- •Введение

- •Глава 1. Основные понятия рынка ценных бумаг

- •1.1. Место рынка ценных бумаг в системе рыночных отношений

- •Сбережения и инвестиции

- •Доход. Потребление и сбережение. Теория анализа дохода

- •Склонность к сбережению и склонность к потреблению

- •Инвестиции

- •1.2. Регулирующая роль государства Инструменты государственного регулирования

- •Особенности инвестиционного климата России

- •1.3. Функциональное назначение рынка ценных бумаг

- •1.4. Структура фондового рынка

- •Виды профессиональной деятельности на фондовом рынке

- •Первичный фондовый рынок

- •Вторичный фондовый рынок

- •1.5. Индексы фондового рынка Общее понятие об индексах

- •Основные типы индексов

- •Использование фондовых индексов

- •Методики расчета фондовых индексов

- •Требования к информации при вычислении индексов

- •Корректировка индексов

- •Индексы, используемые на мировых фондовых рынках

- •Индексы российского фондового рынка

- •Корреляция между индексами

- •С развитой рыночной экономикой

- •Российского фондового рынка

- •Контрольные вопросы

- •Глава 2. Финансовые инструменты рынка ценных бумаг

- •2.1. Ценные бумаги: общие вопросы

- •Бланки ценных бумаг

- •Виды ценных бумаг. Реквизиты бланков

- •Классификация ценных бумаг

- •2.2. Эмиссия ценных бумаг Стандарты эмиссии ценных бумаг

- •Процедура эмиссии и ее особенности

- •Этапы выпуска ценных бумаг

- •2.3. Система государственной регистрации ценных бумаг

- •Государственные ценные бумаги

- •Корпоративные ценные бумаги

- •Ценные бумаги кредитных организаций

- •Ценные бумаги, регистрируемые фкцб

- •2.4. Государственные ценные бумаги

- •Федеральные государственные ценные бумаги

- •Виды федеральных государственных ценных бумаг

- •Ценные бумаги Центрального банка Российской Федерации

- •Государственные ценные бумаги субъектов Российской Федерации

- •Муниципальные ценные бумаги

- •2.5. Порядок эмиссии государственных и муниципальных ценных бумаг

- •Выпуски государственных и муниципальных ценных бумаг

- •Порядок возникновения обязательств

- •Генеральные условия эмиссии и обращения государственных и муниципальных ценных бумаг

- •Особенности исполнения обязательств по государственным и муниципальным ценным бумагам

- •2.6. Корпоративные ценные бумаги

- •Акции акционерных обществ

- •Облигации

- •Жилищные сертификаты

- •Векселя

- •Складские свидетельства

- •Закладные

- •Депозитные и сберегательные сертификаты

- •2.7. Ценные бумаги, выпускаемые зарубежными эмитентами

- •Ценные бумаги корпораций

- •Государственные долговые обязательства

- •Контрольные вопросы

- •Глава 3. Производные финансовые инструменты и страхование рисков

- •3.1. Срочные производные финансовые инструменты. Фьючерсы

- •Роль и функции биржи

- •3.2. Срочные производные финансовые инструменты. Опционы*

- •Виды опционов

- •Характеристики опционов

- •Участники опционных сделок

- •Гарантии осуществления сделок

- •3.3. Основные риски от опционных позиций

- •Риски покупателей опционов

- •Риски продавцов опционов

- •3.4. Другие производные финансовые инструменты

- •Депозитарные свидетельства на мировом фондовом рынке

- •Депозитарные свидетельства на российском фондовом рынке

- •Опционные свидетельства

- •Производные срочные финансовые инструменты

- •Контрольные вопросы

- •Глава 4. Профессиональная деятельность на рынке ценных бумаг

- •4.1. Участники торговых операций на рынке ценных бумаг

- •Брокерская и дилерская деятельность

- •Участникам рынка ценных бумаг в зависимости от вида профессиональной деятельности

- •Деятельность по управлению ценными бумагами

- •Риски биржевого фондового рынка

- •4.2. Учет движения и фиксация права собственности на ценные бумаги

- •Деятельность по определению взаимных обязательств (клиринг)

- •Депозитарная деятельность

- •Деятельность по ведению реестра владельцев ценных бумаг

- •4.3. Деятельность организаторов торговли на рынке ценных бумаг

- •Организаторы торговли на фондовом рынке

- •Основные правила функционирования организаторов торговли

- •4.4. Лицензирование профессиональной деятельности на рынке ценных бумаг

- •Основные понятия и определения

- •Основные принципы лицензирования

- •Требования и условия лицензирования

- •Особенности лицензирования профессиональной деятельности на рынке ценных бумаг

- •Квалификационные требования к специалистам организаций — профессиональных участников рынка ценных бумаг

- •4.5. Внутренняя отчетность профессиональных участников рынка ценных бумаг

- •Правила ведения внутреннего учета

- •Регистры внутреннего учета профессиональных участников рынка ценных бумаг

- •Контрольные вопросы

- •Глава 5. Эмитенты на рынке ценных бумаг

- •5.1. Способы классификации эмитентов

- •Виды эмитентов

- •Организационно-правовая форма эмитентов

- •Профессиональная деятельность эмитентов

- •Инвестиционная привлекательность эмитентов

- •5.2. Юридические лица

- •Создание, реорганизация и ликвидация юридических лиц

- •Хозяйственные товарищества и общества

- •Производственные кооперативы

- •Государственные и муниципальные унитарные предприятия

- •Некоммерческие организации

- •5.3. Юридические лица. Акционерные общества

- •Создание и ликвидация акционерного общества

- •Уставный капитал акционерного общества

- •Акционеры

- •Размещение и приобретение акций и иных ценных бумаг

- •Крупные сделки

- •Управление в акционерном обществе

- •Контрольные вопросы

- •Глава 6. Инвесторы на рынке ценных бумаг

- •6.1. Характеристика инвесторов рынка ценных бумаг

- •Стратегия инвесторов на фондовом рынке

- •Тактика инвесторов на фондовом рынке

- •6.2. Стратегические инвесторы на рынке ценных бумаг Задачи инвесторов

- •Обеспечение экономической безопасности компании рыночными методами

- •Задачи, стоящие перед акционером, по управлению акционерным обществом

- •Осуществление безопасного выпуска акций при увеличении уставного капитала

- •6.3. Институциональные инвесторы на рынке ценных бумаг*

- •Регламент проведения собрания

- •Процедуры голосования

- •Контрольные вопросы

- •Глава 7. Паевые, страховые, негосударственные пенсионные и инвестиционные фонды на рынке ценных бумаг

- •7.1. Паевые инвестиционные фонды на рынке ценных бумаг Характеристика паевых инвестиционных фондов

- •Основные принципы функционирования паевых инвестиционных фондов

- •7.2. Страховые компании на рынке ценных бумаг

- •Характеристика процесса страхования

- •Основы финансовой устойчивости страховщиков

- •7.3. Негосударственные пенсионные фонды на рынке ценных бумаг

- •Порядок создания негосударственного пенсионного фонда

- •Принципы размещения пенсионных резервов

- •Управление пенсионными резервами

- •Требования к инвестированию активов фондов

- •Правила инвестирования активов негосударственных пенсионных фондов

- •7.4. Инвестиционные фонды на рынке ценных бумаг

- •Организация деятельности инвестиционных фондов

- •Условия осуществления деятельности инвестиционных фондов

- •Участники деятельности инвестиционных фондов

- •Требования к отчетности инвестиционных фондов

- •Контрольные вопросы

- •Глава 8. Налогообложение операций с ценными бумагами

- •8.1. Общая характеристика системы налогообложения в России

- •Классификация налогов

- •8.2. Налог на операции с ценными бумагами

- •Порядок и сроки уплаты налога

- •Исключения из системы налогообложения

- •8.3. Налогообложение операций с государственными ценными бумагами

- •Доход по государственным ценным бумагам

- •Налогообложение доходов и прибыли от ценных бумаг

- •Налогообложение прибыли и доходов иностранных юридических лиц

- •8.4. Налогообложение доходов от операций с корпоративными ценными бумагами

- •Налогообложение доходов и прибыли, полученных от акций и облигаций

- •8.5. Налогообложение доходов и прибыли профессиональных участников рынка ценных бумаг

- •Особенности налогообложения для профессиональных участников рынка ценных бумаг

- •8.6. Налогообложение доходов физических лиц от операций с ценными бумагами

- •Льготы по налогообложению доходов физических лиц от операций с ценными бумагами

- •Налог на имущество физических лиц

- •Контрольные вопросы

- •Глава 9. Бухгалтерский учет операций с ценными бумагами

- •9.1. Основы организации бухгалтерского учета и бухгалтерской отчетности операций с ценными бумагами Общие требования к организации бухгалтерского учета операций с ценными бумагами

- •9.2. Бухгалтерский учет операций с ценными бумагами профессиональных участников рынка ценных бумаг

- •Общие положения организации бухгалтерского учета профессиональными участниками рынка ценных бумаг

- •Учет операций по приобретению и реализации ценных бумаг

- •Расчет себестоимости реализованных ценных бумаг

- •Учет затрат, включаемых в издержки профессиональными участниками рынка ценных бумаг и инвестиционными фондами

- •Учет отдельных операций инвестиционных фондов

- •9.3. Бухгалтерский учет операций с государственными ценными бумагами

- •Учет операций с государственными краткосрочными облигациями

- •Учет операций с облигациями внутреннего валютного займа (оввз)

- •9.4. Бухгалтерский учет операций с корпоративными ценными бумагами

- •Резерв под обесценение корпоративных ценных бумаг

- •Организация учета операций с ценными бумагами у эмитента

- •Учет операций с корпоративными облигациями у эмитентов

- •Учет операций с ценными бумагами у инвесторов

- •Бухгалтерский учет и отчетность в паевом инвестиционном фонде

- •Контрольные вопросы

- •Глава 10. Основы финансовых вычислений по операциям на рынке ценных бумаг

- •10.1. Основные понятия и формулы. Метод альтернативной доходности

- •Основные типы задач, встречающихся при осуществлении операций на фондовом рынке

- •Алгоритмы решения задач

- •10.2. Частные методики решения вычислительных задач

- •Собственные и заемные средства при совершении сделок с ценными бумагами

- •Страхование финансовых рисков

- •Бескупонные облигации

- •10.3. Метод дисконтирования денежных потоков Общие понятия и терминология

- •Примеры использования метода дисконтирования денежных потоков

- •10.4. Методика качественного анализа операций с производными ценными бумагами (опционами)

- •10.5. Примеры решения некоторых задач

- •Контрольные вопросы

- •Словарь терминов, используемых на биржевом и внебиржевом фондовом рынке

- •Список основных законодательных актов, регламентирующих функционирование фондового рынка Кодексы

- •Федеральные законы

- •Указ Президента Российской Федерации

- •Постановления Правительства Российской Федерации

- •Документы Федеральной комиссии по рынку ценных бумаг

- •Постановления Федеральной комиссии по рынку ценных бумаг

- •Документы Центрального банка Российской Федерации

- •Документы Министерства финансов Российской Федерации

- •Документы Государственной налоговой службы Российской Федерации

- •Список рекомендуемой литературы

- •Глава 1. Основные понятия рынка ценных бумаг 5

- •Глава 2. Финансовые инструменты рынка ценных бумаг 34

- •Глава 3. Производные финансовые инструменты и страхование рисков 93

- •Глава 4. Профессиональная деятельность на рынке ценных бумаг 133

- •Глава 5. Эмитенты на рынке ценных бумаг 181

- •Глава 6. Инвесторы на рынке ценных бумаг 212

- •Глава 7. Паевые, страховые, негосударственные пенсионные и инвестиционные фонды на рынке ценных бумаг 231

- •Глава 8. Налогообложение операций с ценными бумагами 272

- •Глава 9. Бухгалтерский учет операций с ценными бумагами 299

- •Глава 10. Основы финансовых вычислений по операциям на рынке ценных бумаг 331

- •Килячков а.А., Чалдаева л.А.

7.1. Паевые инвестиционные фонды на рынке ценных бумаг Характеристика паевых инвестиционных фондов

Основной целью создания паевых инвестиционных фондов является осуществление эффективного использования сбережений граждан путем привлечения их к инвестиционной деятельности. Иными словами, задача паевых инвестиционных фондов сводится к объединению средств пайщиков для последующих инвестиций. Этот вид деятельности в России может осуществляться путем приобретения физическими и юридическими лицами инвестиционных паев.

По экономической сущности, а также правилам организации и взаимодействия с клиентами паевой инвестиционный фонд может быть открытым или интервальным. Паевой инвестиционный фонд признается открытым, если управляющая компания принимает на себя обязанность осуществлять выкуп выпущенных ею инвестиционных паев по требованию инвестора в срок, установленный правилами паевого инвестиционного фонда, но не превышающий 15 рабочих дней с момента предъявления требования.

Паевой инвестиционный фонд признается интервальным, если управляющая компания принимает на себя обязанность осуществлять выкуп выпущенных ею инвестиционных паев по требованию инвестора в срок, установленный правилами паевого инвестиционного фонда, но не реже одного раза в год.

В правилах паевого инвестиционного фонда указываются:

тип паевого инвестиционного фонда — открытый или интервальный;

инвестиционная декларация;

размер, условия и порядок выплаты вознаграждения управляющей компании;

виды расходов по управлению паевым инвестиционным фондом, подлежащих возмещению управляющей компании, а также ограничения, установленные в отношении таких расходов;

права владельцев инвестиционных паев, порядок и условия выкупа инвестиционных паев.

Изменения и дополнения, вносимые в правила паевого инвестиционного фонда, подлежат регистрации и вступают в силу не ранее шести месяцев со дня опубликования — для интервальных паевых инвестиционных фондов и не ранее месяца со дня опубликования — для открытых фондов.

Паевой инвестиционный фонд должен иметь наименование, которое содержит слова «паевой инвестиционный фонд», указание на тип фонда (открытый или интервальный) и фирменное наименование управляющей компании. Имущество паевого инвестиционного фонда состоит из переданных в доверительное управление средств инвесторов и приращенного имущества, в том числе имущественных прав, приобретенных управляющей компанией в процессе доверительного управления средствами инвесторов.

Кроме этого, имущество паевых инвестиционных фондов могут составлять ценные бумаги, приобретаемые при погашении государственных краткосрочных бескупонных облигаций и облигаций федерального займа с постоянным и переменным купонным доходом. При этом паевые инвестиционные фонды считаются имущественными комплексами без создания юридического лица, доверительное управление имуществом которых осуществляют управляющие компании в целях его прироста. В соответствии с договором о доверительном управлении управляющая компания обязуется управлять имуществом паевого инвестиционного фонда исключительно в интересах инвесторов.

Российским законодательством к управляющим компаниям предъявляются конкретные требования, которым они должны соответствовать на протяжении всей деятельности в статусе управляющей компании паевого инвестиционного фонда. Деятельность по доверительному управлению имуществом паевых инвестиционных фондов может осуществляться только коммерческими организациями в форме открытого или закрытого акционерного общества или общества с ограниченной ответственностью на основе соответствующей лицензии. Вклад (доля) государства, субъектов Российской Федерации и муниципальных образований в уставные капиталы указанных юридических лиц не может превышать 10% размера уставного капитала.

Доверительное управление имуществом паевых инвестиционных фондов является исключительным видом деятельности управляющей компании. Управляющая компания вправе осуществлять доверительное управление имуществом нескольких паевых инвестиционных фондов. Собственный капитал управляющей компании должен составлять не менее 2,5 млрд руб. Расчет собственного капитала осуществляется на основе данных бухгалтерского баланса.

Размер собственного капитала управляющей компании определяется как сумма IV раздела бухгалтерского баланса («Капитал и резервы») за вычетом статей:

целевое финансирование и поступления;

нематериальные активы по остаточной стоимости;

незавершенное строительство;

собственные акции, выкупленные у акционеров;

задолженность участников (учредителей) по взносам в уставный капитал;

инвестиции в дочерние и зависимые общества;

запасы;

векселя к получению, платежи по которым ожидаются не более чем через 12 месяцев после отчетной даты;

дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

непокрытые убытки прошлых лет;

убытки отчетного года.

Надо сказать, что при наличии в балансе убытков отчетного года или непокрытых убытков прошлых лет заявитель — претендент на право исполнять функции управляющей компании паевых инвестиционных фондов — представляет в Федеральную комиссию разъяснение о причинах их возникновения. Наличие убытков отчетного года или непокрытых убытков прошлых лет в балансе, представленном заявителем, может являться основанием для отказа в выдаче лицензии.

На момент подачи заявки на выдачу лицензии, а также в период осуществления лицензионной деятельности остаток денежных средств или средств, вложенных в государственные ценные бумаги, должен составлять не менее 50% от величины собственного капитала.

В требованиях к управляющей компании паевых инвестиционных фондов присутствуют довольно жесткие условия относительно ее исполнительных органов. Исполнительным органом управляющей компании не может быть юридическое лицо. Физическое лицо, осуществляющее эти функции, должно иметь высшее образование и не менее чем двухлетний стаж работы в Министерстве финансов РФ, Центральном банке РФ, Федеральной комиссии по рынку ценных бумаг, банке, брокерской (дилерской) организации или инвестиционной компании в качестве исполнительного директора или его заместителя, должностного лица, непосредственно обеспечивающего совершение операций с ценными бумагами.

Если управление осуществляет коллегиальный исполнительный орган, то не менее двух третей лиц, входящих в его состав, должны иметь высшее образование и не менее чем двухлетний стаж работы в качестве должностных лиц и специалистов финансовых институтов, квалификационный аттестат ФКЦБ для специалиста или руководителя управляющей компании.

Не может осуществлять функции единоличного исполнительного органа управляющей компании лицо, которое осуществляло аналогичные функции в финансовом институте в момент аннулирования лицензии, если на дату представления документов для получения лицензии на осуществление деятельности по доверительному управлению имуществом паевых инвестиционных фондов не прошло пяти лет.

В штате управляющей компании должно быть не менее трех специалистов, имеющих высшее образование и квалификационный аттестат специалиста управляющей компании с не менее чем двухлетним стажем работы в финансовом институте в качестве должностного лица или специалиста финансового института.

Требования к составу и структуре активов открытого паевого инвестиционного фонда

После завершения первичного размещения инвестиционных паев паевого инвестиционного фонда открытый паевой инвестиционный фонд могут составлять только:

денежные средства, в том числе на банковских счетах и во вкладах;

государственные ценные бумаги Российской Федерации и субъектов Российской Федерации (за исключением казначейских обязательств Российской Федерации и субъектов Российской Федерации);

муниципальные ценные бумаги;

ценные бумаги иностранных государств;

акции иностранных акционерных обществ;

облигации иностранных коммерческих организаций;

акции российских открытых акционерных обществ (за исключением акций инвестиционных фондов и голосующих ценных бумаг одного эмитента, если управляющая компания и ее аффилированные лица управляют и (или) владеют более чем 25% таких бумаг плюс одна голосующая ценная бумага этого эмитента);

облигации российских коммерческих организаций, раскрывающих информацию в объеме и порядке, которые предусмотрены законодательством Российской Федерации о ценных бумагах для эмитентов, публично размещающих ценные бумаги.

Указанные ценные бумаги могут приобретаться только в том случае, если их признаваемая котировка была объявлена в день заключения договора о приобретении ценных бумаг либо на дату, предшествующую этому дню.

Ценные бумаги, выпущенные управляющей компанией этого паевого инвестиционного фонда и ее аффилированными лицами, а также специализированным депозитарием, специализированным регистратором и аудитором этого паевого инвестиционного фонда, не могут составлять активы открытого паевого инвестиционного фонда.

Структура активов открытого паевого инвестиционного фонда должна соответствовать одновременно следующим требованиям:

оценочная стоимость ценных бумаг одного эмитента (за исключением государственных ценных бумаг Российской Федерации) не должна составлять более 20% стоимости активов открытого паевого инвестиционного фонда;

оценочная стоимость государственных ценных бумаг Российской Федерации одного выпуска не должна составлять более 35% от стоимости активов открытого паевого инвестиционного фонда, за исключением случаев их приобретения в результате проведения новации;

суммарная оценочная стоимость ценных бумаг, которые не имеют признаваемых котировок, не должна составлять более 10% стоимости активов открытого паевого инвестиционного фонда;

суммарная оценочная стоимость ценных бумаг иностранных государств, акций иностранных акционерных обществ и облигаций иностранных коммерческих организаций не должна составлять более 20% стоимости активов открытого паевого инвестиционного фонда;

денежные средства, размещенные во вкладах в одном банке, не должны составлять более 25% стоимости активов открытого паевого инвестиционного фонда.

Требования к составу и структуре активов интервального паевого инвестиционного фонда

После завершения первичного размещения инвестиционных паев паевого инвестиционного фонда интервальный паевой инвестиционный фонд могут составлять только активы открытого паевого фонда, а также:

голосующие акции российских закрытых акционерных обществ;

жилищные сертификаты;

недвижимость и права на недвижимость (за исключением объектов недвижимости, отчуждение которых запрещено законодательством).

Указанные ценные бумаги (за исключением голосующих акций российских закрытых акционерных обществ, жилищных сертификатов) могут приобретаться только в том случае, если их признаваемая котировка была объявлена в день заключения договора о приобретении ценных бумаг либо на дату, предшествующую этому дню.

Ценные бумаги, не имеющие признаваемой котировки, голосующие акции российских закрытых акционерных обществ, могут приобретаться, если они составляют 10% и более таких ценных бумаг этого эмитента.

Структура активов интервального паевого инвестиционного фонда должна соответствовать одновременно следующим требованиям:

оценочная стоимость ценных бумаг, имеющих признаваемые котировки, и (или) денежные средства, включая денежные средства во вкладах банков, не должны составлять менее 35% от стоимости активов интервального паевого инвестиционного фонда;

оценочная стоимость ценных бумаг одного эмитента (за исключением государственных ценных бумаг Российской Федерации, жилищных сертификатов) не должна составлять более 30% стоимости активов интервального паевого инвестиционного фонда;

оценочная стоимость государственных ценных бумаг Российской Федерации одного выпуска не должна составлять более 35% от стоимости активов интервального паевого инвестиционного фонда, за исключением случаев их приобретения в результате проведения новации;

оценочная стоимость объектов недвижимости и прав на недвижимое имущество не должна составлять более 5% от стоимости активов интервального паевого инвестиционного фонда;

суммарная оценочная стоимость ценных бумаг, не имеющих признаваемой котировки, объектов недвижимости и прав на недвижимое имущество может составлять не более 65% от стоимости активов интервального паевого инвестиционного фонда;

суммарная оценочная стоимость ценных бумаг иностранных государств, акций иностранных акционерных обществ и облигаций иностранных коммерческих организаций не должна составлять более 20% от стоимости активов интервального паевого инвестиционного фонда;

денежные средства, размещенные во вкладах в одном банке, не должны составлять более 25% от стоимости активов паевого инвестиционного фонда.

О порядке оценки стоимости чистых активов и стоимости одного инвестиционного пая паевых инвестиционных фондов

Стоимость чистых активов фонда определяется управляющей компанией. В состав активов фонда включаются:

финансовые вложения (ценные бумаги);

недвижимость и права на недвижимость;

расчеты с дебиторами;

денежные средства.

При определении стоимости чистых активов фонда из общей стоимости активов фонда исключается общая стоимость следующих пассивов фонда:

расчеты с кредиторами;

резервы предстоящих расходов и платежей.

Стоимость одного инвестиционного пая фонда определяется путем деления стоимости чистых активов фонда на количество инвестиционных паев фонда, указанных в реестре владельцев инвестиционных паев фонда на дату определения стоимости чистых активов фонда.

Достоинства вложений в паевые инвестиционные фонды

Преимущества вложений средств в инвестиционные паи очевидны.

1. Паевые инвестиционные фонды по своей экономической сущности не могут быть банкротами. Причина состоит в том, что сложенные вместе сбережения многих людей составляют основу, на которой профессиональные управляющие формируют инвестиционный портфель с заранее известными свойствами, осуществляя вложения в строгом соответствии с инвестиционной декларацией. Ясно, что чем больше средств объединено в инвестиционном портфеле, тем выше его инвестиционная маневренность.

2. Организационно паевой фонд формируется таким образом, что пайщики фактически являются его владельцами. Это возможно только ввиду отсутствия ограничений на количество инвесторов, поскольку каждое юридическое или физическое лицо, имея желание и денежные средства, может вложить их в фонд и стать совладельцем.

3. Вложение в инвестиционные паи имеет достаточно высокую степень ликвидности. Это объясняется тем, что инвестор, совершая с ними по своему усмотрению операции купли или продажи, в любой день имеет возможность получить денежные средства.

4. Доходность и доступность вложений в паи паевых инвестиционных фондов можно проиллюстрировать примером. В настоящее время на рынке ценных бумаг необходимая и достаточная сумма для совершения разовой сделки с ценными бумагами должна составлять эквивалент 25—30 тыс. долл. США. Если же инвестор намерен диверсифицировать вложения в портфель ценных бумаг и вложить средства в ценные бумаги нескольких эмитентов, то размер инвестиций придется увеличить в несколько раз. Как правило, так называемый порог инвестиционной чувствительности наступает на отметке 15—20 тыс. руб. Отсюда понятно, почему следует приобретать инвестиционные паи.

5. Паевой инвестиционный фонд предоставляет всем вкладчикам равные условия в распределении доходов. Они выполняются всегда, так как вся сумма дохода фонда, за исключением комиссионного вознаграждения управляющей компании, делится в одинаковых пропорциях на общее количество паев. Поэтому все вкладчики при продаже пая получают свою долю активов фонда.

6. Льготная система налогообложения, позволяющая избегать двойного налогообложения. Доходы, получаемые от прироста имущества фонда, принадлежат не паевому фонду, а пайщикам и по существующему законодательству не облагаются налогом на прибыль. Что касается доходов пайщиков, как юридических, так и физических лиц, то прибыль, получаемая при реализации паев, относится на финансовые результаты и подлежит налогообложению на общих основаниях. Доходы физических лиц, полученные от купли-продажи инвестиционных паев, также подлежат налогообложению подоходным налогом.

Перечисленные преимущества относятся и к характерным особенностям паевых инвестиционных фондов. Таким образом, эти фонды функционируют с соблюдением основных принципов коллективного инвестирования: доступности, ликвидности на основе диверсификации вложений и снижения финансового риска.

Возникновение и развитие института доверительного управления

Современные паевые инвестиционные фонды основаны на правилах доверительного управления имуществом пайщиков. В англо-американской практике синонимом понятия «доверительное управление» является понятие «траст» (от англ., trust — доверять).

В истории развития финансовых отношений, а позднее — в экономической литературе описаны факты, свидетельствующие о зарождении в XII—XIII вв. института доверительного управления. Во времена крестовых походов рыцари, отлучаясь надолго из дома, вынуждены были поручать управление своим имуществом посторонним лицам на основе договора. Эти лица впоследствии становились доверенными управляющими. Поскольку семья рыцаря должна была иметь источник существования во время его отсутствия, а возможно, и смерти, то зачастую в качестве получателя доходов назначалась его жена или наследники. Первоначально в управление доверенному лицу предоставлялась собственность в материально-вещественной форме. Впоследствии доверительное управление стало применяться к любым личным ценностям и в любой форме, в том числе и к цепным бумагам.

Дальнейшее развитие института доверительного управления интересует нас в основном в отношении применения его к ценным бумагам, которое относится к XIX в. Возможно, с этого момента начинает отсчет современная история развития вопроса.

В настоящее время в западных странах накоплен значительный опыт применения института доверительного управления. В США, например, фонды, основанные на принципах доверительного управления, возникли в начале XX в. В 1913 г. была сформирована Федеральная резервная система, выполняющая функции центрального банка США. Будучи эмиссионным центром страны, своеобразным «банком банков», выполняя функции но обслуживанию государственного долга, воздействуя на величину процентных ставок, Федеральная резервная система играет ключевую роль в кредитно-финансовой системе США, оказывая влияние на деятельность практически всех институтов финансовой системы, а именно: коммерческих, инвестиционных и сберегательных банков, страховых компаний, пенсионных фондов, дилерских и брокерских фирм. В эти годы стала развиваться кредитно-денежная система страны, основными операциями которой явились операции с правительственными ценными бумагами на открытом рынке посредством продажи облигаций государственных займов. Путем манипулирования учетной ставкой Федеральная резервная система создает благоприятные условия для коммерческих ценных бумаг, воздействуя па величину резервов и объем кредитных операций. Развитие финансовой, кредитной и денежной систем страны предопределило появление и обращение ценных бумаг.

Судьба фондов, основанных на принципах доверительного управления, была полна драматизма, поскольку, несмотря на заманчивость, идея объединения многими людьми своих Немногочисленных сбережений с последующим предоставлением их в управление профессиональному управляющему с целью получения дохода не нашла широкого распространения. Причина состояла в том, что ситуация в стране в голы экономического кризиса 1929—1933 гг., а именно на это время приходится появление фондов доверительного управления, привела к тому, что население отказалось воспринимать новые формы взаимодействия. Прошло значительное время, около двадцати лет, пока не возникла благоприятная ситуация для возобновления деятельности фондов доверительного управления. И 1951 год характеризуется уже бурным развитием фондов доверительного управления. Этому способствовали и акты государственного масштаба, были приняты соответствующие законы об инвестициях, о трасте и ряд других, набрала силу и стала ведущим, основным государственным компонентом управления Федеральная резервная система.

Фонды доверительного управления уверенно набирали силу до 70-х годов нашего столетия. Однако к этому времени интенсивное применение государственных, в том числе и финансовых, методов стимулирования экономического роста породило комплекс противоречий и проблем, выразившихся в диспропорции развития экономики страны, в частности, статистика констатировала факт образования гигантского накопления основного капитала, что послужило основанием 1973—1975 гг. считать периодом экономического кризиса. Этому способствовала неэффективная «антиинфляционная» политика, которая на несколько лет отвлекла внимание на стабилизацию ситуации. В эти же годы фонды доверительного управления испытали потери не только финансового, но и нравственного порядка, которые чуть не привели к дискредитации идеи. Только с 1979 г., когда Федеральной резервной системой была объявлена «новая стратегия», фонды постепенно стали возвращаться к жизни. Свидетельством возрождения этой формы коллективного инвестирования является, например, то, что доля активов фондов доверительного управления, характеризующих соответствующий сегмент фондового рынка США, за последние двадцать лет увеличилась примерно в шесть раз.

Российская практика функционирования института доверительного управления

В России о доверительном управлении в современном смысле этого понятия стало известно несколько позже, чем в США. В 1993 г. в соответствии с программой регулирования экономических отношений в период поэтапной конституционной реформы в гражданское законодательство Российской Федерации был введен институт доверительной собственности (траст).

Правоотношения, связанные с трастом, возникают в результате подписания договора между учредителем траста и доверительным собственником, в результате чего он обязуется осуществлять управление имуществом исключительно в интересах бенефициария. Данным законодательством наряду с имуществом и имущественными правами передаче в траст подлежат пакеты акций акционерных обществ, созданных при приватизации государственных предприятий, закрепленных в федеральной собственности. Бенефициарием траста при этом является исключительно федеральный бюджет, причем не допускается прекращение договора об учреждении траста по желанию сторон или бенефициария траста.

Учредителем траста может быть юридическое или физическое лицо, органы государственной власти, общественные организации, иностранные лица. Доверительным собственником, управляющим имуществом, в этом случае может быть также юридическое или физическое лицо, за исключением органов государственной власти и лиц, которые могут быть признаны бенефициариями. Бенефициарий вправе получать доходы, возникающие в силу владения имуществом, переданным в траст доверительному собственнику, в пределах и на условиях, установленных договором учреждения траста.

В свою очередь, доверительный собственник имеет право на полное возмещение понесенных им расходов, связанных с выполнением обязательств по трастовому договору. Он имеет также право на получение вознаграждения в размерах, установленных договором. Доходы, получаемые бенефициарием и доверительным собственником-управляющим, а также имущество, которое передано согласно трастовому договору, облагаются налогами в соответствии с действующим законодательством. При этом налог на имущество вносится управляющим из средств, подлежащих выплате бенефициарию.

В 1995 г. вступивший в силу Гражданский кодекс РФ ввел в действие современный правовой институт доверительного управления имуществом, законодательно отменив документы, регулировавшие практику применения правил доверительной собственности (траста). Справедливости ради следует отметить, что многие из них нашли отражение в положениях доверительного управления имуществом, узаконенных в гл. 53 Гражданского кодекса РФ. В настоящее время такие законодательные акты, как Гражданский кодекс РФ и Федеральный закон «О рынке ценных бумаг», являются основными документами, регулирующими деятельность паевых инвестиционных фондов на рынке ценных бумаг.

Договор доверительного управления имуществом предусматривает, что учредитель управления передает доверительному управляющему на определенный срок имущество в доверительное управление. Доверительный управляющий при этом действует в интересах учредителя или названного им третьего лица — выгодоприобретателя. Право собственности на передаваемое в управление имущество не переходит к доверительному управляющему. В договоре доверительного управления имуществом, как и в любом другом договоре, должны быть указаны состав передаваемого в управление имущества, наименование учредителя управления и выгодоприобретателя, размер и форма вознаграждения управляющего, срок действия договора. Как правило, срок договора не должен превышать пяти лет, а если по его истечении не было заявлено о прекращении договора, то он считается продленным на тот же срок и на тех же условиях. Договор заключается обязательно в письменной форме.

Характеризуя договор доверительного управления, следует отметить его отличительные особенности, которые состоят в том, что это особый договор по управлению имуществом собственника в интересах его самого либо выгодоприобретателя; переход прав собственности по этому договору не допускается. Договор имеет оговоренный срок действия для совершения не только юридических, но и любых других фактических действий в интересах собственника. Кроме того, имущество, переданное в доверительное управление, обособляется от другого имущества учредителя управления. Доверительный управляющий тоже обособляет полученное в управление имущество, коте-рое отражается у него в отдельных документах. Для этих целей ведется самостоятельный учет и даже открывается специальный банковский счет.

Отличительные особенности присущи процедуре передачи в доверительное управление ценных бумаг. При передаче их в доверительное управление может быть предусмотрено объединение ценных бумаг, передаваемых в управление разными лицами. Права и обязанности доверительного управляющего закрепляются в договоре с учетом особенностей доверительного управления ценными бумагами в соответствии с действующим законодательством. Одной из особенностей и обязательным требованием является наличие лицензии, дающей ему право работать на рынке ценных бумаг как профессиональному участнику.

Объектом доверительного управления наряду с имущественными комплексами могут быть ценные бумаги, права, удостоверенные бездокументарными ценными бумагами, а соответственно и учредителем доверительного управления может быть только собственник имущества. Доверительным управляющим может быть юридическое лицо — коммерческая организация, но может в этой роли выступить и индивидуальный предприниматель.

Таким образом, паевые инвестиционные фонды в России созданы на принципах доверительного управления и имеют право привлекать средства населения и организаций на основе коллективных инвестирований.

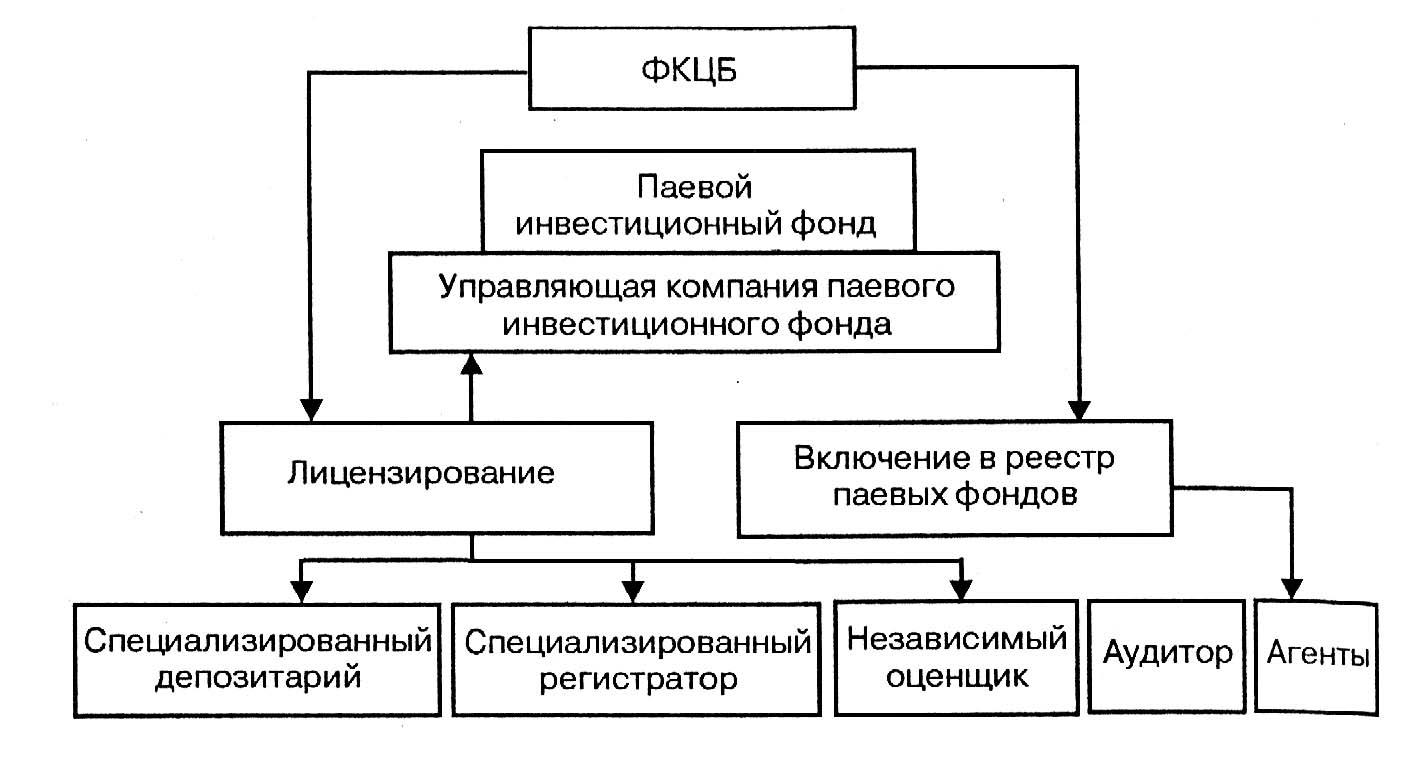

Организаторами и участниками функционирования и создания паевых инвестиционных фондов являются управляющая компания, специализированный депозитарий и регистратор, независимый оценщик, аудитор и агент, которые в своей деятельности опираются на законодательно закрепленные правила. Взаимодействие сторон представлено на рис. 7.1.

Рис. 7.1. Схема взаимодействия паевого инвестиционного фонда с обслуживающей инфраструктурой

В системе функционирования паевых инвестиционных фондов ведущую роль играет управляющая компания, которая заключает договоры со специализированным депозитарием и регистратором, независимым оценщиком, аудитором и агентами по размещению паев. Федеральная комиссия по рынку ценных бумаг осуществляет лицензирование участников и регистрацию правил и проспектов эмиссии паевых фондов, а также контролирует выполнение ими установленных правил и требований. Федеральная комиссия по рынку Ценных бумаг осуществляет аттестацию специалистов, работающих в органах управления и обслуживания паевых инвестиционных фондов.