- •Введение

- •Глава 1. Основные понятия рынка ценных бумаг

- •1.1. Место рынка ценных бумаг в системе рыночных отношений

- •Сбережения и инвестиции

- •Доход. Потребление и сбережение. Теория анализа дохода

- •Склонность к сбережению и склонность к потреблению

- •Инвестиции

- •1.2. Регулирующая роль государства Инструменты государственного регулирования

- •Особенности инвестиционного климата России

- •1.3. Функциональное назначение рынка ценных бумаг

- •1.4. Структура фондового рынка

- •Виды профессиональной деятельности на фондовом рынке

- •Первичный фондовый рынок

- •Вторичный фондовый рынок

- •1.5. Индексы фондового рынка Общее понятие об индексах

- •Основные типы индексов

- •Использование фондовых индексов

- •Методики расчета фондовых индексов

- •Требования к информации при вычислении индексов

- •Корректировка индексов

- •Индексы, используемые на мировых фондовых рынках

- •Индексы российского фондового рынка

- •Корреляция между индексами

- •С развитой рыночной экономикой

- •Российского фондового рынка

- •Контрольные вопросы

- •Глава 2. Финансовые инструменты рынка ценных бумаг

- •2.1. Ценные бумаги: общие вопросы

- •Бланки ценных бумаг

- •Виды ценных бумаг. Реквизиты бланков

- •Классификация ценных бумаг

- •2.2. Эмиссия ценных бумаг Стандарты эмиссии ценных бумаг

- •Процедура эмиссии и ее особенности

- •Этапы выпуска ценных бумаг

- •2.3. Система государственной регистрации ценных бумаг

- •Государственные ценные бумаги

- •Корпоративные ценные бумаги

- •Ценные бумаги кредитных организаций

- •Ценные бумаги, регистрируемые фкцб

- •2.4. Государственные ценные бумаги

- •Федеральные государственные ценные бумаги

- •Виды федеральных государственных ценных бумаг

- •Ценные бумаги Центрального банка Российской Федерации

- •Государственные ценные бумаги субъектов Российской Федерации

- •Муниципальные ценные бумаги

- •2.5. Порядок эмиссии государственных и муниципальных ценных бумаг

- •Выпуски государственных и муниципальных ценных бумаг

- •Порядок возникновения обязательств

- •Генеральные условия эмиссии и обращения государственных и муниципальных ценных бумаг

- •Особенности исполнения обязательств по государственным и муниципальным ценным бумагам

- •2.6. Корпоративные ценные бумаги

- •Акции акционерных обществ

- •Облигации

- •Жилищные сертификаты

- •Векселя

- •Складские свидетельства

- •Закладные

- •Депозитные и сберегательные сертификаты

- •2.7. Ценные бумаги, выпускаемые зарубежными эмитентами

- •Ценные бумаги корпораций

- •Государственные долговые обязательства

- •Контрольные вопросы

- •Глава 3. Производные финансовые инструменты и страхование рисков

- •3.1. Срочные производные финансовые инструменты. Фьючерсы

- •Роль и функции биржи

- •3.2. Срочные производные финансовые инструменты. Опционы*

- •Виды опционов

- •Характеристики опционов

- •Участники опционных сделок

- •Гарантии осуществления сделок

- •3.3. Основные риски от опционных позиций

- •Риски покупателей опционов

- •Риски продавцов опционов

- •3.4. Другие производные финансовые инструменты

- •Депозитарные свидетельства на мировом фондовом рынке

- •Депозитарные свидетельства на российском фондовом рынке

- •Опционные свидетельства

- •Производные срочные финансовые инструменты

- •Контрольные вопросы

- •Глава 4. Профессиональная деятельность на рынке ценных бумаг

- •4.1. Участники торговых операций на рынке ценных бумаг

- •Брокерская и дилерская деятельность

- •Участникам рынка ценных бумаг в зависимости от вида профессиональной деятельности

- •Деятельность по управлению ценными бумагами

- •Риски биржевого фондового рынка

- •4.2. Учет движения и фиксация права собственности на ценные бумаги

- •Деятельность по определению взаимных обязательств (клиринг)

- •Депозитарная деятельность

- •Деятельность по ведению реестра владельцев ценных бумаг

- •4.3. Деятельность организаторов торговли на рынке ценных бумаг

- •Организаторы торговли на фондовом рынке

- •Основные правила функционирования организаторов торговли

- •4.4. Лицензирование профессиональной деятельности на рынке ценных бумаг

- •Основные понятия и определения

- •Основные принципы лицензирования

- •Требования и условия лицензирования

- •Особенности лицензирования профессиональной деятельности на рынке ценных бумаг

- •Квалификационные требования к специалистам организаций — профессиональных участников рынка ценных бумаг

- •4.5. Внутренняя отчетность профессиональных участников рынка ценных бумаг

- •Правила ведения внутреннего учета

- •Регистры внутреннего учета профессиональных участников рынка ценных бумаг

- •Контрольные вопросы

- •Глава 5. Эмитенты на рынке ценных бумаг

- •5.1. Способы классификации эмитентов

- •Виды эмитентов

- •Организационно-правовая форма эмитентов

- •Профессиональная деятельность эмитентов

- •Инвестиционная привлекательность эмитентов

- •5.2. Юридические лица

- •Создание, реорганизация и ликвидация юридических лиц

- •Хозяйственные товарищества и общества

- •Производственные кооперативы

- •Государственные и муниципальные унитарные предприятия

- •Некоммерческие организации

- •5.3. Юридические лица. Акционерные общества

- •Создание и ликвидация акционерного общества

- •Уставный капитал акционерного общества

- •Акционеры

- •Размещение и приобретение акций и иных ценных бумаг

- •Крупные сделки

- •Управление в акционерном обществе

- •Контрольные вопросы

- •Глава 6. Инвесторы на рынке ценных бумаг

- •6.1. Характеристика инвесторов рынка ценных бумаг

- •Стратегия инвесторов на фондовом рынке

- •Тактика инвесторов на фондовом рынке

- •6.2. Стратегические инвесторы на рынке ценных бумаг Задачи инвесторов

- •Обеспечение экономической безопасности компании рыночными методами

- •Задачи, стоящие перед акционером, по управлению акционерным обществом

- •Осуществление безопасного выпуска акций при увеличении уставного капитала

- •6.3. Институциональные инвесторы на рынке ценных бумаг*

- •Регламент проведения собрания

- •Процедуры голосования

- •Контрольные вопросы

- •Глава 7. Паевые, страховые, негосударственные пенсионные и инвестиционные фонды на рынке ценных бумаг

- •7.1. Паевые инвестиционные фонды на рынке ценных бумаг Характеристика паевых инвестиционных фондов

- •Основные принципы функционирования паевых инвестиционных фондов

- •7.2. Страховые компании на рынке ценных бумаг

- •Характеристика процесса страхования

- •Основы финансовой устойчивости страховщиков

- •7.3. Негосударственные пенсионные фонды на рынке ценных бумаг

- •Порядок создания негосударственного пенсионного фонда

- •Принципы размещения пенсионных резервов

- •Управление пенсионными резервами

- •Требования к инвестированию активов фондов

- •Правила инвестирования активов негосударственных пенсионных фондов

- •7.4. Инвестиционные фонды на рынке ценных бумаг

- •Организация деятельности инвестиционных фондов

- •Условия осуществления деятельности инвестиционных фондов

- •Участники деятельности инвестиционных фондов

- •Требования к отчетности инвестиционных фондов

- •Контрольные вопросы

- •Глава 8. Налогообложение операций с ценными бумагами

- •8.1. Общая характеристика системы налогообложения в России

- •Классификация налогов

- •8.2. Налог на операции с ценными бумагами

- •Порядок и сроки уплаты налога

- •Исключения из системы налогообложения

- •8.3. Налогообложение операций с государственными ценными бумагами

- •Доход по государственным ценным бумагам

- •Налогообложение доходов и прибыли от ценных бумаг

- •Налогообложение прибыли и доходов иностранных юридических лиц

- •8.4. Налогообложение доходов от операций с корпоративными ценными бумагами

- •Налогообложение доходов и прибыли, полученных от акций и облигаций

- •8.5. Налогообложение доходов и прибыли профессиональных участников рынка ценных бумаг

- •Особенности налогообложения для профессиональных участников рынка ценных бумаг

- •8.6. Налогообложение доходов физических лиц от операций с ценными бумагами

- •Льготы по налогообложению доходов физических лиц от операций с ценными бумагами

- •Налог на имущество физических лиц

- •Контрольные вопросы

- •Глава 9. Бухгалтерский учет операций с ценными бумагами

- •9.1. Основы организации бухгалтерского учета и бухгалтерской отчетности операций с ценными бумагами Общие требования к организации бухгалтерского учета операций с ценными бумагами

- •9.2. Бухгалтерский учет операций с ценными бумагами профессиональных участников рынка ценных бумаг

- •Общие положения организации бухгалтерского учета профессиональными участниками рынка ценных бумаг

- •Учет операций по приобретению и реализации ценных бумаг

- •Расчет себестоимости реализованных ценных бумаг

- •Учет затрат, включаемых в издержки профессиональными участниками рынка ценных бумаг и инвестиционными фондами

- •Учет отдельных операций инвестиционных фондов

- •9.3. Бухгалтерский учет операций с государственными ценными бумагами

- •Учет операций с государственными краткосрочными облигациями

- •Учет операций с облигациями внутреннего валютного займа (оввз)

- •9.4. Бухгалтерский учет операций с корпоративными ценными бумагами

- •Резерв под обесценение корпоративных ценных бумаг

- •Организация учета операций с ценными бумагами у эмитента

- •Учет операций с корпоративными облигациями у эмитентов

- •Учет операций с ценными бумагами у инвесторов

- •Бухгалтерский учет и отчетность в паевом инвестиционном фонде

- •Контрольные вопросы

- •Глава 10. Основы финансовых вычислений по операциям на рынке ценных бумаг

- •10.1. Основные понятия и формулы. Метод альтернативной доходности

- •Основные типы задач, встречающихся при осуществлении операций на фондовом рынке

- •Алгоритмы решения задач

- •10.2. Частные методики решения вычислительных задач

- •Собственные и заемные средства при совершении сделок с ценными бумагами

- •Страхование финансовых рисков

- •Бескупонные облигации

- •10.3. Метод дисконтирования денежных потоков Общие понятия и терминология

- •Примеры использования метода дисконтирования денежных потоков

- •10.4. Методика качественного анализа операций с производными ценными бумагами (опционами)

- •10.5. Примеры решения некоторых задач

- •Контрольные вопросы

- •Словарь терминов, используемых на биржевом и внебиржевом фондовом рынке

- •Список основных законодательных актов, регламентирующих функционирование фондового рынка Кодексы

- •Федеральные законы

- •Указ Президента Российской Федерации

- •Постановления Правительства Российской Федерации

- •Документы Федеральной комиссии по рынку ценных бумаг

- •Постановления Федеральной комиссии по рынку ценных бумаг

- •Документы Центрального банка Российской Федерации

- •Документы Министерства финансов Российской Федерации

- •Документы Государственной налоговой службы Российской Федерации

- •Список рекомендуемой литературы

- •Глава 1. Основные понятия рынка ценных бумаг 5

- •Глава 2. Финансовые инструменты рынка ценных бумаг 34

- •Глава 3. Производные финансовые инструменты и страхование рисков 93

- •Глава 4. Профессиональная деятельность на рынке ценных бумаг 133

- •Глава 5. Эмитенты на рынке ценных бумаг 181

- •Глава 6. Инвесторы на рынке ценных бумаг 212

- •Глава 7. Паевые, страховые, негосударственные пенсионные и инвестиционные фонды на рынке ценных бумаг 231

- •Глава 8. Налогообложение операций с ценными бумагами 272

- •Глава 9. Бухгалтерский учет операций с ценными бумагами 299

- •Глава 10. Основы финансовых вычислений по операциям на рынке ценных бумаг 331

- •Килячков а.А., Чалдаева л.А.

3.2. Срочные производные финансовые инструменты. Опционы*

* Пункт 3.2 написан совместно с А.И. Яценко.

Опцион представляет собой контракт, дающий владельцу право купить (опцион колл) или продать (опцион пут) определенное количество товаров или финансовых инструментов (ценных бумаг) по установленной цене (цене использования) в течение обусловленного времени в обмен на уплату некоторой суммы (премии). Опцион — это разновидность срочной сделки, не требующей обязательного исполнения.

В российском законодательстве дано следующее определение опциона. В письме Государственного комитета Российской Федерации по антимонопольной политике и поддержке новых экономических структур от 30.07.96 г. № 16-151/АК «О форвардных, фьючерсных и опционных биржевых сделках» говорится, что опционным контрактом (опционом) является документ, определяющий права на получение (передачу) имущества (включая деньги, валютные ценности и ценные бумаги) или информации с условиями, что держатель опционного контракта может отказаться от прав по нему в одностороннем порядке.

Опционы на покупку и на продажу являются отдельными видами опционов. Цена опциона определяется на основе учета таких факторов, как стоимость рыночного инструмента, являющегося базисным активом опциона, ее стабильность, а также срок реализации опциона.

Виды опционов

По форме реализации различают опционы:

с физической поставкой заложенных в его основу ценных бумаг или товара;

с расчетом наличными на условиях спот.

Опцион с физической поставкой дает владельцу при исполнении опциона право купить (колл-опцион) или продать (пут-опцион) оговоренное в нем количество базисного актива по оговоренной цене.

Опцион с расчетом наличными на условиях спот дает его владельцу право получить платеж в виде разницы между ценой базисного актива на рынке реального товара на момент исполнения обязательств по опциону и ценой исполнения опциона. Причем опцион колл (опцион на покупку) с расчетом наличными дает право его владельцу получить разницу между стоимостью базисного актива и ценой исполнения опциона, когда стоимость актива при поставке на рынке реального товара выше цены исполнения опциона. Прибыль, получаемая при такой операции, рассчитывается по формуле

Dколл = Рр.с – Рц.и,

где Dколл — положительная разница опциона колл с расчетом наличными;

Рр.с — реальная стоимость исполнения опциона;

Рц.и — оговоренная цена исполнения опциона.

Опцион пут (опцион на продажу) дает право получить доход, когда цена реализации базового актива на рынке реального товара ниже цены исполнения опциона. При этом прибыль рассчитывается по формуле

Dпут = Рц.и - Рр.с,

где Dпут — положительная разница опциона пут с расчетом наличными;

Рц.и — цена исполнения опциона;

Рр.с — реальная стоимость опциона.

По времени исполнения опционы подразделяют на опционы, которые могут быть реализованы:

в любое время до окончания срока его действия. Такие опционы называются американскими;

в течение конкретного периода времени до истечения срока действия. Такие опционы называются европейскими;

автоматически до истечения срока действия, когда рынок, на котором он торгуется, укажет, что стоимость лежащих в ею основе инструментов в конкретное время торговой сессии выше (для опциона колл) или ниже (для опциона пут) цены его наполнения. Такие опционы называются процентными или автоматически исполняемыми. Процентный опцион может быть исполнен так же, как и европейский, в течение конкретного да перед датой прекращения его действия.

Опционы отличаются между собой по условиям исполнения. Большинство опционов имеет стандартные условия исполнения по виду базисного актива, сроку использования и цене исполнения. Это относится как к опционам колл, так и опционам пут, с физической поставкой базисного актива или с расчетом наличными, с условиями автоматического исполнения или иными правилами урегулирования расчетов.

Опционы с одинаковыми условиями являются идентичными и образуют опционные серии. Стандартизация условий обращения делает опционы более доступным финансовым инструментом для вторичного рынка. Продавая и покупая опционы одной серии, инвестор может закрыть свою позицию по такому опциону в любое время функционирования вторичного опционного рынка, торгующего этой серией опционов.

В некоторых случаях опционы одной серии могут торговаться на нескольких опционных рынках одновременно; тогда они называются множественно обращающимися опционами. Опционы США, торгуемые на рынках других государств, называются интернационально обращающимися. И те и другие могут быть куплены или проданы обычным путем. Поэтому позиции по ним могут быть ликвидированы компенсирующими сделками закрытия на любом опционном рынке, где они обращаются. Что касается премии за идентичные, множественно и интернационально обращающиеся опционы одной и той же серии, то они могут быть различны в одно и то же время на различных рынках из-за воздействия на торговлю рыночных факторов.

По характеру базисного актива опционы подразделяют на:

опционные контракты на ценные бумаги;

опционы на индексы;

долговые опционы;

опционы на иностранную валюту;

опционы гибкой конструкции.

Опционные контракты на ценные бумаги. Их часто называют фондовыми опционами. В качестве базисного актива фондовых опционов могут выступать не только обыкновенные акции, но и другие виды финансовых инструментов, например депозитарные расписки.

Участники опционного рынка должны постоянно иметь в виду риски, которые могут возникнуть при работе с фондовыми опционами. Они связаны, как правило, с теми корпоративными событиями, которые происходят с эмитентом. К таким событиям относятся:

1) выплата дивидендов ценными бумагами;

2) дробление или консолидация акций;

3) уменьшение числа простых акций, находящихся в обращении;

4) дополнительная эмиссия ценных бумаг;

5) реорганизация акционерного общества.

Очевидно, что перечисленные события оказывают существенное влияние на состояние рынка как фондовых активов, так и производных по отношению к ним опционов. Поэтому при возникновении таких событий правила обращения фондовых опционов должны изменяться.

Выплата дивидендов, дробление акций и другие корпоративные события, как правило, сопровождаются регулированием количества акций, составляющих основу опциона, и цены исполнения опциона. Возможно регулирование обоих параметров. Это необходимо для того, чтобы корпоративные события не оказывали влияния на скачкообразное изменение цен опционов.

В случае эмиссии ценных бумаг количество заложенных в основу опциона акций не меняется. Вместо этого пропорционально увеличивается количество опционов, находящихся в обращении, а цена исполнения по опционам пропорционально снижается.

При реорганизации акционерного общества в форме выделения из материнской компании некоторой дочерней путем размещения среди акционеров материнской компании пропорционального количества акций дочернего общества параметры фондовых опционов могут быть изменены требованием поставки дополнительно к акциям материнской компании пропорционального количества акций дочерней компании. Другим способом регулирования может быть изменение цены исполнения фондовых опционов на основе определения стоимости акций материнской и дочерней компаний.

При слиянии акционерных обществ путем консолидации акций требование по опциону, предполагающему поставку акций ликвидируемой компании, может быть изменено требованием поставки акции оставшейся компании.

Опционные контракты на индексы. В качестве базисного актива опциона могут быть использованы индикаторы состояния рынка, которые называются индексами. Индекс — это измеритель рыночной стоимости какой-то группы ценных бумаг или других фондовых инструментов. Хотя индексы разработаны для различных финансовых инструментов, таких, как акции, долговые инструменты, иностранная валюта и т.п., однако индексы на акции (называемые индексами фондового рынка) являются наиболее известными, и только они закладываются в основу индексных опционов. В дальнейшем мы будем касаться только индексов фондового рынка и фондовых индексных опционов.

Индексы фондового рынка рассчитываются и публикуются различными организациями. В качестве таких организаций выступают, как правило, информационные агентства и биржи. Индекс может отражать состояние национального фондового рынка в целом, конкретного рынка ценных бумаг, состояние рынка ценных бумаг нескольких отраслей или рынка отдельной отрасли. Индекс может быть основан на ценах всех или одного вида ценных бумаг. Он подвергается постоянной коррекции в результате изменения конъюнктуры рынка, возникновения особых финансово-экономических обстоятельств в государстве, влияния политических факторов и т.п. Динамика изменения индекса фондового рынка отражает изменение состояния анализируемого рынка ценных бумаг по отношению к базовому уровню.

Корректировка значения индекса, являющегося базисным по отношению к опциону, включение и исключение из методики его определения тех или иных ценных бумаг и другие подобные изменения являются прерогативой организации, рассчитывающей этот индекс. Они никак не отражаются на условиях индексных опционов.

Характерной особенностью индексных опционов является то, что они являются опционами с условием расчета наличными. Стоимость расчета исполнения опционов на фондовые индексы определяется информационными службами с использованием разных методов. Расчетная стоимость исполнения отдельных из них базируется на объявленном уровне индекса, подсчитанном с учетом последних объявленных цен. Для других — стоимость исполнения определяется объявленными ценами открытия для исполнения. Отметим, что рыночная цена, которая используется в конкретный день для определения уровня индекса, включающего в себя оцениваемый инструмент, не обязательно будет той ценой, по которой в этот день было осуществлено большинство сделок открытия или закрытия с этим инструментом.

Долговые опционы. Существуют два типа долговых опционов, которые дают покупателям право купли-продажи конкретных заложенных в их основу долговых инструментов или получения расчета наличными. В зависимости от способа определения цены исполнения эти опционы называются ценовыми опционами и опционами на доходность.

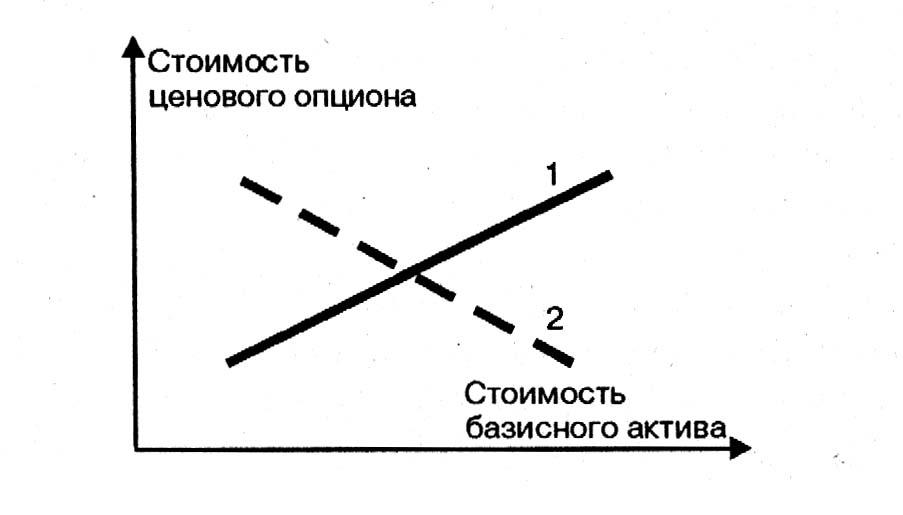

Основой ценовых опционов является цена финансового базисного актива. Поэтому ценовые опционы колл становятся дороже по мере роста стоимости заложенных в основу опциона финансовых инструментов. В свою очередь, ценовые опционы пут становятся дороже при снижении стоимости долговых инструментов, составляющих базисный актив этих опционов. Зависимость стоимости ценовых опционов от стоимости их базисного актива представлена на рис. 3.6.

Рис. 3.6. Зависимость изменения стоимости ценовых опционов от стоимости базисного финансового инструмента

Основой опционов на доходность является доходность, которую обеспечивает базисный финансовый актив. При этом цена исполнения опциона определяется такой ценой базисного актива, которая обеспечивает заданную доходность.

Для того чтобы лучше понять, в чем заключается особенность опционов на доходность, рассмотрим понятие доходности. Доходность долгового инструмента отражает доход (или предполагаемый доход) в виде процента от суммы произведенных затрат на приобретение финансового инструмента, отнесенный к периоду, за который этот доход был (будет) получен. Доходность можно определить по формуле

![]() 100%,

100%,

где d – доходность финансового инструмента;

D– доход, полученный владельцем финансового инструмента;

Z– затраты на его приобретение;

- коэффициент пересчета доходности на заданный интервал времени.

Коэффициент можно определить по формуле

=

![]() ,

,

где - интервал времени, на который пересчитывается доходность;

t - интервал времени, за который был получен доход D.

Таким образом, доходность финансового инструмента обратно пропорциональна его стоимости.

При нормально функционирующем фондовом рынке доходности различных финансовых инструментов, постоянно изменяясь, коррелируют между собой, находясь в непрерывном взаимодействии. Так, если доходность какого-либо финансового инструмента становится выше доходности других, денежные ресурсы начинают перетекать в этот наиболее доходный инструмент рынка. Стоимость данного финансового инструмента возрастает, а его доходность уменьшается. Отток денежных средств из других сегментов рынка вызывает снижение стоимости обращающихся там финансовых инструментов и, как следствие, возрастание доходности операций с ними. Таким образом, доходность операций с различными финансовыми инструментами сближается.

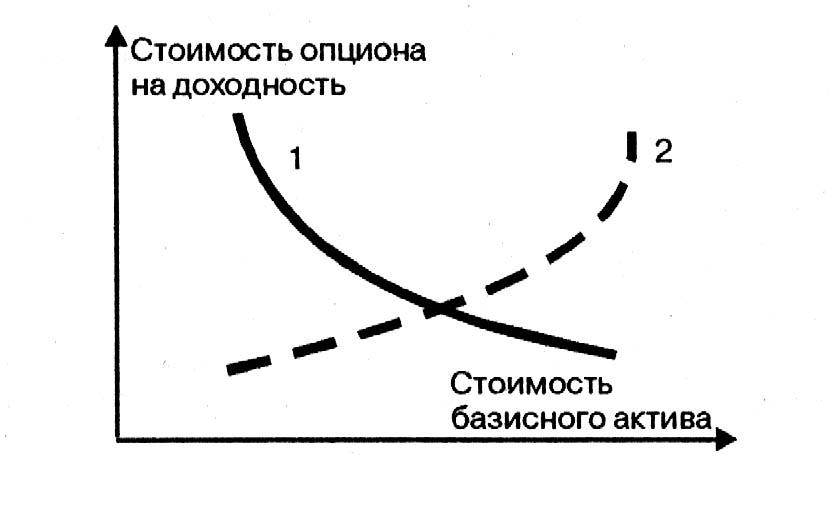

В том случае, когда доходность облигации возрастает, ее цена падает. Но в то же время при возрастании доходности облигации возрастает стоимость опциона колл на доходность данного финансового инструмента и уменьшается стоимость опциона пут. Так как основой для определения стоимости исполнения опциона на доходность служит доходность базисного финансового актива, то, задавая доходность финансового актива, определяем по приведенной выше формуле для расчета доходности соответствующую ему стоимость.

Таким образом, зависимость стоимости опционов на доходность от стоимости базисного финансового инструмента будет иметь вид, представленный на рис. 3.7.

Рис. 3.7. Зависимость стоимости опционов на доходность от стоимости базисного финансового инструмента

В настоящее время из опционов на доходность наибольшее распространение получили европейские опционы с условием расчета наличными. В основу таких опционов закладывается доходность в годовом исчислении по отношению к сроку погашения самых поздних выпусков казначейских ценных бумаг со сроком погашения 30, 10 и 5 лет, выявленная на основе котировок, определяемых в соответствии с принятой на срочных рынках методикой расчета.

Премии за опционы на доходность подвержены влиянию тех же фундаментальных и технических факторов, что и премии за другие опционы. Однако главным фактором, воздействующим на опционы на доходность, является оценка участниками рынка ожидаемой доходности долгового инструмента на момент его погашения. При этом текущая доходность принимается в расчет в меньшей степени.

Обязательства по опционам на доходность исполняются наличным расчетом. Общая сумма, которую продавец опциона должен заплатить покупателю, определяется как разница между ценой исполнения опциона и расчетной стоимостью исполнения накануне дня погашения.

Опционы на иностранную валюту (валютные опционы).Эти опционы дают право на покупку и продажу одной валюты по цене, выраженной в валюте другого государства. Валютные опционы получили наибольшее распространение на рынках срочных контрактов, в том числе на срочных валютных рынках России.

Цена одной валюты, выраженная в другой, называется обменным курсом. Таким образом, цена исполнения валютного опциона представляет собой обменный курс. Валюта, в которой выражаются премия и цена исполнения, называется валютой торговли. Валюта, покупаемая или продаваемая по цене исполнения, является базисным активом опциона. Валютные опционы оцениваются в зависимости от курса заложенной в их основу иностранной валюты по отношению к доллару. Эта взаимосвязь может быть раскрыта следующими пояснениями:

если стоимость (курс) валюты, являющейся базисным активом опциона, растет по отношению к торгуемой валюте, стоимость опциона колл будет расти, а премия пут снижаться;

если курс заложенной в основу опциона валюты снижается по отношению к торгуемой валюте, то премия колл будет уменьшаться, а стоимость опциона пут расти.

Некоторые виды опционов относятся к типу валютных опционов с ценами исполнения, выраженными в кросс-курсах (рассчитанными через их курсы по отношению к третьей валюте). Цены на кросс-курсовые опционы будут зависеть от отношения стоимости заложенном в опцион валюты к стоимости торгуемой валюты. Примером кросс-курсового опциона может быть покупка британских фунтов по цене исполнения в японских иенах, при этом торговой валютой будет иена, а базисным активом опциона — британские фунты. Цена исполнения в этом случае будет выражена в определенной сумме иен за каждый фунт стерлингов. Премии по кросс-курсовым опционам также выплачиваются в торговой валюте (в нашем примере это будут иены).

Опционы гибкой конструкции. Эти опционы выпускаются Опционной клиринговой корпорацией (ОКК) и обращаются на опционных рынках США. Основное отличие гибких опционов от других срочных контрактов состоит в том, что не все условия их исполнения стандартизированы. При купле-продаже опциона в открывающей сделке стороны имеют возможность изменять отдельные условия исполнения опциона, которые называются изменяющимися. Однако эти изменения должны быть в пределах установленных опционным рынком правил. Изменяющимися параметрами сделки на рынке гибких опционов могут быть:

методика расчета цены исполнения;

расчетная валюта;

минимальный объем и минимальное количество сделок в день окончания срока исполнения гибкого опциона.

Именно возможность применять такие изменяющиеся условия и отличает гибкие опционы от других видов.