- •1. Общие методологические принципы корпоративных финансов

- •2. Концепции корпоративных финансов.

- •3 Современные теории корпоративных финансов

- •4. Инвестиции. Классификация инвестиций.

- •1.По объекту инвестирования

- •2.По степени близости инвестора к объекту инвестирования

- •3.По характеру использования

- •4.По преследуемой цели:

- •5.Денежные потоки инвестиционном проекте

- •6.Классификация инвестиционных проектов.

- •7. Финансирование реальных инвестиций.

- •По способу привлечения:

- •8. Процедура иммунизации портфеля облигаций.

- •9. Основные ценовые закономерности на рынке облигаций.

- •10.Понятие безрисковой ценной бумаги

- •11.Модель Дж.Тобина

- •12.Понятия эффективного и допустимого множеств портфелей.

- •13.Задача оптимизации портфеля рисковых бумаг г.Марковица.

- •14. Понятие полной и частичной диверсификации.

- •15. Модель Шарпа. Показатель бета, его сущность и применение.

- •16.Ценовое преставление сарм. Сарм в терминах доходности.

- •2. Представление в терминах доходности.

- •17.Модели стоимости финансовых активов с неопределенным денежным потоком.

- •2. Представление в терминах доходности.

- •18.Понятие хеджирования. Инструменты хеджирования.

- •Хеджирование фьючерсными и форвардными контрактами.

- •Хеджирование индексным опционным контрактом.

- •19.Стриппинг. Преимущества для рос. Рынка капитала.

- •20. Модели стоимости финансовых инструментов с определенным денежным потоком.

- •21.Диверсификация портфеля инвестиционных проектов(ип).

- •22. Управление инвестиционными проектами(ип) в условиях риска

- •23. Анализ сценариев при оценке инвестиционных проектов(ип)

- •24.Анализ чувствительности ип. Назначение и способ реализации.

- •25.Учет условий финансирования при оценке инвестиционный проектов (ип).

- •26.Учет в инвестиционном проекте (ип) потребности в капитале.

- •27.Решение проблемы множественности значений критерия irr.

- •28. Инвестиционный критерий точки безубыточности и финансовый профиль проекта.

- •29. Инвестиционные критерии irr и mirr. Соотношение с другими критериями.

- •30. Инвестиционный критерий arr. Соотношение с другими критериями.

- •31. Инвестиционные критерии npv и pi. Соотношение с другими критериями.

- •32. Инвестиционные критерии периода окупаемости. Расчет и значение.

- •33. Содержание и этапы процедуры оценки денежных потоков инвестиционного проекта.

- •34. Принцип Фишера – Хиршляйфера при оценке инвестиционных проектов.

- •35. Определение инвестиционного горизонта в инвестиционном проекте.

- •36.Порядок подготовки консолидированной отчетности на момент создания группы в соответствии с мсфо

- •2. Оценка стоимости объединения бизнеса

- •3. Признание затрат по сделке приобретения

- •4. Признание вознаграждения по сделке и условного вознаграждения

- •6 Признания нематериальных активов

- •7. Принятие не контролируемой доли участия – доли меньшинства

- •8. Признание и измерение гудвилла, деловой репутации или дохода

- •37. Цели и задачи подготовки консолидированной отчетности

- •38.Сравнительная характеристика методов подготовки сводной отчетности в Российской Федерации, сша и в соответствии с мсфо

- •Метод долевого участия

- •Пропорциональная консолидация

- •39.Характеристика общепринятых международных принципов подготовки консолидированной отчетности

- •40.Профессиональное регулирование сводной отчетности в международной практике

- •41.Нормативное регулирование подготовки сводной отчетности в Российской Федерации

- •42.Консолидированная отчетность и факторы, обуславливающие необходимость ее составления

- •43.Процедура признания факта объединения бизнеса в целях подготовки консолидированной отчетности в соответствии с мсфо

- •44.Корректировка финансовой отчетности на условные и постбалансовые события

- •45.Отложенный налог на прибыль в системе мсфо

- •46.Формирование финансового результата в соответствии с международными стандартами

- •47.Консолидация финансовой отчетности по мсфо

- •48.Назначение, сфера действия мсфо

- •49.Принципы построения финансовой отчетности по международным стандартам

- •Основные допущения мсфо:

- •50.Особенности подготовки консолидированной отчетности после даты приобретения (первичной консолидации) в соответствии с общепринятыми международными принципами

- •51. Принципы подготовки консолидированной отчетности в условиях вертикальной или смешанной интеграции в соответствии с общепринятыми международными принципами

- •52.Понятие идентифицируемых активов и обязательств для целей подготовки консолидированной отчетности покупателем и принципы их оценки

- •53. Особенности признания нематериальных активов в отличие от признания гудвила при подготовке консолидированной отчетности в соответствии с мсфо

- •54. Порядок учета не контролируемой доли участия (доли меньшинства) при подготовке консолидированной отчетности в соответствии с мсфо

- •55. Порядок учета гудвила при объединении бизнеса в соответствии с международными принципами подготовки финансовой отчетности

- •56. Система бюджетирования: основные понятия и причины ее внедрения на предприятиях.

- •57. Понятие проектного бюджетирования и сфера его применения.

- •58. Методы расчета оптимального остатка денежных средств.

- •59. Роль казначейской службы на предприятии и взаимодействие с системой бюджетирования.

- •60. Контроль исполнения бюджета и анализ отклонений

- •61. Формирование сводного бюджета предприятия и его балансировка.

- •62. Принцип формирования управленческой учетной политики

- •63.Понятие финансовой структуры и согласование с бюджетной структурой предприятия.

- •64.Формирование бюджетной структуры предприятия.

- •65. Основы построения системы бюджетирования.

- •66. Цели, задачи и организация контроллинга на предприятии. Инструменты финансового контроллинга.

- •67. Недостатки традиционного бюджетирования и особенности применения процессно-ориентированного бюджетирования.

- •68.Понятие карты сбалансированных показателей. Принципы построения.

- •69.Методы каскадирования и декомпозиции системы сбалансированных финансовых показателей компании.

- •70.Место финансовой составляющей в системе сбалансированных показателей.

- •71. Системы сбалансированных показателей как инструмент интеграции стратегического и оперативного управления стоимостью бизнеса.

- •72. Использование ipo в управлении стоимостью бизнеса.

- •4 Этап – ipo

- •73. Создание стоимости при слияниях и поглощениях. Финансовые синергии.

- •74. Реструктуризация как способ управления стоимостью бизнеса: виды, законодательное регулирование.

- •75.Стоимость пакетов акций. Применение скидок и надбавок за контроль и ликвидность.

- •76. Финансовые коэффициенты-мультипликаторы. Их применение в процессе управления стоимостью.

- •77. Факторы, влияющие на стоимость бизнеса (дерево факторов). Современные финансовые показатели - измерители эффективности управления стоимостью.

- •78. Модели денежных потоков, применяемые при управлении стоимостью бизнеса.

- •78. Модели денежных потоков, применяемые при управлении стоимостью бизнеса.

- •79. Концепции финансового менеджмента как теоретическая основа стоимостного управления.

- •81. Концепция vbm и анализ стратегических решений.

- •82. Финансовая стратегия и ее роль в финансово-хозяйственной деятельности предприятия.

- •83.Особенности национальных и международных бухгалтерских стандартов

- •84. Характеристика метода покупки, применяемого при учёте операций по объединению бизнеса

- •85. Анализ схем выплат владельцам капитала предприятий при ликвидационных и реорганизационных процедурах

- •86. Этапы и механизмы финансовой стабилизации кризисных предприятий: оперативный, тактический, стратегический механизмы.

- •87. Мораторий на удовлетворение требований кредиторов в процедуре внешнего управления неплатежеспособным предприятием.

- •88. Меры по восстановлению платежеспособности предприятия – должника, предусмотренные Федеральным законом «о несостоятельности (банкротстве)».

- •89. Отечественные и зарубежные методы прогнозирования риска банкротства предприятия.

- •90. Финансовая несостоятельность (банкротство): понятие, признаки, виды, процедуры.

- •91. Российский опыт финансового конструирования

- •92. Балансовые кредитные деривативы

- •93. Финансовые инструменты, связанные с собственным капиталом. Оценка конвертируемой облигации. Оценка конвертируемой облигации с отказом от конвертации.

- •94. Гибриды на основе процентных и долевых финансовых инструментов

- •95. Гибриды на основе процентных и валютных финансовых инструментов

- •96. Гибриды на основе долговых инструментов с фиксированным доходом. Стоимость облигаций с офертой, отзывной и ковенантой.

- •97. Налоговые асимметрии и арбитражные ситуации. Пример стратегии игры на налоговой асимметрии.

- •98. Кредитные свопы. Роль дефолтных свопов в кризисе 2008-2009 гг

- •99. Кредитный спрэд опцион. Особенности конструкции и применение.

- •100. Многопериодные опционы. Их применение.

- •101. Стратегии хеджирования портфеля акций с применением фьючерсных и опционных контрактов.

- •102. Своп контракты и их разновидности

- •103. Особенности форвардного и фьючерсного рынков

- •104. Понятия элементарных, гибридных финансовых инструментов, финансовых продуктов и финансовых стратегий. Примеры.

- •105. Причины возникновения финансового конструирования и список Финнерти.

9. Основные ценовые закономерности на рынке облигаций.

облигации

Рыночный курс облигаций и ее доходность (полная или к погашению) находятся в обратной зависимости.

Полная доходность облигации или доходность к погашению на равновесном рынке должны быть равны процентной ставке по альтернативному вложению. Равенство обеспечивается за счет изменения рыночной цены облигации. Если процентная ставка растет, то рыночная цена облигации снижается и наоборот.

Если купонная ставка выше ставки по альтернативному вкладу, то облигация котируется с премией (т.е. по цене выше номинала), если ниже, то облигация котируется с дисконтом (т.е. по цене ниже номинала).

Снижение рыночной процентной ставки приводит к большему изменению курса, чем повышение рыночной процентной ставки.

Зависимость между курсом облигации и процентными ставками – главная ее характеристика. Существует специальный количественный показатель, характеризующий эту зависимость – дюрация Макколи, который равен эластичности цены облигации по процентной ставке, взятой со знаком минус:

где, P-стоимость

облигации, r

– процентная ставка. Данное

соотношение показывает процентное

изменение P

в зависимости от процентного изменения

r.

где, P-стоимость

облигации, r

– процентная ставка. Данное

соотношение показывает процентное

изменение P

в зависимости от процентного изменения

r.

Основными свойствами данного показателя являются:

1. Дюрация дисконтной облигации равна времени, оставшемуся до ее погашения.

2. Дюрация купонной облигации меньше времени, оставшегося до ее погашения.

3. Справедливо следующее соотношение Дюрация в годах = Дюрация в купонных периодах/m (если купоны выплачиваются m раз в год).

4. Чем меньше величина купонного платежа, тем больше дюрация.

5. При прочих равных условиях чем больше время до погашения, тем выше дюрация.

6. Чем больше дюрация, тем выше риск связанный с неблагоприятным изменением цены облигации, обусловленный ростом процентных ставок.

7. При повышении доходности к погашению (рыночных процентных ставок) дюрация снижается и наоборот.

8. Дюрация портфеля облигаций равна средневзвешенной величине дюраций облигаций, входящих в портфель.

Модифицированная дюрация, связывает процентное изменение цены облигации с непосредственным изменением процентной ставки.

![]()

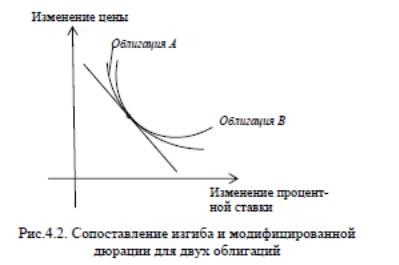

Еще один показатель связи между ценой облигации и процентными ставками – показатель изгиба (Conv), который как и дюрация, измеряется в годах или купонных периодах.

Свойства изгиба:

1. Величина изгиба растет при уменьшении процентной ставки и падает при росте.

2. При фиксированном времени до погашения и значении процентной ставки изгиб больше для облигации с большим купоном.

3. Изгиб растет быстрее чем дюрация.

П ример.

Для облигаций А

и

В

модифицированная

дюрация одинакова поэтому с помощью

показателя модифицированной дюрации

эти облигации неотличимы. Но они имеют

различное значение показателя изгиба.

Так, для облигации В изгиб >облигации

А.

Это означает, что при снижении процентной

ставки цена облигации В

будет

расти сильнее, чем у облигации А,

а при повышении процентной ставки цена

облигации В

будет

уменьшаться слабее, чем цена облигации

А.

Такое поведение цены облигации В

более

предпочтительно с точки зрения инвестора,

так как при снижении процентной ставки

ее можно будет продать по более высокой

цене, чем облигацию А

при

прочих равных условиях.

ример.

Для облигаций А

и

В

модифицированная

дюрация одинакова поэтому с помощью

показателя модифицированной дюрации

эти облигации неотличимы. Но они имеют

различное значение показателя изгиба.

Так, для облигации В изгиб >облигации

А.

Это означает, что при снижении процентной

ставки цена облигации В

будет

расти сильнее, чем у облигации А,

а при повышении процентной ставки цена

облигации В

будет

уменьшаться слабее, чем цена облигации

А.

Такое поведение цены облигации В

более

предпочтительно с точки зрения инвестора,

так как при снижении процентной ставки

ее можно будет продать по более высокой

цене, чем облигацию А

при

прочих равных условиях.