- •Издание второе

- •Часть I. Общие основы экономической теории

- •Тема 1. Введение в экономическую теорию......................………13

- •Тема 2. Собственность и современные тенденции её

- •Тема 3. Общая характеристика рыночного хозяйства.................51

- •Тема 4. Экономическая роль государства в рыночном хозяйстве…………………………………………………………………....69

- •Тема 5. Типы экономических систем......................................…..89

- •Часть II. Основы микроэкономики

- •Тема 6. Потребитель в рыночном хозяйстве...........................…106

- •Тема 7. Фирма в различных моделях рынка..........................…..123

- •Тема 8. Распределение доходов. Заработная плата. Бюджет семьи........................................................................................……...155

- •Тема 9. Процент, прибыль и рента..........................................….176

- •Часть III. Основы макроэкономики

- •Тема 10. Измерение результатов национальной экономики....192

- •Тема 11. Проблемы макроэкономической нестабильности............………………………………………………………...209

- •Тема 12. Модели макроэкономического равновесия.............….229

- •Тема 13. Государственные финансы и бюджетно-финансовая политика..................................................................................…....249

- •Тема 14. Кредитно-денежная система и политика ............................................................................………………….265

- •Тема 15. Мировое хозяйство..................................................…..282

- •Предисловие

- •Часть I. Общие основы

- •Функции и методы экономической теории

- •Основные проблемы экономики :

- •Потребности и основные показатели благосостояния

- •Ресурсы. Экономическая эффективность

- •Кривая производственных возможностей. Структура экономики

- •Тема 2. Собственность и современные

- •Формы собственности и организационно-правовые формы предприятий

- •Индивидуальная

- •Капиталистическая собственность

- •Роль права

- •Собственности

- •Демократизация собственности - важная тенденция развития собственности в высокоразвитых странах

- •Коллективная собственность: абстракция

- •Программы демократизации собственности

- •Странах

- •Проблема

- •Демократизации

- •Собственности

- •В России

- •Тема 3. Общая характеристика

- •2. Спрос и предложение

- •Спрос, факторы, влияющие на него. Закон спроса

- •Предложение, факторы, влияющие на него. Закон предложения

- •Эластичность спроса и предложения

- •3. “Невидимая рука рынка”. Достоинства и ограниченность рыночного механизма регулирования

- •Рыночное равновесие и механизм его достижения

- •Достоинства

- •Ограниченность рыночного регулирования

- •Библиографический список литературы

- •Тема 4. Экономическая роль государства в рыночном хозяйстве

- •Экономические функции государства

- •Ограниченность рыночного саморегулирования

- •Основные методы

- •Регулирования экономики

- •Централизованное планирование как форма государственного регулирования

- •2. Основные концепции экономической политики современного государства

- •Основные концепции экономической политики современного государства

- •Сравнительный анализ

- •Государственного

- •Регулирования экономики

- •В высокоразвитых странах

- •Ограниченность государственного

- •Особенности

- •Приватизации в России

- •4. Фишер с., Дорнбуш р., Шмалензи р. Экономика - Гл. 4, 14, 21, 28 - с. 57 - 73, 252 - 270, 377 - 395, 512 - 540.

- •Теория пяти способов производства

- •Концепция постиндустриального общества

- •Основные характеристики социально-экономических систем (согласно теории постиндустриального общества)

- •2. Современные экономические системы: классическая рыночная, командная и смешанная экономика

- •Типы современных социально-экономических систем

- •Смешанная экономика как синтез рыночной саморегуляции и централизованного регулирования

- •Национальные модели смешанной

- •Цивилизаций”?

- •Этапы развития российской экономики

- •Библиографический список литературы

- •Часть II: основы микроэкономики тема 6: потребитель в рыночном хозяйстве

- •1. Теория потребительского поведения

- •Суверенитет

- •Потребителя

- •Кардиналист-ская теория

- •Ординалист-ская теория

- •2. Тенденция к нерациональности поведения потребителя и необходимость потребительского образования

- •Социальные аспекты поведения потребителя

- •Нерациональные мотивы поведения потребителя

- •Особенности

- •1. Осознание потребности в товаре (услуге).

- •3. Защита прав потребителя

- •Права потребителей

- •Консъюмеризм

- •Библиографический список литературы

- •Тема 7: фирма в различных

- •Собственные ресурсы

- •Краткосрочный и долгосрочный периоды

- •Валовые, средние и предельные издержки производства

- •2.Чистоконкурентный производитель: определение цены и объема производства

- •Основные принципы оптимизации работы фирмы

- •Признаки чистой конкуренции

- •Принцип сравнения валового дохода с валовыми издержками

- •Принцип сравнения предельного дохода с предельными издержками

- •Чистоконкурентный производитель

- •Трансакционные издержки. Теорема Коуза

- •Основные признаки несовершенной конкуренции

- •Чистая монополия

- •Монополистическая конкуренция

- •Олигополия

- •4. Монополизм в экономике и его

- •Последствия.

- •Антимонопольное законодательство.

- •Финансово-промышленные группы

- •Антимонопольное законодательство

- •Финансово- промышленные группы

- •Тема 8. Распределение доходов.

- •Основные теории доходов

- •Распределение в ссср: социалистическое или псевдосоциалистическое?

- •Эволюция доходов наемных работников в смешанной экономике

- •Заработная плата: сущность. Формы и системы, уровень заработной платы

- •Заработная плата –

- •Уровень зарплаты

- •Факторы, определяющие уровень зарплаты

- •3. Бюджет семьи. Государственное регулирование доходов

- •Семейные доходы и семейные расходы. Закон Энгеля

- •Государственное регулирование доходов и потребления в смешанной экономике

- •Основные понятия

- •Библиографический список литературы

- •Тема 9. Процент, прибыль и рента

- •Сущность процента. Механизм процента. Выбор вариантов инвестирования

- •Механизм процента

- •Виды процентов

- •Процент и эффективность инвестирования

- •Номинальная и реальная процентные ставки

- •2. Прибыль и рентабельность. Показатели прибыльности

- •3. Ценные бумаги. Дивиденд. Курс акций

- •Виды ценных бумаг

- •Дивиденд

- •Курс акции

- •4. Рента. Цена земли

- •Часть III: основы макроэкономики

- •Модель кругооборота продукта и доходов в макроэкономике

- •Ввп и внп, их учет по добавленной стоимости

- •Особенности учета

- •Учет внп по потоку доходов

- •От внп к личному располагаемому доходу

- •Функции и проблемы учета основных показателей снс

- •3. Теневая экономика - экономика за пределами системы национального счетоводства

- •Сущность и структура теневой экономической деятельности

- •4. Проанализируйте данные и сделайте выводы о взаимозависимости между внп и чистым национальным богатством

- •Тема 11. Проблемы

- •Фазы среднесрочного экономического цикла

- •Особенности

- •Современных

- •Экономических

- •Концепция длинных волн

- •Безработица и её социально - экономические последствия

- •Сущность, формы и уровень безработицы

- •Экономические потери и социальные последствия безработицы

- •Государственное регулирование рынка труда. Социальное страхование по безработице

- •Инфляция: сущность, причины, последствия

- •Сущность и причины инфляции

- •Показатели инфляции

- •Последствия инфляции

- •Антиинфляционная политика

- •Тема 12. Модели макроэкономического равновесия

- •1. Модель "совокупный спрос -

- •2. Модель “совокупные расходы - совокупный продукт”

- •Тема 13. Государственные финансы

- •1) Соблюдать баланс доходов и расходов.

- •Бюджетно-финансовая политика

- •Основные концепции бюджетно-финансовой политики

- •Проблемы, вызванные бюджетным дефицитом

- •Борьба с бюджетным дефицитом

- •Взаимоотношения федерального бюджета и местных бюджетов

- •2. Налоговая система и налоговая политика государства

- •Сущность и функции налогов

- •Элементы налоговой системы

- •Налоговая система России

- •Тема 14. Кредитно-денежная система

- •Денежная система

- •Банки и их функции. Деятельность

- •Взаимоотношения

- •Центрального

- •Банка и

- •Правительства

- •Методы денежно- кредитной политики Центрального банка

- •3. Деятельность коммерческих банков

- •Техника кредитования

- •Привлечение вкладов

- •Новые банковские услуги

- •Тема 15. Мировое хозяйство

- •1. Международное разделение труда как объективная основа мирового хозяйства. Социально - экономические типы стран современного мира

- •Международное разделение труда

- •Этапы развития мирового хозяйства

- •Высокоразвитые страны

- •Развивающиеся страны (“третий мир”)

- •Бывшие “социалистические” страны

- •2. Основные формы международных экономических отношений

- •Международная торговля

- •Вывоз капитала

- •Мировая валютная система

- •Международная экономическая интеграция

- •Перспективы участия

- •2) Факторы, неблагоприятные для российской экономики - перечень, к сожалению, более внушителен :

- •Библиографический список литературы

Сущность и функции налогов

Налогообложение прошло длительный путь развития. В разных странах, в различные периоды изобретательнейшие правители находили новые источники поступления налогов в казну: налог на туалеты в Риме, локтевой сбор в Византии, налог на ношение бороды, на печную трубу в России.

Социально - экономическая сущность налогов проявляется в функциях, которые они выполняют. Первая функция - стимулирующая: налоги воздействуют на общественное воспроизводство посредством поощрений, ограничений и контроля. Налоговые поступления позволяют государству решать социальные задачи, направлять финансовые средства на образование, здравоохранение, культуру и т. п. В этом случае реализуется вторая - социальная функция налогов.

Элементы налоговой системы

субъект налога (налогоплательщик) - физические или юридические лица;

объект налога - налогооблагаемая база, то, что подлежит налогообложению (доход, товар, собственность, капитал);

налоговая ставка, выраженная в процентах, доля налога в налогооблагаемой величине;

налоговые льготы - полное или частичное освобождение от налогов в соответствии с действующим законодательством. Например, необлагаемый минимум (пороговая величина объекта, полностью освобожденная от налога) и инвестиционный налоговый кредит (отсрочка налогового платежа, предоставляемая в целях стимулирования инвестиционной активности и обновления основного капитала).

По объектам платежей различают прямые и косвенные налоги. Прямые налоги взимаются непосредственно с дохода и собственности физических и юридических лиц (прямая форма обложения). Косвенными налогами облагаются товары и услуги, они устанавливаются в виде надбавок к цене, тарифу (акцизы, фискальные монопольные налоги, таможенные пошлины).

Налоговые ставки могут быть прогрессивными, пропорциональными и регрессивными (рис. 13-2). Такое деление базируется на соотношении между ставкой налога и доходом (или другим объектом налогообложения):

прогрессивная налоговая ставка повышается по мере возрастания дохода;

регрессивная налоговая ставка понижается по мере роста дохода;

пропорциональная налоговая ставка остается неизменной, независимой от размеров дохода.

Рис.

13-2. Типы налоговых ставок

При прогрессивном налогообложении бремя налогов в большей степени ложится на богатых, при регрессивном - тяжелее ударяет по бедным.

Совокупность взимаемых государством налогов, платежей, а также формы и методы их построения образуют налоговую систему. Как правило, она строится по формуле: ядро плюс специальные и целевые налоги. Ядро представляет собой несколько наиболее крупных налогов на те объекты, которые выражают конечные финансовые результаты производственно - хозяйственной деятельности. Оно обеспечивает основную массу денежных доходов государства. Специальные налоги учитывают наличие разнообразных второстепенных доходных объектов, дополняют функциональные возможности ядра налоговой системы.

Каковы границы налогообложения, каков тот допустимый уровень налоговых ставок, который не сказался бы отрицательно на экономике?

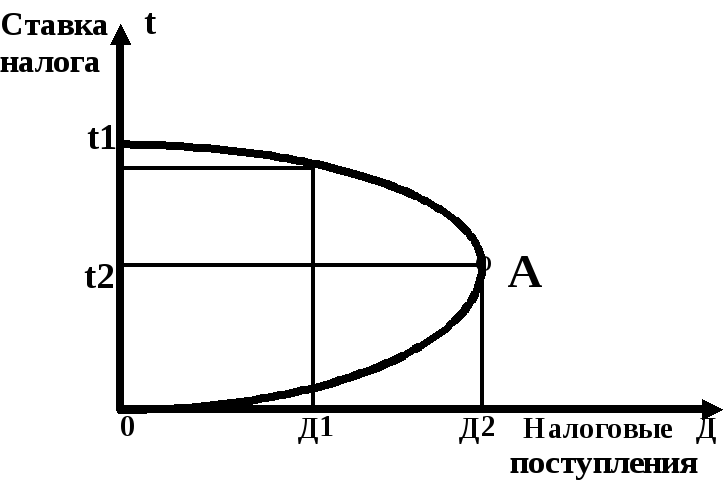

Американский экономист А. Лаффер установил и показал с помощью графика зависимость доходов бюджета от налоговых ставок на прибыль и зарплату. Кривая Лаффера демонстрирует, что существует оптимальный уровень налоговой ставки, при котором налоговые поступления в государственный бюджет максимизируются. В случаях, когда этот уровень выше оптимального, эффективность налогообложения падает. Лаффер писал: “Люди основывают свои поступки на стимулах. Когда вы изменяете эти стимулы, они изменяют своё поведение. Люди не работают для того, чтобы платить налоги. Чистый, за вычетом налогов, доход определяет, работает ли человек или сидит на пляже... Фундаментальная идея, лежащая в основе кривой ... , заключается в том, что чем выше предельные налоговые ставки, тем более сильный побудительный мотив будет у индивидуумов от уклонения от них.”

Рис.

13-3. Кривая Лаффера

Предположим, что налоговые ставки снижены с уровня t1 до t2. Хотя ближайшим результатом более либеральной налоговой политики станет временное падение объема налоговых поступлений, но в долгосрочном периоде улучшатся условия инвестирования, вырастет производство, занятость, а вслед за этим - масса доходов, подлежащих налогообложению. Начнут расти и доходы государства (Д2>Д1).

Определить точно величину такой ставки сложно, но есть признаки, по которым можно судить, превышена ли “критическая точка” налогообложения. Это следующие ситуации:

1. При очередном повышении налоговой ставки или увеличения числа налогов поступления в бюджет растут непропорционально медленно или, хуже того, вообще сокращаются.

2. Снижаются темпы экономического роста, уменьшаются долгосрочные вложения капитала, ухудшается материальное положение людей.

3. Растет теневая экономика, характерной чертой которой является уклонение от уплаты налогов.

Значение налогов в рыночной экономике далеко выходит за пределы обеспечения государственных органов финансовыми ресурсами. Они играют все более важную роль в макроэкономическом регулировании, о чем свидетельствует увеличение удельного веса налоговых изъятий в общем объеме ВНП в большинстве стран. Изменяя налоговую политику, государство получает возможность стимулировать экономическое развитие или сдерживать его. Различают два основных типа налоговой политики

1. Политика, обеспечивающая благоприятный налоговый климат бизнесу. Однако это может привести к ограничению социальных программ, так как налоговые поступления в краткосрочном периоде сокращаются.

2. Налоговая политика, предусматривающая достаточно высокий уровень обложения, но при значительной социальной защите, когда налоговые доходы направляются на создание различных социальных фондов. Такая политика может привести к раскручиванию инфляционной спирали.

Как подтверждает практика, налоговые регуляторы действуют эффективно лишь в том случае, если они встроены в целостную программу экономического развития страны.