- •Тема 1. Теоретичні основи економічного контролю в Україні

- •1. Суть та функції економічного контролю.

- •2. Класифікація організаційних форм I видів економічного контролю.

- •1. Суть та функції економічного контролю

- •2. Класифікація організаційних форм I видів економічного контролю

- •З. Зміст, предмет I метод фінансово-господарського контролю ревізії

- •Тема 2 Організація I методика контрольно ревізійної роботи в Україні.

- •1 . Поняття контрольно-ревізійної роботи та її завдання.

- •2. Класифікація ревізії фінансової діяльності.

- •4. Обов‘язки, права та вiдповiдальнiсть ревізорів.

- •1. Поняття контрольно-ревізійної роботи та її завдання

- •2. Класифікація ревізій фінансово-господарської діяльності

- •З. Планування контрольно-ревiзiйної роботи

- •4. Обов’язки, права та вiдповiдальнiсть ревізорів

- •1. Організація і підготовка до проведення комплексної ревiзiї

- •2. Проведення ревiзiї

- •З. Оформлення результатів ревiзiї

- •1) Загальні відомості.

- •2) Виробничо-фінансова дiяльнiсть (виконання кошторисiв).

- •3) Бухгалтерський облік I звітність.

- •5. Організація контролю за виконанням рішень за матеріалами ревiзiї.

- •Тема 4. Ревiзiя I контроль грошових коштів у касi.

- •1. Завдання I джерела ревiзiй грошових коштів у касi.

- •2. Ревiзiя I контроль каси та дотримання умов зберігання грошових коштів.

- •3. Ревiзiя I контроль касових операцій.

- •1. Завдання, джерела, нормативні акти, якi використовуються при ревiзiї коштів у касi

- •1. Завдання I джерела ревiзiй грошових коштів у касi.

- •1) Первинні документи:

- •2) Облiковi регістри:

- •2. Ревiзiя контрольної каси та дотримання умов зберігання грошових коштів.

- •3. Ревiзiя і контроль касових операцiй.

- •Тема 5. Ревiзiя операцій на рахунках в банку та інших грошових коштів.

- •1. Завдання I джерела ревiзiй.

- •2. Ревiзiя операцiй на поточному рахунку.

- •4. Ревiзiя операцiй з векселями.

- •1. Завдання і джерела ревiзiй.

- •2. Ревiзiя операцiй на поточному рахунку.

- •З. Ревiзiя операцiй по розрахунках акредитивами I чеками з лімітованих I нелiмiтованих чекових книжок.

- •4. Ревiзiя операцiй з векселями

- •Тема 6. Ревiзiя операцiй із основними засобами та нематеріальними активами.

- •1. Завдання I джерела ревiзiй основних засобів.

- •2. Ревізія дотримання умов збереження основних засобів.

- •4. Ревiзiя правильності нарахування амортизації I зносу основних засобiв.

- •1. Прямолiнiйний метод

- •2. Метод зменшення залишкової вартості

- •З. Метод прискореного зменшення залишкової вартості

- •4. Кумулятивний метод

- •5. Виробничий метод

- •5. Ревiзiя ремонту основних засобів.

- •6. Особливості ревiзiї операцiй з нематеріальними активами

- •Тема 7. Ревiзiя матеріальних цінностей.

- •1. Завдання I джерела ревiзiй

- •2. Ревiзiя матеріально-технічного забезпечення

- •З. Ревiзiя збереження матеріальних цінностей

- •4. Ревiзiя операцiй по руху матерiальних цiнностей

- •5. Ревiзiя операцiй з тарою I мшп

- •Тема 8. Внутрiгосподарський контроль виробництва I реалiзацii продукцiї

- •1. Завдання I джерела ревiзii

- •2. Ревiзiя виконання плану виробництва продукції в натуральному виразi I за номенклатурою

- •З. Ревiзiя виконання плану по обсягу реалізованої продукцiї та її якостi

- •4. Перевiрка ритмiчностi випуску продукцii

- •Тема 9. Ревiзiя розрахункових I кредитних операцiй

- •1. Завдання I джерела ревiзiї

- •2. Ревiзiя розрахункiв з бюджетом I позабюджетними фондами

- •З. Ревiзiя розрахункiв з пiдзвiтнiм особами

- •4. Ревiзiя розрахункiв з дебіторами I кредиторами

- •5. Ревiзiя операцiй по претензiях I вiдшкодуванню матерiальних витрат

- •6. Ревiзія кредитних операцiй

- •7. Ревiзiя розрахункiв по оплатi працi

- •Тема 10. Ревiзiя результатiв фінансово - господарської дiяльностi

- •1. Завдання, об’єкти, джерела iнформацii та методичнi прийоми ревiзiї результатiв фiнансово-господарської дiяльностi

- •2. Ревiзiя фiнансових результатiв дiяльностi пiдприємства

- •1) Визначення прибутку вiд реалiаацiї товарної продукції (робiт, по слуг);

- •2) Визначення суми балансового прибутку;

- •3) Визначення величини податку на прибуток, що належить сплатi до бюджету;

- •4) Визначення I розподiл чистого прибутку, що залишився у розпорядженнi пiдприємства;

- •З. Ревiзiя фiнансової стабiльностi, платоспроможностi та лiквiдностi пiдприємства

- •4. Ревiзiйний контроль використання оборотних коштiв

- •5. Ревiзiйний контроль розрахункових взаємовідносин та iнших активів і пасивiв пiдприємства

- •6. Узагальнення результатiв ревізійного контролю фiнансового стану пiдприємства

- •Тема 11. Завдання, об’єкти, джерела iнформацiї і методичнi прийоми ревiзiї і контролю бухгалтерського облiку

- •1. Перевiрка стану облiку на пiдприємствi

- •2. Перевірка фiнансової (бухгалтерської) звiтностi

- •З. Органiзацiя ревiзiй (перевiрок) внутрiгосподарської дiяльностi

- •Стаття 4. Пiдпорядкованiсть державної контрольно-ревiзiйної служби та координацiя її дiяльностi з іншими контролюючими органами

- •Роздiл II. Основнi функції державної контрольно- ревізійної служби

- •Роздiл III. Права, обов’язки і відповідальнiсть державної контрольно-ревізiйної служби

- •Стаття 17. Державне страхування та вiдшкодування заподiяної шкоди у разi загибелi або калiцтва службової особи державної контрольно-ревiзiйної служби

- •Інструкція про порядок проведения ревiзiй і перевiрок органами державної контрольно-ревізійної служби в Українi

- •1. Загальні положення.

- •2. Основнi завдання ревiзiй I перевiрок

- •З. Планування, органiзацiя I проведення ревiзiй та перевiрок

- •4. Оформлення результатів ревiзiй (перевiрок), заходи щодо усунення виявлених недолiкiв I порушень

- •Про затвердження Iнструкцii про органiзацiю проведення ревiзiй I перевiрок органами державної контрольно-ревiзiйної служби в Українi за зверненнями правоохоронних органiв

- •Iнструкцiя про органiзацiю проведення ревiзiй I перевiрок органами державної контрольно-ревiзiйної служби в Українi за зверненнями правоохоронних органiв

- •1. Загальнi положення

- •2. Порядок призначення ревiзii (перевiрки)

- •З. Органiзацiя I проведення ревiзій (перевiрок)

- •4. Документування I оформлення результатів ревiзiй (перевiрок)

- •5. Реалiзацiя матерiалiв ревiзiй (перевiрок)

- •2. Основнi завдання та функції Управлiння

- •З. Права Управлiння

- •4. Керiвництво Управлiння

- •5. Правовий захист посадових осiб Управлiння

- •2. Основнi завдання та функцiї Вiддiлу

- •З. Права Вiддiлу

- •4. Керiвництво Вiдділом

- •5. Правовий захист посадових осiб Вiддiлу

- •6. Фiнансування та матерiально-технiчне забезпечення Вiддiлу

- •Типове положення про Контрольно-ревiзiйний вiддiл у районi, мiстi, районi в мiстi та мiжрайонний контрольно-ревiзiйний вiддiл без статусу юридичної особи

- •1. Загальнi положення

- •2. Основнi завдання та функцiї Вiддiлу

- •З. Права Вiддiлу

- •4. Керiвництво Віддiлом

- •5. Правовий захист посадових осiб Вiддiлу

- •6. Фiнансування та матерiально-технiчне забезпечення Вiддiлу

4. Ревiзiя правильності нарахування амортизації I зносу основних засобiв.

Перевіряючи правильність i своєчасність нарахування амортизації ревізор має вияснити, якими методами користується бухгалтер при нарахуванні амортизації (чи із застосуванням П(С)Бо 7, чи згідно із Законом України «Про оподаткування прибутку підприємств»).

Ревізор повинен пам’ятати, що згідно з П(С)БО 7 є п’ять методiв нарахування амортизації основних засобiв:

1. Прямолiнiйний метод

Річна сума амортизації визначається діленням вартості, що амортизується, на очікуваний період часу використання об’єкта основних засобiв.

Річна сума амортизації визначається за формулою:

![]()

Норма амортизації:

![]()

2. Метод зменшення залишкової вартості

Річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року або первісної вартості на дату початку нарахування амортизацій та річної норми амортизації. Залишкова вартість — це різниця між первісною вартістю та сумою нарахованого зносу у попередніх періодах.

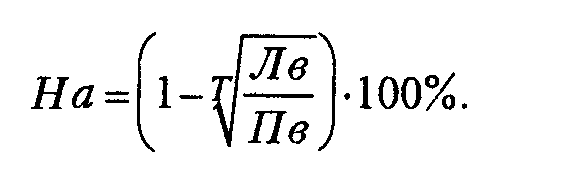

Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об’єкта з результату від ділення лiквiдацiйної вартості об’єкта на його первісну вартість.

Річна сума амортизації визначається за формулою:

![]()

Залишкова вартість об’єкта:

![]()

Норму амортизацiї обчислюють так:

З. Метод прискореного зменшення залишкової вартості

Річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного періоду або первісної вартості на дату початку нарахування амортизації та річної норми амортизації .

![]()

Річна

норма амортизації о![]() бчислюється

виходячи із строку корисного використання

об’єкта, i подвоюється:

бчислюється

виходячи із строку корисного використання

об’єкта, i подвоюється:

Сума амортизації останнього року корисного використання об’єкта повинна бути такою, щоб його залишкова вартість на кінець останнього року експлуатації дорівнювала його лiквiдацiйнiй вартості.

4. Кумулятивний метод

Річна

сума амортизації визначається як добуток

вартості, що амортизується, та кумулятивного

коефiцiєнта. Кумулятивний коефіцієнт

розраховується діленням кількості

р оків,

що залишаються до кінця очікуваного

строку використання об’єкта основних

засобів, на суму числа років його

корисного використання:

оків,

що залишаються до кінця очікуваного

строку використання об’єкта основних

засобів, на суму числа років його

корисного використання:

Тк - (кількість років, що залишилися до кінця корисного використання о6’єкта основних засобів) кожного року зменшуватиметься на 1.

5. Виробничий метод

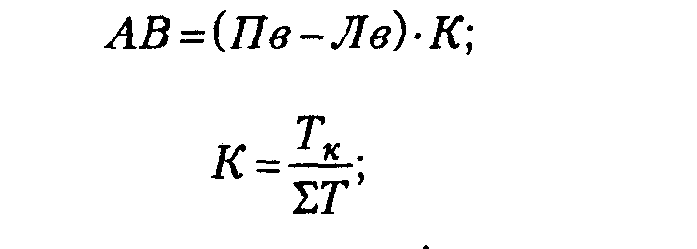

Місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) та виро6ничої ставки амортизації.

Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об’єкта основних засобів.

де АВ — річна сума амортизаційних відрахувань;

Пв— початкова вартість;

Ле — лiквiдацiйна вартість;

Т — термін корисного використання об’єкта;

На — норма амортизаційних відрахувань;

АН — залишкова вартість;

Ю — сума нарахованого зносу у попередніх періодах;

На — норма амортизації;

Т — термін корисного використання об’єкта основних засобів;

К — кумулятивний коефiцiєт;

Тк-кількість років, що залишилися до кінця корисного використання об’єкта;

![]() —

сума числа років корисного

використання об’єкта основних засобів;

—

сума числа років корисного

використання об’єкта основних засобів;

АВ — місячна сума амортизаційних відрахувань;

Ом — місячний обсяг продукцій (робіт, послуг);

Ва — виробнича ставка амортизації;

О — загальний обсяг продукції (робіт, послуг);

Крім вище наведених методів, підприємство може застосовувати норми та методи нарахування амортизації основних засобів, передбачених податковим законодавством.

Амортизація інших необоротних активів нараховується аналогічно до амортизації основних засобів. Амортизація малоцінних необоротних матеріальних активів i бібліотечних фондів може нараховуватися такими двома методами:

в першому місяці використання об’єкта 50 % його вартості амортизується , а решта 50% вартості амортизується у місяці вилучення з активів ;

в першому місяці використання об’єкта амортизується 100 % його вартості.

Нарахування амортизації проводиться протягом всього періоду експлуатації основного засобу. При вибутті основного засобу сума нарахованого зносу списується на зменшення первісної вартості основного засобу.

Об’єктом амортизації є всі основні засоби (крім землі).

Нарахування амортизації починається при визнанні об’єкта основних засобів активом (при зарахуванні на баланс) з місяця, наступного за місяцем, у якому об’єкт основних засобів став придатним до використання. Нарахування амортизації призупиняється на період його реконструкції модернiзацii, добудови, дообладнання та консервації. Нарахування амортизації припиняється, починаючи з місяця, наступного за місяцем вибуття основних засобів. Нарахування амортизації проводиться щомісячно.

Перевіряючи правильність i своєчасність нарахування амортизації згідно із Законом України "Про оподаткування прибутку підприємств" для цілей оподаткування, ревізору необхідно знати, що амортизації підлягають:

1) витрати, пов’язані із придбанням основних фондів та нематеріальних активів для власного виробничого використання (включаючи витрати на придбання племiнної худоби).

2) сума основних фондів, самостійно виготовлених для власних виробничих потреб, яка включає витрати на виплату зарплати працівникам, якi були зайняті виготовленням таких основних фондів;

З) сума витрат на поточний i капітальний ремонт, реконструкцію, модернiзацiю, технічне переозброєння, якi перевищують п’ять відсотків сукупної балансової вартості груп основних фондів на початок звітного року;

4) суми, витрачені на придбання, ремонт, модернізацію легкового транспорту лише юридичними особами, основною діяльністю яких є надання платних послуг з перевезення сторонніх громадян (таксомоторні парки) та послуг з наданням легкового транспорту в оренду (прокат) громадянам, організаціям.

Не підлягають амортизації i повинні відноситись до складу валових з звітного періоду витрати на придбання i відгодівлю продуктивної худоби, вирощування багаторічних насаджень, придбання основних фондів, нематеріальних фондів з метою подальшої реалізації іншим платникам або їх використання у виробництві інших основних фондів, призначених для подальшої реалізації іншим платникам, утримання основ як засобів, що знаходяться на консервації.

Не підлягають амортизації i проводяться за рахунок відповідних джерел фінансування витрати бюджетів:

1) на будівництво та утримання споруд благоустрою, житлових будинків, бібліотечних i архівних фондів;

2) витрати бюджетів на будівництво й утримання автомобільних доріг загального користування, утримання бібліотечних фондів;

З) витрати на придбання, ремонт та модернізацію легкових автомобілів, що використовуються для інших цілей.

Важливим етапом ревiзiї є перевірка дотримання встановлених норм амортизаційних вiдрахувань по групах основних фондів:

групи 1 — 5%,

групи 2 — 25%

групи 3 — 15%, річних.

Оскільки платник податку може самостійно приймати рішення про застосування прискореної амортизації тільки до групи З, то ревізор повинен переварити правильність її застосування: 1 рік — 15%; 2 — 30%; З — 20%; 4 — 15%; 5 — 10%; 6 — 5%;, 7 — 5%.

Нарахування прискореної амортизації підприємством не проводиться, якщо воно випускає продукцію (роботи, послуги), ціни на яку встановлюються державою.

Нарахування амортизації по об’єктах основних засобів групи 1 проводиться до досягнення балансової вартості такого об’єкта 100 неоподатковуваних мiнiмумiв доходів громадян.

Залишкова вартість такого об’єкта відноситься до складу валових витрат за результатом відповідного податкового періоду, а вартість об’єкта прирівнюється до 0.

По групах 2 i З нарахування амортизацiї проводиться до досягнення балансовою вартістю основних засобів цих груп нульового значення.

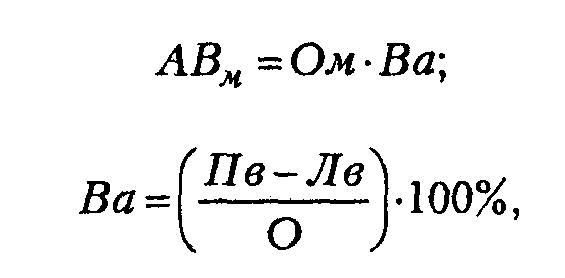

Якщо підприємство застосовує щорічну індексацію балансової вартості груп основних фондів та нематеріальних активів, то коефiцiєнт iндексацiї визначається за формою

![]()

де i (а — 1) — індекс iнфляцiї року, за результатами якого проводиться індексація.

Якщо підприємство застосовує коефіцієнт індексації то воно зобов’язане визнати капітальний дохід в сумі, що дорівнює різниці між балансовою вартістю відповідної групи основних фондів, визначеною на початок звітного року із застосуванням коефіцієнта i балансовою вартістю такої групи основних фондів до проведення такої iндексацii.

Даний капітальний дохід належить до складу валових доходів підприємства кожного звітного кварталу (протягом року) в сумі, яка дорівнює відповідному проценту річної норми амортизаційної групи основних фондів від суми капітальних доходів.