- •Введение

- •Классификация ценных бумаг

- •1.2. Эмиссия ценных бумаг

- •1.3. Эмиссия ценных бумаг, выпускаемых коммерческими банками

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 2. Основные виды ценных бумаг

- •2.1. Акции

- •2.2. Облигации

- •2.3. Государственные ценные бумаги

- •Распределение облигаций внутреннего займа среди владельцев валютных счетов в вэб ссср

- •2.4. Муниципальные ценные бумаги (мцб)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 3. Другие ценные бумаги

- •3.1. Вексель

- •3.2. Закладные

- •3.3. Чеки

- •3.4. Коносамент

- •3.5. Депозитные и сберегательные сертификаты

- •3.6. Депозитные расписки (депозитарные свидетельства)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 4. Стоимость и рыночная цена ценных бумаг

- •4.1. Общие положения

- •4.2. Текущая и будущая стоимость ценных бумаг

- •4.3. Доходность акций

- •4.4. Доходность облигаций

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 5. Виды фондовых рынков

- •5.1. Функция и структура рынка ценных бумаг

- •5.2. Особенности рынка ценных бумаг в России

- •Обороты по сделкам с акциями (млрд дол.)

- •5.3. Регулирование рынка ценных бумаг

- •5.4. Показатели торговли ценными бумагами

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 6. Участники рынка ценных бумаг

- •6.1. Общие положения

- •6.2. Инвесторы

- •Права, предоставляемые инвестору, владеющему определенным количеством акций, в зависимости от его вклада в оплаченный уставной капитал

- •6.3. Фондовые брокеры и дилеры

- •6.4. Инвестиционные фонды

- •Финансовые результаты работы фондов

- •Структура портфеля нпф

- •Крупнейшие негосударственные пенсионные фонды

- •6.5. Расчетно-клиринговые организации

- •6.6. Депозитарии

- •6.7. Саморегулируемые организации

- •Краткие выводы

- •Рекомендуемая литература

- •Раздел 2. Фондовый рынок Глава 7. Фондовая биржа и внебиржевая торговля

- •7.1. Фондовые биржи России

- •7.2. Организационно-правовое обеспечение деятельности биржи

- •7.3. Внебиржевая торговля ценными бумагами

- •7.4. Важнейшие фондовые биржи мира

- •Крупнейшие фондовые рынки мира

- •Показатели Нью-Йорской фондовой биржи за 1970-1992 гг.

- •Показатели Токийской фондовой биржи за 1985 и 1988 гг.

- •Показатели Лондонской фондовой биржи за 1985 и 1994 гг.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 8. Коммерческие банки

- •8.1. Банк — коммерческое предприятие

- •8.2. Виды операций коммерческого банка с ценными бумагами

- •8.3. Трастовые операции коммерческих банков

- •8.4. Банковские системы зарубежных стран

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 9. Покупка и продажа ценных бумаг

- •9.1. Размещение ценных бумаг

- •9.2. Сделки на фондовой бирже

- •9.3. Типы заявок

- •9.4. Котировка ценных бумаг

- •Сравнительные индикаторы стоимости ликвидных акций в октябре 2001 г.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 10. Рынок опционов

- •10.1. Торговля опционами

- •Показатели биржевой и внебиржевой торговли опционами

- •10.2. Опционы «колл» и «пут»

- •10.3. Оценка стоимости опционов

- •11.4. Опционные стратегии

- •Результаты осуществления базисных опционных стратегий

- •Результаты сделок базисных опционных стратегий

- •Прибыль покупателя от комбинации «стрэнгл»

- •Прибыль покупателя от комбинации «стрэп»

- •Прибыль покупателя по комбинации «стрип»

- •Прибыль по позиции спрэд «быка»

- •Прибыль по позиции обратный спрэд «быка»

- •Прибыль по позиции спрэд «медведя»

- •Прибыль по позиции обратный спрэд «медведя»

- •Прибыль по позиции спрэд «бабочка»

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 11. Форвардные и фьючерсные контракты

- •11.1. Форвардные сделки

- •11.2. Фьючерсный контракт

- •11.3. Финансовые фьючерсы

- •11.3.1. Краткосрочный процентный фьючерс

- •11.3.2. Долгосрочный процентный фьючерс

- •11.4. Валютные фьючерсы

- •11.5. Хеджирование контрактов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 12. Портфели фондовых инструментов

- •12.1. Основы портфельного инвестирования

- •12.2. Доходность инвестиционного портфеля

- •12.3. Выбор состава оптимального портфеля ценных бумаг

- •12.4. Формирование первичного портфеля облигаций

- •Краткие выводы

- •13.2. Обоснование идеи проекта

- •Динамика сокращения жизненного цикла вычислительной техники

- •Пример сетки предварительных оценок

- •13.3. Стадии (фазы) осуществления инвестиционного проекта

- •13.4. Регулирование инвестиционной деятельности в рф

- •Краткие выводы

- •Литература

- •Глава 14. Порядок обоснования и финансирования проектов

- •14.1. Сущность и содержание обоснования проектов

- •14.2. Источники и организационные формы финансирования проектов

- •Структура источников финансирования инвестиционных проектов

- •14.3. Проектное финансирование

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 15. Маркетинговые исследования

- •15.1. Оценка жизненного цикла товара

- •15.2. Анализ привлекательности рынка

- •Предположительная численность постоянного населения по отдельным возрастным группам (на начало года, тыс. Человек)

- •15.3. Ценообразование

- •15.4. Выбор стратегии маркетинга

- •Краткие выводы

- •Литература

- •Глава 16. Инженерное проектирование

- •16.1. Производственная программа и производственная мощность

- •Форма 16.1 Инвестиционные издержки в объекты производственного назначения

- •16.2. Выбор технологии и организации промышленного производства

- •16.3. Основные положения по проектированию предприятий, зданий и сооружений

- •16.4. Определение размера затрат

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 17. Месторасположение объектов промышленности и социально-культурной сферы

- •17.1. Анализ месторасположения промышленного предприятия

- •17.2. Размещение объектов социально-культурной сферы

- •Типология общественных центров города

- •17.4. Анализ проектных решений

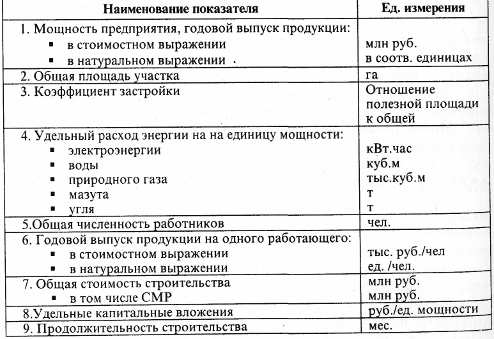

- •Примерный перечень технико-экономических показателей для объектов производственного назначения

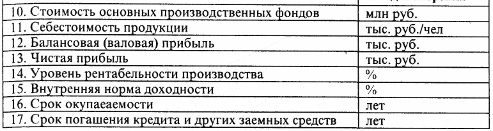

- •Примерный перечень технико-экономических показателей для жилых и общественных зданий

- •17.3. Экспертиза проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 4. Методы оценки эффективности инвестиционных проектов и мероприятий Глава 18. Эффективность реальных инвестиций

- •18.1. Существующие подходы к оценке эффективности

- •18.2. Учет затрат

- •18.3. Традиционные (простые) методы оценки инвестиций

- •18.4. Финансовая оценка проекта

- •Форма 18.1 Отчет о прибылях и убытках

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 19. Динамические методы оценки экономической эффективности проектов

- •19.1. Дисконтирование

- •Эффективность некоторых видов инвестиций

- •19.2. Оценка ренты

- •Коэффициенты настоящей и будущей стоимости рент пренумерандо

- •19.3. Показатели сравнительной оценки эффективности инвестиционных проектов

- •19.4. Наиболее типичные варианты принятия инвестиционных решений

- •19.5. Коммерческая эффективность

- •Инвестиционная деятельность по проекту

- •Операционная деятельность по проекту

- •Финансовая деятельность по проекту

- •Расчет чистой ликвидационной стоимости объектов

- •Показатели эффективности проекта

- •19.6. Бюджетная эффективность

- •19.7. Общественная эффективность

- •19.8. Особенности оценки различных проектов

- •19.9. Анализ эффективности проектов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 20. Инвестиционная привлекательность проектов, предприятий и регионов

- •20.1. Методы оценки привлекательности инвестиционных проектов

- •20.2.Факторы инвестиционной привлекательности предприятий

- •Структура средств по источникам финансирования, привлеченных предприятиями в основной капитал,%

- •Распределение кредитного портфеля российских банков,%

- •20.3. Рейтинг инвестиционной привлекательности региона

- •Примерный состав основных показателей оценки интегрального уровня инвестиционной привлекательности регионов рф

- •Комплексные (интегральные) уровни текущей инвестиционной привлекательности России

- •20.4. Привлечение иностранных инвестиций

- •Регионы России, наиболее привлекательные для иностранных инвесторов

- •Показатели эффективности деятельности предприятий с иностранными инвестициям и в экономике России

- •Объем иностранных инвестиций по отраслям экономики России

- •Объем инвестиций, поступивших от десяти основных государств-инвесторов в экономику России

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 21. Бизнес-план

- •21.1. Общие положения

- •21.2. Структура бизнес-плана

- •21.3. Краткое содержание

- •21.4. Анализ положения дел в отрасли

- •21.5. Существо предлагаемого проекта

- •21.6. Анализ рынка

- •21.7. План маркетинга

- •21.8. Производственный план

- •21.9. Организационный план и управление персоналом

- •21.10. Анализ рисков

- •21.11. Финансовый план

- •21.12. Исходная информация для составления бизнес-плана

- •21.13. Рекомендации по формированию бизнес-планов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 22. Учет и снижение инвестиционных рисков

- •22.1. Учет фактора риска

- •22.1.1. Методы качественной оценки риска вложений

- •22.1.2. Методы количественной оценки риска вложений

- •Варианты вложения капитала с учетом риска

- •22.2. Снижение инвестиционных рисков

- •22.2.1. Распределение риска

- •22.2.2. Резервирование средств на покрытие непредвиденных расходов

- •22.2.3. Снижение рисков финансирования

- •22.2.4. Страхование риска

- •22.3. Программные продукты для оценки эффективности инвестиционных проектов

- •22.3.1. Пакет comfar 2.1

- •22.3.2. Пакет propspin

- •22.3.3. Пакет «Альт-Инвест»

- •22.3.4. Пакет «Project Expert 5»

- •22.3.5. Пакет «Инвестор 4.1»

- •22.3.6. Пакет «тэо-Инвест»

- •22.3.7. Пакет «Инвест-Проект»

- •22.3.8. Пакет foccal

- •Характеристики пакетов программ для оценки инвестиционных проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 5. Управление проектами Глава 23. Основы управления проектами

- •23.1. Управление при помощи проектов

- •23.2. Актуальность использования управления проектами в России

- •23.3. Методы управления проектами

- •Методы достижения поставленных целей

- •23.4. Организационные структуры управления проектом

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 24. Методы планирования и управления проектами

- •24.1. Основные этапы разработки управленческих решений

- •24.2. Составление календарных планов

- •24.3. Управление ресурсами

- •24.4. Контроль и регулирование проекта

- •Рекомендуемая литература

- •Глава 25. Контрактная стадия управления проектом

- •25.1. Функции участников торгов

- •25.2. Разработка тендерной документации и проведение торгов

- •25.2.1. Требования к тендерной документации

- •25.2.2. Предварительная квалификация

- •25.2.3. Оформление оферты

- •25.2.4. Правила торгов

- •25.3. Порядок подготовки и заключения договоров подряда (контрактов)

- •25.3.1. Подготовка договора

- •25.3.2. Заключение договора

- •25.3.3. Исполнение договора

- •25.3.4. Расторжение договора

- •Рекомендуемая литература

- •Заключение

- •Рекомендуемая литература

- •Приложение 1. Примеры и задачи

- •1. Дисконтирование

- •1.1. Дисконтирование денежных поступлений одного года

- •1.2. Дисконтирование денежных поступлений разных лет

- •1.3. Расчет текущей стоимости с многоразовых поступлений от инвестиций

- •1.4. Определение текущей стоимости «вечных» проектов

- •2. Основные принципы оценки эффективности инвестиционных проектов

- •3. Простейшие методы оценки целесообразности инвестиций

- •Приложение 2. Словарь

- •Приложение 3. Коэффициенты наращивания

- •Коэффициенты наращивания ренты s|I

- •Коэффициенты дисконтирования ренты s|I

- •Приложение 4. Социальные нормативы и нормы

- •1. Культура

- •1.1. Библиотеки

- •1.2. Клубы или учреждения клубного типа

- •1.3. Музеи

- •4. Физическая культура и спорт

- •5. Социальная защита населения

- •Приложение 5. Бизнес-план создания реабилитационного центра

- •1. Резюме

- •2. Целесообразность реализации проекта

- •2.1. Текущее состояние объекта

- •2.2. Цели проекта

- •Сильные и слабые стороны проекта

- •3. Оценка возможностей рынка

- •3.1. Описание предоставляемых услуг

- •3.2. Анализ конкурентов

- •3.3. Клиенто-ориентированная политика бизнеса

- •4. Стратегический рыночный план

- •4.1. Ценообразование

- •4.2. Продвижение услуг

- •5. Технический план реализации проекта

- •6. Организационный план

- •6.1. Инициатор проекта

- •6.2. Институт консультантов

- •6.3. Организационно-правовая форма реализации проекта

- •6.4. Структура управления

- •7. Финансовый план. График погашения кредита

- •Динамика и структура капиталовложений в проект, тыс. Дол. Сша

- •Источники финансирования, тыс. Дол. Сша

- •Структура себестоимости, тыс. Дол. Сша

- •Структура поступлений, тыс. Дол. Сша

- •Формирование и распределение прибыли, тыс. Дол. Сша

- •Динамика финансовых потоков, тыс. Дол. Сша

- •Результаты реализации проекта, тыс. Дол. Сша

- •7.1. Необходимые капиталовложения, их динамика и структура

- •7.2. Анализ эффективности вложений

- •8. Структура рисков и меры по их предотвращению

- •8.1. Основные факторы риска

- •8.2. Структура и анализ рисков. Меры их минимизации

- •9. Финансовая оценка альтернативных сценариев

- •Расчетные таблицы при оценке общественной эффективности инвестиционного проекта

- •Денежный поток от операционной деятельности

- •Отчет о прибылях и убытках (о финансовых результатах)

- •Содержание

- •Глава 20. Инвестиционная привлекательность проектов, предприятий и регионов 355

- •Глава 21. Бизнес-план 371

Примерный перечень технико-экономических показателей для объектов производственного назначения

Таблица 17.3

Примерный перечень технико-экономических показателей для жилых и общественных зданий

Наименование показателей |

Ед. измерения |

1. Число квартир, вместительность, мощность |

в соотв. единицах |

2. Общая площадь земельного участка |

га |

3. Общая площадь зданий и сооружений |

кв.м. |

4. Строительный объем |

куб.м. |

5. Коэффициент отношения жилой площади к общей |

коэффициент |

6. Общая сметная стоимость строительства, в том числе сметная стоимость СМР |

млн. руб. млн. руб. |

7. Средняя стоимость 1 кв.м площади (общей, жилой, полезной). |

руб. |

8. Показатели эффективности проекта |

см. главу 19 |

9. Продолжительность строительства |

мес. |

Задачей коммерческого анализа является оценка проекта с точки зрения конечных потребителей продукции или услуг. При всей архитектурной привлекательности проекта он может быть отклонен из-за ряда факторов, которым проект не удовлетворяет. К ним можно отнести: отсутствие рынка сбыта продукции или надежных транспортных коммуникаций, находящихся в районе строительства, дополнительные затраты на освоение и реализацию продукции и др.

Финансовый анализ проектных решений осуществляется с целью выявления непроизводительных затрат на реализацию проекта. Анализ может проводиться поэтапно. На первом этапе показатели проектного решения сравниваются с показателями удельных капитальных вложений на аналогичные проекты. При превышении последних анализируется причина превышения затрат по отдельным статьям расхода.

На втором этапе анализа выявляются резервы снижения себестоимости продукции за счет сокращения расходов на приобретение материальных ресурсов, организацию производства и труда, решение экологических задач и др.

До недавнего времени проблемам защиты окружающей среды уделялось недостаточное внимание. В результате многим регионам страны нанесен экологический ущерб: превышены предельно допустимые выбросы (ПДВ), загрязняющие различными веществами атмосферу, возрасла их концентрация. Поэтому в 90-х гг. прошлого столетия было принято решение о необходимости при разработке проектной документации на новое строительство, реконструкцию и расширение промышленных предприятий, отдельных производств предусматривать природоохранные мероприятия. Отсутствие их или неполное соответствие выдвигаемым требованиям приводит к ущербу окружающей среды. Основы для формирования природоохранных требований изложены во «Временной инструкции по экологическому обоснованию хозяйственной деятельности в предпроектных и проектных материалах».

Задачей экологического анализа является определение соответствия мероприятий, заложенных в проект, тем нормам, выполнение которых упреждают попадание в окружающую среду вредных веществ. Иначе говоря, речь идет о нахождении минимальных средств, которые не уменьшают «емкость» экосистемы.

При всех дополнительных расходах на защиту окружающей среды затраты, по данным Всемирного банка, составляют не более 3% от общих затрат на проект.

Между тем проведение экологического анализа весьма затруднено, поскольку затраты на сохранение окружающей среды и результаты, получаемые после реализации природоохранных мероприятий, трудно рассчитать. Поэтому разработчики проекта прибегают к качественному анализу (оценка влияния, к примеру, какого-то загрязняющего вещества на зрение, обоняние, вкус, коррозию, животных, растения). Тем не менее, качественный и количественный анализы должны показать разницу между ситуациями «с проектом» и «без проекта».

Основными задачами организационного анализа являются:

определение задач участников проекта применительно к действующему законодательству и подзаконным актам (инструкциям, регламентам и пр.);

оценка сильных и слабых сторон участников проекта с точки зрения материально-технической базы, квалификации, структур, финансового положения;

оценка возможного влияния законов, политики и инструкций на судьбу проекта в части объемов производства, цен, заработной платы и окружающей среды;

разработка мер по устранению слабых сторон участников проекта, выявленных в процессе анализа;

разработка предложений по повышению надежности принятых решений.

Результаты организационного анализа проекта направлены на оценку организационной, правовой и административной обстановки, в рамках которой должен реализовываться проект. Анализу подвергаются следующие разделы проекта:

менеджмент;

организационная структура;

планирование;

комплектование и обучение персонала;

финансовая деятельность;

координация деятельности;

общая политика.

Сравнение полученных в ходе анализа данных с нормативными, полученными в ходе обоснования задач проекта, указывает на необходимость введения изменений.

Целью социального анализа является оценка пригодности вариантов плана проектов для его пользователей. Результаты анализа должны способствовать выработке стратегии взаимодействия планов, формируемых органами местного самоуправления, и предусмотренных проектом в части решения расширения числа объектов социально-культурной сферы и жилищного строительства.

Притом что социальный анализ сам по себе сложен, он в основном поддается стоимостной оценке. Поскольку социальные результаты включаются в состав общих результатов проекта, необходимо при оценке эффективности особенно крупных проектов отразить:

изменение количества рабочих мест в регионе;

улучшение жилищных и культурно-бытовых условий работников;

изменение условий труда работников;

изменение структуры производственного персонала;

изменение надежности снабжения населения отдельными видами товаров;

изменение уровня здоровья населения;

экономию свободного времени.

В условиях конкурентной среды, а также в целях повышения эффективности инвестиционных проектов особое значение должно уделяться экономическом анализу. На его основе должны анализироваться: структуры возможных доходов и затрат, капитальных вложений, потенциальных рынков сбыта предполагаемой продукции или услуг; сроки осуществления проектов и их жизнеспособность в сравнении с другими проектами. Для решения этих задач на стадии прединвестиционных исследований инвесторами могут создаваться специальные подразделения, включающие в себя:

экспертов, оценивающих идею проекта и экономическую целесообразность вложения капитала;

производственников, оценивающих возможности выпуска продукции или предоставления услуг с помощью имеющейся или приобретаемой техники, технологии;

специалистов по маркетингу, определяющих возможные рынки и ценовую политику при реализации проекта;

финансистов, оценивающих возможности осуществления проекта за счет собственных или заемных средств.

Работа сформированной таким образом группы строится на основе имеющейся и формируемой информации по заранее подготовленным вопросникам. В процессе сбора и обработки информации производится отсев неприемлемой информации, включая идею проекта, а также возможности ее реализации. Обычно на стадии прединвестиционных исследований оставляют 2-3 варианта проектов для дальнейшего детального анализа и принятия окончательного решения.

В течение всего периода анализа, целью которого является оценка экономической целесообразности осуществления инвестиционного проекта, инвестор проводит с группой специалистов обсуждения, направленные на выработку концепции проекта, привлекая при необходимости внешних экспертов-консультантов.

Для оценки жизнеспособности проекта сравнивают варианты проекта по таким показателям, как стоимость, сроки осуществления и сроки окупаемости. Полученная оценка должна обеспечить уверенность инвестора (заказчика) в том, что на предполагаемую к выпуску продукцию будет держаться стабильный спрос, достаточный для установления цены, необходимой не только для покрытия расходов на эксплуатацию и обслуживание объектов, но и получения определенной нормы прибыли на вложенный капитал с учетом покрытия возможных задолженностей по кредиту. При этом срок осуществления проекта не должен превышать жизненного цикла предполагаемой продукции или услуг.

Оценка жизнеспособности проекта служит также ответом на следующие вопросы:

возможности обеспечения необходимой динамики доходов;

способности проекта генерировать потоки доходов, достаточных для компенсации инвесторам вложенных ресурсов и взятого ими риска вложений капитала.

В качестве базы для сравнения как при наличии альтернативных вариантов, так и единственного варианта служит так называемая ситуация «без проекта». Это означает, что в случае, к примеру реконструкции предприятия, следует сравнивать показатели предполагаемого проекта с показателями действующего предприятия, а при намерении создавать новое предприятие с ситуацией «без строительства нового предприятия».

Исследования по оценке жизнеспособности проекта осуществляются в 2 этапа:

из альтернативных вариантов проекта выбирается наиболее жизнеспособный. При этом оцениваются показатели от инвестиционной и операционной деятельности, а также рассчитываются ожидаемые коэффициенты рентабельности, оборачиваемости, финансовой устойчивости, ликвидности и др.;

для выбранного варианта проекта подбираются методы финансирования и структура инвестиций, обеспечивающие ему максимальную жизнеспособность.

Особое место в анализе эффективности проекта принадлежит учету инфляции. Чаще всего учет этого фактора осуществляется либо путем ввода индекса инфляции, либо корректировкой ставки дисконтирования. Вместе с тем более предпочтительной является методика, основанная на корректировке всех элементов денежных потоков (объема выручки и переменных затрат). Поскольку зачастую приходиться иметь дело с неоднородной инфляцией, то единственно правильным решением будет учет ее влияния на отдельные элементы, входящие в себестоимость продукции. С помощью учета таким образом инфляции рассчитываются новые денежные потоки, которые в итоге сравниваются между собой с помощью критерия чистого дисконтированного дохода (ЧДД).

Аналогично осуществляется учет риска. Как известно, риск оказывает влияние на элементы денежного потока, формирующего доходность проекта. Как показано в главе 22, для учета фактора риска могут использоваться разные методы. Предположим, что из всех возможных методов выбран метод статистических испытаний (Метод Монте-Карло). С его помощью искусственным способом по каждому проекту генерируются три возможных варианта развития проекта: пессимистический, наиболее вероятностный, и оптимистический. Затем по каждому проекту рассчитаются соответственно три величины ЧДДн, ЧДДнв, ЧДДоп и размах вариации. Из сравниваемых вариантов проектов тот считается более рискованным, у которого размах вариации ЧДД больше.

Существуют и другие методы анализа эффективности инвестиционных проектов, в основе которых лежит оценка будущей прибыли либо за счет внедрения (замены) принципиально нового оборудования на предприятии, либо за счет увеличения объемов производства. Все они базируются на элементарных аналитических расчетах, основанных на прямом счете. Глубина анализа определяется числом рассматриваемых параметров.

Таким образом, па стадии проектирования происходит отсев заведомо неприемлемых решений и уточняются результативные показатели проекта.