- •Введение

- •Классификация ценных бумаг

- •1.2. Эмиссия ценных бумаг

- •1.3. Эмиссия ценных бумаг, выпускаемых коммерческими банками

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 2. Основные виды ценных бумаг

- •2.1. Акции

- •2.2. Облигации

- •2.3. Государственные ценные бумаги

- •Распределение облигаций внутреннего займа среди владельцев валютных счетов в вэб ссср

- •2.4. Муниципальные ценные бумаги (мцб)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 3. Другие ценные бумаги

- •3.1. Вексель

- •3.2. Закладные

- •3.3. Чеки

- •3.4. Коносамент

- •3.5. Депозитные и сберегательные сертификаты

- •3.6. Депозитные расписки (депозитарные свидетельства)

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 4. Стоимость и рыночная цена ценных бумаг

- •4.1. Общие положения

- •4.2. Текущая и будущая стоимость ценных бумаг

- •4.3. Доходность акций

- •4.4. Доходность облигаций

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 5. Виды фондовых рынков

- •5.1. Функция и структура рынка ценных бумаг

- •5.2. Особенности рынка ценных бумаг в России

- •Обороты по сделкам с акциями (млрд дол.)

- •5.3. Регулирование рынка ценных бумаг

- •5.4. Показатели торговли ценными бумагами

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 6. Участники рынка ценных бумаг

- •6.1. Общие положения

- •6.2. Инвесторы

- •Права, предоставляемые инвестору, владеющему определенным количеством акций, в зависимости от его вклада в оплаченный уставной капитал

- •6.3. Фондовые брокеры и дилеры

- •6.4. Инвестиционные фонды

- •Финансовые результаты работы фондов

- •Структура портфеля нпф

- •Крупнейшие негосударственные пенсионные фонды

- •6.5. Расчетно-клиринговые организации

- •6.6. Депозитарии

- •6.7. Саморегулируемые организации

- •Краткие выводы

- •Рекомендуемая литература

- •Раздел 2. Фондовый рынок Глава 7. Фондовая биржа и внебиржевая торговля

- •7.1. Фондовые биржи России

- •7.2. Организационно-правовое обеспечение деятельности биржи

- •7.3. Внебиржевая торговля ценными бумагами

- •7.4. Важнейшие фондовые биржи мира

- •Крупнейшие фондовые рынки мира

- •Показатели Нью-Йорской фондовой биржи за 1970-1992 гг.

- •Показатели Токийской фондовой биржи за 1985 и 1988 гг.

- •Показатели Лондонской фондовой биржи за 1985 и 1994 гг.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 8. Коммерческие банки

- •8.1. Банк — коммерческое предприятие

- •8.2. Виды операций коммерческого банка с ценными бумагами

- •8.3. Трастовые операции коммерческих банков

- •8.4. Банковские системы зарубежных стран

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 9. Покупка и продажа ценных бумаг

- •9.1. Размещение ценных бумаг

- •9.2. Сделки на фондовой бирже

- •9.3. Типы заявок

- •9.4. Котировка ценных бумаг

- •Сравнительные индикаторы стоимости ликвидных акций в октябре 2001 г.

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 10. Рынок опционов

- •10.1. Торговля опционами

- •Показатели биржевой и внебиржевой торговли опционами

- •10.2. Опционы «колл» и «пут»

- •10.3. Оценка стоимости опционов

- •11.4. Опционные стратегии

- •Результаты осуществления базисных опционных стратегий

- •Результаты сделок базисных опционных стратегий

- •Прибыль покупателя от комбинации «стрэнгл»

- •Прибыль покупателя от комбинации «стрэп»

- •Прибыль покупателя по комбинации «стрип»

- •Прибыль по позиции спрэд «быка»

- •Прибыль по позиции обратный спрэд «быка»

- •Прибыль по позиции спрэд «медведя»

- •Прибыль по позиции обратный спрэд «медведя»

- •Прибыль по позиции спрэд «бабочка»

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 11. Форвардные и фьючерсные контракты

- •11.1. Форвардные сделки

- •11.2. Фьючерсный контракт

- •11.3. Финансовые фьючерсы

- •11.3.1. Краткосрочный процентный фьючерс

- •11.3.2. Долгосрочный процентный фьючерс

- •11.4. Валютные фьючерсы

- •11.5. Хеджирование контрактов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 12. Портфели фондовых инструментов

- •12.1. Основы портфельного инвестирования

- •12.2. Доходность инвестиционного портфеля

- •12.3. Выбор состава оптимального портфеля ценных бумаг

- •12.4. Формирование первичного портфеля облигаций

- •Краткие выводы

- •13.2. Обоснование идеи проекта

- •Динамика сокращения жизненного цикла вычислительной техники

- •Пример сетки предварительных оценок

- •13.3. Стадии (фазы) осуществления инвестиционного проекта

- •13.4. Регулирование инвестиционной деятельности в рф

- •Краткие выводы

- •Литература

- •Глава 14. Порядок обоснования и финансирования проектов

- •14.1. Сущность и содержание обоснования проектов

- •14.2. Источники и организационные формы финансирования проектов

- •Структура источников финансирования инвестиционных проектов

- •14.3. Проектное финансирование

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 15. Маркетинговые исследования

- •15.1. Оценка жизненного цикла товара

- •15.2. Анализ привлекательности рынка

- •Предположительная численность постоянного населения по отдельным возрастным группам (на начало года, тыс. Человек)

- •15.3. Ценообразование

- •15.4. Выбор стратегии маркетинга

- •Краткие выводы

- •Литература

- •Глава 16. Инженерное проектирование

- •16.1. Производственная программа и производственная мощность

- •Форма 16.1 Инвестиционные издержки в объекты производственного назначения

- •16.2. Выбор технологии и организации промышленного производства

- •16.3. Основные положения по проектированию предприятий, зданий и сооружений

- •16.4. Определение размера затрат

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Глава 17. Месторасположение объектов промышленности и социально-культурной сферы

- •17.1. Анализ месторасположения промышленного предприятия

- •17.2. Размещение объектов социально-культурной сферы

- •Типология общественных центров города

- •17.4. Анализ проектных решений

- •Примерный перечень технико-экономических показателей для объектов производственного назначения

- •Примерный перечень технико-экономических показателей для жилых и общественных зданий

- •17.3. Экспертиза проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 4. Методы оценки эффективности инвестиционных проектов и мероприятий Глава 18. Эффективность реальных инвестиций

- •18.1. Существующие подходы к оценке эффективности

- •18.2. Учет затрат

- •18.3. Традиционные (простые) методы оценки инвестиций

- •18.4. Финансовая оценка проекта

- •Форма 18.1 Отчет о прибылях и убытках

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 19. Динамические методы оценки экономической эффективности проектов

- •19.1. Дисконтирование

- •Эффективность некоторых видов инвестиций

- •19.2. Оценка ренты

- •Коэффициенты настоящей и будущей стоимости рент пренумерандо

- •19.3. Показатели сравнительной оценки эффективности инвестиционных проектов

- •19.4. Наиболее типичные варианты принятия инвестиционных решений

- •19.5. Коммерческая эффективность

- •Инвестиционная деятельность по проекту

- •Операционная деятельность по проекту

- •Финансовая деятельность по проекту

- •Расчет чистой ликвидационной стоимости объектов

- •Показатели эффективности проекта

- •19.6. Бюджетная эффективность

- •19.7. Общественная эффективность

- •19.8. Особенности оценки различных проектов

- •19.9. Анализ эффективности проектов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 20. Инвестиционная привлекательность проектов, предприятий и регионов

- •20.1. Методы оценки привлекательности инвестиционных проектов

- •20.2.Факторы инвестиционной привлекательности предприятий

- •Структура средств по источникам финансирования, привлеченных предприятиями в основной капитал,%

- •Распределение кредитного портфеля российских банков,%

- •20.3. Рейтинг инвестиционной привлекательности региона

- •Примерный состав основных показателей оценки интегрального уровня инвестиционной привлекательности регионов рф

- •Комплексные (интегральные) уровни текущей инвестиционной привлекательности России

- •20.4. Привлечение иностранных инвестиций

- •Регионы России, наиболее привлекательные для иностранных инвесторов

- •Показатели эффективности деятельности предприятий с иностранными инвестициям и в экономике России

- •Объем иностранных инвестиций по отраслям экономики России

- •Объем инвестиций, поступивших от десяти основных государств-инвесторов в экономику России

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 21. Бизнес-план

- •21.1. Общие положения

- •21.2. Структура бизнес-плана

- •21.3. Краткое содержание

- •21.4. Анализ положения дел в отрасли

- •21.5. Существо предлагаемого проекта

- •21.6. Анализ рынка

- •21.7. План маркетинга

- •21.8. Производственный план

- •21.9. Организационный план и управление персоналом

- •21.10. Анализ рисков

- •21.11. Финансовый план

- •21.12. Исходная информация для составления бизнес-плана

- •21.13. Рекомендации по формированию бизнес-планов

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 22. Учет и снижение инвестиционных рисков

- •22.1. Учет фактора риска

- •22.1.1. Методы качественной оценки риска вложений

- •22.1.2. Методы количественной оценки риска вложений

- •Варианты вложения капитала с учетом риска

- •22.2. Снижение инвестиционных рисков

- •22.2.1. Распределение риска

- •22.2.2. Резервирование средств на покрытие непредвиденных расходов

- •22.2.3. Снижение рисков финансирования

- •22.2.4. Страхование риска

- •22.3. Программные продукты для оценки эффективности инвестиционных проектов

- •22.3.1. Пакет comfar 2.1

- •22.3.2. Пакет propspin

- •22.3.3. Пакет «Альт-Инвест»

- •22.3.4. Пакет «Project Expert 5»

- •22.3.5. Пакет «Инвестор 4.1»

- •22.3.6. Пакет «тэо-Инвест»

- •22.3.7. Пакет «Инвест-Проект»

- •22.3.8. Пакет foccal

- •Характеристики пакетов программ для оценки инвестиционных проектов

- •Краткие выводы

- •Использованная и рекомендуемая литература

- •Раздел 5. Управление проектами Глава 23. Основы управления проектами

- •23.1. Управление при помощи проектов

- •23.2. Актуальность использования управления проектами в России

- •23.3. Методы управления проектами

- •Методы достижения поставленных целей

- •23.4. Организационные структуры управления проектом

- •Краткие выводы

- •Рекомендуемая литература

- •Глава 24. Методы планирования и управления проектами

- •24.1. Основные этапы разработки управленческих решений

- •24.2. Составление календарных планов

- •24.3. Управление ресурсами

- •24.4. Контроль и регулирование проекта

- •Рекомендуемая литература

- •Глава 25. Контрактная стадия управления проектом

- •25.1. Функции участников торгов

- •25.2. Разработка тендерной документации и проведение торгов

- •25.2.1. Требования к тендерной документации

- •25.2.2. Предварительная квалификация

- •25.2.3. Оформление оферты

- •25.2.4. Правила торгов

- •25.3. Порядок подготовки и заключения договоров подряда (контрактов)

- •25.3.1. Подготовка договора

- •25.3.2. Заключение договора

- •25.3.3. Исполнение договора

- •25.3.4. Расторжение договора

- •Рекомендуемая литература

- •Заключение

- •Рекомендуемая литература

- •Приложение 1. Примеры и задачи

- •1. Дисконтирование

- •1.1. Дисконтирование денежных поступлений одного года

- •1.2. Дисконтирование денежных поступлений разных лет

- •1.3. Расчет текущей стоимости с многоразовых поступлений от инвестиций

- •1.4. Определение текущей стоимости «вечных» проектов

- •2. Основные принципы оценки эффективности инвестиционных проектов

- •3. Простейшие методы оценки целесообразности инвестиций

- •Приложение 2. Словарь

- •Приложение 3. Коэффициенты наращивания

- •Коэффициенты наращивания ренты s|I

- •Коэффициенты дисконтирования ренты s|I

- •Приложение 4. Социальные нормативы и нормы

- •1. Культура

- •1.1. Библиотеки

- •1.2. Клубы или учреждения клубного типа

- •1.3. Музеи

- •4. Физическая культура и спорт

- •5. Социальная защита населения

- •Приложение 5. Бизнес-план создания реабилитационного центра

- •1. Резюме

- •2. Целесообразность реализации проекта

- •2.1. Текущее состояние объекта

- •2.2. Цели проекта

- •Сильные и слабые стороны проекта

- •3. Оценка возможностей рынка

- •3.1. Описание предоставляемых услуг

- •3.2. Анализ конкурентов

- •3.3. Клиенто-ориентированная политика бизнеса

- •4. Стратегический рыночный план

- •4.1. Ценообразование

- •4.2. Продвижение услуг

- •5. Технический план реализации проекта

- •6. Организационный план

- •6.1. Инициатор проекта

- •6.2. Институт консультантов

- •6.3. Организационно-правовая форма реализации проекта

- •6.4. Структура управления

- •7. Финансовый план. График погашения кредита

- •Динамика и структура капиталовложений в проект, тыс. Дол. Сша

- •Источники финансирования, тыс. Дол. Сша

- •Структура себестоимости, тыс. Дол. Сша

- •Структура поступлений, тыс. Дол. Сша

- •Формирование и распределение прибыли, тыс. Дол. Сша

- •Динамика финансовых потоков, тыс. Дол. Сша

- •Результаты реализации проекта, тыс. Дол. Сша

- •7.1. Необходимые капиталовложения, их динамика и структура

- •7.2. Анализ эффективности вложений

- •8. Структура рисков и меры по их предотвращению

- •8.1. Основные факторы риска

- •8.2. Структура и анализ рисков. Меры их минимизации

- •9. Финансовая оценка альтернативных сценариев

- •Расчетные таблицы при оценке общественной эффективности инвестиционного проекта

- •Денежный поток от операционной деятельности

- •Отчет о прибылях и убытках (о финансовых результатах)

- •Содержание

- •Глава 20. Инвестиционная привлекательность проектов, предприятий и регионов 355

- •Глава 21. Бизнес-план 371

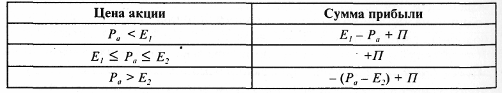

Прибыль по позиции спрэд «быка»

Здесь Е1 — цена исполнения длинного опциона «колл»; Е2 — цена исполнения короткого опциона «колл»; П — сумма уплаченных премий.

Обратный спрэд «быка» строится на основе короткого опциона «пут» с более низкой ценой исполнения и длинного опциона «колл» с более высокой ценой исполнения. При таком сочетании премия опциона «пут» должна быть больше премии опциона «колл». В результате инвестор имеет положительный приток финансовых ресурсов. Конфигурация данного спрэда представлена на рис. 10.12. Выигрыш (потери) можно рассчитать с помощью табл. 10.8.

Таблица 10.8

Прибыль по позиции обратный спрэд «быка»

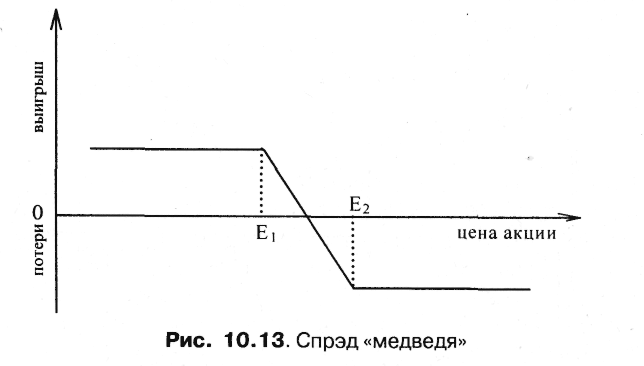

Стратегия спрэд «медведь» представляет собой сочетание длинного опциона «колл» с более высокой ценой исполнения и короткого опциона «колл» с более низкой ценой исполнения. Инвестор прибегает к такой стратегии, когда ожидает понижения курса акций, но одновременно стремится ограничить свои потери в случае его повышения. Поскольку цена длинного опциона «колл» ниже цены короткого опциона «колл», то заключение подобных сделок означает первоначальный приток средств инвестору.

Спрэд «медведя» можно сформировать на основе короткого опциона «пут» с более низкой ценой исполнения и длинного опциона «пут» с более высокой ценой исполнения. В этом случае инвестор несет первоначальных затрат больше, чем в указанном выше варианте спрэда. В таком случае говорят, что он покупает спрэд.

Спрэд «медведя» показан на рис. 10.13.

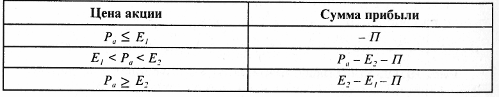

Прибыль от позиции спрэд «медведя» можно рассчитать с помощью табл. 10.9.

Таблица 10.9

Прибыль по позиции спрэд «медведя»

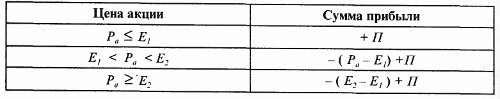

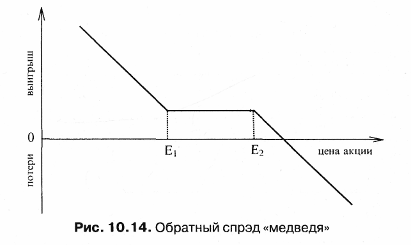

Обратный спрэд «медведя» представляет собой сочетание длинного опциона «пут» с более низкой ценой исполнения и короткого опциона «колл» с более высокой ценой исполнения. Главная цель инвестора получить прибыль на отрезке Е1Е2 (см. рис. 10.14). Выплаты по спрэду можно рассчитать с помощью таблицы 10.10.

Таблица 10.10

Прибыль по позиции обратный спрэд «медведя»

Здесь Е1 — цена исполнения длинного опциона «пут»; Е2 — цена исполнения короткого опциона «колл»; П — сумма уплаченных премий.

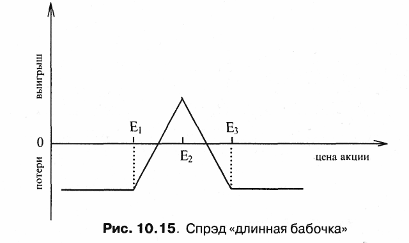

Спрэд «бабочка» (сэндвич) состоит из опционов с тремя различными ценами исполнения, но с одинаковым сроком истечения контрактов. Он строится путем приобретения опциона «колл» с более низкой ценой исполнения Е1, опциона «колл» с высокой ценой исполнения Е2 которая находится посередине между Е1 и Е3. В результате Е3 — Е2 = Е2 — Е1.

Обычно цена Е2 лежит близко к текущему курсу акций в момент заключения сделок. Такой спрэд требует небольших первоначальных инвестиций.

Данная стратегия используется вкладчиком, когда не ожидается сильных колебаний курса акций. Если цена акций не намного отклонится от Е2, то инвестор может получить небольшую прибыль или понести небольшие потери, если произойдет существенный рост или падение курса бумаг.

Конфигурация спрэда «бабочка» представлена на рис. 10.15. Выигрыши (потери) инвестора легко рассчитать с помощью табл. 10.11.

Таблица 10.11

Прибыль по позиции спрэд «бабочка»

Здесь Е1 — цена исполнения длинного опциона «колл»; Е2 — цена исполнения короткого опциона «колл»; Е3 — цена исполнения данного опциона «колл».

Спрэд «бабочка» можно создать также с помощью опционов «пут». При таком сочетании инвестор покупает один опцион «пут» с более низкой ценой исполнения Е1, один опцион «пут» с более высокой ценой исполнения Е3 и продает два опциона «пут» с ценой исполнения Е2, лежащей посередине между Е1 и Е3.

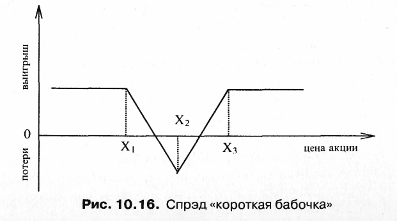

Существует также спрэд «короткая бабочка». Его создают в обратном порядке, т.е. продают опционы с ценами исполнения Е1 и Е3 и покупают два опциона с ценой исполнения Е2. На рис. 10.16 представлена конфигурация спрэда.

Данная стратегия позволяет получить небольшой доход при значительных колебаниях курсов акций и одновременно она ограничивает потери при незначительном отклонении цены бумаг от первоначального курса.

Как видно из рис. 10.6 а и 10.15, график спрэда «длинная бабочка» похож на короткий стеллаж. Однако данный спрэд имеет то преимущество, что ограничивает риск, связанный с существенным повышением или понижением курса акций; график спрэда «короткая бабочка» напоминает длинный стеллаж, но данный спрэд имеет тот недостаток, что ограничивает выигрыш инвестора.

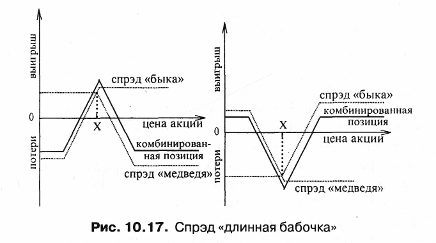

Спрэд «бабочка» можно также построить за счет одновременного создания спрэдов «быка» и «медведя», у которых один из опционов имеет одинаковую цену исполнения (рис. 10.16, 10.17).

Все вышесказанное свидетельствует о том, что сделки с различными опционами создают всевозможные игровые конструкции, которые в свою очередь могут создавать альтернативные подходы к решению одних и тех же задач. Вместе с тем, как показывает зарубежный опыт, накопленная за многие годы статистика далеко не всегда позволяет использовать предыдущий опыт для принятия правильных решений. Поэтому среди разных зарубежных специалистов нет единства в оценках стратегических планов опционной торговли.