- •Общественные финансы и государственный финансовый менеджмент

- •Финансы как стоимостная категория.

- •Сущность и развитие финансов.

- •Признаки финансов.

- •Функции и роль финансов в перераспределении валового национального продукта.

- •Финансовые ресурсы: их источники и структура.

- •Финансовый баланс государства.

- •Финансовая система государства, ее сущность, значение и звенья.

- •Государственный бюджет, внебюджетные фонды, финансы хозяйствующих субъектов и домохозяйств, государственный кредит, страховые фонды.

- •Финансовая политика, ее сущность и составные компоненты.

- •Органы управления финансами в Российской Федерации и их функции.

- •Объекты и субъекты управления финансами.

- •Функциональные элементы управления финансами.

- •Финансовый контроль как важнейшая функция управления финансами.

- •Воздействие финансов на социально-экономическое развитие государства.

- •Финансовое управление на макро- и микроуровнях.

- •Роль финансов в международных экономических отношениях.

- •Бюджет государства, его социально-экономическая сущность, роль в социально-экономическом развитии государства.

- •Бюджетная система страны, ее виды и участники.

- •Принципы бюджетной системы государства.

- •Бюджетная политика государства. Основные направления бюджетной политики рф в 2011–2013 годах

- •Доходы бюджета, их классификация, разграничение по уровням бюджетной системы.

- •Расходы бюджета, их классификация, распределение расходных полномочий между уровнями власти.

- •Бюджетная классификация.

- •Сбалансированность бюджета, дефицит и профицит бюджета.

- •Государственный и муниципальный долг, его классификация, инструменты управления.

- •Государственный кредит, его сущность и классификация.

- •Государственные ценные бумаги.

- •Межбюджетные отношения, вертикальное и горизонтальное, выравнивание.

- •Бюджетный федерализм.

- •Бюджетный процесс и его основные этапы.

- •Казначейская система исполнения бюджета.

- •Налоговая система государства.

- •Налоги, их экономическая сущность, функции и классификация.

- •Концепции, принципы и методы налогообложения.

- •Организация налоговой системы государства и структура налогов по уровням управления: федеральные, региональные и местные налоги.

- •Основные налоги и сборы в Российской Федерации.

- •Прямые и косвенные налоги.

- •Механизмы налогообложения субъектов предпринимательской деятельности.

- •Налоговая политика и налоговое регулирование государства.

- •Налоговое администрирование: цели и методы.

- •Формы и методы налогового контроля.

- •Бюджетные и внебюджетные фонды государства.

- •Государственные социальные внебюджетные фонды: Пенсионный фонд рф, Фонд обязательного медицинского страхования рф, Фонд социального страхования рф.

- •Бюджетные системы развитых стран.

- •Бюджетное устройство унитарных государств

- •Бюджетное устройство федеративных государств

- •Основные принципы межбюджетных отношений в России

- •Реформы межбюджетных отношений в России в 2000-х гг. Этапы и содержание реформ

- •Положение бюджетов регионального уровня

- •Положение бюджетов муниципального уровня

- •Региональные и муниципальные бюджеты рф в период кризиса

- •Бюджетирование, ориентированное на результат

- •Цели внедрения механизмов бор в субъектах рф и муниципальных образованиях

- •Ключевые моменты выбора схемы автоматизации бор

- •Состав и функциональные возможности

- •Методология внедрения и сопровождения автоматизации бор

- •Методологическое обеспечение автоматизации механизмов бор включает в себя:

- •Содержание дронДов

- •Целеполагание

- •Выбор показателей и определение результата

- •Распределение доходов

- •Текущая ситуация

- •Базовые теоретические концепции финансового менеджмента

- •Межвременное распределение ресурсов.

- •Бюджетная линия.

- •Экономическая сущность процентной ставки и ее влияние на бюджетную линию.

- •Сбережения, капитал и инвестиции.

- •Теорема разделения Фишера.

- •Предельная доходность инвестиций и предельные издержки по привлечению капитала.

- •Критерии экономической эффективности инвестиций: чистая приведенная стоимость и внутренняя норма доходности.

- •Теория агентских отношений и основы корпоративного управления (Corporate Governance).

- •Предпринимательская деятельность как процесс создания стоимости.

- •Владельцы (shareholders) и заинтересованные участники (stakeholders) корпораций.

- •Ограниченная ответственность и акционерный капитал.

- •Максимизация стоимости как главная цель корпоративного управления.

- •Агентские издержки: формы их осуществления и источники финансирования.

- •Принципы построения финансовой отчетности корпораций.

- •Финансовый менеджмент в системе управления корпорацией.

- •Основные задачи финансовой службы корпорации.

- •Казначейская и контрольная функции финансового подразделения. Функции и подразделения фэс компании

- •Место финансового директора (cfo) в управленческой иерархии.

- •Взаимодействие финансовой службы с другими структурными подразделениями корпорации.

- •Финансовое окружение предприятия.

- •Отраслевые особенности и их влияние на организацию финансов предприятий и отраслей народного хозяйства.

- •Финансы общественных организаций и благотворительных фондов

- •Доходность и риск.

- •Экономическая сущность и виды доходности.

- •Текущая доходность и доходность от прироста стоимости.

- •Полная доходность за период владения (доходность к погашению).

- •Способы расчета средней доходности за период времени.

- •Фактическая доходность портфеля.

- •78. Доходность и инфляция.

- •79. Способы расчета доходности отдельных финансовых инструментов.

- •Определение риска в финансах и способы его измерения.

- •Концепция премии за риск.

- •Диверсификация как один из способов снижения рисков.

- •Соотношение ожидаемой доходности и риска портфеля.

- •Эффективность портфеля и способы ее измерения.

- •Определение уровня риска портфеля.

- •Оценка вероятности и влияния риска (качественный анализ)

- •Количественный анализ риска

- •Статистические методы

- •Аналитические методы

- •Метод экспертных оценок

- •Метод аналогов

- •Склонность инвесторов к риску и их кривые безразличия.

- •Теория структуры капитала.

- •Структура капитала и финансовый леверидж.

- •Фактическая, маржинальная и целевая структура капитала.

- •Способы оценки капитала по рыночной и по балансовой стоимости.

- •Сущность и виды денежных потоков.

- •Свободный денежный поток, денежные потоки акционерам, кредиторам и всем инвесторам.

- •Налоговая защита по уплаченным процентам.

- •Приростные денежные потоки.

- •Альтернативные издержки.

- •Переменные и постоянные расходы.

- •Особенности приростных денежных потоков при обосновании краткосрочных управленческих решений.

- •Методика маржинального анализа.

- •Операционный леверидж как измеритель систематического риска.

- •Расчет учетной (фундаментальной) беты.

- •Структура капитала и виды денежных потоков.

- •Сущность и виды инвестиций.

- •Содержание бизнес-плана инвестиционного проекта.

- •Общая финансовая схема реализации проекта.

- •Прогнозирование приростных денежных потоков по проекту.

- •Влияние амортизационных отчислений на приростные денежные потоки по проекту.

- •Расчет основных показателей экономической эффективности инвестиций.

- •Систематический и индивидуальные операционные риски проектов.

- •Операционные риски проекта и обоснование выбора ставки дисконтирования денежных потоков.

- •Анализ чувствительности.

- •Сценарный анализ.

- •Анализ операционных рисков проекта по методу Монте-Карло.

- •Основные источники собственного капитала для частных компаний.

- •Краткосрочные источники

- •Долгосрочные источники

- •Содержание собственных источников финансирования предприятия

- •Особенности венчурного финансирования и роль хеджевых фондов.

- •Первичное размещение акций на фондовой бирже.

- •Организация дополнительных эмиссий обыкновенных акций.

- •Сезонные предложения акций.

- •Особенности привлечения гибридного финансирования (привилегированные акции).

- •Основные формы привлечения заемного капитала.

- •Финансовое планирование.

- •Информационный блок

- •Стратегическое финансовое управление, ориентированное на стоимость.

- •1.1 Сущность и необходимость управления, ориентированного на стоимость

- •1.2 Концепция системы управления, ориентированного на стоимость

- •Экономическая добавленная стоимость (eva).

- •Система сбалансированных показателей (bsc).

- •Оценка работы компании фондовым рынком: p/e, m/b, отраслевые индикаторы.

- •Расчёт коэффициента цена/прибыль

- •Применение

- •Методика определения фондовых индексов

- •Методы расчета фондовых индексов

- •Корректировка индексов

- •Основные фондовые индексы.

- •Франция

- •Германия

- •Великобритания

- •Мексика

- •Гонконг

- •Использование модели компании Дюпон в разработке стратегии развития предприятия.

- •Планирование темпов устойчивого роста.

- •Собственный оборотный капитал.

- •Операционный и финансовый циклы.

- •Управление дебиторской и кредиторской задолженностью.

- •Оптимизация уровня запасов.

- •Управление денежными средствами и ликвидностью.

- •Прогнозирование основных финансовых пропорций по методу процентной зависимости.

- •Разработка годового бюджета предприятия.

- •Оперативный финансовый контроль.

- •Основные формы и способы объединения компаний.

- •Главные мотивы слияний и поглощений: вертикальная интеграция, экономия на масштабах производства, диверсификация, улучшение финансовых показателей.

- •Три типа

- •Вертикальная интеграция назад

- •Вертикальная интеграция вперёд

- •Сбалансированная вертикальная интеграция

- •Реакция рынка на информацию о готовящихся слияниях и поглощениях.

- •Порядок осуществления сделок по слияниям и поглощениям.

- •Особенности стоимостной оценки объектов сделок по слияниям и поглощения.

- •Антикризисное управление.

- •Признаки возникновения кризисной ситуации и способы ее выявления и прогнозирования.

- •Банкротство и финансовая реструктуризация.

- •Правовая, экономическая и финансовая сущность банкротства.

- •Процедуры банкротства

- •Проблемы российского законодательства о банкротстве.

- •Способы и процедуры ликвидации предприятий. Понятие ликвидации юридического лица

- •Виды ликвидации юридического лица

- •Принудительная ликвидация юридического лица

- •Добровольная ликвидация юридического лица

- •Принятие решения о ликвидации юридического лица

- •Ликвидационная комиссия

- •Официальное объявление о ликвидации юридического лица

- •Уведомление работников ликвидируемой компании и службы занятости

- •Уведомление каждого кредитора лично

- •Налоговая проверка, проверки со стороны прочих государственных органов

- •Выявление дебиторской задолженности

- •Составление промежуточного ликвидационного баланса

- •Инвентаризация

- •Погашение требований кредиторов. Очередность

- •Составление ликвидационного баланса

- •Основные группы заинтересованных сторон в процессе банкротства: собственники, кредиторы, менеджмент, персонал, государство.

- •Финансовая реструктуризация предприятия.

- •150. Понятие денег, их происхождение, необходимость и предпосылки возникновения и применения денег, эволюция денег.

- •151. Сущность и функции денег как меры стоимости, средства обращения, средства накопления и сбережения, средства платежа.

- •Свойства денег.

- •Роль и развитие категорий «деньги» в условиях рыночной экономики.

- •Особенности функции «мировые деньги» в современных условиях.

- •Денежная система государства, ее основные элементы, типы и функции.

- •Генезис развития денежной системы страны.

- •Денежная система Российской Федерации.

- •Бумажные и кредитные деньги, закономерности их обращения.

- •Эмиссия денег и организация эмиссионных обращений.

- •Денежное обращение и его виды, структура.

- •Наличноденежный оборот и денежное обращение.

- •Безналичный денежный оборот и система безналичных расчетов.

- •Законы денежного обращения и методы государственного регулирования денежного оборота.

- •Денежная масса и скорость обращения денег.

- •Денежные агрегаты.

- •Сущность инфляции, классификация типов инфляции.

- •Воздействие инфляции на экономику государства, методы ее регулирования.

- •1. Косвенные методы.

- •Методы стабилизации валют.

- •Денежные реформы и методы их проведения.

- •Денежно-кредитная политика государства.

- •Политика «дорогих» и «дешевых» денег.

- •Денежная система России.

- •Конвертабельность национальных денег, валютный курс, международные расчетные операции.

- •1. Текущие вал. Операции:

- •2. Валютные операции, связ. С движением капитала:

- •Валютные отношения и валютная система: понятие, категории, элементы и эволюция.

- •Платежный и расчетный баланс страны в системе валютного регулирования.

- •Кредит, его необходимость, сущность и функции.

- •Формы и виды кредита.

- •Роль и границы кредита.

- •Кредит в международных экономических отношениях.

- •Рынок ссудных капиталов, его сущность и источники.

- •Кредитная и банковская система государства и их основные элементы.

- •Ссудный процент и его экономическая роль.

- •Основы формирования уровня ссудного процента.

- •Границы ссудного проценты и источники его уплаты.

- •Операции наращения и дисконтирования.

- •Типы банковских систем.

- •Виды банков.

- •Центральные банки государства и основы их деятельности.

- •Функции центральных банков.

- •Коммерческие банки и их деятельность (операции и услуги).

- •1. Собственные средства - акционерный капитал, резервный капитал, нераспределенная прибыль.

- •3. Эмитированные средства банков - есть средства клиентуры, вложенные в ценные бумаги банка (в облигации и векселя).

- •Международные финансовые и кредитные институты.

- •Финансовый рынок и страхование.

- •Теория оценки активов (capm)

- •Расчёт коэффициента

- •Страхование Экономическая сущность и функции страхования

- •Организация страхования Принципы организации страхового дела

- •Организационно-правовые формы страхования

- •Меры государственного регулирования страховой деятельности

- •Классификация страхования Направления, отрасли, подотрасли и виды страхования

- •Формы страхования

- •Обязательное страхование

- •Добровольное страхование

- •Правовые основы страховых отношений

- •I ступень — Общее гражданское право

- •II ступень — Cпециальное законодательство по страховому делу

- •III ступень — прочие нормативные акты

- •Экономико-финансовые основы страхования

-

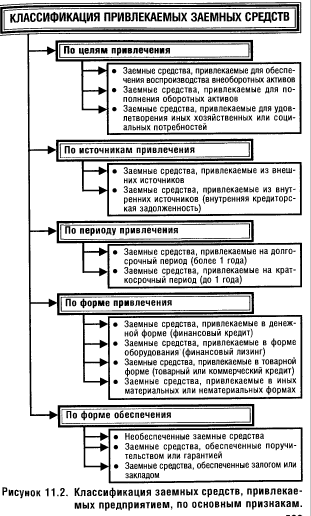

Основные формы привлечения заемного капитала.

Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств (общую сумму долга). Эти финансовые обязательства в современной хозяйственной практике дифференцируются следующим образом:

I. Долгосрочные финансовые обязательства. К ним относятся все формы функционирующего на предприятии заемного капитала со сроком его использования более одного года. Основными формами этих обязательств являются долгосрочные кредиты банков и долгосрочные заемные средства (задолженность по налоговому кредиту; задолженность по эмитированным облигациям; задолженность по финансовой помощи, предоставленной на возвратной основе и т.п.), срок погашения которых еще не наступил или не погашенные в предусмотренный срок.

2. Краткосрочные финансовые обязательства, К ним относятся вес формы привлеченного заемного капитала со сроком его использования до одного года. Основными формами этих обязательств являются краткосрочные кредиты банков и краткосрочные заемные средства (как предусмотренные к погашению в предстоящем периоде, так и не погашенные в установленный срок), различные формы кредиторской задолженности предприятия (по товарам, работам и услугам; по выданным векселям; по полученным авансам; по расчетам с бюджетом и внебюджетными фондами; по оплате труда; с дочерними предприятиями; с другими кредиторами) и другие краткосрочные финансовые обязательства.

В процессе развития предприятия по мере погашения его финансовых обязательств возникает потребность в привлечении новых заемных средств. Источники и формы привлечения заемных средств предприятием весьма многообразны.

-

Финансовое планирование.

Финансовое планирование формулирует пути и способы достижения финансовых целей предприятия. В целом, финансовый план представляет собой программу того, что должно быть сделано в будущем.

Цели финансового планирования предприятия зависят от выбранных критериев принятия финансовых решений, к которым относятся: максимизация продаж, максимизация прибыли, максимизация собственности владельцев компании. Главной целью является максимизация будущей выгоды владельцев компании.

Финансовое планирование решает следующие задачи:

-

Проверяет согласованность поставленных целей и их осуществимость;

-

Обеспечивает взаимодействие различных подразделений предприятия;

-

Анализирует различные сценарии развития предприятия и соответственно – объемы инвестиций и способы их финансирования;

-

Определяет программу мероприятий и поведения в случае наступления неблагоприятных событий;

-

Осуществляет контроль за финансовым состоянием предприятия.

Выделяют четыре этапа процесса финансового планирования:

-

Анализ инвестиционных возможностей и возможностей финансирования, которыми располагает предприятия.

-

Прогнозирование последствий текущих решений, чтобы избежать неожиданностей и понять связь между текущими и будущими решениями.

-

Обоснование выбранного варианта из ряда возможных решений (этот вариант и будет представлен в окончательной редакции плана).

-

Оценка результатов, достигнутых предприятием, в сравнении с целями, установленными в финансовом плане.

В практике финансового планирования применяются следующие методы: экономического анализа; коэффициентный; нормативный; балансовый; дисконтированных денежных потоков; многовариантности (сценариев); экономико-математическое моделирование.

Финансовые планы классифицируются по срокам действия:

-

Стратегическое планирование.

-

Перспективное финансовое планирование.

-

Бизнес-планирование.

-

Текущее финансовое планирование (бюджетирование).

-

Оперативное финансовое планирование.

Стратегическое планирование связано с принятием основополагающих финансовых решений, например, реорганизации бизнеса (приобретение еще одного предприятия, закрытие предприятия и т.д.) и инвестиционных решений. Степень детализации в таких планах довольно невысока. Количество, содержание этапов составления и форма стратегического плана могут существенно отличаться и зависят от многих факторов, например формы собственности, отраслевой принадлежности и размеров. В нашей стране в условиях нестабильности экономики стратегические планы, как правило, разрабатываются на период три года.

В процессе перспективного финансового планирования установки, сделанные в стратегическом планировании, получают экономическое обоснование и уточнение.

Перспективный финансовый план (составляется на три года и более) определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, он связан с постановкой целей и задач предприятия, а также с поддержанием взаимоотношений с внешним окружением. Перспективный финансовый план содержит прогнозную отчетность (проформы, Pro forma): прогнозный баланс, план прибылей и убытков, план движения денежных средств. Прогнозная отчетность является удобным способом обобщения различных хозяйственных событий, возникновение которых ожидается в будущем. Она служит необходимым минимумом информации для принятия управленческих решений и базой для разработки более детализированных планов (бюджетов) предприятия.

Бизнес-планирование объединяет в единую систему перспективное и текущее планирование. Бизнес-план – это документ, представляющий собой результат исследования основных сторон деятельности предприятия и позволяющий его руководству определить целесообразность дальнейшего развития бизнеса.

Бизнес-план можно трактовать как:

-

инструмент стратегического планирования (формирования концепции развития бизнеса),

-

отдельный элемент инвестиционного проекта предприятия,

-

инструмент оперативного управления бизнесом.

Бизнес-план имеет четко очерченный горизонт планирования - временной интервал, в пределах которого должны быть решены определенные задачи бизнес-плана. Как правило, бизнес-план (как инструмент формирования концепции развития бизнеса) составляется на период от 3 до 5 лет, с детальной проработкой первого года и укрупненным прогнозом на последующие периоды.

Текущее финансовое планирование (бюджетирование) осуществляется на основе показателей долгосрочного плана. В бюджетировании применяются более точные по сравнению с перспективным финансовым планированием методы расчетов. В бюджетах определяются конкретные цифровые показатели финансово-хозяйственной деятельности предприятия, последовательности и сроки совершения операций на бюджетный период (как правило, год). Основными бюджетами являются прогноз баланса, бюджет доходов и расходов, бюджет движения денежных средств.

Оперативное финансовое планирование заключается:

-

в разработке и доведения до исполнителей бюджетов, платежного календаря и других форм оперативных плановых заданий по всем основным вопросам финансовой деятельности,

-

в умении эффективного управления оборотным капиталом (денежными средствами, ликвидными ценными бумагами, дебиторской задолженностью) и кредиторской задолженностью.

Инфраструктура процесса финансового планирования предприятия (см. рисунок 3.1) включает четыре обязательных условий (компонента).

Основой финансового планирования на предприятии является составление финансовых прогнозов. Прогнозирование всегда предшествует планированию и бюджетированию и имеет своей целью снижение риска при принятии решений. В отличие от планирования финансовое прогнозирование не ставит задачу непосредственно осуществить на практике разработанные прогнозы. Методы прогнозирования делятся на две большие группы:

Р

Процесс финансового планирования

Программно-технический блок