- •Тема 1. Зміст та особливості аналізу фінансового стану підприємства

- •Тема 2. Інформаційне забезпечення аналізу

- •Тема 3. Аналізування майна підприємства

- •Тема 4. Характеристика джерел формування капіталу підприємства

- •1. Фінансовий стан підприємства 6

- •Тема 8. Ділова активність підприємства 73

- •2. Класифікація видів аналізу фінансового стану підприємства

- •3. Прийоми фінансового аналізу

- •4. Методи і моделі фінансового аналізу

- •5. Послідовність проведення аналізу фінансового стану підприємства

- •Тема 2. Інформаційне забезпечення аналізу фінансового стану підприємства План

- •2. Вимоги до фінансової інформації

- •3. Принципи підготовки фінансової звітності

- •4. Баланс підприємства та його складові

- •5. Звіт про фінансові результати

- •6. Звіт про рух грошових коштів

- •1. Значення й методи аналізування майна підприємства

- •2. Аналіз структури та динаміки майна підприємства

- •Агрегований баланс

- •3. Аналіз основних засобів

- •4. Оцінка ефективності використання нематеріальних активів

- •5. Характеристика стану та використання оборотних активів підприємства

- •6. Аналіз дебіторської заборгованості

- •7. Основні напрямки поліпшення використання майна та організації джерел його формування

- •1. Основні види та класифікація капіталу

- •2. Завдання аналізу капіталу

- •3. Аналіз структури капіталу

- •4. Оцінка власного капіталу підприємства

- •5. Аналіз позикового капіталу

- •6. Характеристика співвідношення активів із джерелами їх фінансування

- •7. Інтенсивність (оборотність) використання капіталу

- •8. Аналіз джерел формування капіталу підприємства

- •2. Прямий метод аналізу руху грошових коштів

- •3. Прогнозування грошових потоків

- •4. Оптимізація грошових потоків підприємства

- •Синхронізація грошових потоків

- •Прискорення процесу надходження грошей

- •2. Ліквідність ті її значення для оцінки фінансового стану підприємства

- •3. Визначення абсолютного показника оцінки ліквідності (платоспроможності) підприємства

- •4. Визначення відносних показників для оцінювання ліквідності та платоспроможності підприємства

- •2. Показники оцінки фінансової стійкості підприємства

- •3. Типи фінансової стійкості

- •4. Аналіз впливу факторів на фінансову стійкість підприємства

- •Аналіз ефективності використання ресурсів підприємства

- •3. Оцінка впливу зовнішніх і внутрішніх факторів на діяльність підприємства

- •2. Формування прибутку підприємства

- •3. Аналіз взаємозв’язку обсягів виробництва, собівартості та прибутку

- •4. Аналіз рентабельності підприємства

- •2. Методи оцінки інвестицій

- •3. Аналіз ризиків інвестиційних проектів

- •1. Поняття, види та ознаки банкрутства

- •2. Основні напрямки аналізу потенційного банкрутства

- •1. Поточна неплатоспроможність;

- •2. Критична неплатоспроможність;

- •3. Надкритична неплатоспроможність.

- •V. Оцінка терміновості реагування на окремі кризові явища в фінансовому розвитку підприємства і розробка фінансової стабілізації підприємства

- •3. Шляхи оздоровлення суб'єктів господарювання

- •4. Необхідність проведення санації

- •V. Підбір санаторів

- •VI. Підготовка бізнес-плану санації

- •VIII. Затвердження бізнес-плану санації

- •IX. Моніторинг реалізації міроприємств бізнес-плану санації

- •Список використаної літератури

7. Інтенсивність (оборотність) використання капіталу

Показником, який характеризує інтенсивність використання капіталу, його ділову активність є оборотність як сукупного капіталу, так і його складових частин. Швидкість оборотності капіталу характеризують наступні показники:

Оборотність капіталу у днях (тривалість обороту капіталу). Її розраховують:

1. Відношенням середнього розміру капіталу до одноденної чистої виручки від реалізації.

2. Діленням добутку середнього розміру капіталу та кількості днів у аналізованому періоді на загальний розмір чистої виручки підприємства.

Оборотність капіталу у разах (коефіцієнт оборотності капіталу) обчислюють:

1. Діленням чистої виручки від реалізації на середній розмір капіталу підприємства.

2. Діленням кількості днів у аналізованому періоді на оборотність капіталу у днях.

8. Аналіз джерел формування капіталу підприємства

До основних показників, що характеризують капітал підприємства, (табл.4.3) належать:

— коефіцієнт фінансової незалежності (автономії);

коефіцієнт фінансової залежності (мультиплікатор власного капіталу);

коефіцієнт концентрації позичкового капіталу;

коефіцієнт фінансового ризику;

коефіцієнт фінансової стабільності;

коефіцієнт довгострокової заборгованості;

коефіцієнт покриття відсотків (покриття фінансових витрат);

коефіцієнт маневреності власного капіталу.

Таблиця 4.3 – Аналіз джерел формування капіталу підприємства

Назва показника |

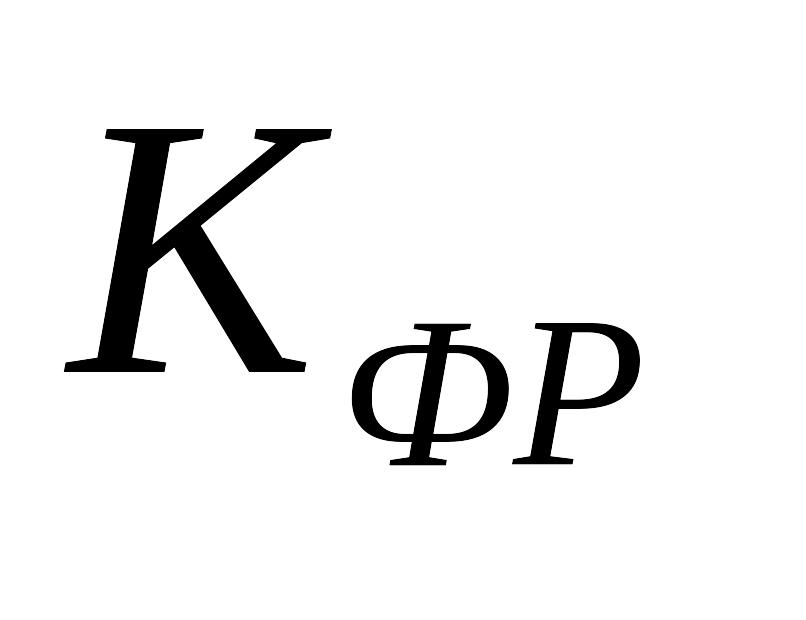

Умовне позначення |

Алгоритм розрахунку |

Джерела інформації |

Характеристика |

Коефіцієнт фінансової незалежності |

|

Сума власних ___коштів____ Валюта балансу |

Ф.1 р.380+р.430 Ф.1 р.640 |

Характеризує концентрацію власного капіталу. Рекомендоване значення більше 0,5. |

Коефіцієнт фінансової залежності |

|

Валюта балансу Сума власних коштів |

Ф.1 р.640______ Ф.1 р.380+р.430

|

Є оберненим показником до коефіцієнта фінансової незалежності. Рекомендоване значення менше 2. |

Коефіцієнт концентрації позикового капіталу |

|

Позиковий ___капітал_____ Валюта балансу |

Ф.1 р.480+р.620+р.630 Ф.1 р.640 Або

|

Показує частку залученого майна в активах підприємства та ступінь залежності підприємства від кредиторів. |

Коефіцієнт фінансового ризику (коефіцієнт фінансового лівериджу) |

|

Позиковий ___капітал____ Власний капітал |

Ф.1 р.480+р.620+р.630 Ф.1 р.380+р.430 |

Характеризує співвідношення позикових та власних коштів. Рекомендоване значення менше 1. |

Коефіцієнт фінансової стабільності |

|

Власний капітал Позиковий капітал

|

Ф.1 р.380+р.430______ Ф.1 р.480+р.620+р.630

|

Характеризує покриття боргів власним капіталом. Є оберненим показником до коефіцієнта фінансового ризику. |

Коефіцієнт довгострокової заборгованості (коефіцієнт фінансової залежності капіталізованих джерел) |

|

Довгострокові __зобов’язання_ Власний капітал+ Довгострокові зобов’язання

|

Ф.1 р.480___________ Ф.1 р.380+р.430+р.480

|

Характеризує загальну капіталізацію підприємства. Показує відсоток довгострокових зобов’язань у капіталізованих джерелах. |

Коефіцієнт фінансової незалежності капіталізованих джерел |

|

Власний капітал Власний капітал+ Довгострокові зобов’язання |

Ф.1 р.380+р.430______ Ф.1 р.380+р.430+р.480 |

Показує відсоток власного капіталу у капіталізованих джерелах.

|

прод. табл. 4.3

Коефіцієнт маневреності власного капіталу |

|

Робочий капітал Власний капітал |

Ф.1 р.260+р.270-р.620-р.630_______________ Ф.1 р.380+р.430 |

Характеризує ступінь мобільності власного капіталу, тобто показує ту частину власного капіталу, яка знаходиться в обігу і використовується для фінансування поточної діяльності. |

Коефіцієнт фінансової незалежності (КФН) (коефіцієнт автономії, коефіцієнт власності, коефіцієнт концентрації власного капіталу) характеризує концентрацію власного капіталу.

Коефіцієнт фінансової незалежності обчислюється відношенням суми власних коштів (ВК) до валюти балансу (ВБ):

![]() [4.8]

[4.8]

Багато аналітиків вважають, що коефіцієнт автономії не повинен бути меншим за 0,5-0,6. Хоча, наприклад, у японських компаніях він, як правило, дорівнює 0,2-0,3. У більшості вітчизняних сільськогосподарських підприємств значення цього коефіцієнта коливається в межах 0,8-0,9, що, безумовно, не є свідченням їхньої фінансової стабільності, а свідчить лише про обмеженість та недоступність зовнішнього фінансування.

Зростання коефіцієнта фінансової незалежності означає підвищення фінансової стійкості підприємства і є позитивним моментом.

Водночас зростання коефіцієнта фінансової незалежності може і не сприяти збільшенню виробничої активності підприємства, зростанню його рентабельності. Аналізуючи коефіцієнт фінансової незалежності, необхідно передусім звертати увагу на наявність економічно виправданих зовнішніх джерел фінансування в пасиві балансу. Якщо підприємство веде агресивну політику, спрямовану на завоювання ринків збуту своєї продукції, розширює виробничі потужності, то величина коефіцієнта фінансової незалежності навіть на рівні 0,2-0,3 не свідчить про його критичний фінансовий стан. Таким чином, якщо більшість позикового капіталу являє собою прострочену кредиторську заборгованість та кредити, не сплачені в строк, то і величина коефіцієнта фінансової незалежності на рівні 0,8-0,9 може виявитися занадто низькою.

Коефіцієнт фінансової залежності (Кф3) (розраховується відношенням валюти балансу до власного капіталу, є оберненим показником до коефіцієнта фінансової незалежності. Для коефіцієнта фінансової залежності рекомендоване значення менше ніж 2 (тобто 1/0,5).

![]() [4.9]

[4.9]

Коефіцієнт фінансової залежності ще має назву мультиплікатор власного капіталу.

Мультиплікатор власного капіталу (КМВК ) пов'язує рентабельність активів та рентабельність власного капіталу. Показує, у скільки разів рентабельність власного капіталу більша рентабельності активів.

КМВК=![]() [4.10]

[4.10]

Якщо мультиплікатор власного капіталу помножити на рентабельність активів (відношення чистого прибутку до активів), то отримаємо рентабельність власного капіталу (відношення чистого прибутку до власного капіталу):

![]() [4.11]

[4.11]

Коефіцієнт концентрації позикового капіталу ( Клпк ) розраховується як відношення позикового капіталу (ПК) до валюти балансу або як різниця між 1 та коефіцієнтом фінансової незалежності. Показує частку залученого майна в активах підприємства та ступінь залежності підприємства від кредиторів.

Зростання цього показника за часом означає посилення залежності підприємства від зовнішніх інвесторів, що є негативною тенденцією:

![]() [4.12]

[4.12]

або

![]() [4.13]

[4.13]

Відповідно можна записати що,

![]() [4.14]

[4.14]

![]() [4.15]

[4.15]

Коефіцієнт фінансового ризику (КФР) (коефіцієнт фінансового лівериджу) характеризує співвідношення позикових та власних коштів. Рекомендоване значення менше 1:

![]() [4.16]

[4.16]

Коефіцієнт фінансового ризику показує, кількість позикових коштів, залучених підприємством на 1 гривню вкладених в активи власних коштів. Чим вище його значення, тим вищий ризик вкладання капіталу в підприємство. Нормальним вважається співвідношення 1:2, за якого одна третина загального фінансування сформована за рахунок позикових коштів.

З одного боку, динаміка збільшення коефіцієнта фінансового ризику веде до посилення залежності підприємства від позикового капіталу, зниження його фінансової незалежності, зменшення фінансової стійкості.

Але в той же час підприємство може бути зацікавлене у використанні позикових коштів з двох причин:

1. Фінансові витрати зменшують величину прибутку до оподаткування.

2. Якщо фінансові витрати менші, ніж величина прибутку, отриманого від використання позикових коштів, то це сприяє зростанню рентабельності власного капіталу.

У різних галузях співвідношення позикових та власних коштів неоднакове. Це залежить як від менталітету країни, так і від оборотності капіталу. Чим вища оборотність капіталу, тим більшим може бути цей коефіцієнт.

Взаємозв'язок коефіцієнта фінансового ризику та коефіцієнта фінансової залежності:

![]() [4.17]

[4.17]

![]() [4.18]

[4.18]

Взаємозв'язок коефіцієнта фінансового ризику та фінансової незалежності:

![]() ,

оскільки

,

оскільки

![]() [4.19]

[4.19]

Взаємозв'язок коефіцієнта фінансового ризику з коефіцієнтом концентрації позичкового капіталу та коефіцієнтом фінансової незалежності: коефіцієнт фінансового ризику дорівнює відношенню коефіцієнта концентрації позичкового капіталу до коефіцієнту фінансової незалежності.

[4.20]

[4.20]

Оскільки

![]() =1-

=1-![]() ,

то можна записати:

,

то можна записати:

![]() [4.21]

[4.21]

Коефіцієнт фінансового ризику можна розраховувати не тільки за всім позиковим капіталом, а й за кожним його джерелом. Так, коефіцієнт фінансового ризику можна визначити як відношення довгострокових зобов'язань (ДЗ) до власного капіталу:

![]() [4.22]

[4.22]

Цей коефіцієнт дає змогу оцінити фінансову стабільність підприємства з точки зору структури джерел фінансування необоротних активів і робочого капіталу. Як відомо, власний капітал підприємства та довгострокові зобов'язання є джерелами фінансування саме цих видів активів.

Коефіцієнт фінансової стабільності (Кфс) характеризує покриття боргів власним капіталом. Розраховується відношенням власних коштів до позикових, є оберненим показником до коефіцієнта фінансового ризику:

![]() [4.23]

[4.23]

Рекомендоване значення більше ніж 1. Але, як свідчить досвід багатьох підприємств, величина коефіцієнта фінансової стабільності коливається в досить широких межах залежно від галузевої належності підприємства.

Взаємозв'язок коефіцієнта фінансової стабільності з коефіцієнтом концентрації позичкового капіталу та коефіцієнтом незалежності.

Оскільки,

,

,

то можна записати:

[4.24]

то можна записати:

[4.24]

або

або

[4.25]

[4.25]

Більшість західних аналітиків вважають оптимальним значення коефіцієнта фінансової стабільності 0,5-0,7. У вітчизняних сільськогосподарських підприємств останнім часом він перебуває, як правило, в межах 4-6, що знову ж свідчить про те, що підприємства ведуть виробничу діяльність майже цілком за рахунок власних ресурсів.

Коефіцієнт довгострокової заборгованості (Кдз) (коефіцієнт фінансової залежності капіталізованих джерел) характеризує загальну капіталізацію підприємства, оскільки суму довгострокових зобов'язань і власного капіталу називають ще загальною капіталізацією підприємства. Показує відсоток довгострокових зобов'язань у капіталізованих джерелах.

![]() [4.26]

[4.26]

Підвищення цього показника свідчить, з одного боку, про посилення залежності від зовнішніх кредиторів, а з іншого – про ступінь фінансової надійності підприємства і довіри до нього банків і населення.

Коефіцієнт фінансової незалежності капіталізованих джерел (КФНКД) показує відсоток власного капіталу в капіталізованих джерелах:

![]() [4.27]

[4.27]

Коефіцієнт покриття відсотків (коефіцієнт покриття фінансових витрат) є відносним показником довгострокової платоспроможності. В чисельнику береться величина прибутку до сплати відсотків та податків, у знаменнику – витрати на сплату відсотків:

![]() Прибуток

до сплати податків + Витрати на сплату

відсотків

=

Ф.2р.170

+ р.140

[4.28]

Прибуток

до сплати податків + Витрати на сплату

відсотків

=

Ф.2р.170

+ р.140

[4.28]

Витрати на сплату відсотків Ф.2р.140

Коефіцієнт покриття відсотків характеризує потенційну можливість підприємства погасити позику, ступінь захищеності кредиторів від несплати відсоткових платежів.

Зменшення цього коефіцієнта в динаміці свідчить про збільшення витрат підприємства на сплату відсотків за кредит.

Коефіцієнт маневреності власного капіталу (КМнВК) визначає частку власного капіталу, що вкладена в оборотні активи. Розраховується відношенням робочого капіталу (РК) до власного капіталу. Характеризує ступінь мобільності власного капіталу, тобто показує ту частину власного капіталу, яка знаходиться в обігу і використовується для фінансування поточної діяльності:

![]() [4.29]

[4.29]

де * – раховується та частка витрат майбутніх періодів, яка буде використана впродовж 12 місяців з дати балансу.

Для забезпечення гнучкості при використанні власних коштів підприємства коефіцієнт маневреності власного капіталу має бути досить високим. Позитивною тенденцією вважається невелике зростання його в динаміці.

Тема 5. Оцінка руху грошових коштів

План

1. Характеристика і склад грошових надходжень підприємства

2. Прямий метод аналізу руху грошових коштів

3. Прогнозування грошових потоків

4. Оптимізація грошових потоків підприємства

1. Характеристика і склад грошових надходжень підприємства

Однією з основних умов функціонування підприємства є надходження грошових коштів, які забезпечують покриття його зобов’язань. При цьому відсутність мінімального запасу грошових коштів свідчить про серйозні фінансові труднощі, а надмірна їх величина вказує на те, що підприємство зазнає збитків, пов’язаних з:

інфляцією та знеціненням грошей;

утраченою можливістю їх вигідного розміщення і отримання додаткового доходу.

У зв’язку з цим виникає необхідність аналізу грошових коштів на підприємстві.

Головна мета аналізу грошових потоків полягає в оцінці здатності заробляти грошові кошти визначеного розміру і в установлені строки, необхідні для здійснення запланованих витрат.

Завдання:

вивчення обсягів та джерел грошових коштів, що надходять на підприємство;

дослідження основних напрямків використання грошових коштів;

аналіз достатності грошових коштів для платоспроможності.

Основним документом для аналізу грошових потоків є «Звіт про рух коштів», за допомогою якого можна контролювати поточну платоспроможність підприємства, приймати оперативні рішення з управління коштами й пояснювати розбіжність між фінансовим результатом і зміною коштів.

При аналізі потоки грошових коштів розглядаються за трьома видами діяльності: основна, інвестиційна і фінансова. У таблиці 5.1 представлена схема їхнього руху.

Таблиця 5.1 – Надходження і використання грошових активів підприємства

Надходження |

Використання |

1 |

2 |

І. Основна діяльність включає надходження й використання коштів, що забезпечують виконання основних виробничих функцій |

|

1.Грошовий виторг від реалізації продукції(робіт, послуг) у поточному періоді |

1.Патежі по рахунках постачальників і підрядників |

2.Погашення дебіторської заборгованості |

2.Виплата заробітної плати |

3.Аванси отримані від покупців |

3.Відрахування в бюджет і позабюджетні фонди |

ІІ. Інвестиційна діяльність включає надходження й використання коштів, пов’язаних із придбанням, продажем довгострокових активів і доходи від інвестицій |

|

1.Продаж основних фондів, нематеріальних активів |

1.Придбання основних фондів і нематеріальних активів |

2.Девіденди й відсотки від довгострокових фінансових вкладів |

2.Капітальні вкладення |

3.Повернення довгострокових фінансових вкладів |

3.Довгострокові фінансові вкладення |

ІІІ. Фінансова діяльність включає надходження коштів у результаті одержання кредитів або емісії акцій, депозитів |

|

1.Короткострокові кредити й позики |

1.Повернення короткострокових кредитів і позик |

2.Довгострокові кредити й позики |

2.Повернення довгострокових кредитів і позик |

3.Надходження від емісії акцій |

3.Виплата дивідендів |

4.Цільове фінансування |

4.Погашенння векселів |