- •Антикризисное управление кредитными организациями

- •Москва - 2011 Оглавление

- •Тема 1. Введение в курс «Антикризисное управление кредитными организациями»

- •1.1. Актуальность, предмет и задачи изучения курса

- •Государство, устанавливая правила банковской деятельности, может и должно содействовать организации в банках антикризисного управления на постоянной основе.

- •1.2. Банковская система, ее структура и роль в экономике

- •1) Двухуровневая структура банковской системы;

- •2) Банковский контроль, надзор и регулирование, осуществляемые Центральным банком рф (цб рф).

- •1.3. Контроль, надзор и регулирование деятельности коммерческих банков

- •1.4. Базельские принципы эффективного банковского надзора и их реализация в России

- •1.5. Классификации кредитных организаций

- •1.6. Тенденции развития банковского сектора в России

- •Основные термины и понятия

- •Вопросы для повторения

- •Задание для самостоятельной работы

- •Тесты для самоконтроля

- •Библиография

- •Тема 2. Банковский кризис: причины возникновения, виды и последствия

- •2.1. Понятие и содержание финансового кризиса

- •2.2. Экономическая природа банковского кризиса

- •2.3. Причины (факторы) современных банковских кризисов

- •2.4. Реструктуризация банковской системы

- •2.5. Реструктуризация банковской системы России после кризиса 1998 г. Деятельность агентства по реструктуризации кредитных организаций

- •Вопросы для повторения

- •Тесты для самоконтроля

- •Библиография

- •Тема 3. Несостоятельность (банкротство) кредитных организаций

- •3.1. Законодательство о несостоятельности (банкротстве) кредитных организаций

- •3.2. Понятие несостоятельности (банкротства) кредитной организации и признаки банкротства.

- •3.3. Временная администрация

- •3.4. Реорганизация кредитной организации

- •3.5. Порядок рассмотрения дела о банкротстве кредитной организации

- •Процедуры в деле о банкротстве кредитной организации

- •Лица, участвующие в деле о банкротстве

- •3.6. Конкурсное производство и конкурсный управляющий

- •Первоочередные мероприятия конкурсного производства, их назначение, порядок и сроки выполнения

- •Конкурсная масса и порядок продажи имущества

- •3.7. Права кредиторов при банкротстве кредитной организации

- •3.8. Очередность удовлетворения требований кредиторов в ходе конкурсного производства

- •3.9. Исполнение обязательств кредитной организации в конкурсном производстве

- •3.10. Порядок выплаты страхового возмещения по вкладам

- •3.11. Полномочия собрания и комитета кредиторов и порядок их проведения

- •3.12. Смета текущих расходов

- •3.13. Ответственность за банкротство банка

- •Вопросы для повторения.

- •Тесты для самоконтроля

- •Библиография

- •Тема 4. Риски банковской деятельности

- •4.1. Сущность и содержание банковского риска

- •4.2. Факторы банковских рисков

- •4.3. Виды потенциального банковского риска

- •Соответствие банковских операций и других сделок кредитной организации и присущих (сопутствующих) им банковских рисков

- •4.4. Уровень (степень) банковских рисков

- •4.5. Управление рисками банка

- •4.6. Риск несбалансированной ликвидности банка

- •Основные термины и понятия

- •Вопросы для повторения.

- •Тесты для самоконтроля

- •Библиография.

- •Тема 5. Экономические причины неплатежеспособности и банкротства кредитных организаций

- •5.1. Сущность и взаимосвязь понятий «платежеспособность» и «ликвидность» кредитной организации

- •Взаимосвязь экономических категорий «ликвидность» и «платежеспособность», система факторов их формирования

- •5.2. Внешние и внутренние факторы неплатежеспособности кредитных организаций

- •5.3. Стадии развития кризиса в кредитной организации

- •Стадии развития кризиса в кредитной организации17

- •Основные термины и понятия

- •Вопросы для повторения

- •Тесты для самоконтроля

- •1. Основными признаками потери банком платежеспособности являются:

- •Библиография

- •Тема 6. Финансовая устойчивость банка: понятие и определяющие факторы

- •6.1. Понятие устойчивости (надежности) банка

- •6.2. Характеристики финансовой устойчивости

- •II. Ликвидность

- •III. Состояние капитала банка

- •Пример оценки капитала банка.

- •V. Доходность

- •Относительные показатели прибыльности (рентабельности) банка

- •6.3. Оценка уровня надежности банка

- •Вопросы для повторения

- •Тесты для самоконтроля

- •1. Термин «ликвидность» означает:

- •2. Понятие ликвидность баланса означает:

- •3. Понятие ликвидность банка означает

- •4. Понятие «ликвидность активов» означает:

- •6. Активы банка составляют 700 млн.Руб., объем обязательств превышает размер капитала в шесть раз. Каким должен быть размер капитала банка?

- •Библиография

- •Тема 7. Диагностика кризиса. Оценка финансового состояния банка

- •7.1. Цель и задачи диагностики кризиса в кредитных организациях. Критерии финансового состояния кредитных организаций

- •7.2. Обязательные нормативы деятельности

- •Обязательные нормативы деятельности банков

- •7.3. Методики оценки финансового состояния кредитных организаций Банка России

- •Критерии оценки финансового состояния небанковских кредитных организаций

- •7.4. Схема построения баланса кредитной организации

- •Структура Плана счетов кредитной организации

- •Актив баланса банка показывает вложение средств в кредитные и прочие операции.

- •Пассив баланса банка показывает источники собственных и привлеченных средств

- •7.5. Анализ состояния собственных средств (капитала) банка

- •Анализ показателей достаточности собственных средств (капитала) банка

- •7.6. Анализ обязательств (привлеченных средств) банка

- •7.7. Анализ активных операций банка

- •7.8. Анализ доходов, расходов и прибыли банка

- •7.9. Метод camel, используемый для рейтинговой оценки банков сша

- •Коэффициенты для оценки достаточности капитала ("с" - capital adequacy)

- •Коэффициенты для оценки качества активов ("а" - asset quality)

- •Коэффициенты для оценки деловой активности ("м" - management)

- •Коэффициенты для оценки прибыльности (доходности) ("е" - earnings)

- •Коэффициенты для оценки ликвидности ("l" - liquidity)

- •Вопросы для самостоятельной работы

- •Тесты для самоконтроля

- •Библиография

- •Тема 8. Особенности финансового оздоровления (санации) кредитных организаций

- •8.1. Предупреждение банкротства кредитных организаций: цели и задачи

- •8.2. Основания для осуществления мер по предупреждению банкротства кредитной организации

- •8.3. Финансовое оздоровление кредитной организации как мера по предупреждению банкротства. Содержание и критерии санации.

- •8.4. Участие Агентства по страхованию вкладов в финансовом оздоровлении кредитных организаций

- •8.5. Реструктурирование баланса кредитной организации в целях финансового оздоровления

- •8.6. План финансового оздоровления кредитной организации

- •Вопросы для повторения

- •Тесты для самоконтроля

- •Библиография

- •Тема 9. Государственное антикризисное регулирование банковского сектора. Российский и зарубежный опыт

- •9.1. Понятие государственного антикризисного регулирования банковской сферы. Российская практика применения антикризисных мер

- •9.2. Зарубежный опыт антикризисного управления и финансового оздоровления кредитных организаций.

- •9.3. Антикризисные меры зарубежных стран по преодолению банковского кризиса 2008 года

- •Тесты для самоконтроля

- •Библиография

4.6. Риск несбалансированной ликвидности банка

Под ликвидностью банка понимается способность обеспечить своевременное и полное выполнение своих денежных и иных обязательств, вытекающих из сделок с финансовыми инструментами.

Ликвидность банков является основополагающим фактором их платежеспособности. Поэтому оценка и управление риском ликвидности в рамках антикризисного управления является основополагающими.

Наиболее традиционным подходом является рассмотрение риска ликвидности, точнее, риска недостаточной ликвидности.

Риск несбалансированной ликвидности является одним из основных банковских рисков. Этот риск связан с невыполнением банком своих обязательств или необеспечением требуемого роста активов. Он может привести к оттоку размещенных в банке денежных средств и вызвать тем самым банкротство кредитной организации.

К внутренним факторам риска ликвидности принято относить: качество активов и пассивов, степень несбалансированности активов и пассивов по срокам, суммам и в разрезе отдельных валют, уровень банковского менеджмента, имидж банка. |

Качество активов выражается в низкой ликвидности, не позволяющей своевременно обеспечить приток денежных средств.

Качество пассивов обусловливают возможность непредвиденного, досрочного оттока вкладов и депозитов, что увеличивает объем требований к банку в каждый данный момент.

Некоторые экономисты данный риск трактуют более широко, называя его риском несбалансированной ликвидности, включая в него не только риск недостаточной, но и излишней ликвидности. Правомерность указанной трактовки можно объяснить единой природой источника риска - постоянно возникающей несбалансированностью активов и пассивов по суммам и срокам, которую банк не способен или не может устранить без потерь для себя. При этом в одном случае (риск недостаточной ликвидности) потери состоят в приобретении ликвидных активов по несправедливой цене, в другом (риск излишней ликвидности) — в недополучении дохода.

Таким образом, риск ликвидности характеризуется: - недостатком ликвидности для исполнения банком своих обязательств перед кредиторами и вкладчиками; - недостатком ликвидности для удовлетворения спроса на кредит со стороны клиентов банка; - избытком ликвидности и потерей доходности из-за избытка высоколиквидных активов. |

Источниками риска недостаточной и излишней ликвидности являются внутренние и внешние факторы.

Излишняя ликвидность, как и недостаточная, есть отражение неспособности банка своевременно устранить возникшее несоответствие между активами и пассивами соответствующих сроков. Причинами такого положения могут быть: в случае излишней ликвидности осторожность или неумение управлять ситуацией, находить сферы развития операций банков; в случае недостатка ликвидности — агрессивность политики, неумение оценивать реальную ситуацию. Единая природа внешних факторов определяет неспособность банка оценивать и учитывать внешнюю среду, в которой он функционирует.

Причины, вызывающие риск несбалансированной ликвидности, в целом заключены в неудовлетворительном менеджменте банка, неспособного грамотно структурировать денежные потоки и обеспечивать их качество.

Вывод: под риском несбалансированной ликвидности следует понимать риск потери дохода вследствие неспособности или невозможности банка своевременно отрегулировать свою ликвидную позицию, т.е. привести в соответствие и без потерь для себя объем обязательств и источники их покрытия.

|

Риск считается наивысшим, когда банк не в состоянии удовлетворить кредитную заявку или ответить по обязательству вкладчика. Соответственно различают ликвидность активов и ликвидность пассивов.

Оценка риска несбалансированной ликвидности представляет собой процесс определения величины несоответствия между активами и пассивами банка в разрезе сроков и валют на основе существующих методов его измерения.

Сегодня управление риском несбалансированной ликвидности происходит на базе оценки:

результатов соотношения активов и пассивов разных сроков посредством расчета обязательных нормативов ликвидности (коэффициентный метод) и на основе сопоставления денежных потоков;

структуры и качества активов и пассивов банка.

Коэффициентный метод оценки риска несбалансированной ликвидности базируется на системе обязательных нормативов ликвидности, установленных Банком России.

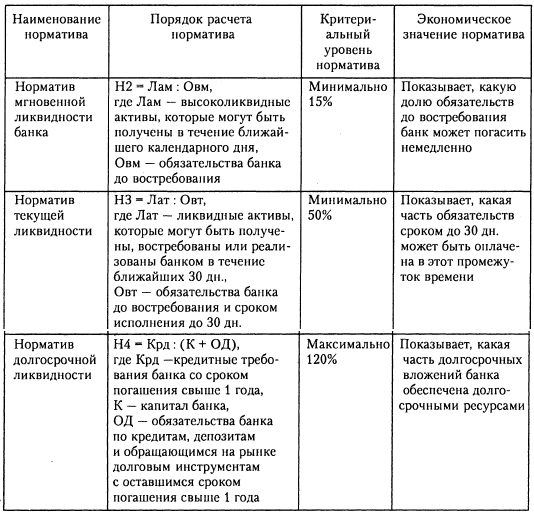

В настоящее время в соответствии с Инструкцией ЦБ РФ от 16 января 2004 г. № 110-И «Об обязательных нормативах банков» коммерческие банки рассчитывают нормативы мгновенной (Н2), текущей (НЗ) и долгосрочной (Н4) ликвидности, которые определяются как соотношение между активами и пассивами баланса банка с учетом их сроков, сумм и видов (табл.4).

Таблица 4

Нормативы ликвидности банка

Высоколиквидные активы - это финансовые активы, которые должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы банком и (или) в случае необходимости могут быть реализованы банком в целях незамедлительного получения денежных средств, в том числе средства на корреспондентских счетах банка в Банке России, в банках - резидентах Российской Федерации, во Внешэкономбанке, в банках стран, имеющих страновые оценки "0", "1", в Международном банке реконструкции и развития, Международной финансовой корпорации и Европейском банке реконструкции и развития, средства в кассе банка.

Ликвидные активы - это финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней и (или) в случае необходимости реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки.

К высоколиквидным и ликвидным актива относятся только те активы, которые относятся к I и II категориям качества (см. табл. 3).

Данные экономические нормативы позволяют достоверно проанализировать соотношения между различными статьями активов и пассивов банка, дать обобщающую характеристику состояния ликвидности, выявить риск недостаточной ликвидности. Нарушение предельных уровней обязательных нормативов свидетельствует о превышении допустимой величины риска несбалансированной ликвидности, однако в случае выполнения норматива трудно определить, насколько высок риск.

Требование Инструкции ЦБ РФ № 110-И о ежедневном соблюдении обязательных нормативов позволяет выявить тенденции их изменения. Для этого рекомендуется построение динамических рядов экономических коэффициентов в сопоставлении с критериальными уровнями, установленными банком России

Выявление отрицательных тенденций изменения нормативов ликвидности или превышения их предельных уровней заставляет руководство банка принимать решения, направленные на восстановление соответствия между активами и пассивами посредством продажи ликвидных активов или привлечения дополнительных ресурсов.

Недостатки коэффициентного метода оценки риска ликвидности:

- невозможно выявить и оценить риск избыточной ликвидности, отсутствие управления которым приводит к потерям доходов банка;

- не всегда позволяет точно оценить и риск недостаточной ликвидности. Действующая методика расчета обязательных нормативов не всегда верно отражает степень сбалансированности активов и пассивов банка, так как не учитывает в полной мере реальное качество активов и пассивов банка и особенности их движения (возможность дополнительного притока и оттока средств, степень диверсификации банковских вложений и ресурсов);

- применение одинаковых критериальных уровней для всех видов банков, независимо от величины и специализации деятельности. Однако известно, что крупные банки могут иметь меньший запас высоколиквидных средств за счет более легкого доступа на рынок межбанковских кредитов, мелкие же банки должны иметь больший запас ликвидности, в связи с этим расчет нормативов Н2 и НЗ не позволяет в полной мере судить об уровне риска несбалансированной ликвидности банка той или иной группы.

Другой метод управления риском несбалансированной ликвидности, основанный на оценке результатов соотношения активов и пассивов разных сроков, базируется на прогнозировании денежных потоков банка. Суть данного метода заключается в определении ликвидной позиции коммерческого банка на соответствующие даты рассматриваемого периода.

В основе третьего метода оценки риска несбалансированной ликвидности лежит управление структурой активов и пассивов банка. Задачами данного метода оценки являются:

определение величины и качества ликвидных активов и доли нестабильных пассивов банка;

определение их соотношения и выявление, и оценка уровня риска избыточной или недостаточной ликвидности;

выявление других факторов риска несбалансированной ликвидности путем более подробного изучения структуры активов и пассивов банка.

Данный метод применяется банками для определения и оценки факторов риска и выработки тактических управленческих решений.

Достоинством структурного метода является возможность принятия решений по управлению текущей, среднесрочной и долгосрочной ликвидностью и связанных с нею рисков. Эффективность данного метода выше, чем у коэффициентного, так как при применении последнего анализируется соотношение отдельных статей, а при структурном - изучаются все статьи баланса. Структурный метод оценки риска в отличие от коэффициентного позволяет кроме нормативов мгновенной, текущей и долгосрочной ликвидности рассчитать соотношение активов и пассивов банка сроком до 7 дней, от 7 до 30 дней, свыше 30 дней, неликвидных активов и постоянных пассивов, а также любых других статей баланса банка. Таким образом, данные анализа структурного метода оценки риска несбалансированной ликвидности дополняют результаты коэффициентного метода.

Совместное использование результатов коэффициентного и структурного методов оценки позволяет более точно определить величину риска несбалансированной ликвидности, выявить определяющие его факторы и разработать систему мер по снижению риска.

Более подробно методы оценки ликвидности будут рассмотрены в главе, посвященной управлению активами и пассивами в условиях кризиса банка.