- •Глава 1. Экономический контроль, его сущность и функции в обществе

- •1.1. Сущность, задачи, функции и содержание экономического контроля

- •1.2. Экономический контроль в системе наук

- •1.3. Классификация организационных форм и видов экономического контроля

- •1.4. Содержание и виды экономического контроля

- •1.5. Государственный контроль монопольной деятельности предприятий на товарном рынке

- •1.6. Банки и их контрольные функции в государстве

- •1.7. Высшие государственные контрольные органы в развитых зарубежных странах

- •Глава 2. Финансово-хозяйственный контроль

- •2.1. Содержание финансово-хозяйственного контроля, его цели и задачи

- •2.2. Функции финансово-хозяйственного контроля и аудита в формировании рыночных отношений

- •2.3. Государственная контрольно-ревизионная служба и ее функции в финансовом контроле

- •Глава 3. Аудиторский контроль, его возникновение и развитие, содержание, классификация и организация

- •3.1. Возникновение и развитие аудита в системе финансово-хозяйственного контроля

- •3.2. Содержание и функции аудиторского контроля

- •3.3. Классификация организационных форм аудиторского контроля

- •3.4. Организация аудиторской деятельности

- •3.5. Аудит рисков в бизнесе и их классификация

- •3.6. Отличие аудита от ревизии финансово-хозяйственной деятельности и судебно-бухгалтерской экспертизы

- •Глава 4. Методологические и нормативные основы аудиторского контроля

- •4.1. Принципы аудиторского контроля

- •4.2. Предмет аудиторского контроля

- •4.3. Объекты аудиторского контроля

- •4.4. Метод аудиторского контроля

- •Метод финансово-хозяйственного контроля, аудита

- •4.5. Международные и национальные стандарты (нормы) аудита

- •Продолжение табл. 4.2

- •Продолжение табл. 4.3

- •Продолжение табл. 4.3

- •Окончание табл. 4.3

- •Глава 5. Методические приемы и контрольно-аудиторские процедуры

- •5.1. Сущность и содержание методических приемов и контрольно-аудиторских процедур

- •5.2. Органолептические методические приемы

- •5.3. Выборочные и сплошные наблюдения в финансово-хозяйственном контроле и аудите

- •Акт контрольной проверки инвентаризации ценностей на складе

- •5.4. Расчетно-аналитические методические приемы

- •5.5. Документальные методические приемы и их контрольно-аудиторские процедуры

- •Взаимной выверки расчетов с дебиторами и кредиторами

- •Глава 6. Контрольно-аудиторский процесс и его стадии

- •6.1. Содержание контрольно-аудиторского процесса

- •6.2. Предысследовательская стадия контрольно-аудиторского процесса

- •6.3. Исследовательская и завершающая стадии контрольно-аудиторского процесса

- •Пользователя с эвм

- •6.4. Сетевые графики и применение их в контрольно-аудиторском процессе

- •6.5. Аудиторский риск, его прогнозирование и оптимизация

- •7.1. Основы научной организации контрольно-аудиторского процесса

- •7.2. Научная организация труда в контрольно-аудиторском процессе

- •7.3. Организация рабочего места аудитора с внедрением нот

- •Глава 8. Информационное обеспечение финансово-хозяйственного контроля и аудита

- •8.1. Содержание, задачи, классификация информационного обеспечения финансово-хозяйственного контроля и аудита

- •8.2. Экономическая информация, ее классификация и назначение в контрольно-аудиторском процессе

- •8.3. Кодирование экономической информации и ее использование в контрольно-аудиторском процессе

- •8.4. Фактографическая информация и ее использование в финансово-хозяйственном контроле и аудите в условиях асои

- •Глава 9. Компьютерные технологии обработки информации и их применение в контрольно-аудиторском процессе

- •9.1. Новые компьютерные технологии обработки информации в контрольно-аудиторском процессе

- •9.2. Характеристика автоматизированных систем обработки экономической информации, функционирование и принципы построения

- •9.3. Классификация технико-экономической информации и ее применение в контрольно-аудиторском процессе

- •9.4. Проектная документация к созданию асои и ее использование в контрольно-аудиторском процессе

- •9.5. Контроль защиты данных асои

- •9.6. Особенности контрольно-аудиторского процесса в условиях асои

- •Глава 10. Аудит приватизации и аренды совместных предприятий, акционерных обществ и корпораций

- •10.1. Аудиторская (экспертная) оценка стоимости объектов приватизации и аренды

- •Пример расчета

- •10.2. Особенности аудита финансово-хозяйственной деятельности совместных предприятий

- •10.3. Особенности аудита деятельности акционерных обществ и предприятий-эмитентов

- •Глава 11. Аудит капитала, ценных бумаг и эффективности внешнеэкономических операций в предпринимательской деятельности

- •11.1. Содержание и структура капитала субъекта хозяйствования и задача его аудита

- •11.2. Аудит формирования и использования капитала в предпринимательской деятельности

- •11.3. Аудит акций, облигаций, векселей и других ценных бумаг

- •11.4. Аудит эмиссии ценных бумаг и фондовые биржи

- •11.5. Государственный контроль и аудит регистрации ценных бумаг

- •11.6. Аудит эффективности внешнеэкономических операций

- •Глава 12. Финансовый контроль и аудит в банках

- •12.1. Задачи, организация и функции финансового контроля и аудита в банках

- •12.2. Контроль и аудит деятельности коммерческого банка

- •12.3. Внутренний аудит в коммерческих банках

- •12.4. Внутрибанковский контроль денежных билетов, монеты и других ценностей

- •На "1" января 199_ г.

- •12.5. Контроль за соблюдением экономических нормативов в деятельности коммерческих банков

- •12.6. Аудиторский контроль и оценка качества кредитного портфеля банка

- •12.7. Аудиторский контроль по предупреждению убытков от кредитной деятельности коммерческих банков

- •12.8. Аудит эффективности деятельности коммерческих банков по международным стандартам

- •12.9. Аудит эффективности деятельности коммерческих банков по национальным стандартам

- •12.10. Аудит и банкротство банков

- •12.11. Аудит финансового состояния юридических лиц — акционеров (участников) коммерческих банков

- •1. Показатели платежеспособности

- •2. Показатели финансовой стабильности

- •3. Другие показатели финансового состояния

- •Глава 13. Финансовый контроль и аудит страховой деятельности и доверительных обществ

- •13.1. Страховая деятельность и контроль ее организации в Украине

- •13.2. Финансовый контроль и аудит соблюдения страховыми организациями экономических нормативов

- •13.3. Доверительные общества и аудиторский контроль их деятельности

- •13.4. Аудит деятельности страховых компаний (акционерных обществ и предприятий — эмитентов облигаций)

- •13.5. Аудит в Национальной депозитарной системе с электронным обращением ценных бумаг

- •Глава 14. Аудиторский контроль инвестиционной деятельности

- •14.1. Инвестиционная деятельность и задачи ее контроля

- •14.2. Объекты, источники информации и методические приемы аудита инвестиционной деятельности

- •14.3. Аудиторская экспертиза инвестиционных проектов

- •14.4. Аудиторский контроль капитальных вложений и ввод объектов и производственных мощностей в действие

- •14.5. Контрольные обмеры строительно-монтажных и ремонтных работ

- •14.6. Аудиторский контроль создания и внедрения новой техники

- •Глава 15. Аудиторский контроль результатов финансово-хозяйственной деятельности предприятия и его финансового состояния

- •15.1. Задачи, объекты, источники информации и методические приемы аудита результатов финансово-хозяйственной деятельности

- •15.2. Источники информации для аудита финансовых результатов деятельности предприятия

- •15.3. Аудит общих финансовых результатов деятельности предприятия

- •15.4. Аудит финансовой стабильности, платежеспособности и ликвидности предприятия

- •15.5. Аудит финансового состояния предприятия

- •15.6. Аудиторский контроль использования оборотных средств

- •15.7. Аудиторский контроль расчетных взаимоотношений и других активов и пассивов предприятия

- •15.8. Обобщение результатов аудиторского контроля финансового состояния предприятия

- •Глава 16. Аудиторская проверка состояния учета, отчетности и внутрихозяйственного контроля

- •16.1. Задачи, объекты, источники информации и методические приемы аудита

- •16.2. Аудиторская проверка состояния учета

- •16.3. Аудит финансовой (бухгалтерской) отчетности предприятия

- •16.4. Аудиторская проверка состояния внутрихозяйственного контроля (аудита)

- •Глава 17. Обобщение результатов финансово-хозяйственного контроля и аудита

- •17.1. Методические приемы обобщения результатов контроля и аудита

- •Изъятия документов из текущего бухгалтерского архива Белоцерковского универмага

- •Реестр документов, изъятых из текущего бухгалтерского архива Белоцерковского универмага

- •17.2. Методика обобщения результатов внутреннего аудита финансово-хозяйственной деятельности предприятия

- •17.3. Обобщение результатов внешнего аудита по национальным нормативам Украины

- •17.4. Методика составления акта (заключения) внешнего аудиторского контроля

- •Аудиторское заключение

- •(Примерная форма) на подтверждение бухгалтерского

- •Баланса и финансовой отчетности

- •Сп «Гермес» за 199_ г.

- •17.5. Возмещение материального ущерба, выявленного финансово-хозяйственным контролем и аудитом

- •17.6. Аудиторская оценка ущерба от нарушения хозяйственных договоров

- •Простоев и форсирования производства

- •17.7. Профилактика недостатков и правонарушений в предпринимательской деятельности по данным контроля и аудита

- •Приложения

- •Комплексного аудита производственной и финансово-хозяйственной деятельности

- •Основания для проведения аудита

- •Акт (заключение) аудиторского контроля финансово-хозяйственной деятельности совместного украинско-швейцарского предприятия «Гермес» (сп «Гермес»)

- •2. Исследовательская часть

- •3. Результативная часть (выводы)

- •4. Предложения и рекомендации сп «Гермес»

- •Акт (заключение) о невозможности проведения аудиторского контроля

- •Глава 1. Экономический контроль, его сущность и функции в обществе 3

- •Глава 8. Информационное обеспечение финансово-хозяйственного контроля и аудита 124

- •Глава 9. Компьютерные технологии обработки информации и их применение в контрольно-аудиторском процессе 136

- •Глава 10. Аудит приватизации и аренды совместных предприятий, акционерных обществ и корпораций 158

- •Глава 11. Аудит капитала, ценных бумаг и эффективности внешнеэкономических операций в предпринимательской деятельности 177

- •Глава 12. Финансовый контроль и аудит в банках 198

- •Глава 13. Финансовый контроль и аудит страховой деятельности и доверительных обществ 236

- •Глава 14. Аудиторский контроль инвестиционной деятельности 254

- •Глава 15. Аудиторский контроль результатов финансово-хозяйственной деятельности предприятия и его финансового состояния 269

- •Глава 16. Аудиторская проверка состояния учета, отчетности и внутрихозяйственного контроля 294

- •Глава 17. Обобщение результатов финансово-хозяйственного контроля и аудита 304

15.8. Обобщение результатов аудиторского контроля финансового состояния предприятия

Заключительной стадией контроля финансового состояния является систематизация и группировка результатов контроля, полученных в процессе аудита финансово-хозяйственной деятельности предприятия. При этом составляется аналитическая таблица по разделам баланса доходов и расходов (финансового плана), в которой приводятся плановые и отчетные показатели выполнения финансового плана предприятия. Однако в балансе доходов и расходов не отображаются такие важные показатели финансовой деятельности, как использование оборотных средств не по назначению, незаполнение нормативов материальных запасов или завышение их, кредиты банков, расчетные взаимоотношения и другие показатели, поэтому целесообразно провести группирование и сопоставление внеплановых вложений в оборотные средства, с одной стороны, а внеплановые источники их покрытия — с другой.

Внеплановые вложения в оборотные средства негативно влияют на финансовое состояние предприятия, исключением являются только средства, находящиеся на расчетном счете в банке. Источники покрытия внеплановых оборотных средств бывают экономически обоснованные и необоснованные.

Экономически обоснованные источники — это остаток собственных оборотных средств, незаполнение норматива производственных запасов, непросроченная кредиторская задолженность, неиспользованные остатки специальных фондов.

Экономически необоснованные источники — это все виды просроченной задолженности, а также недостачи, растраты, хищения, разные претензионные суммы, незапланированные изъятия собственные оборотных средств в разные активы, не связанные с основной деятельностью предприятия (капитальные вложения).

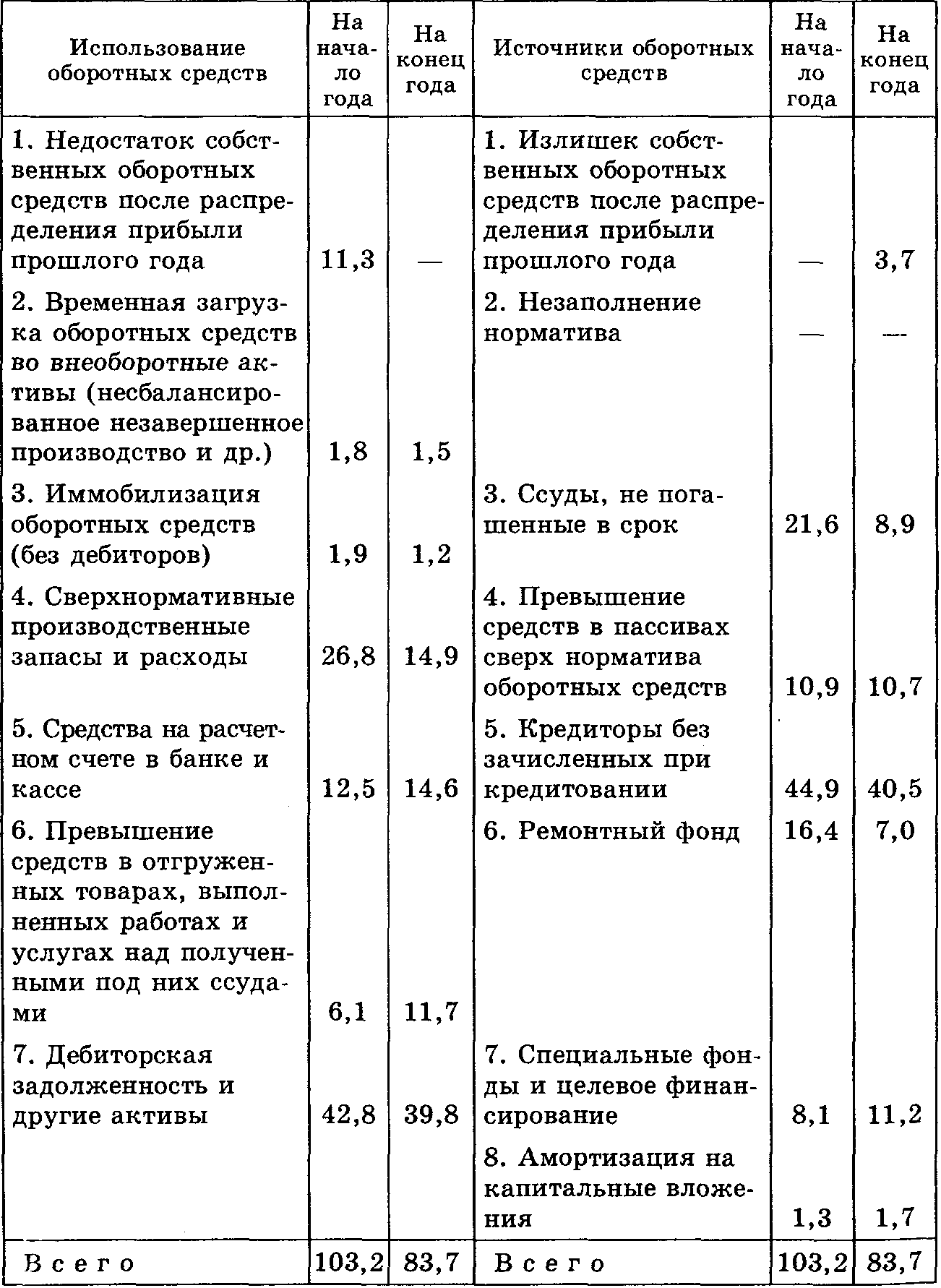

Как пример предлагается рассмотреть табл. 15.7, составленную по данным отчетного баланса предприятия и бухгалтерского учета на начало и конец года.

Основным источником сверхнормативных вложений в оборотные средства на начало года являются ссуды, не погашенные в срок (21,6 тыс. грн.), превышение средств в пассивах сверх норматива оборотных средств (10,9 тыс. грн.), кредиторская задолженность (44,9 тыс. грн.), ремонтный фонд (16,4 тыс. грн.), специальные фонды и целевое финансирование (8,1 тыс. грн.). За счет этих средств предприятие допустило накопление сверхнормативных непрокредитованных нормированных активов до 20,8 тыс. грн. и дебиторскую задолженность 42,8 тыс. грн. Аудиторы установили, что причиной недостатков является нарушение правил расчетно-кредитных отношений, отсутствие предварительного аудита обоснованности получения ссуд банков, их эффективности и своевременности погашения.

Таблица 15.7. Вложения в оборотные средства и источники их финансирования, тыс. грн.

Как видно из приведенного примера, на конец года предприятие приняло определенные меры по стабилизации использования оборотных средств. В частности, не только ликвидирована недостача оборотных средств, имевшаяся на начало года, но и достигнут их излишек — 3,7 тыс. грн., значительно уменьшена сумма просроченных ссуд - 12,7 тыс. грн. (21,6 - 8,9). Но не приняты эффективные меры по выплате задолженности кредиторам — 40,5 тыс. грн. Не имея достаточных источников финансирования, предприятие все же не взыскало 39,8 тыс. грн. дебиторской задолженности. Значительно снижены сверхнормативные запасы и расходы, но все же они велики — 14,9 тыс. грн.

Из рассмотренного примера аудитор имеет основания сделать выводы, что причины напряженного финансового состояния заключаются в отсутствии на предприятии надлежащего внутреннего аудита, который контролировал бы маркетинговую деятельность и предоставлял администрации своевременно информацию о выполнении контрактов, обязательств перед банками, поставщиками и покупателями.

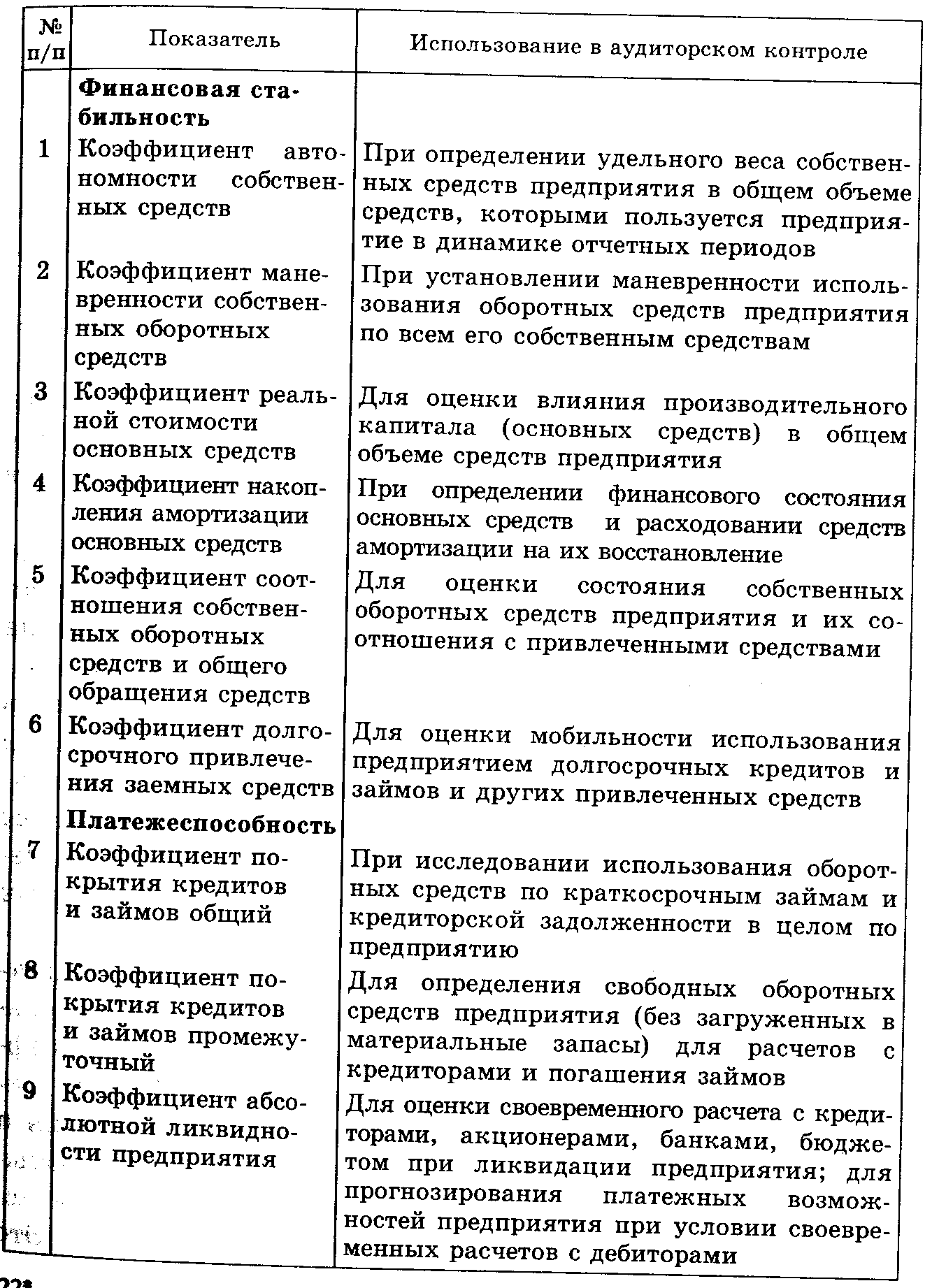

Аудитор, обобщая представленные в предыдущих параграфах расчеты, должен дать интегральную оценку финансовой стабильности и платежеспособности предприятия. В частности, он должен определить в заключении следующие показатели:

кредитоспособность предприятия — возможности своевременно и полностью рассчитаться по обязательствам;

ликвидность баланса — покрытие обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств;

ликвидность активов — величина, обратная времени, веобходимому для превращения их в денежные активы. Чем меньше времени необходимо для того, чтобы этот вид активов превратился в деньги, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и размещенными в порядке возрастания сроков.

Для интегральной оценки финансовой стабильности и платежеспособности аудитор использует ранее рассмотренные коэффициенты, характеризующие эти показатели (табл. 15.8).

В зависимости от степени ликвидности, ее скорости преобразования в денежные средства активы предприятия делят на следующие группы:

наиболее ликвидные — средства предприятия и краткосрочные финансовые вложения (ценные бумаги);

быстрореализуемые — дебиторская задолженность и другие активы, определяемые вычитанием из итога раздела III актива баланса величины наиболее ликвидных активов по статьям «Краткосрочные финансовые вложения» и «Расчеты с персоналом по другим операциям». Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуды банка для рабочих и служащих является иммобилизацией оборотных средств;

медленнореализуемые — статьи раздела II актива баланса, за исключением статьи «Расходы будущих периодов», а также статьи «Долгосрочные финансовые вложения» раздела I актива баланса (уменьшаются на величину вложений в уставные фонды других предприятий);

труднореализуемые — статьи раздела I баланса «Основные средства и другие внеоборотные активы», за исключением статей этого раздела, включаемых в предыдущую группу, а также части сумм по статье «Долгосрочные финансовые вложения», в состав труднореализуемых активов включаются вложения в фонды других предприятий.

Пассивы баланса группируются аудитором по степени их оплаты по срокам:

срочные обязательства — кредиторская задолженность (раздел III пассива «Расчеты и другие пассивы») и статья «Долгосрочные кредиты и займы, не погашенные в срок» из раздела II пассива;

краткосрочные пассивы — краткосрочные кредиты и заемные средства, представленные в разделе III баланса;

долго- и среднесрочные пассивы — долго- и среднесрочные кредиты и заемные средства, а также статья «Расчеты за имущество» из раздела I пассива;

постоянные пассивы — статьи раздела I пассива «Источники собственных и приравненных к ним средств», за исключением статьи «Расчеты за имущество», отнесенной к предыдущей группе.

Сопоставление наиболее ликвидных средств и быстрореализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет определить текущую ликвидность. Сравнение медленнореализуемых активов с долго- и среднесрочными пассивами отражает перспективную ликвидность.

Текущая ликвидность свидетельствует о платежеспособности предприятия на ближайший период. Перспективная ликвидность является прогнозом платежеспособности на основании сравнения будущих поступлений и платежей.

Таблица 15.8. Использование показателей финансовой стабильности и платежеспособности в интегральной оценке аудитом финансового состояния предприятия

Проверку сверхнормативных вложений и источников финансирования оборотных средств аудит осуществляет в случае напряженного финансового состояния предприятия. При этом по результатам аудита разрабатываются меры по мобилизации средств, находящихся в экономически необоснованной задолженности, а также сверхнормативных запасах товарно-материальных ценностей.

Аудит финансового состояния предприятия завершается разработкой мер по улучшению маркетинговой деятельности, где предусматривают повышение экономической эффективности деятельности предприятия, укрепление внутрипроизводственного хозяйственного расчета. Заключения и предложения по результатам аудита должны разрабатываться по каждому подразделению предприятия при участии экономистов, финансистов, бухгалтеров, аудиторов. Это позволяет определить более конкретные организационно-технические меры, отражающие особенности работы каждого подразделения предприятия.

Следовательно, аудит финансового состояния способствует развитию маркетинговой деятельности как основы рыночной экономики, направленной на эффективное хозяйствование и удовлетворение нужд трудового коллектива предприятия.