- •Глава 1. Экономический контроль, его сущность и функции в обществе

- •1.1. Сущность, задачи, функции и содержание экономического контроля

- •1.2. Экономический контроль в системе наук

- •1.3. Классификация организационных форм и видов экономического контроля

- •1.4. Содержание и виды экономического контроля

- •1.5. Государственный контроль монопольной деятельности предприятий на товарном рынке

- •1.6. Банки и их контрольные функции в государстве

- •1.7. Высшие государственные контрольные органы в развитых зарубежных странах

- •Глава 2. Финансово-хозяйственный контроль

- •2.1. Содержание финансово-хозяйственного контроля, его цели и задачи

- •2.2. Функции финансово-хозяйственного контроля и аудита в формировании рыночных отношений

- •2.3. Государственная контрольно-ревизионная служба и ее функции в финансовом контроле

- •Глава 3. Аудиторский контроль, его возникновение и развитие, содержание, классификация и организация

- •3.1. Возникновение и развитие аудита в системе финансово-хозяйственного контроля

- •3.2. Содержание и функции аудиторского контроля

- •3.3. Классификация организационных форм аудиторского контроля

- •3.4. Организация аудиторской деятельности

- •3.5. Аудит рисков в бизнесе и их классификация

- •3.6. Отличие аудита от ревизии финансово-хозяйственной деятельности и судебно-бухгалтерской экспертизы

- •Глава 4. Методологические и нормативные основы аудиторского контроля

- •4.1. Принципы аудиторского контроля

- •4.2. Предмет аудиторского контроля

- •4.3. Объекты аудиторского контроля

- •4.4. Метод аудиторского контроля

- •Метод финансово-хозяйственного контроля, аудита

- •4.5. Международные и национальные стандарты (нормы) аудита

- •Продолжение табл. 4.2

- •Продолжение табл. 4.3

- •Продолжение табл. 4.3

- •Окончание табл. 4.3

- •Глава 5. Методические приемы и контрольно-аудиторские процедуры

- •5.1. Сущность и содержание методических приемов и контрольно-аудиторских процедур

- •5.2. Органолептические методические приемы

- •5.3. Выборочные и сплошные наблюдения в финансово-хозяйственном контроле и аудите

- •Акт контрольной проверки инвентаризации ценностей на складе

- •5.4. Расчетно-аналитические методические приемы

- •5.5. Документальные методические приемы и их контрольно-аудиторские процедуры

- •Взаимной выверки расчетов с дебиторами и кредиторами

- •Глава 6. Контрольно-аудиторский процесс и его стадии

- •6.1. Содержание контрольно-аудиторского процесса

- •6.2. Предысследовательская стадия контрольно-аудиторского процесса

- •6.3. Исследовательская и завершающая стадии контрольно-аудиторского процесса

- •Пользователя с эвм

- •6.4. Сетевые графики и применение их в контрольно-аудиторском процессе

- •6.5. Аудиторский риск, его прогнозирование и оптимизация

- •7.1. Основы научной организации контрольно-аудиторского процесса

- •7.2. Научная организация труда в контрольно-аудиторском процессе

- •7.3. Организация рабочего места аудитора с внедрением нот

- •Глава 8. Информационное обеспечение финансово-хозяйственного контроля и аудита

- •8.1. Содержание, задачи, классификация информационного обеспечения финансово-хозяйственного контроля и аудита

- •8.2. Экономическая информация, ее классификация и назначение в контрольно-аудиторском процессе

- •8.3. Кодирование экономической информации и ее использование в контрольно-аудиторском процессе

- •8.4. Фактографическая информация и ее использование в финансово-хозяйственном контроле и аудите в условиях асои

- •Глава 9. Компьютерные технологии обработки информации и их применение в контрольно-аудиторском процессе

- •9.1. Новые компьютерные технологии обработки информации в контрольно-аудиторском процессе

- •9.2. Характеристика автоматизированных систем обработки экономической информации, функционирование и принципы построения

- •9.3. Классификация технико-экономической информации и ее применение в контрольно-аудиторском процессе

- •9.4. Проектная документация к созданию асои и ее использование в контрольно-аудиторском процессе

- •9.5. Контроль защиты данных асои

- •9.6. Особенности контрольно-аудиторского процесса в условиях асои

- •Глава 10. Аудит приватизации и аренды совместных предприятий, акционерных обществ и корпораций

- •10.1. Аудиторская (экспертная) оценка стоимости объектов приватизации и аренды

- •Пример расчета

- •10.2. Особенности аудита финансово-хозяйственной деятельности совместных предприятий

- •10.3. Особенности аудита деятельности акционерных обществ и предприятий-эмитентов

- •Глава 11. Аудит капитала, ценных бумаг и эффективности внешнеэкономических операций в предпринимательской деятельности

- •11.1. Содержание и структура капитала субъекта хозяйствования и задача его аудита

- •11.2. Аудит формирования и использования капитала в предпринимательской деятельности

- •11.3. Аудит акций, облигаций, векселей и других ценных бумаг

- •11.4. Аудит эмиссии ценных бумаг и фондовые биржи

- •11.5. Государственный контроль и аудит регистрации ценных бумаг

- •11.6. Аудит эффективности внешнеэкономических операций

- •Глава 12. Финансовый контроль и аудит в банках

- •12.1. Задачи, организация и функции финансового контроля и аудита в банках

- •12.2. Контроль и аудит деятельности коммерческого банка

- •12.3. Внутренний аудит в коммерческих банках

- •12.4. Внутрибанковский контроль денежных билетов, монеты и других ценностей

- •На "1" января 199_ г.

- •12.5. Контроль за соблюдением экономических нормативов в деятельности коммерческих банков

- •12.6. Аудиторский контроль и оценка качества кредитного портфеля банка

- •12.7. Аудиторский контроль по предупреждению убытков от кредитной деятельности коммерческих банков

- •12.8. Аудит эффективности деятельности коммерческих банков по международным стандартам

- •12.9. Аудит эффективности деятельности коммерческих банков по национальным стандартам

- •12.10. Аудит и банкротство банков

- •12.11. Аудит финансового состояния юридических лиц — акционеров (участников) коммерческих банков

- •1. Показатели платежеспособности

- •2. Показатели финансовой стабильности

- •3. Другие показатели финансового состояния

- •Глава 13. Финансовый контроль и аудит страховой деятельности и доверительных обществ

- •13.1. Страховая деятельность и контроль ее организации в Украине

- •13.2. Финансовый контроль и аудит соблюдения страховыми организациями экономических нормативов

- •13.3. Доверительные общества и аудиторский контроль их деятельности

- •13.4. Аудит деятельности страховых компаний (акционерных обществ и предприятий — эмитентов облигаций)

- •13.5. Аудит в Национальной депозитарной системе с электронным обращением ценных бумаг

- •Глава 14. Аудиторский контроль инвестиционной деятельности

- •14.1. Инвестиционная деятельность и задачи ее контроля

- •14.2. Объекты, источники информации и методические приемы аудита инвестиционной деятельности

- •14.3. Аудиторская экспертиза инвестиционных проектов

- •14.4. Аудиторский контроль капитальных вложений и ввод объектов и производственных мощностей в действие

- •14.5. Контрольные обмеры строительно-монтажных и ремонтных работ

- •14.6. Аудиторский контроль создания и внедрения новой техники

- •Глава 15. Аудиторский контроль результатов финансово-хозяйственной деятельности предприятия и его финансового состояния

- •15.1. Задачи, объекты, источники информации и методические приемы аудита результатов финансово-хозяйственной деятельности

- •15.2. Источники информации для аудита финансовых результатов деятельности предприятия

- •15.3. Аудит общих финансовых результатов деятельности предприятия

- •15.4. Аудит финансовой стабильности, платежеспособности и ликвидности предприятия

- •15.5. Аудит финансового состояния предприятия

- •15.6. Аудиторский контроль использования оборотных средств

- •15.7. Аудиторский контроль расчетных взаимоотношений и других активов и пассивов предприятия

- •15.8. Обобщение результатов аудиторского контроля финансового состояния предприятия

- •Глава 16. Аудиторская проверка состояния учета, отчетности и внутрихозяйственного контроля

- •16.1. Задачи, объекты, источники информации и методические приемы аудита

- •16.2. Аудиторская проверка состояния учета

- •16.3. Аудит финансовой (бухгалтерской) отчетности предприятия

- •16.4. Аудиторская проверка состояния внутрихозяйственного контроля (аудита)

- •Глава 17. Обобщение результатов финансово-хозяйственного контроля и аудита

- •17.1. Методические приемы обобщения результатов контроля и аудита

- •Изъятия документов из текущего бухгалтерского архива Белоцерковского универмага

- •Реестр документов, изъятых из текущего бухгалтерского архива Белоцерковского универмага

- •17.2. Методика обобщения результатов внутреннего аудита финансово-хозяйственной деятельности предприятия

- •17.3. Обобщение результатов внешнего аудита по национальным нормативам Украины

- •17.4. Методика составления акта (заключения) внешнего аудиторского контроля

- •Аудиторское заключение

- •(Примерная форма) на подтверждение бухгалтерского

- •Баланса и финансовой отчетности

- •Сп «Гермес» за 199_ г.

- •17.5. Возмещение материального ущерба, выявленного финансово-хозяйственным контролем и аудитом

- •17.6. Аудиторская оценка ущерба от нарушения хозяйственных договоров

- •Простоев и форсирования производства

- •17.7. Профилактика недостатков и правонарушений в предпринимательской деятельности по данным контроля и аудита

- •Приложения

- •Комплексного аудита производственной и финансово-хозяйственной деятельности

- •Основания для проведения аудита

- •Акт (заключение) аудиторского контроля финансово-хозяйственной деятельности совместного украинско-швейцарского предприятия «Гермес» (сп «Гермес»)

- •2. Исследовательская часть

- •3. Результативная часть (выводы)

- •4. Предложения и рекомендации сп «Гермес»

- •Акт (заключение) о невозможности проведения аудиторского контроля

- •Глава 1. Экономический контроль, его сущность и функции в обществе 3

- •Глава 8. Информационное обеспечение финансово-хозяйственного контроля и аудита 124

- •Глава 9. Компьютерные технологии обработки информации и их применение в контрольно-аудиторском процессе 136

- •Глава 10. Аудит приватизации и аренды совместных предприятий, акционерных обществ и корпораций 158

- •Глава 11. Аудит капитала, ценных бумаг и эффективности внешнеэкономических операций в предпринимательской деятельности 177

- •Глава 12. Финансовый контроль и аудит в банках 198

- •Глава 13. Финансовый контроль и аудит страховой деятельности и доверительных обществ 236

- •Глава 14. Аудиторский контроль инвестиционной деятельности 254

- •Глава 15. Аудиторский контроль результатов финансово-хозяйственной деятельности предприятия и его финансового состояния 269

- •Глава 16. Аудиторская проверка состояния учета, отчетности и внутрихозяйственного контроля 294

- •Глава 17. Обобщение результатов финансово-хозяйственного контроля и аудита 304

15.5. Аудит финансового состояния предприятия

Аудит финансового состояния начинают с определения платежеспособности предприятия. К платежеспособным относят предприятие, в котором сумма текущих активов (запасы, денежные средства, дебиторская задолженность и другие активы) больше или равна его внешней задолженности (обязательствам).

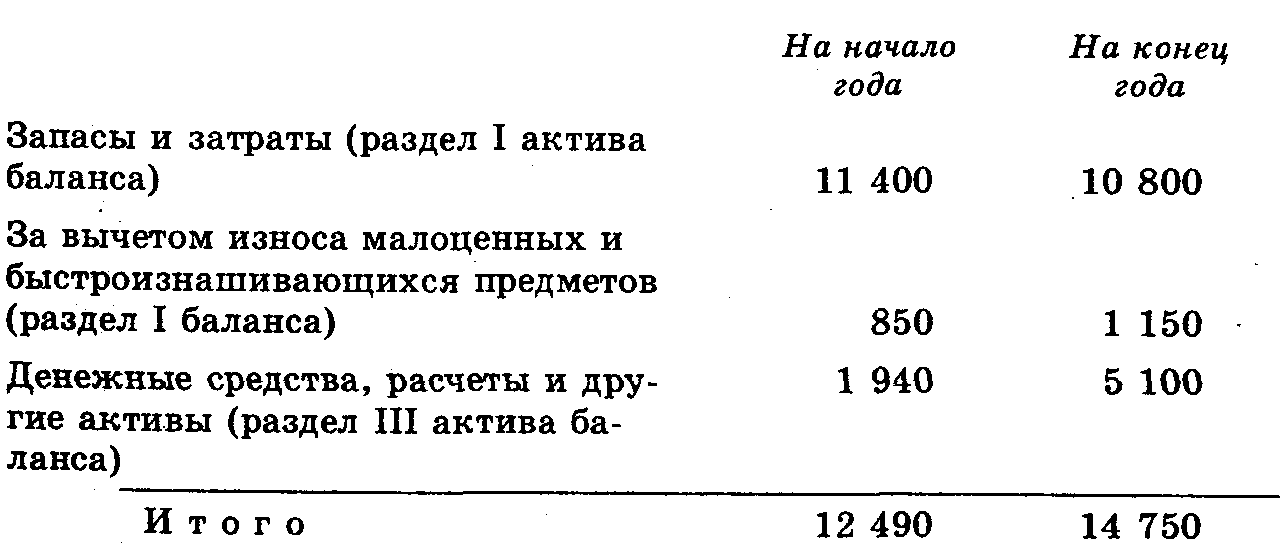

Пример. Подсчет текущих активов предприятия, тыс. грн.

Внешнюю задолженность предприятия определяют по данным разделов II и III пассива баланса. К ней относят кратко-, средне- и долгосрочные кредиты и всю кредиторскую задолженность. В нашем примере она составляет на начало года 3640 тыс. грн. (1700 + 1940), на конец года — 2370 тыс. грн. (940 + 1430).

Сравнивая текущие активы с внешними обязательствами, можно прийти к выводу, что предприятие является платежеспособным, поскольку за прошлый и отчетный годы текущие активы были больше, чем обязательства. Однако следует иметь в виду, что наличие запасов на предприятии (особенно государственных) не определяет реальной платежеспособности, поскольку в условиях рыночной экономики запасы незавершенного производства, готовой продукции и других товарно-материальных ценностей в случае банкротства предприятия могут оказаться не реализованными на погашение внешних долгов (часть их просто неликвидная), а на балансе находятся как запасы.

К легкореализуемым активам относят денежные средства и дебиторскую задолженность и в определенной степени (за исключением остатков и залежалых товаров) производственные запасы. Поэтому необходимо составить уточненный расчет платежеспособности, т.е. определить соответствие легкореализуемых активов внешней задолженности. Допустим, что в составе производственных запасов не имеется излишних и ненужных материалов. Тогда легкореализуемые активы за прошлый год составят

7590 тыс. грн. [(6500 - 850) + 1940],

а за отчетный

11 150 тыс. грн. [(7200 - 1150) + 5100].

Сравнение с внешней задолженностью 4790 тыс. грн. и 3940 тыс. грн. показывает превышение активов над задолженностью, что характеризует предприятие как платежеспособное.

Повышение или снижение уровня платежеспособности предприятия аудитом устанавливается по изменению показателя оборотного капитала (оборотных средств), что определяется как разность между всеми текущими активами (в приведенном примере на начало года 12 490 тыс. грн., на конец года — 14 750 тыс. грн.) и краткосрочными долгами (соответственно 4790 тыс. и 3940 тыс. грн.). Сравнение показывает рост оборотного капитала предприятия. Если на начало года он составлял 7680 тыс. грн., то на конец года— 10 810 тыс. грн., т.е. увеличился на 3130 тыс. грн. (10 810 - 7680).

Применение новых форм организации труда, перестройка организационной структуры управления экономикой на предприятиях привели к появлению акционерных, малых, арендных и других форм хозяйствования. Так, на государственных предприятиях уставный фонд представляет собой централизованные источники финансирования, предназначенные для формирования основных и в определенной степени оборотных средств. На акционерных предприятиях в уставном фонде отражается акционерный капитал, на малых предприятиях — вклады, паи и др., на арендных предприятиях — остаточная стоимость основных средств, взятых в аренду. Это положение существенно влияет на формирование оборотного капитала. На государственном предприятии оборотные средства определяются как разность между уставным фондом и основными средствами, на акционерных и других предприятиях оборотный капитал представляет собой разность между текущими активами (разделы II и III актива баланса) и внешними обязательствами.

Источниками образования оборотного капитала является увеличение чистого дохода, долгосрочных обязательств, акционерного капитала и др. Необходимо иметь в виду, что самым надежным партнером считают предприятие с большим размером оборотного капитала, поскольку оно может отвечать по своим обязательствам, увеличивать масштабы деятельности.

Ориентиром для оптимизации размера оборотного капитала является его сумма, которая равна половине краткосрочных обязательств. Привлечение заемных средств для осуществления хозяйственной деятельности предприятия может иметь разную эффективность, которая зависит от рационального формирования структуры источников используемых средств.

Рыночные условия хозяйствования вынуждают предприятия в любой период времени иметь возможность срочно возвратить краткосрочные долги.

Способность предприятия выполнить срочно обязательство определяется показателем, который характеризует отношение оборотного капитала к краткосрочным обязательствам. Это отношение должно равняться единице. Неблагоприятным является как низкое, так и высокое соотношение. В приведенном примере на начало года соотношение

![]()

свидетельствует о возможности предприятия выполнить все внешние обязательства. Вместе с тем аудитор должен обратить внимание на значительное превышение расчетным коэффициентом единицы, что указывает на нерациональное формирование финансов на предприятии, использование «дорогих» финансов. Такое положение должен подтвердить показатель общей ликвидности.

Ликвидность — это способность оборотных средств превратиться в денежную наличность, необходимую для нормальной финансово-хозяйственной деятельности. Аудиторы предоставляют эти данные банкам, поставщикам, акционерам и другим заказчикам. Ликвидность определяется отношением всех текущих активов к краткосрочным обязательствам (последние принимают за единицу). По данным рассматриваемого баланса общая ликвидность может быть

![]()

за

отчетный период ![]() Представленные

соотношения

дают основание аудитору сделать вывод

о нерациональном формировании

финансов предприятия. Необходимо

иметь в виду, что отношение текущих

активов к краткосрочной задолженности,

меньшее единицы, значит, что внешние

обязательства платить нечем. При условии,

что текущие активы равны краткосрочным

обязательствам, т.е. соотношение

составляет 1:1, у предпринимателя нет

свободного выбора решения. Если

соотношение высокое, как в представленном

примере, что свидетельствует о

значительном превышении текущими

активами долгов, предприятие имеет

большую сумму свободных средств,

использует дорогие активы, т.е. прибыль

по текущим активам выше, чем процентные

ставки по заемных средствам.

Представленные

соотношения

дают основание аудитору сделать вывод

о нерациональном формировании

финансов предприятия. Необходимо

иметь в виду, что отношение текущих

активов к краткосрочной задолженности,

меньшее единицы, значит, что внешние

обязательства платить нечем. При условии,

что текущие активы равны краткосрочным

обязательствам, т.е. соотношение

составляет 1:1, у предпринимателя нет

свободного выбора решения. Если

соотношение высокое, как в представленном

примере, что свидетельствует о

значительном превышении текущими

активами долгов, предприятие имеет

большую сумму свободных средств,

использует дорогие активы, т.е. прибыль

по текущим активам выше, чем процентные

ставки по заемных средствам.

Рациональным (оптимальным) вариантом формирования финансов предприятия считают тот, когда основные средства покупают за счет свободных средств предприятия, оборотные — на 1/4 за счет долгосрочных и на 3/4 — за счет краткосрочных займов. Предприниматель будет работать лучше, если меньше собственный и больше заемный капитал. По этому принципу действуют взаимоотношения рынка. Имея небольшой собственный капитал, можно получить больше прибыли.

Из представленного примера видно, что аудитор устанавливает ликвидность предприятия, исходя из общей суммы текущих активов. Однако на ликвидность предприятия могут влиять чрезвычайные обстоятельства. В этих случаях аудитор должен составить расчет показателя ликвидности, который определяет срочную возможность возвратить краткосрочные долги. Она определяется на основании соотношения легкореализуемых активов средств и дебиторской задолженности и краткосрочных обязательств. В рассматриваемом примере на начало года это соотношение составляет

![]() т.е.

предприятие не могло погасить обязательства

срочно. Другая ситуация сложилась на

предприятии на конец года, соотношение

между активами и

т.е.

предприятие не могло погасить обязательства

срочно. Другая ситуация сложилась на

предприятии на конец года, соотношение

между активами и

![]()

видно, так как средства и дебиторская задолженность превышают краткосрочные обязательства.

Рациональное формирование источников средств аудитором определяется по их структуре. Основное внимание уделяется собственным средствам (собственному капиталу). В нашем примере собственный капитал (средства) составляется из всей суммы средств на начало года — 52 %

![]() уменьшился

на 1 %, но обеспечивает его доминирующее

положение в праве на собственность.

уменьшился

на 1 %, но обеспечивает его доминирующее

положение в праве на собственность.

Оценка структуры источников средств, которую аудитору приходится определять банкам, кредиторам, касается изменения доли собственных средств в общей сумме источников средств с точки зрения финансового риска при составлении соглашений, договоров. Риск возрастает в тех случаях, когда уменьшается доля собственных средств (капитала).

Внутрипроизводственная оценка изменения доли собственных средств (капитала) основывается на необходимости сокращения или увеличения долго- или краткосрочных займов. Доля внешних займов, кредитов и кредиторской задолженности в общих источниках средств зависит от соотношения процентных ставок за кредит и ставок по дивидендам. Если процентные ставки за кредит ниже, чем ставки по дивидендам, то рационально увеличивать привлечение средств (кратко- и долгосрочные займы). В противном случае целесообразно использовать собственные средства (собственный капитал). Естественно, что структура источников средств будет зависеть от этих обстоятельств. Соотношение собственного капитала и привлеченного (заемного), как правило, должно быть 1:2.

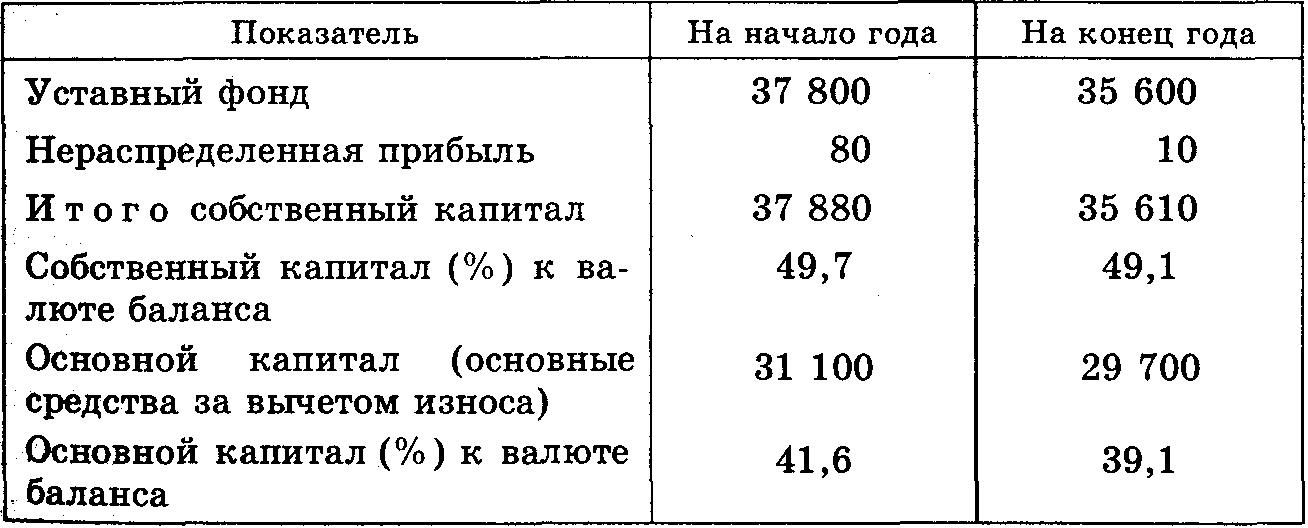

Изучение структуры источников средств предприятия позволяет аудитору дать информацию банкам, кредиторам о расширении или сужении деятельности предприятия. Уменьшение краткосрочных кредитов и увеличение собственного капитала может быть доказательством сворачивания деятельности предприятия. Однако одновременно к такому выводу прийти нельзя, поскольку доля этих средств может находиться под воздействием других факторов — процентных ставок за кредит и по дивидендам. Ориентиром заключения аудитора о расширении или сворачивании деятельности предприятия может быть нераспределенная прибыль (в балансе разность между суммой балансовой прибыли и использованием прибыли — раздел I актива и пассива баланса). На начало года она составляет 80 тыс. грн., на конец года — 10 тыс. грн. Эти данные не свидетельствуют о расширении деятельности предприятия (табл. 15.5.).

Таблица 15.5. Структура собственного капитала предприятия по данным баланса, тыс. грн.

Необходимо иметь в виду, что при превышении процентов за банковский кредит средней прибыли с 1 грн. текущих активов предприятию выгоднее наращивать собственный капитал. Поэтому рассчитывается соотношение собственного капитала и привлеченного, которое называется коэффициентом финансирования. Чем выше этот коэффициент, тем для банков и кредиторов надежнее финансирование. В нашем примере на начало года он составлял 10,41 [(37 800 + 80) : (1700 + 1940)], на конец года — 15,03 [(35 600 + 10) : (940 + 1430)].

Как уже отмечалось, оптимальной структурой финансов считают формирование за счет собственных средств только в части основного капитала (основных фондов). С этой целью рассчитывается показатель инвестирования (отношение собственных средств к основному капиталу). В рассматриваемом примере на начало года он составлял 1,34 [(37 800 + 80) : (49 500 - 21 300*)] и на конец года — 1,44 [(35 600 + 10) : (47 450 - 22 800)]. Идеальным считается, если собственные средства покрывают весь основной капитал и часть оборотных средств. Предприятие жизнеспособно, если оно своевременно выплатило все заемные средства.

* Износ основных средств.

Способность предприятия выполнить свои обязательства аудитор определяет, анализируя структуру финансов (см. табл. 15.5). Как видно из данных таблицы, собственный капитал не только покрывает основной, но и используется для формирования оборотных средств, что свидетельствует о неправильной структуре финансов. Имущество с долгосрочной эксплуатацией должно финансироваться долгосрочным капиталом, не обязательно собственным. Рациональным считают, если основной капитал минимум на 50 % финансируется за счет собственного капитала и на 50 % — за счет долгосрочных займов. Для банков и кредиторов такое распределение капитала является положительным, так как риск банкротства невелик, если предприятие имеет большой собственный капитал. Для самого предприятия это означает использование дорогих собственных финансов, которые целесообразно вложить в расширение собственного производства или инвестировать в приобретение ценных бумаг, предоставить заем другим предприятиям и т. п. Отчуждение собственного капитала в этом случае необходимо пополнить заемными средствами. Определение финансовой стратегии связано с расчетом эффективности указанных мер, которые должны выполнять аудиторы.

В расчетах показателей платежеспособности, ликвидности, оборотного капитала (средств) учитываются дебиторская задолженность и запасы. В зависимости от того, насколько быстро они превращаются в наличность, определяется финансовое состояние предприятия, его платежеспособность. С целью определения указанной ситуации вычисляется оборотность счетов дебиторов, которая рассчитывается как отношение выручки от реализации к сумме задолженности. Так, в рассматриваемом примере за отчетный год расчеты дебиторов обернулись 7,5 раза. Чем выше этот показатель, тем быстрее дебиторская задолженность превращается в денежную наличность.

Правильная организация расчетов с покупателями исследуется аудиторами особенно тщательно, поскольку от нее зависит объем реализации товаров, состояние дебиторской задолженности, деньги наличными.

Существуют определенные принципы взаимоотношений с клиентами (покупателями и поставщиками), которые можно изложить так: продавай за наличные, покупай в кредит; кредитуй покупателя на меньший срок, чем получаешь кредит у поставщика; заключая соглашение, определяй и проверяй платежеспособность заключенного договора.

Пополнение наличности у предприятия зависит от оборота запасов товарно-материальных ценностей, которое рассчитывается как отношение себестоимости реализованной продукции к среднегодовым запасам.

Чем выше показатель оборота, тем быстрее запасы превращаются в наличность. Аудитору такой расчет следует делать в динамике за несколько отчетных периодов.

С целью нормального ведения производства и сбыта продукции запасы должны быть оптимальными. Наличие меньших по размеру, но более мобильных запасов означает, что меньшая сумма наличных средств предприятия находится в запасах. Наличие больших запасов свидетельствует о спаде активности предприятия по производству и реализации продукции.

Следовательно, аудит финансового состояния предприятия исследует не только фактическую стабильность, платежеспособность и ликвидность предприятия, но и перспективу роста деловой активности, повышения эффективности хозяйствования.