- •Тема 1. Основы анализа и диагностики хозяйственной деятельности

- •2. Предмет, объекты, цель, задачи и принципы анализа. Виды экономического анализа.

- •Виды экономического анализа

- •3. Виды информации и требования, предъявляемые к экономической информации при анализе

- •4. Методологические основы анализа хозяйственной деятельности

- •Тема 2. Способы обработки экономической информации в анализе финансово-хозяйственной деятельности предприятий. Способы факторного анализа

- •1. Способы обработки экономической информации

- •1.2 Способы приведения показателей в сопоставимый вид

- •1.3 Использование относительных и средних величин в ахд

- •1.4 Способы группировки информации в ахд

- •1.5 Балансовый способ в ахд

- •1.6 Использование графического способа в ахд

- •1.7 Способы табличного представления аналитических данных

- •3. Детерминированное моделирование и способы преобразования факторных систем

- •4. Способы факторного анализа

- •4.1 Способ цепной подстановки

- •4.2 Индексный способ

- •4.3 Способ абсолютных разниц

- •4.4 Способ относительных разниц

- •4.5 Интегральный способ

- •Тема 3. Методика определения величины резервов в ахд

- •1 Понятие, экономическая сущность хозяйственных резервов и их классификация

- •2 Принципы организации поиска и подсчета резервов

- •3 Методика определения величины резервов

- •Тема. Анализ состояния и использования основных средств организации

- •1. Задачи анализа и источники информации

- •2. Анализ состава, динамики и структуры основных средств

- •3. Анализ наличия и движения основных средств и обеспеченности организации ос

- •4. Анализ эффективности использования основного капитала и основных производственных средств. Факторный анализ

- •Тема. Анализ использования персонала организации и фонда заработной платы

- •1. Задачи анализа и источники информации

- •2. Анализ обеспеченности организации персоналом

- •3. Анализ использования фонда рабочего времени

- •4. Анализ производительности труда. Факторный анализ

- •5. Анализ фонда заработной платы

- •6. Анализ эффективности использования фонда заработной платы

- •Тема. Анализ использования материальных ресурсов

- •1. Задачи анализа и источники информации

- •2. Анализ обеспеченности предприятия материальными ресурсами

- •3. Анализ эффективности использования материальных ресурсов. Факторный анализ материалоемкости

- •4. Анализ прибыли на рубль материальных затрат

- •Тема. Анализ объема производства и продаж продукции

- •1. Задачи анализа и источники информации. Показатели объема производства и продаж

- •2. Анализ объема, ассортимента и структуры продукции

- •3. Анализ качества произведенной продукции

- •4. Анализ конкурентоспособности продукции

- •5. Резервы увеличения объема выпуска и продажи продукции

- •Тема. Анализ себестоимости продукции

- •1. Задачи анализа и источники информации

- •2. Анализ общей суммы затрат на производство продукции

- •3. Анализ затрат на рубль товарной продукции

- •4. Анализ себестоимости отдельных видов продукции

- •5. Анализ прямых материальных и трудовых затрат и косвенных затрат

- •Тема. Анализ финансовых результатов и рентабельности предприятия

- •1. Задачи анализа финансовых результатов. Порядок формирования показателей финансовых результатов. Анализ состава и динамики прибыли организации

- •2. Анализ финансовых результатов деятельности предприятия. Факторный анализ прибыли от продаж.

- •3. Анализ прочих финансовых доходов и расходов

- •4. Анализ использования прибыли

- •5. Система показателей рентабельности

- •6. Факторный анализ рентабельности

- •1. Факторный анализ рентабельности продаж. Пути повышения рентабельности продукции

- •Факторный анализ рентабельности производственных фондов.

- •3. Факторный анализ рентабельности активов.

- •4. Факторный анализ рентабельности собственного капитала.

- •Тема. Определение и анализ безубыточного объема продаж и зоны безопасности предприятия

- •1 Классификация затрат на постоянные и переменные

- •2. Определение безубыточности объема продаж, зоны безопасности. Эффект операционного рычага

- •1 Маржинальный доход (мд) предприятия или валовая прибыль

- •Расчет эффекта операционного левериджа

- •Тема. Сущность и значение финансового анализа. Информационная база

- •Тема. Анализ финансовой устойчивости предприятия

- •1. Понятие и виды финансовой устойчивости

- •2 Определение типа фу. Абсолютные показатели фу

- •3. Расчет и оценка финансовых коэффициентов рыночной устойчивости

- •Тема. Анализ имущественного положения и источников финансирования деятельности предприятия

- •Анализ состава и структуры имущества организации

- •2. Анализ источников формирования имущества организации

- •Анализ эффективности использования заемного капитала

- •Коэффициент движения капиталов

- •Коэффициенты деловой активности

- •3. Коэффициенты структуры капитала

- •4. Коэффициент рентабельности заемного капитала

- •Оценка и цена капитала

- •Тема. Анализ ликвидности и платежеспособности предприятия

- •1. Понятие ликвидности и платежеспособности

- •Группировка активов по степени ликвидности

- •Группировка пассивов по степени срочности обязательств

- •2. Анализ ликвидности баланса

- •Группировка статей актива и пассива для анализа ликвидности баланса

- •3 Коэффициенты ликвидности и платежеспособности

- •4. Оценка структуры бухгалтерского баланса предприятия

- •Тема. Анализ обязательств предприятия

- •1. Анализ дебиторской задолженности

- •Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают существенное влияние на финансовое состояние организации.

- •2 Анализ кредиторской задолженности

- •Доля кредиторской задолженности в собственном капитале

- •Доля кредиторской задолженности в текущих пассивах

- •3 Оценка кредитоспособности организации

- •Тема. Анализ деловой активности предприятия

- •Тема. Анализ денежных средств

- •1. Расчет и оценка продолжительности производственного цикла

- •2. Дебиторская задолженность (период погашения), дн.

- •3. Кредиторская задолженность (период погашения), дн.

- •2. Анализ денежных средств. Прямой и косвенный методы анализа денежных средств

- •3. Коэффициентный и факторный методы анализа денежных средств

- •Тема. Анализ эффективности использования оборотного капитала

- •1. Анализ структуры, динамики оборотных активов и источников их формирования

- •Состав и структура оборотных средств по степени ликвидности (по Шеремету)

- •2. Общая оценка оборачиваемости активов

- •3. Анализ стратегии финансирования оборотных активов

- •Баланс оборотных активов и источников их финансирования

Тема. Анализ ликвидности и платежеспособности предприятия

1. Понятие ликвидности и платежеспособности

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность.

Платежеспособности предприятия – возможность предприятия своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Основными признаками платежеспособности являются:

а) наличие в достаточном объеме средств на расчетном счете;

б) отсутствие просроченной кредиторской задолженности.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Анализ платежеспособности необходим:

- самому предприятию с целью оценки и прогнозирования финансовой деятельности;

- внешним инвесторам (банкам, финансовым партнерам) с целью определения кредитоспособности заемщика.

Ликвидность – это способность ценностей превращаться в деньги. Различают:

Ликвидность предприятия – способность превращать свои активы в деньги для совершения всех необходимых платежей, по мере наступления их срока.

Ликвидность баланса – степень покрытия обязательств предприятия его активами, срок превращения которых в наличные денежные средства соответствует сроку погашения платежных обязательств.

Ликвидность активов – способность активов трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Ликвидность предприятия – более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны.

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но при этом иметь неблагоприятные возможности в будущем, и наоборот.

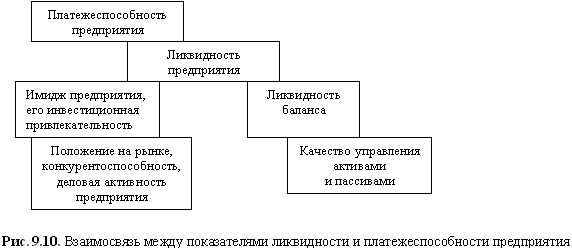

Взаимосвязь между платежеспособностью, ликвидностью предприятия и ликвидностью баланса, которую можно сравнить с многоэтажным зданием, в котором все этажи равнозначны, но второй этаж нельзя возвести без первого, а третий — без первого и второго; если рухнет первый этаж, то и все остальные тоже. Следовательно, ликвидность баланса - основа (фундамент) платежеспособности и ликвидности предприятия. Иными словами, ликвидность - это способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, ему легче поддерживать свою ликвидность.

Ликвидность может рассматриваться с двух сторон:

Как время, необходимое для продажи активов;

Как сумма, вырученная от продажи активов.

Все активы в зависимости от степени ликвидности можно условно разделить на группы (по степени убывания ликвидности):