- •Кафедра учета, финансов и банковского дела

- •Саратов 2006

- •Содержание

- •1. Цели и задачи дисциплины

- •2. Требования к уровню освоения и содержания дисциплины

- •3. Объем дисциплины

- •3.1.1. Объем дисциплины и виды учебной работы

- •4 Курс специальность 080105 «Финансы и кредит», 5 курс 080109 «Бухгалтерский учет, анализ и аудит», очная форма

- •3.1.2. Объем дисциплины и виды учебной работы

- •5 Курс 080109 «Бухгалтерский учет, анализ и аудит», заочная форма

- •3.2.1 Распределение часов по темам и видам учебной работы

- •3.2.2 Распределение часов по темам и видам учебной работы

- •5 Курс 080109 «Бухгалтерский учет, анализ и аудит», заочная форма

- •4. Содержание курса

- •1. Темы и их краткое содержание

- •3. Основные изменения налоговой системы России в 2005-2006 годах

- •2. Организация налогового контроля

- •Налоговым кодексом

- •Законодательством рф об административных правонарушениях

- •3. Основные изменения налоговой системы России в 2005-2006 годах

- •Пределы налогового планирования.

- •3. Принципы и этапы налогового планирования.

- •К принципам оптимизации налогообложения в компании

- •4. Основные формы организации налогового планирования.

- •5. Налоговые схемы.

- •6. Классификация налогового планирования.

- •7. Отношение государства к оптимизации налогообложения.

- •2. Составные части налогового планирования на предприятии.

- •3. Информационная база по налоговому планированию на предприятии.

- •4. Налоговый план на предприятии и его разработка. Постановка системы налогового планирования на предприятии.

- •5. Налоговый потенциал на основе репрезентативной налоговой системы.

- •6. Репрезентативная налоговая система.

- •7. Налоговый паспорт предприятия.

- •2. Тенденции международного налогового планирования и оффшорный бизнес.

- •3. Соглашения об избежание двойного налогообложения и трансфертпрайсинг.

- •4. Специфика международного налогового планирования в России.

- •2. Налоговое планирование косвенного налогообложения. Применение метода "по оплате"

- •Применение метода "по отгрузке"

- •Предприятие меняет метод уплаты налога на добавленную стоимость

- •Меняем метод определения облагаемой базы по ндс

- •С "отгрузки" - на "оплату"

- •С "оплаты" - на "отгрузку"

- •Недостатки

- •3. Налоговое планирование систем налогообложения субъектов малого предпринимательства.

- •Подбор фонда оплаты труда и отчислений на обязательное пенсионное страхование

- •Использования единого налога на вмененный доход для минимизации налогов

- •Схемы с использованием договора простого товарищества

- •Суть схемы

- •Суть схемы

- •Недостатки схем

- •Устраняем недостатки

- •4. Налоговое планирование Единого социального налога и Налога на доходы физических лиц.

- •. Схема оптимизации есн с использованием гражданско-правового договора

- •Дивидендная схема

- •Бонусная схема

- •Процентная схема

- •5. Оптимизация налогообложения имущества организаций.

- •Суть схемы

- •Заключение договора купли-продажи в рассрочку

- •Зачет взаимных требований по договорам купли-продажи и аренды

- •Оптимизация состава и структуры оборотных активов

- •2. Исторические аспекты налогового планирования в условиях развития теорий финансового менеджмента.

- •3. Специфика налогового сегмента управления финансами хозяйствующих субъектов.

- •4. Правовая регламентация и институциональные аспекты налогового планирования на уровне хозяйствующего субъекта

- •Эффективность налогового менеджмента;

- •Учетная политика как фактор оптимизации налогового менеджмента.

- •Отечественный налоговый менеджмент;

- •Варианты налоговой политики и факторы оптимизации налогового менеджмента.

- •4. Эффективность налогового менеджмента.

- •5. Учетная политика как фактор оптимизации налогового менеджмента

- •2. Эффективность налогообложения на предприятии и ее критерии в рыночной экономики.

- •3. Механизм определения налоговой нагрузки на организацию.

- •5. Темы практических и семинарских занятий, тематических дискуссий и деловых игр.

- •Тема 1. Общая характеристика налогов и налоговой системы России.

- •Тема 2. Содержание налогового планирования на уровне организаций.

- •Тема 3. Методика реализации налогового планирования на предприятии.

- •Тема 4. Международное налоговое планирование и оффшорный бизнес.

- •1. Какие модели поведения хозяйствующих субъектов Вы знаете:

- •2. Какие существуют соглашения об избежания двойного налогообложения:

- •3. Какие дочерние компании создают в ходе международных финансово-инвестиционных операций:

- •Тема 5. Регионы льготного налогообложения на территории России.

- •1. Какие виды свободных экономических зон существует:

- •2. Какие виды свободных экономических зон существует:

- •Тема 6. Планирование отдельных налогов.

- •Тема 7. Налоговое планирование в системе финансового менеджмента.

- •1. Функции финансового менеджмента:

- •Тема 8 Налоговый менеджмент и его эффективность.

- •3. Какого влияние учетной политики на оптимизацию налогового менеджмента?

- •1. Для каких двух видов существует учетная политика предприятия:

- •Тема 9. Планирование при начислении и выплате заработной платы.

- •Тема 10. Арбитражная практика по налоговым вопросам.

- •Тема 11. Налоговое бремя хозяйствующего субъекта. Методы его расчета и снижения.

- •1. Как разделяют страны по уровню налогового бремени:

- •2. Как разделяют страны по уровню налогового бремени:

- •6. Задания для самостоятельной работы студентов

- •7. Темы рефератов

- •8. Вопросы для подготовки к зачету

- •9. Учебно-методическое обеспечение

- •9.1. Литература

- •2. Дополнительная:

- •9.3. Материально-техническое и информационное обеспечение дисциплины

- •Кабанцева н.Г., Сидорова е.Ю., Собачко а.И. Налоговое планирование Учебно-методический комплекс

2. Эффективность налогообложения на предприятии и ее критерии в рыночной экономики.

Государственное регулирование экономики осуществляется с помощью применения комплекса финансовых рычагов: налогов (формы и вилы налогообложения, станки налогов и льготы по ним), амортизационных отчислений, прибыли, кредита, страхования и других. Но все эти рычаги могут воздействовать наиболее эффективно только в условиях рыночной экономики. Они должны стимулировать экономический рост, повышать производительность труда, улучшать качество продукции, нести основную нагрузку в функционировании рыночного механизма. Налогообложение не может выполнять одинаковую позитивную роль для всех субъектов рыночной экономики, причем эта роль может быть весьма противоречива. Однако в условиях рыночной экономики субъекты рынка могут реализовать свои экономические интересы без ущерба для государства при условии должного и качественного содержания налогового механизма. Государственная власть должна обоснованно применять налоговое регулирование, учитывая российскую специфику, и своевременно вносить необходимые коррективы как в систему налогообложения, так и во все сферы производственных отношений. Налоговое регулирование является категорией крайне сложной и многогранной, поскольку внутреннее содержание налогообложения - это противостояние экономических интересов и поиск оптимальных границ налогового изъятия. Как часть государственного регулирования налоговое регулирование, на первый взгляд, должно преследовать, прежде всего, интересы общества в бюджетно-налоговой сфере деятельности. Эти интересы сводятся к максимальному удовлетворению общественных потребностей нации. С помощью налогообложения можно обеспечить необходимые условия для роста благосостояния каждого члена общества. Реализация этих задач обеспечивается в сочетании с методами налогового регулирования и с прочими методами государственного регулирования экономики (ценообразование, тарифное регулирование, валютное и денежное регулирование, регулирование денежного обращения, политика государственных займов и другие). Качество системы налогообложения проявляется через ее эффективность. Состояние налоговой системы государства определяется во многом национальными, историческими, экономическими условиями развития страны, поэтому выделить наиболее эталонные характеристики для ее оценки довольно сложно, но говорить об общих характеристиках и наметившихся тенденциях развития налоговых систем развитых стран имеет смысл. В государствах с рыночной экономикой общественное мнение уделяет большое внимание вопросам государственных расходов и налогообложения, так как известно, что потребительские, инвестиционные и внешнеторговые решения предпринимателей и хозяйственных субъектов основываются на частном интересе и полученные итоги этих решений могут привести к спаду и инфляции. Правительство же, напротив, является определенным регулятором как экономики, так и общественного развития в целом, поэтому при известных ограничениях правительственные решения относительно расходов и взимания налогов могут быть скорректированы так, чтобы повлиять па увеличение общего благосостояния. Для определения основных направлений исследования эффективности налогообложения надо остановиться, прежде всего, на самом понятии эффективности и эффекта. Под экономическим эффектом понимается увеличение объемов производства, объемов потребления, величины налоговых поступлений, снижение затрат в производстве. Под социальным эффектом понимается качество и уровень жизни, дальнейший рост благосостояния всех членов общества, рост культуры, увеличение свободного времени и т.д., а также достижение политических и других целей. Эффективность же (и экономическая, и социальная) характеризуется отношением экономического или социального эффекта к понесенным для его достижения затратам. Социально-экономическая эффективность налогообложения основывается на всей системе налоговых отношений и уровне развития производительных сил каждого данного способа развития экономики в процессе удовлетворения материальных потребностей в обществе. Социальная эффективность вычленяется из социально-экономической и отражает воздействие мер экономического характера на формирование социальной среды и социального образа жизни граждан. Экономическая и социальная стороны эффективности тесно взаимосвязаны и взаимообусловлены. Хотя экономические критерии имеют одновременно социальное содержание, а социальные категории не существуют вне экономических проблем, социальные критерии охватывают более широкий круг явлений, чем экономические. Некоторые экономисты отмечают, что различие социального и экономического аспекта эффективности относительно. Содержание экономического критерия составляет требование максимальной экономии затрат, ресурсов, времени, если обеспечено соответствие результатов налогообложения социальным критериям. Но сам экономический критерий носит социальный характер: он является формой, через которую общество реализует свою заинтересованность в ускорении социального прогресса. Проблема минимизации расходов по сбору налогов была сформулирована А. Смитом в одном из принципов налогообложения, который у Вагнера получил четкую редакцию «дешевизна взимания при минимуме налогового обременения». Эффективность в данном случае можно определить как чистый доход государства от налогов, как разницу между налоговым доходом и издержками взимания. В «Кратком словаре по налогам» (авторы Александрова Е.И., Лагутеико Б.Г.) под эффективностью налогового процесса понимается «соотношение налоговых поступлений в бюджеты с общими затратами на сбор налогов, в том числе и в отношении к каждому конкретному налогу». По мнению автора, эффективность налогообложения - это сложное понятие, сводимое к народнохозяйственной эффективности налогообложения и внутриотраслевой эффективности. Внутриотраслевая эффективность отражается через соотношение приращения полученного экономического результата (налоговых доходов) к понесенным затратам. Под издержками понимаются расходы по содержанию налогового аппарата, а также и другие затраты, связанные с установлением налогов и формированием налогового механизма. Внутриотраслевая эффективность в основном отражает фискальное проявление системы налогообложения. Народнохозяйственная эффективность характеризует целостное воздействие системы налогообложения на экономическое и социальное развитие и проявляется через экономическую, включая внутриотраслевую, и социальную эффективность. Основные составляющие налоговой эффективности можно свести к следующим:

-

коэффициент изъятия добавленной стоимости, вновь созданной стоимости и т.д.;

-

ставки налогов и уровень налогообложения по отраслям и сферам деятельности (удельный вес налоговых платежей в доходах) в сопоставлении с оптимальными пределами налогообложения; изъятие прибыли в виде налогов и сравнительная динамика инвестиций на предприятиях, покрытие других нужд из их доходов в сопоставлении с динамикой развития производства; коэффициент возвратности налоговых платежей (в виде льгот, дотаций, финансирования из бюджета и др.);

-

показатели (сравнительные) налогового стимулирования производства и предпринимательства (целевая направленность налоговых рычагов и механизма налогообложения, уровень налогового изъятия, возможность использования льгот и т. д.);

-

количественные и качественные параметры налогового регулирования;

-

динамика структуры налогообложения - местных, республиканских (областных) и федеральных налогов в регионе; сравнительные показатели налоговых доходов, закрепленных за территориями; показатели финансово-налогового менеджмента (эффективности работы налоговых служб, уровень работы по сокращению налоговой задолженности) и т.д. Процесс рыночного развития и воспроизводства направлен на достижение социальных целей общества, но их достижение возможно только на основе постоянного повышения экономических результатов при одновременном снижении удельных затрат на единицу полезного результата от применяемой системы налогообложения. Поэтому важная роль принадлежит повышению народнохозяйственной эффективности налогообложения. В отношении налогов многие отечественные экономисты и политики уделяют внимание в основном фискальному эффекту, отражаемому в полученных налоговых доходах к понесенным затратам (издержкам) по их взиманию, или, по-другому, внутриотраслевой эффективности налогообложения. Получение данного результата связано с реализацией фискальной функции налогов. Но получение экономического эффекта от воздействия налогового механизма невозможно рассматривать в отрыве от всех социально-экономических процессов в государстве, так как налоги - один из финансовых институтов государства, созданного и скорректированного им для решения насущных проблем и выступающего как составная часть всей системы хозяйствования. Такой подход требует, чтобы помимо прямого эффекта в данной финансовой категории был бы рассчитан и косвенный эффект (ущерб), который может быть получен в сопряженных звеньях и по всему хозяйственному комплексу, причем как в экономической, так и в социальной, политической и других сферах. Кроме того, расчет народнохозяйственной эффективности необходимо вести не только на данный момент, но и в известной степени на перспективу. Все сказанное выше свидетельствует о необходимости определения социального эффекта налогообложения, который прослеживается также достаточно ясно:

-

в сумме чистых доходов, получаемых после уплаты всех налоговых платежей предприятиями и организациями, населением;

-

сокращении теневых оборотов субъектов хозяйствования;

-

в улучшении благосостояния всех членов общества;

-

в повышении налоговой культуры и многом другом.

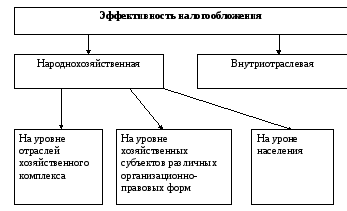

Говоря об эффективности применяемой системы налогов, необходимо рассматривать ее во взаимосвязи с рыночным хозяйствованием, акцентируя внимание на полученном эффекте на уровне государства, отраслей хозяйственного комплекса, отдельных субъектов различных организационно-правовых форм, а также населения, учитывая при этом прямой и косвенный эффекты, полученные экономикой и обществом после воздействия налогов. Проводить оценку эффективности возможно в натуральном и стоимостном измерении, а также в абсолютном и относительном. Систему оценки показателей эффективности можно представить следующей схемой (см. схему 21).

Схема 21. Система оценки эффективности налогообложения.

Эффективность налогообложения в процессе разрешения противоречий налоговых отношений сводится:

-

для государства: увеличить доходы государственного бюджета за счет налоговых поступлений и развивать базу налогообложения; для хозяйственных субъектов, населения: получить возможно большие доходы (прибыль) от своей деятельности, перечислив как можно менее значительную сумму налогов (сборов);

-

населения: получить достаточные доходы для существования, уплатив необходимые налоги, за счет которых государство берет на себя обязанности предоставлять ряд услуг образовательного, медицинского характера и других. Если определить роль налогов и налогообложения сточки зрения «эффективности», то ее необходимо учесть в разрезе внешней и внутренней эффективности: внешней - на уровне государства; отраслей хозяйственного комплекса, хозяйствующих субъектов различных организационно-правовых форм, а также населения; внутренней - в разрезе отрасли.

Эффективность налогообложения на макроуровне (на уровне государства) проявляется в уровне доходов федерального бюджета для финансирования основных государственных расходов, определенных экономическим курсом страны. К числу обобщенных показателей эффективности налогообложения можно отнести: долю налоговых поступлений в доходах бюджета; долю налогов в валовом внутреннем продукте, национальном доходе; потери налогов в результате неэффективного построения налоговой модели. К показателям народнохозяйственной эффективности налогообложения, дифференцированным в зависимости от сфер влияния, можно отнести:

-

в отраслевом масштабе: темпы роста производства, размер прибыли, рентабельность предприятий различных отраслей;

-

в территориальном масштабе - состояние доходной базы региональных (местных) бюджетов, долю поступлений от различных видов налогов (прямых и косвенных, федеральных и местных);

-

на уровне хозяйственных субъектов – научно обоснованные соотношения распределения прибыли (доходов) между бюджетами и предприятиями (долю налоговых отчислений в выручке от реализации; долю чистой прибыли предприятия, остающуюся в его распоряжении; динамику роста фонда потребления и долю инвестиций в производство);

-

для населения - доходы физических лиц, долю налоговых выплат в доходах, расслоение населения подоходным группам и ряд других.

В условиях переходной экономики складывается определенная модель налогообложения, которая характеризуется общей совокупностью налогов, механизмом их исчисления, возникающими налоговыми отношениями между налогоплательщиками и государством, а также налоговыми органами, отслеживающими правильность исчисления и уплаты налогов. Несмотря на прямое предназначение системы налогообложения (пополнение доходов государственной казны), создаваемая модель должна выполнять главную роль - обеспечивать экономический рост и развитие производства. Для этого используемая структура налогов, их виды, элементы налогообложения должны быть унифицированы и подчинены главной цели - качественному экономическому развитию.