- •Фгбоу впо «Воронежский государственный аграрный университет имени императора Петра I»

- •Организация финансов предприятия

- •Воронеж 2012

- •Оглавление

- •Глава 2. Собственный капитал и денежные фонды предприятия 101

- •Глава 3 Финансовое обеспечение текущей деятельности коммерческих организаций 122

- •Глава 4. Финансовое обеспечение инвестиционной деятельности предприятия (организации) 172

- •Глава 5. Финансовые взаимоотношения предприятий с финансово-кредитными институтами 216

- •Глава 6. Сводное финансовое прогнозирование и планирование на предприятии 226

- •Глава 7. Общая характеристика особенностей организации финансов предприятий

- •Введение

- •Раздел 2 [главы 4 (§4.3; 4.4), 7 (§7.1)];к.Э.Н. А.Л. Лавлинская –раздел 2[главы 3 (§3.2;3.3), 5, 7 (§7.2)], вопросыдля самоконтроля.

- •Раздел 1. Теоретические основы организации финансов предприятия Глава 1. Экономическое содержание и роль финансов в деятельности предприятия

- •Сущность и функции финансов предприятий

- •Роль финансов в деятельности предприятия

- •Капитал Куда инвестируется капитал?

- •1.3 Содержание и задачи финансовой работы на предприятии

- •Глава 2. Концепция организации финансов предприятия

- •Понятие и общие принципы организации финансов предприятия

- •Финансовый аспект приватизации и реструктуризации предприятий

- •Специфические принципы и общие черты организации финансов коммерческих предприятий

- •Механизм организации финансов на предприятии

- •Формирование саморегулирующейся системы финансов предприятия

- •Государственное регулирование финансовой деятельности предприятий

- •Глава 3. Организация финансовых и денежных потоков как концептуальная основа формирования саморегулирующейся системы финансов предприятия

- •Сущность и состав финансовых ресурсов и финансовых потоков на предприятии

- •Денежные потоки на предприятии и их взаимосвязь с финансовыми ресурсами

- •Роль финансового рынка в формировании финансовых и денежных потоков предприятия

- •Система финансового обеспечения деятельности предприятия

- •Система денежного обеспечения деятельности предприятия

- •Глава 4. Финансовое состояние предприятия – результат соблюдения принципов коммерческого расчета

- •Финансовое состояние, финансовая устойчивость и несостоятельность предприятия, их оценка

- •Банкротство несостоятельных предприятий. Финансовый аспект процедур, применяемых к несостоятельным предприятиям

- •Раздел 2. Содержание и механизм организации финансов предприятия Глава 1. Доходы и накопления предприятия

- •Доходы и финансовые результаты деятельности предприятий: экономическое понятие, классификация и сфера использования

- •Экономическое содержание прибыли предприятия

- •Формирование и планирование прибыли от реализации продукции, работ, услуг

- •Расходы предприятия: экономическое содержание, классификация, планирование, финансовые методы управления

- •Доходы от продаж: понятие, классификация, формирование, использование, планирование

- •Расчет и методы планирования прибыли от реализации продукции (работ, услуг)

- •Взаимосвязь выручки, расходов и прибыли от реализации продукции

- •Доходы и расходы, не связанные с обычной деятельностью предприятия

- •Модели формирования бухгалтерской прибыли, ее распределение, ис- пользование и планирование

- •Дивиденды в коммерческих организациях: виды и условия выплаты

- •Накопления предприятия: экономическое содержание и состав

- •Глава 2. Собственный капитал и денежные фонды предприятия

- •Собственный капитал: понятие, состав и функции

- •Характеристика капиталообразующей части собственного капитала

- •2.2.1 Уставный капитал: роль, формирование и механизм изменения

- •2.2.2. Образование и механизм изменения добавочного капитала

- •2.3. Денежные фонды предприятия и их влияние на собственный капитал

- •Характеристика капиталодополняющих денежных фондов

- •Капиталосберегающие денежные фонды предприятия

- •Капиталорегулирующие денежные фонды предприятия

- •2.4 Планирование собственного капитала и денежных фондов на предприятии

- •Глава 3 Финансовое обеспечение текущей деятельности коммерческих организаций

- •3.1 Экономическое содержание и основы организации оборотного капитала

- •3.1.2. Основы организации оборотного капитала предприятий

- •3.1.3 Показатели эффективности использования оборотного капитала

- •3.2 Оборотные активы предприятий

- •Собственный оборотный капитал: формирование, пополнение и методы расчета фактической суммы

- •Структура источников формирования оборотных активов и пути ее улучшения

- •Прогнозирование и планирование оборотного капитала

- •Оперативная работа на предприятии по организации оборотного капитала

- •Краткосрочное кредитование оборотных средств в системе финансового обеспечения текущей деятельности предприятия

- •3.5.2 Объекты краткосрочного кредитования: характеристика и планирование

- •3.5.3. Механизм банковского краткосрочного кредитования предприятий

- •Документальное сопровождение краткосрочного кредитования текущей деятельности предприятий

- •Глава 4 Финансовое обеспечение инвестиционной деятельности предприятия (организации)

- •4.1 Экономическое содержание инвестиций на предприятии и источников их финансового обеспечения

- •Экономическое содержание и классификация инвестиций на предприятиях

- •Основные средства как базисный объект реальных инвестиций предприятий

- •Прогнозирование и планирование инвестиций в основной капитал на предприятии

- •4.2.1 Роль инвестиционной финансовой политики предприятия

- •Механизм долгосрочного кредитования и финансирования капитальных вложений на предприятии

- •4.3.1 Долгосрочное банковское кредитование реальных инвестиций в основные активы

- •Лизинг как капиталосберегающая форма финансового обеспечения капитальных вложений

- •Финансовые инвестиции предприятий и корпораций

- •Глава 5. Финансовые взаимоотношения предприятий с финансово-кредитными институтами

- •Организация финансовых взаимоотношений предприятий с финансово- кредитными институтами как часть саморегулирующейся системы финансов предприятий

- •Общая характеристика финансовых взаимоотношений предприятий с государственными и муниципальными бюджетами

- •Взаимоотношения коммерческих организаций с внебюджетными фондами

- •5. 4 Взаимоотношения предприятий с коммерческими банками

- •5.5 Финансовый аспект взаимоотношений предприятийсо страховыми организациями

- •Глава 6 Сводное финансовое прогнозирование и планирование на предприятии

- •Содержание и цели финансового прогнозирования и планирования на предприятии

- •Система финансовых планов предприятий

- •Методы финансового прогнозирования и планирования на предприятиях

- •Глава 7 Общая характеристика особенностей финансов предприятий разных организационно-правовых форм хозяйствования и отраслей экономики

- •Особенности организации финансов предприятий различных организационно-правовых форм хозяйствования

- •Особенности организации финансов предприятий различных отраслей экономики

- •Библиографический список цитируемой литературы

Глава 3. Организация финансовых и денежных потоков как концептуальная основа формирования саморегулирующейся системы финансов предприятия

Сущность и состав финансовых ресурсов и финансовых потоков на предприятии

Финансовые ресурсы предприятия – это совокупность целевых денежных фондов, об- разованных за счет собственных денежных доходов и поступлений извне и предназначенных для выполнения финансовых обязательств предприятий и финансирования расширенного воспроизводства.

По экономическому содержанию в составе финансовых ресурсов коммерческих орга- низациях выделяют три группы.

Собственные финансовые ресурсы, формируемые в процессе производственно- коммерческой деятельности предприятий:

а) доходы (прибыль от обычных видов деятельности, доходы от выбытия основных средств и прочие доходы);

б) денежные накопления (амортизационный фонд, целевые поступления от собствен- ников и третьих лиц).

Ресурсы, мобилизуемые на финансовом рынке:

а) средства от выпуска и продажи акций, облигаций;

б) долгосрочные кредиты банков и займы юридических и физических лиц, финансо- вый лизинг и др.

Ресурсы, поступившие в порядке перераспределения бюджетных, внебюджетных и др. доходов:

а) страховые возмещения за утраченное имущество в результате страховых случаев; б) дивиденды, поступившие от инвестиций в ценные бумаги сторонних эмитентов; в) бюджетные ассигнования и др.

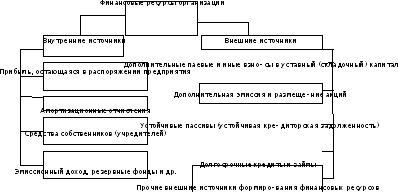

В зависимости от места образования финансовые ресурсы подразделяются на внут- ренние и внешние (рис.6).

В составе внутренних источников основное место принадлежит прибыли, остающей- ся в распоряжении предприятия, которая распределяется решением учредительного (руково- дящего) органа на цели потребления и накопления. Прибыль, направленная на накопление, является основным источником пополнения собственного капитала предприятия. На нерен- табельном предприятии, собственный капитал уменьшается на сумму полученных убытков.

Она используется на производственное и социальное развитие, а часть, направляемая на потребление, – на выплату дивидендов и решение социальных задач. Из прибыли форми- руются также финансовые резервы предприятия.

Важную роль в составе внутренних финансовых ресурсов играют также амортизаци- онные отчисления, которые представляют собой денежное выражение стоимости износа ос- новных средств и нематериальных активов. Они не увеличивают сумму собственного капи- тала, а являются средством его реинвестирования. Имеются и другие сравнительно незначи- тельные внутренние источники финансовых ресурсов предприятия.

Рис. 6. Классификация финансовых ресурсов организаций по месту образования

Среди внешних источников формирования финансовых ресурсов основная роль при- надлежит дополнительной эмиссии акций, посредством которой происходит увеличениеак- ционерного капитала предприятия, а также привлечение дополнительного складочного капи- тала (паевого фонда) путем дополнительных взносов средств (паевых взносов).

В составе внешних собственных финансовых ресурсов имеется специфическая груп- па, именуемая устойчивыми пассивами (в мировой практике аналогичные фонды средств на- зываются счетами начислений). Устойчивые пассивы - это привлеченные средства, не при- надлежащие данной организации, но постоянно находящиеся в ее обороте и условно прирав- ненные к собственным источникам. Эти средства в сумме минимального остатка использу- ются в процессе формирования прироста оборотных средств организаций.

По существу, это - устойчивая кредиторская задолженность, в состав которой входят: переходящая минимальная задолженность по заработной плате и отчислениям во внебюд- жетные фонды; минимальная задолженность перед бюджетом по налогам и т. п. Образование данных фондов вызвано тем, что между моментом поступления денежных средств, предна- значенных для вышеперечисленных выплат, и фиксированным (договором либо законом) днем их выплаты имеется определенное число дней, в течение которых указанные средства уже находятся в обороте организации, но не расходуются по своему назначению, увеличивая финансовые ресурсы предприятия.

В состав внешних финансовых ресурсов включаются также долгосрочные кредиты и займы, приобретаемые на рынке капитала (в отличие от краткосрочных ссуд, являющихся объектом сделок на денежном рынке, и не входящих в состав финансовых ресурсов)

Привлечение долгосрочных заемных средств в оборот организации (предприятия), при условии их эффективного использования, позволяет ей развивать производство, увели- чивать объем совершаемых хозяйственных операций, наращивать доходы и повышать рента- бельность собственного капитала, вследствие использования эффекта финансового рычага.

Привлечение долгосрочных кредитов позволяет собственникам и финансовым менеджерам задолго до получения прибыли существенно увеличить объем контролируемых финансовых ресурсов и расширить инвестиционные возможности предприятия.

В состав внешних финансовых ресурсов поступающих в порядке перераспределения, относятся страховые возмещения по наступившим страховым случаям; средства, поступаю- щие от концернов, ассоциаций, головных компаний; дивиденды и проценты по ценным бу- магам сторонних эмитентов, а также бюджетные средства, которыемогут использоваться как на возвратной, так и на безвозвратной основе. Как правило, последние выделяются из бюд- жетов различных уровней под финансирование государственных заказов, отдельных инве- стиционных программ или в качестве краткосрочной финансовой государственной поддерж- ки организаций, продукция которых имеет народно-хозяйственное значение.

Привлечение финансовых ресурсов из различных источников имеет ряд ограничений: организационно-правовых, макроэкономических, инвестиционных, финансово - аналитиче- ских.

К ограничениям организационно-правового характера относятся законодательно за- крепленные требования к величине и порядку формирования отдельных элементов собст- венного и заемного капитала организации: нижняя граница величины уставного капитала и величина резервного капитала; пределы размещения привилегированных акций и корпора- тивных облигаций. К организационно- правовым ограничениям относится также контроль над управлением предприятием (особенно в акционерных обществах, которые привлекая финансовые ресурсы путем дополнительной эмиссии акций,могут изменять финансовую структуру капитала и структуру управления).

В число макроэкономических ограничений входят: инвестиционный климат в стране, страновой риск, денежно-кредитная политика государства, действующая система налогооб- ложения, ставка рефинансирования, уровень инфляции.

Формирование финансовых ресурсов организаций сопряжено с оценкой сочетания интересов последних с интересами инвесторов и кредиторов, т.е. с наличием инвестицион- ных ограничений. Взаимодействие с финансовым инвестором характеризуется возможностью сохранения действующей структуры управления в организации, среднесрочным горизонтом инвестирования и заинтересованностью в размере и сроках получения прибыли. В то же время стратегический инвестор принимает активное участие в управлении предприятием, не ограничивается конкретными сроками инвестирования и нацелен на получение значительной части бизнеса.

Финансово-аналитические ограничения включают показатели, на основе которых производится оценка влияния процесса изменения финансовой структуры на финансовое по- ложение предприятия, - коэффициенты структуры капитала.

Использование финансовых ресурсов предприятий осуществляется по следующим ос- новным направлениям:

финансирование минимального размера затрат на производство и реализацию продукции, работ, услуг, обеспечивающего непрерывный кругооборот стоимости капитала;

финансирование инвестиционной деятельности предприятия (реальные и финансовые ин- вестиции);

платежи в бюджет и внебюджетные фонды;

погашение долгосрочных и реструктурированных кредитов и займов;

финансирование благотворительной деятельности и др.

Размер финансовых ресурсов предприятия постоянно меняется: они формируются, за- тем увеличиваются по мере накопления прибыли и других доходов и размещаются в активах (разных видах имуществ или денежных средствах).

Парадокс состоит в том, что, как правило, использование финансовых ресурсов на развитие предприятия ведет к накоплению собственного капитала (разумеется, кроме убы- точной деятельности, «съедающей» собственные финансовые ресурсы и формирующей про- сроченные обязательства). Такой характер влияния изменения финансовых ресурсов наус- тойчивость предприятий обусловил их рациональную организацию в качестве одной изкон- цептуальных основ формирования саморегулирующейся системы финансов хозяйствующего субъекта.

Движение финансовых ресурсов на предприятии образует финансовые потоки на предприятиях.

Финансовые потоки – это сгруппированное по определенным признакам (внешним и внутренним) движение финансовых ресурсов: их приток и отток.

В финансовой отчетности финансовые потоки отражаются в отчете о прибылях и убытках, отчете об изменениях капитала, бухгалтерском балансе, пояснениях к нему и т.д.

Плановые финансовые потоки формируются на основе специальных расчетов поступ- ления собственных, заемных и прочих финансовых ресурсов в финансовой части плана про- изводственно-финансовой деятельности предприятия.