- •Часть 2 ст. 59 тк рф устанавливает случаи, когда заключение трудового договора на определенный срок возможно по соглашению сторон без учета характера предстоящей работы и условий ее выполнения:

- •4. Управленческое планирование.

- •12. Организационно-распорядительные документы в структуре принятия управленческих решений.

- •20. Управление персоналом как составная часть менеджмента организации.

- •28. Набор персонала.

- •36. Оценка персонала.

- •44. Метод функционально-стоимостного анализа деятельности служб управления персоналом.

- •52. Качество и эффективность управленческих решений

- •60. Сравнительный обзор практики менеджмента в России и за рубежом.

- •68. Система муниципального управления в рф

- •76. Инновационная политика.

- •Глава II. Текущее состояние инновационного процесса и перспективы его развития

- •5. Организация как объект управления. Структура управленческих отношений и порядок их регулирования

- •2 Формы делегирования:

- •I Бюрократический тип (механистический):

- •II Органический тип (адаптивный)

- •13. Производственные ресурсы общества: ограниченность и необходимость эффективного использования

- •21. Основные этапы развития и практики управления персоналом в XX веке.

- •31. Адаптация персонала

- •37. Развитие персонала.

- •45. Кадровый консалтинг

- •53. Формирование миссии и стратегических целей организации.

- •1. В сфере доходов:

- •2. В сфере работы с клиентами:

- •3. В сфере работы с сотрудниками:

- •4. В сфере социальной ответственности:

- •61. Опыт зарубежного внутрифирменного менеджмента персонала.

- •69. Составление профессиограмм, психограмм, карт компетенций.

- •24. Система управления персоналом организации

- •40. Служба персонала организации.

- •48. Аудит персонала

- •1. Принципы современного менеджмента.

- •1. Принцип разделения и специализации труда

- •2. Принцип единства цели и руководства.

- •9. Руководство и лидерство в менеджменте. Формы власти.

- •1. Формальные и неформальные лидеры.

- •2. Традиционные, рациональные и харизматические лидеры.

- •3. Авторитарные, либеральные и демократические лидеры.

- •4. Имидж и призвание лидеров.

- •5. Психологическое поведение лидеров.

- •17. Предприятие: сущность и виды.

- •25. Руководитель в системе управления персоналом.

- •33. Управление деловой карьерой.

- •41. Основные этапы развития кадровых служб в хх веке.

- •49. Методика проведения аудита персонала в организации

- •57. Организационное проектирование системы управления персоналом.

- •65. Учет операций на расчетных счетах.

- •73. Социально-психологический тренинг как средство обучения и развития персонала.

- •1. "Здесь и теперь"

- •2. Искренность и открытость

- •5. Конфиденциальность

- •3. Управленческое прогнозирование.

- •Экспертное прогнозирование

- •11. Деловая этика

- •19. Экономические показатели результатов деятельности предприятия.

- •27. Планирование персонала.

- •35. Стимулирование трудовой деятельности.

- •43. Экономическая и социальная эффективность службы управления персоналом организации.

- •51. Понятие и сущность управленческого решения.

- •59. Планирование маркетинговой деятельности.

- •2. Товарная политика.

- •4. Далее устанавливается уровень цены и показатели рентабельности товара.

- •5. Сбытовая политика.

- •67. Система государственного управления в рф.

- •75. Инновации в менеджменте человеческих ресурсов.

- •1 Методы управления, их характеристика. Комплексное использование методов управления в современном менеджменте

- •2 Стиль руководства. Особенности управления индивидуумом и группой.

- •5 Мотивация персонала в системе управления.

- •6 Компетентностный подход к управлению персоналом организации.

- •7 Менеджер по персоналу: основные компетенции и нравственно-психологические аспекты деятельности.

- •8 Сущность маркетинга и его функции.

- •9 Учет расчетов с персоналом по оплате труда.

- •10 Право хозяйственного ведения и оперативного управления.

- •Преимущества от использования цо Для организации:

- •Для участников:

- •Специальные упражнения

19. Экономические показатели результатов деятельности предприятия.

Формирование финансовых результатов деятельности предприятия. Прибыль предприятия. Виды прибыли. Функции прибыли предприятия. Формирование, распределение и использование прибыли предприятия. Оценка эффективности финансовой деятельности предприятия. Система показателей анализа финансовой деятельности предприятия. Анализ финансовой устойчивости, платежеспособности, рентабельности и деловой активности предприятия.

Финансовый результат — это конечный экономический итог хозяйственной деятельности предприятия, который выражается в форме прибыли (дохода) или убытка.

В рыночных условиях хозяйствования прибыль является важнейшим экономическим показателем деятельности предприятия, она в обобщенном виде отражает результаты хозяйствования, продуктивность произведенных затрат.

Прибыль характеризует не весь полученный доход, а только ту его часть, которая "очищена" от понесенных затрат на осуществление этой деятельности. В количественном выражении прибыль представляет собой разность между совокупным доходом и совокупными затратами на предпринимательскую деятельность.

Прибыль является стоимостным показателем, выраженным в денежной форме. Такая форма оценки прибыли связана с практикой обобщенного стоимостного учета всех связанных с ней основных показателей — вложенного капитала, полученного дохода, понесенных затрат и т. п., а также с действующим порядком её налогового регулирования.

Прибыль — это выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, вознаграждение за риск осуществления предпринимательской деятельности, представляющий собой разницу между совокупным доходом и совокупными затратами в процессе осуществления этой деятельности.

Различают бухгалтерское и экономическое значение прибыли.

Бухгалтерская прибыль — это разность между совокупным доходом и бухгалтерскими (явными) издержками.

Экономическая прибыль — это разность между совокупным доходом и экономическими издержками.

Между бухгалтерской и экономической прибылью имеется следующее соотношение:

Явные издержки отражаются полностью в бухгалтерском учете, поэтому они еще называются бухгалтерскими издержками.

Неявные (вмененные) издержки — это альтернативные издержки использования ресурсов, принадлежащих самой организации, т. е. не оплачиваемые ею издержки. Неявные издержки могут быть представлены как денежные платежи, которые могла бы получить организация при более выгодном использовании принадлежащих ей ресурсов, т. е. это издержки упущенных возможностей (недополученная прибыль). Вмененные издержки в бухгалтерском учете не отражаются.

Из вышесказанного можно сделать вывод, что экономическая прибыль меньше бухгалтерской на величину вмененных (неявных) издержек.

Производственные предприятия в процессе хозяйственной деятельности используют различные виды прибыли, которые можно классифицировать по следующим признакам.

1. По отраслям деятельности:

прибыль от производственной деятельности;

прибыль от торговой деятельности;

прибыль от оказания услуг и т. д.

Такое деление прибыли связано с тем, что в современных условиях производственные предприятия наравне с основной деятельностью занимаются также и другими видами деятельности. По каждой сфере деятельности действующим законодательством могут быть предусмотрены разные ставки налога на прибыль и льготы по ним.

Ведение раздельного учета доходов и расходов по отраслям деятельности способствует укреплению хозяйственного расчета, повышает точность и достоверность расчетов и усиливает аналитические возможности бухгалтерского учета.

2. По видам деятельности:

прибыль от основной деятельности – результат основной производственной деятельности предприятия.

прибыль от инвестиционной деятельности – отражается частично в виде операционной прибыли (доходы от участия в совместных предприятиях; доходы от владения ценными бумагами и от депозитных вкладов) и частично — в виде прибыли от реализации основных средств и иных активов, отличных от денежных средств и продукции;

прибыль от финансовой деятельности – результат денежных потоков, которые связаны с обеспечением предприятия внешними источниками финансирования (привлечение дополнительного акционерного или паевого капитала, эмиссия акций, облигаций или других долговых ценных бумаг и т.д.).

3. по источникам формирования:

прибыль от реализации продукции – результат хозяйствования по основной производственно-сбытовой деятельности предприятия;

прочие поступления – операционная прибыль (поступления, связанные с предоставлением за плату во временное пользование активов организации, различных видов интеллектуальной собственности и т.д.), внереализационная прибыль (штрафы, пени, неустойки за нарушение условий договоров), чрезвычайная прибыль (после чрезвычайных происшествий - страховые возмещения, стоимость материальных ценностей, остающихся от списания непригодного к восстановлению и дальнейшему использованию имущества организации и т. п.).

По составу элементов, формирующих прибыль:

маржинальная прибыль – это разница между доходом от реализации продукции, уменьшенного на сумму налоговых платежей, и ее производственной себестоимостью (переменными затратами);

валовая прибыль – это общая прибыль предприятия от всех видов хозяйственной деятельности до вычета из нее налога на прибыль и других обязательных сумм.;

чистая прибыль – разность между балансовой прибылью и налоговыми платежами из нее..

5. По характеру налогообложения:

прибыль, подлежащая налогообложению;

прибыль, не подлежащая налогообложению.

6. По влиянию инфляционного процесса:

номинальная прибыль;

реальная прибыль характеризует размер номинально полученной прибыли, скорректированной на темп инфляции в соответствующем периоде..

7. По периоду формирования:

прибыль предшествующего периода;

прибыль отчетного периода;

прибыль планового периода (планируемая прибыль).

Такое деление можно использовать для анализа и планирования прибыли, выявления соответствующих трендов ее динамики, построения соответствующего базиса расчетов и т. д.

8. По направлениям использования:

на уплату налогов и других обязательных отчислений;

капитализируемая прибыль характеризует ту ее сумму, которая направляется на финансирование прироста активов предприятия, т. е. в фонд накопления;

потребляемая прибыль – характеризует часть, которая расходуется на выплаты собственникам (акционерам), персоналу или на социальные программы предприятия.

9. По итоговому результату:

положительная прибыль;

отрицательная прибыль (убыток).

Также можно выделить еще одну разновидность прибыли – сверхприбыль – равна разнице между общей рыночной ценой и наименьшей себестоимостью изделия.

Основные функции прибыли:

Оценочная функция — заключается в том, что она наиболее полно отражает уровень производства и дает оценку эффективности хозяйственной деятельности всего предприятия.

Стимулирующая функция — заключается в том, что стимулирующее влияние на рост эффективности работы организации.

Фискальная функция — заключает в том, что прибыль – это источник отчислений в государственный бюджет и внебюджетные фонды.

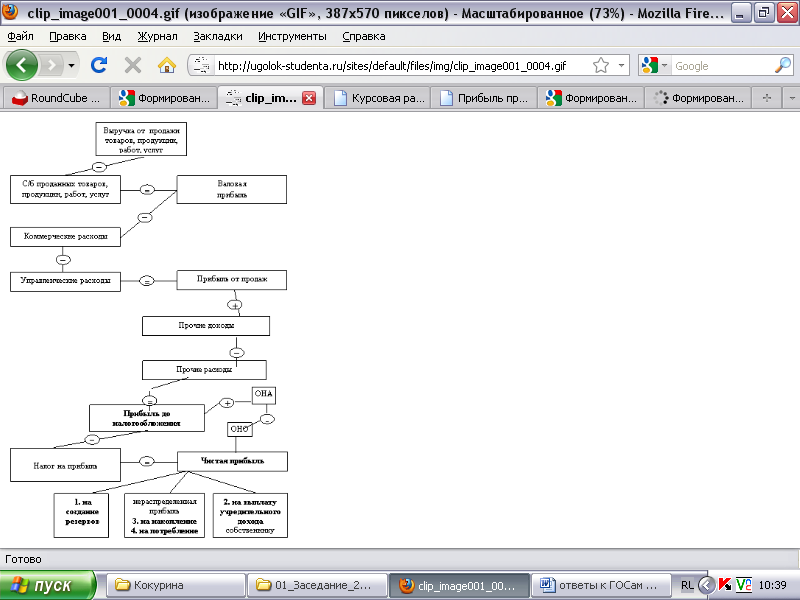

Схематично процесс формирования и распределения финансовых результатов предприятия представлен на рис.

Рис. Формирование и распределение финансовых результатов предприятия

Формирование финансовых результатов предприятия происходит в результате получения доходов от различных видов деятельности и возмещения расходов. При этом для получения прибыли доходы отчетного периода должны превышать расходы.

Финансовый результат деятельности предприятия, окончательно сформированный к концу года в виде чистой прибыли, подвергается распределению. В соответствии с принципами организации финансовой деятельности предприятия самостоятельно определяют направления распределения и использования чистой прибыли (рис.).

Прежде всего, за счет прибыли формируются резервы. Создание резервов необходимо для снижения рисков предприятия.

Часть чистой прибыли может быть направлена на выплату учредительного дохода собственникам.

Учредительный доход акционерам выплачивается в виде дивидендов.

Оставшаяся после начисления учредительского дохода и формирования резервного капитала прибыль накапливается как нераспределенная и представляет собой составную часть собственного капитала предприятия.

Нераспределенная прибыль направляется на накопление (расходы на мероприятия, связанные с повышением имущественного состояния предприятия и не относящиеся на себестоимость продукции). Например, расходы на техническое перевооружение, реконструкцию и строительство новых объектов, действующего производства, на совершенствование техники, модернизацию оборудования, приобретение нематериальных активов, пополнение оборотных средств и т.д. (при этом может формироваться фонд накопления); на потребление, то есть на мероприятия по социальному развитию и материальному поощрению персонала, а также другие мероприятия и работы, не приводящие к образованию нового имущества предприятия). Средства фонда потребления предназначены для материального поощрения работников, обеспечения социальной защиты персонала (дотация на питание, приобретение проездных, путевок, детские учреждения, расходы по благоустройству и т.д.).

Комплексный анализ финансовой деятельности - это научная база принятия управленческих решений в бизнесе. Для их обоснования необходимо выявлять и прогнозировать существующие и потенциальные проблемы, производственные и финансовые риски, определять воздействие принимаемых решений на уровень рисков и доходов субъекта хозяйствования. Поэтому овладение методикой комплексного экономического анализа менеджерами всех уровней является составной частью их профессиональной подготовки.

Основной целью проведения анализа финансовой деятельности предприятия является получение объективной оценки его платежеспособности, финансовой устойчивости, деловой активности и эффективности деятельности.

Критериями качественных изменений в имущественном положении предприятия и степени их прогрессивности выступают такие показатели, как:

сумма хозяйственных средств предприятия;

доля активной части основных средств;

коэффициент износа;

удельный вес быстрореализуемых активов;

доля арендованных основных средств;

удельный вес дебиторской задолженности и др.

В условиях рынка чрезвычайно большое значение имеет финансовое положение предприятия в каждый данный момент. С этой целью используются разнообразные коэффициенты.

1. Коэффициенты текущей платежеспособности

2. Коэффициенты рентабельности

3. Коэффициенты долгосрочной платежеспособности

4. Коэффициенты, характеризующие положение на рынке

Для установления путей повышения результативности работы предприятия, используется система технико-экономических показателей, которые характеризуют технико-экономическое и организационное состояние производства на определенный момент времени. Они отражают уровень использования оборудования, степень механизации и автоматизации, прогрессивность технологических процессов, качество выпускаемой продукции, эффективность производства, квалификацию кадров, организацию производства и труда, производительность труда и др. Сложность использования вышеназванных показателей состоит в определении степени влияния каждого из них и всех вместе на уровень экономического состояния предприятия в целом.

В условиях рынка важное значение имеют показатели качества продукции или оказываемых услуг, так как качество продукции сильно влияет как на повышение конкурентоспособности товаров, так и на повышение продажной цены. Последнее увеличивает объем продаж, а следовательно, и рост прибыли.

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

Финансовая устойчивость в долгосрочном плане характеризуется, следовательно, соотношением собственных и заемных средств. Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

Показатели рентабельности характеризуют окончательные результаты хозяйствования, их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

1) показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов;

2) показатели, характеризующие рентабельность продаж;

3) показатели, характеризующие доходность капитала и его частей.

Оценка деловой активности направлена на анализ результатов и эффективность текущей основной производственной деятельности

Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных по сфере приложения капитала предприятий. Такими качественными критериями являются: широта рынков сбыта продукции; наличие продукции, поставляемой на экспорт; репутация предприятия, выражающаяся, в частности, в известности клиентов, пользующихся услугами предприятия, и др. Количественная оценка делается по двум направлениям:

степень выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям, обеспечение заданных темпов их роста;

уровень эффективности использования ресурсов предприятия.