- •Современная банковская практика проведения международных платежей Введение

- •Глава 1. Как происходит движение денежных средств

- •1.1. Корреспондентские счета

- •1.2. Банковские платежные документы и выписки по счетам

- •1.3. Средства межбанковских коммуникаций

- •1.4. Платежный процесс и клиринговые системы

- •1.5. Платежный процесс и его участники

- •1.6. Методы осуществления банковских платежей

- •Глава 2. Основные клиринговые и телекоммуникационные системыбанковских расчетов

- •2.1. Системы расчетов в долларах сша

- •2.1.1. Платежная система Соединенных Штатов

- •2.1.2. Fedwire (федвайр) и другие системы расчетов фрс

- •2.1.3. Чипс (chips)

- •2.2. Системы расчетов в евро

- •2.2.1. Платежная система стран зоны евро

- •2.2.2 Target

- •2.2.3. Система euro 1 банковской ассоциации Euro Banking Association (ева)

- •2.2.4. Системы розничных переводов

- •2.2.4.1. Tipanet

- •2.2.4.2. Eurogiro

- •2.2.4.3. S-Interpay

- •2.2.4.4. Step 1

- •2.2.4.5. Step 2

- •2.3. Платежная система Германии

- •2.3.1. Rtgs Plus

- •2.3.2. Rps

- •2.3.3. Жиро сеть Deutsche Postbank ag

- •2.3.4. Жиро сеть сберегательных банков (сберкасс)

- •2.3.5. Жиро сеть кооперативных банков

- •2.3.6. Жиро сети крупных коммерческих банков

- •2.4. Международная система банковских телекоммуникаций swift

- •2.4.1. Общая информация о системе

- •2.4.2. Организационная структура

- •2.4.3. Услуги, предоставляемые участникам и членам системы

- •2.4.4. Интерфейсы системы

- •2.4.5. Идентификация банков в системе

- •2.4.6. Стандарты swift

- •2.4.7. Финансовые сообщения

- •Глава 3. Практика осуществления международных банковских платежей

- •3.1. Ключевые аспекты составления поручений на перевод средств

- •3.2. Практические вопросы подготовки платежных поручений

- •3.3. Особенности проведения платежей в основных мировых валютах

- •3.3.1. Доллары сша

- •3.3.2. Евро

- •Глава 4. Международные платежи в валюте Российской Федерации

- •4.1. Платежная система России

- •4.1.1. Расчеты и клиринг в Российской Федерации

- •4.1.2. Платежная система Банка России

- •4.1.3. Негосударственные клиринговые системы

- •Платежные розничные системы, представленные на российском рынке

- •4.1.4. Платежные системы банковских карт

- •4.1.5. Системы электронных розничных платежей

- •4.1.6. Современные тенденции развития рынка розничных переводов("Универсальная коммерция")

- •4.2. Международная система банковских телекоммуникаций swift вроссийской платежной инфраструктуре

- •4.3. Международные платежи и валютный контроль в РоссийскойФедерации

- •Заключение

- •Приложение Статистические данные по системе chips *1

- •Статистические данные по системе Fedwire *(1)

- •Количество платежей, осуществленных через основные клиринговыесистемы сша *(1)

- •Объем платежей, осуществленных через основные клиринговыесистемы сша *(2)

- •Количество безналичных платежей в сша, в разрезе инструментов *(1)

- •Объем безналичных платежей в сша, в разрезе инструментов *(2)

- •Количество платежей, осуществленных через основные клиринговыесистемы Германии *(2)

- •Объем платежей, осуществленных через основные клиринговыесистемы Германии *(1)

- •Количество безналичных платежей в Германии, в разрезе инструментов *(1)

- •Объем безналичных платежей в Германии, в разрезе инструментов *(2)

- •Количество осуществленных платежей в разрезе инструментов вразличных странах *(1)

- •Количество осуществленных платежей в разрезе инструментов вразличных странах в расчете на одного жителя *(1)

- •Доля различных инструментов в платежных оборотах некоторых стран(по количеству операций) *(1)

- •Доля различных инструментов в платежных оборотах некоторых стран (пообъему операций в денежном выражении) *(1)

- •Данные по функционированию основных платежных систем в различныхстранах *(1)

- •Данные по межстрановому трафику (количество сообщений) в системеSwift между некоторыми государствами в 2003 г. *(1)

- •Данные по трафику в системе swift в некоторых странах в 2003 г. *(1)

- •Данные по количеству пользователей системы swift в некоторых странахв 2003 г. *(2)

- •Данные по участию некоторых стран в эксплуатации системы swift *(1)

- •При написании книги были использованы материалы из следующихисточников:

4.1.4. Платежные системы банковских карт

Рынок банковских карт получил довольно широкое развитие в России. Пластиковые карточки занимают лидирующие позиции в России среди других инструментов розничных платежей. Примечательно, что в отличие от многих других стран, где этот инструмент пришел в качестве замены чековым платежам, в нашей стране расчеты картами стали развиваться, что называется, с нуля.

Но несмотря на бурное развитие карточного рынка России и стабильный рост всех его показателей, карты в России все еще не стали полноценным платежным средством и более чем на 90% используются для снятия наличных денег, но для оплаты товаров и услуг.

Российский рынок банковских карт стремительно развивается. По данным Центрального Банка РФ по итогам 2005 года в России насчитывалось почти 54,7 млн. банковских карт, из которых 54,5 млн. - карты физических лиц, и немногим более 153 тыс. - карты юридических лиц. Причем на протяжении последних пяти лет карточный рынок России демонстрирует устойчивый рост. Так по итогам 2005 года количество банковских карт в России увеличилось на 55,49% по сравнению с 2004 годом. В 2004 году количество карт составило свыше 35,2 млн., что на 46,36% выше, чем по итогам 2003 года (24,02 млн.) *(57). Вообще же среднегодовой прирост количества банковских карт по данным CNews Analytics в России за период 2001-2005 годов составил 50,79% *(58).

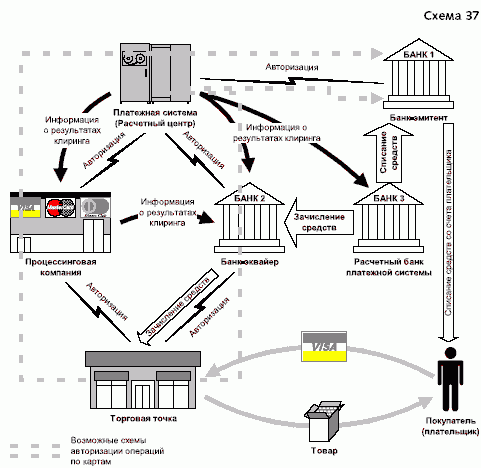

В качестве основных участников процесса карточного перевода выступают следующие лица:

держатели пластиковых карточек (плательщики);

банки, выпускающие пластиковые карты для своих клиентов (банки-эмитенты);

торговые точки, принимающие эти карты в оплату за проданные товары и оказанные услуги;

банки, которые проводят эквайеринг, т.е. главным образом обеспечивают поступление денежных средств от банков-эмитентов продавцам товаров и услуг;

процессинговые компании, осуществляющие операции между торговой точкой и банком-эквайером;

а также сами платежные системы, например, VISA или MasterCard и их расчетные центры, осуществляющие авторизацию платежей и их клиринг.

Схема прохождения платежа, сделанного с помощью пластиковой карточки, т.е. процедура процессинга в общем виде выглядит следующим образом. Покупатель товаров или услуг расплачивается с продавцом с помощью своей банковской карты. При этом торговой точкой (магазином), где производится карточный платеж, после осуществления визуальной проверки карточки в адрес банка-эквайера напрямую или через про-цессинговую компанию направляется запрос на авторизацию операции. Запрос может быть сделан по телефону или с помощью электронных средств через POS-терминал.

Первичную обработку запросов от торговых точек на авторизацию транзакций по картам проводит эквайер-центр. Эквайерингом называется процедура приема пластиковых карт в качестве средств оплаты за товары и услуги. Процессинг банковских карт включает в себя сбор, обработку и рассылку участникам расчетов информации по операциям с пластиковыми карточками. Роль эквайер-центра может выполнять непосредственно банк-эквайер, обслуживающий продавца и являющийся членом соответствующей системы пластиковых карт, или специализированная процессинговая компания.

Процессинговая компания осуществляет передачу информации о транзакции и является гарантом безопасного транспорта карточных данных непосредственно к вычислительному центру банка-эквайера или расчетного центра платежной системы. В реальности процессинговые компании выполняют значительно более широкие функции и предлагают множество сервисов. Тем не менее основной задачей их деятельности является обеспечение эффективного взаимодействия между торговой точкой и платежной системой при осуществлении платежа по банковской карте. С юридической точки зрения карточные процессинговые системы являются обычным агентом в управлении операциями по карточному счету владельца карты. Они оперируют лишь записями о деньгах в банке, но никак не самими деньгами.

Если держатель карточки не является клиентом банка-эквайера, то запрос на авторизацию операции переправляется в расчетный центр системы, который, в свою очередь, либо выполняет его и передает ответ банку-эквайеру или процессинговой компании, либо осуществляет его дальнейшую маршрутизацию в адрес банка-эмитента карточки. Банк-эквайер верефицирует транзакции и осуществляет расчеты с торговой точкой, т.е. производит перечисление средств на ее расчетный счет.

Расчетные центры платежных систем банковских карт являются центральным звеном в карточных расчетах. Без них операции по пластиковым картам были бы неосуществимы. Они ведут базы данных платежных систем, содержащие информацию, которая обеспечивает выполнение запросов на авторизацию операций по картам. Уникальное программное обеспечение и сотни тысяч ежедневных транзакций - все это компоненты работы расчетных центров. Ими хранится информация о банках - членах этой платежной сети и держателях ее карточек.

Расчетные центры располагают сведениями о лимитах держателей карточек и выполняют запросы на авторизацию в том случае, если обращение к базе банка-эмитента в режиме реального времени невозможно. В противном случае центр пересылает полученный запрос в банк-эмитент карточки, по операциям с которой требуется авторизация. Затем обеспечивается пересылка ответа банка-эмитента на запрос в адрес банка-эквайера или процессинговой компании.

При проведении авторизации операций по картам происходит составление протоколов транзакций. Они содержат информацию о произведенных посредством карточек платежах и выдачах наличных. На их основании осуществляется клиринг, т.е. расчет нетто требований и обязательств членов платежных систем банковских карт друг перед другом. Расчетный центр системы готовит и рассылает итоговые данные для проведения расчетов между банками-участниками платежной сети. Кроме того, он рассылает банкам-эквайерам и торговым точкам стоп-листы карточек своей системы.

Клиринг между банками обеспечивается наличием в платежной системе расчетного банка или нескольких банков, в которых кредитные организации - члены сети открывают корреспондентские счета. Итоговые расчеты осуществляются на основании данных, которые банки получают от процессингового центра. Банки-участники системы перечисляют расчетному банку сальдо своих нетто обязательств или получают от него сумму нетто требований по итогам операционного дня.

Ниже изображена типовая процедура осуществления платежа по пластиковой карточке ( схема 37).

Согласно данным крупнейшей в России процессинговой компании UCS - United Card Service (ЗАО "Компания объединенных кредитных карточек") в 2005 году основной объем операций из тех, что были ей обработаны, составили транзакции с банковскими карточками следующих платежных систем: Visa, Mastercard, American Express и Diners Club. На долю Visa пришлось 59,01% объема операций в денежном выражении и 54,56% в количественном. Доля Mastercard составила 24,11% денежного объема транзакций и 20,95% количественного. Эти же показатели в отношении American Express составляют 14,21% и 3,48% соответственно *(59).

Приведенные выше данные можно считать репрезентативными для всего российского рынка пластиковых карт, так как UCS осуществляет процессинг порядка 60% всех карточных операций в стране. На сегодняшний день она является наиболее технически оснащенной компанией в стране с более чем 30-летним опытом обслуживания предприятий по приему ими банковских карт в оплату за проданные товары и предоставленные услуги. Оборот UCS по итогам 2004 года превысил 1,4 млрд. долларов. В этот объем входит оборот по процессируемым картам систем Visa, Mastercard, Diners Club, JCB. Оборот компании, включая American Express, составил около 1,7 млрд. долл. В настоящее время компания обслуживает более 17 тысяч торговых и сервисных предприятий, из которых в 10 тыс. установлены POS-терминалы и электронные кассы для приема в оплату банковских карт. UCS и группа E-port совместно развивают проект по подключению банкоматов и POS-терминалов, обслуживающихся в компании, к услуге по приему розничных платежей за использование сотовой связи, Интернет, коммерческого телевидения, IP-телефонии и других повседневных услуг.

"Схема

37"

"Схема

37"