- •080103 «Национальная экономика» (очное и заочное отделение)

- •080507«Менеджмент организации» (очное и заочное отделение)

- •080109 «Бухгалтерский учет, анализ и аудит» (очное отделение)

- •080801 «Прикладная информатика в экономике» (очное отделение)

- •Содержание умк

- •Квалификационная характеристика специалиста Квалификационная характеристика специалиста 080103 «Национальная экономика»

- •Квалификационная характеристика специалиста 080507 «Менеджмент организации»

- •Квалификационная характеристика бакалавра 080100-62 «Экономика»

- •Квалификационная характеристика бакалавра 080500-62 «Менеджмент»

- •Квалификационная характеристика специалиста 080109 «Бухгалтерский учет, анализ и аудит»

- •Квалификационная характеристика специалиста 080801 «Прикладная информатика в экономике»

- •Квалификационная характеристика бакалавра 080800-62 «Прикладная информатика»

- •Определение набора компетенций, которые формируются у студентов при изучении курса «Экономическая теория» (Экономика) («Макроэкономика»)

- •Рабочая программа Методические указания по изучению курса

- •Требования к обязательному минимуму содержания дисциплины, определяемые гос впо Требования к обязательному минимуму содержания дисциплины, определяемые гос впо 080103 «Национальная экономика»

- •Требования к обязательному минимуму содержания дисциплины, определяемые гос впо 080507 «Менеджмент организации»

- •Требования к обязательному минимуму содержания дисциплины, определяемые гос впо 080109 «Бухгалтерский учет анализ и аудит», 080801 «Прикладная информатика в экономике»

- •Требования к обязательному минимуму содержания дисциплины, определяемые гос впо 080100-62 «Экономика»

- •Требования к обязательному минимуму содержания дисциплины, определяемые гос впо 080500-62 «Менеджмент»

- •Требования к обязательному минимуму содержания дисциплины, определяемые гос впо 080800-62 «Прикладная информатика»

- •Технологическая карта учебного курса

- •Содержание учебного курса

- •Курс лекций1 Лекция 1. Предмет и метод макроэкономики

- •Вопрос 1. Становление макроэкономической теории

- •Вопрос 2. Цели и инструменты макроэкономической политики.

- •Вопрос 1. Становление макроэкономической теории.

- •Вопрос 2. Цели и инструменты макроэкономической политики

- •Лекция 2. Народнохозяйственный кругооборот. Макроэкономические показатели

- •Вопрос 2. Расчет внп по доходам и расходам

- •Вопрос 3. Показатели снс

- •Вопрос 4. Измерение уровня цен. Номинальный и реальный внп

- •Вопрос 5. Сложности подсчета показателей дохода и продукта

- •Лекция 3. Макроэкономический анализ: совокупный спрос и совокупное предложение

- •Вопрос 1. Совокупный спрос.

- •Вопрос 2. Совокупное предложение

- •Вопрос 3. Макроэкономическое равновесие. Эффект храповика.

- •Вопрос 1. Совокупный спрос

- •Вопрос 2. Совокупное предложение

- •В опрос 3. Макроэкономическое равновесие. Эффект храповика

- •Лекция 4. Деловые (экономические) циклы

- •Вопрос 2. Основные черты и классификация экономических циклов

- •Вопрос 3. Антициклическое регулирование

- •Лекция 5. Инфляция и безработица

- •Цена рыночной корзины в базовом году

- •Вопрос 2. Социально-экономические последствия инфляции

- •Вопрос 3. Причины, формы и измерение безработицы. Полная занятость и естественный уровень безработицы

- •Совокупная рабочая сила

- •Вопрос 4. Экономические и внеэкономические издержки безработицы

- •Лекция 6. Экономический рост

- •Вопрос 2. Типы экономического роста и его показатели

- •Вопрос 3. Измерение и факторы экономического роста

- •Вопрос 4. Модели экономического роста. Модель Харрода – Домара, Модель Солоу

- •Лекция 7. Фискальная политика

- •Вопрос 2. Совокупный спрос и совокупное предложение

- •Вопрос 3. Роль государственного сектора

- •Вопрос 4. Фискальная политика при сбалансированном бюджете

- •Вопрос 5. Фискальная политика и эффект вытеснения

- •Лекция 8. Теория денег

- •Вопрос 2. Создание и уничтожение денег

- •Вопрос 3. Общая модель создания денег. Кредитный и денежный мультипликаторы

- •Лекция 9. Банковская система. Монетарная политика

- •Вопрос 2.Цели и инструменты монетарной политики

- •Вопрос 3. Кейнсианская кредитно-денежная политика

- •Лекция 10. Макроэкономическое равновесие

- •Вопрос 2. Модели макроэкономического равновесия

- •Вопрос 3. Кейнсианский анализ макроэкономического равновесия

- •Вопрос 4. Равновесие на товарном и денежном рынке

- •Вопрос 5. Эффективность инструментов макроэкономической политики государства

- •Практикум

- •Тема 1. Предмет и метод макроэкономики

- •Основная литература

- •Дополнительная литература

- •Тема 2. Народнохозяйственный кругооборот. Макроэкономические показатели

- •Основная литература

- •Дополнительная литература

- •Тема 3. Макроэкономический анализ: совокупный спрос и совокупное предложение

- •Основная литература

- •Дополнительная литература

- •Тема 4. Деловые (экономические) циклы

- •Основная литература

- •Дополнительная литература

- •Тема 5. Инфляция и безработица

- •Основная литература

- •Дополнительная литература

- •Тема 6. Экономический рост

- •Основная литература

- •Дополнительная литература

- •Тема 7. Фискальная политика

- •1.Имеются следующие данные о фактических и установленных показателях федерального бюджета 1995 г.

- •Основная литература

- •Дополнительная литература

- •Тема 8. Теория денег

- •Основная литература

- •Дополнительная литература

- •Тема 9. Банковская система. Монетарная политика

- •Основная литература

- •Дополнительная литература

- •Тема 10. Макроэкономическое равновесие

- •Основная литература

- •Дополнительная литература

- •Глоссарий

- •Рекомендуемая литература Основная литература

- •Дополнительная литература

- •Методические указания к самостоятельной работе студента

- •Темы рефератов

- •Темы курсовых работ

- •Контрольные вопросы, выносимые на экзамен

- •Проверочные и контрольно-измерительные материалы

Лекция 8. Теория денег

Вопрос 1. Деньги. Денежные агрегаты. Денежный рынок

Вопрос 2. Создание и уничтожение денег

Вопрос 3. Общая модель создания денег. Кредитный и денежный мультипликаторы

Вопрос 1. Деньги. Денежные агрегаты. Денежный рынок

В системе денежного обращения выделяют:

денежную единицу (рубль);

право на эмиссию установленных законом средств платежа (например, суверенное право на эмиссию банкнот и монет);

соотношение с другими валютами (валютный паритет).

Деньги рассматриваются как наиболее ликвидная часть финансовых активов. Ликвидность - это свойство актива служить средством немедленного и удобного расчета с продавцами товаров и услуг, без изменения его номинальной стоимости или потери ценности. Выделяют три функции денег: средство обращения (платежа), мера стоимости (средство счета), средство накопления (средство сохранения ценности).

Средство обращения. В этой функции деньги используются в расчетах при покупке товаров и услуг. Деньги позволяют разделить обмен товаров и услуг на два акта: куплю и продажу. Они резко упрощают обмен товаров, заменяя бартер разделенными во времени и в пространстве актами купли-продажи.

Мера стоимости. В этой функции деньги измеряют ценности товаров своим количеством выражая их цену. Использование денег снижает трансакционные издержки, (расходы на осуществление обмена товарами и услугами). Деньги не только своим количеством выражают цены, но и служат средством счета в банковских и финансовых операциях, в бухгалтерском учете.

Средство накопления (сбережения). Эта функция относится к активам, ценность которых сохраняется длительное время. Деньги могут сберегаться как в наличной форме, так и в виде срочных и бессрочных вкладов в банках. Деньги в качестве средства накопления имеют преимущество перед другими имущественными активами (акциями, облигациями, вещами). Это свойство количественной определенности, легкость и быстрота превращения в другие виды имущества ("переливаемость") без потери ценности, что вместе называется ликвидностью.

Денежные агрегаты.

Денежная масса, используемая в стране, по степени ликвидности делится на четыре денежных агрегата: М0, М1, М2 и М3.

Центральный банк России (ЦБР) следующим образом классифицирует денежную массу:

МО - наличные деньги в обращении и бумажные деньги на руках у населения и в кассах предприятий;

М1 - МО + депозиты населения в сбербанках до востребования + депозиты населения и предприятий в коммерческих банках до востребования + средства населения и предприятий на расчетных и текущих счетах;

М2 - М1 + срочные вклады в сбербанках;

М3 - М2 + депозитные сертификаты банков + облигации государственного займа.

Структура денежной массы на начало 1990 г.* (в России - на начало 1994г.)

Денежные агрегаты |

М0 |

М1 |

М2 |

М3 |

Россия, млрд.руб. |

14100 |

36700 |

38200 |

38221 |

Англия, млрд.руб. |

14,8 |

105,0 |

217,2 |

223,4 |

Франция, млрд.руб. |

222,5 |

1528,1 |

2818,5 |

3877,5 |

ФРГ, млрд.ДМ |

142,5 |

426,9 |

696,0 |

1189,6 |

Япония, трлн.йен |

31,5 |

111,8 |

409,4 |

658,9 |

США, млрд.долл. |

211,8 |

790,3 |

3069,5 |

3915,4 |

*Источник: Гальперин В.М., Гребенников П.И., Леусский А.И., Тарасевич Л.С. Макроэкономика, Учебник, СПб, 1997, с.100.

Из данных таблицы видно, что в России, в отличие от других стран, очень высока доля наличных денег в денежной массе, а объемы М1, М2 и М3 различаются незначительно (в то время как, например, в Японии и США агрегаты М1 и М3 различаются примерно в пять - шесть раз). Это означает, что в России очень невелика доля денежных средств населения и предприятий, лежащих на срочных вкладах в банках или вложенных в ликвидные ценные бумаги и чрезвычайно велика доля наличных денег в обращении (доля МО в М2 колебалась в 1994 - 1997 гг. от 35% до 37%). Такая структура денежной массы в России характеризует, с одной стороны, слабую развитость банковской сферы и недоверие к банкам, а с другой стороны, высокую долю теневой (не регистрируемой государством) экономики, использующей наличные деньги в расчетах.

Низкая доля наличных денег в общей денежной массе в развитых странах объясняется тем, что в этих странах по закону требуется обязательная оплата по безналичному расчету сверх определенной суммы, а также тем, что уже к 1983 году только 1% наемных работников в США и 5% в ФРГ получали зарплату наличными. Удельный вес расчетов наличными в общей стоимости операций в 1988г. составил: во Франции - 0,5%, в США - 2,1%, в ФРГ - 4,2%, в Нидерландах - 4%.1 Низкая доля расчетов наличными (и ее снижение) объясняется высоким уровнем развития банковской системы, широким использованием чеков и кредитных карточек (электронных денег) не только фирмами, но и населением, а также жесткими требованиями налогового законодательства, вызывающими необходимость документального подтверждения не только доходов, но и расходов налогоплательщиков.

Спрос на деньги рассматривается в экономической теории как спрос на активы в денежной форме со стороны населения, фирм и финансовых институтов. Спрос на деньги поэтому называют спросом на реальные кассовые остатки.

Дж. М. Кейнс выделил три возможных мотива хранения денег:

трансакционный мотив, когда спрос на деньги возникает из-за необходимости иметь запас текущих денег для покупок и платежей;

мотив предосторожности, когда спрос на деньги возникает ради накопления их на непредвиденные расходы (на случай болезни, аварии автомобиля и т.п.);

спекулятивный мотив, когда денежную форму финансовых активов предпочитают из-за неопределенности в колебаниях цен на другие виды активов.

Денежный рынок.

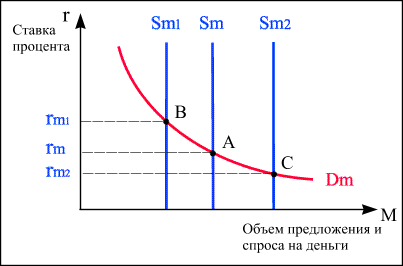

Денежный рынок описывается кривыми общего спроса на деньги и совокупного предложения денег. Для абсолютно жесткого (неэластичного) предложения денег кривая предложения является линией. Такой вид кривой предложения денег объясняется тем, что объем денежной массы (М1) определяется центральным банком и другими правительственными органами, а не рыночными механизмами.

Уменьшение предложения денег на денежном рынке (сдвиг кривой предложения из положения Sm в положение Sm1) приводит к увеличению ставки процента от rm до rm1 и переходу состояния равновесия из точки А в точку В. Равновесие восстанавливается из-за того, что при более высокой банковской процентной ставке люди увеличивают свои вклады в банках, уменьшая количество наличных денег и продавая облигации. При увеличении предложения денег увеличивается спрос на облигации, их курс растет, а ставка банковского процента падает, увеличивается количество наличных денег на руках у населения.

Спрос на деньги (спрос на реальные кассовые остатки) записывается в виде функции:

L = L (P х

Y, r, ![]() ) = P x L(Y, r,

)

) = P x L(Y, r,

)

где: L(Y, r, ) - спрос на реальные кассовые остатки; Y - реальный объем общественного производства (ВНП); r - реальная ставка банковского процента; - ожидаемый темп инфляции; P - индекс цен (дефлятор ВНП).

В другой форме:

![]()

То

есть, спрос на реальные кассовые остатки

(![]() )

является функцией реального объема

производства (Y), реальной ставки

банковского процента ( r ) и ожидаемого

темпа инфляции (

).

С ростом реального объема производства,

спрос на деньги растет (трансакционный

мотив), с увеличением реальной ставки

процента и ожидаемого темпа инфляции

- падает.

)

является функцией реального объема

производства (Y), реальной ставки

банковского процента ( r ) и ожидаемого

темпа инфляции (

).

С ростом реального объема производства,

спрос на деньги растет (трансакционный

мотив), с увеличением реальной ставки

процента и ожидаемого темпа инфляции

- падает.