- •Мотивація навчальної діяльності

- •Потижневе планування діяльності студента

- •Навчальні матеріали

- •Навчальний матеріал

- •1.1.1. Поняття фінансової діяльності підприємства. Прочитайте та законспектуйте особливості фінансової діяльності підприємства

- •1.1.2. Сутність державного регулювання фінансової діяльності підприємства

- •Прочитайте та законспектуйте основні поняття

- •Прочитайте та законспектуйте основні цілі державного регулювання фінансової діяльності підприємства

- •Прочитайте та законспектуйте принципи державною регулювання фінансової діяльності підприємства

- •Прочитайте та законспектуйте зміст процесу державною регулювання фінансової діяльності підприємства

- •Прочитайте та законспектуйте основні напрямки державною нормативно-правового регулювання фінансової діяльності підприємства

- •1.1.3. Засади організації фінансової діяльності підприємства Прочитайте та законспектуйте принципи організації фінансової діяльності підприємства

- •Прочитайте та запишіть головні напрямки фінансової роботи на підприємстві

- •Ознайомтесь з організаційною структурою фінансового відділу підприємства

- •Прочитайте та законспектуйте функціональні обов’язки фінансової служби підприємства

- •Прочитайте та законспектуйте класифікацію підприємств як об’єктів управління за умовами фінансової діяльності підприємства

- •Прочитайте та запишіть суб'єктів фінансової діяльності підприємства

- •Прочитайте інтереси окремих користувачів до інформації про фінансову діяльність підприємства

- •Розділ 1.2. “Власний капітал підприємства”

- •Навчальний матеріал

- •1.2.1. Економічна сутність капіталу.

- •Прочитайте та законспектуйте основні поняття

- •Прочитайте та законспектуйте основні відмінності між власним і позиковим капіталом

- •Прочитайте та законспектуйте склад капіталу залежно від відображення джерел його формування

- •Прочитайте та законспектуйте склад капіталу за напрямками розміщення

- •Прочитайте та законспектуйте склад капіталу за напрямками розміщення і джерелами фінансування

- •Прочитайте та законспектуйте основні поняття

- •Прочитайте та законспектуйте методи визначення загальної потреби у капіталі

- •1.2.2. Особливості формування власного капіталу.

- •Прочитайте та запишіть функції власного капіталу

- •Прочитайте та запишіть склад власного капіталу та характеристику його елементів

- •Прочитайте та запишіть зміст звіту про власний капітал

- •Прочитайте та запишіть методи зміни обсягів статутного капіталу

- •Прочитайте та законспектуйте ознаки і типи емісії цінних паперів

- •1.2.3. Визначення вартості капіталу.

- •Прочитайте та законспектуйте основні поняття

- •Прочитайте та запишіть основні джерелами формування капіталу

- •Структура капіталу підприємства та вартість його окремих джерел

- •Розділ 1.3. “Статутний капітал”

- •Навчальний матеріал

- •1.3.1. Правові аспекти формування статутного капіталу.

- •Прочитайте та законспектуйте основні поняття

- •Прочитайте та законспектуйте мінімальні розміри статутного капіталу, встановлені для різних видів господарських товариств

- •Прочитайте та законспектуйте порядок формування статутного капіталу

- •Прочитайте та законспектуйте основні положення

- •1.3.2. Порядок збільшення (зменшення) статутного капіталу.

- •Прочитайте та законспектуйте, коли можна збільшити розмір статутного капіталу

- •1.3.3. Документальне оформлення статутного капіталу

- •Прочитайте та законспектуйте, схему формування статутного капіталу

- •Прочитайте та законспектуйте основні положення податкового обліку

- •Розділ 1.4. “Особливості формування, обліку і використання окремих видів власного капіталу”

- •Навчальний матеріал

- •1.4.1.Формування, обліку і використання пайового капіталу

- •Прочитайте та законспектуйте основні положення щодо пайового капіталу

- •1.4.2. Формування, облік і використання додаткового капіталу.

- •Прочитайте та законспектуйте основні положення

- •Зверніть увагу

- •1.4.3. Формування, облік і використання резервного капіталу.

- •Прочитайте та законспектуйте основні положення

- •Зверніть увагу на бухгалтерський облік резервного капіталу

- •Зверніть увагу на формування резервного капіталу

- •Прочитайте та законспектуйте використання резервного капіталу

- •Прочитайте та запам’ятайте особливості заповнення "Звіту про власний капітал" ф. № 4

- •1.4.4. Формування, облік і використання нерозподіленого прибутку.

- •Прочитайте та законспектуйте основні положення

- •Прочитайте та законспектуйте основні положення

- •1.4.6. Звіт про власний капітал.

- •Розділ 1.5. “Грошові потоки на підприємстві”

- •Навчальний матеріал

- •1.5.1. Поняття грошового потоку, його склад та значення в забезпеченні кругообігу капіталу.

- •Прочитайте та законспектуйте основні положення

- •Прочитайте та законспектуйте напрямки грошових потоків

- •1.5.2. Управління грошовими потоками.

- •Прочитайте та законспектуйте принципи управління грошовими потоками

- •1.5.3. Управління грошовими потоками від операційної діяльності

- •Прочитайте та законспектуйте етапи управління грошовими потоками

- •Прочитайте та законспектуйте етапи прогнозу грошових надходжень від реалізації продукції

- •1.5.4. Управління грошовими потоками від інвестиційної і фінансової діяльності

- •1.5.5. Зміст та методика складання звіту про рух грошових коштів

- •Питання для самостійної роботи

- •Практичне заняття 1 Завдання 1 (10 балів)

- •Практичне заняття 2 Завдання 2 (9 балів)

- •Модуль 2. Тема: „Оцінка вартості підприємства” Розділ 2.1. “Формування потенціалу підприємства”

- •Навчальний матеріал

- •2.1.1. Потенціал підприємства як економічна система

- •Запишіть характеристику розвитку потенціалу підприємства як економічної системи

- •Прочитайте та стисло запишіть

- •2.1.2. Загальні підходи щодо формування потенціалу підприємства

- •Прочитайте та запишіть характеристику кожного з наукових підходів

- •2.1.3. Основні фактори та передумови формування та розвитку потенціалу підприємства

- •Дайте характеристику кожному з зовнішніх факторів, та законспектуйте їх

- •Розширте інформацію про внутрішні фактори

- •Розділ 2.2. “Теоретичні основи оцінки потенціалу підприємства”

- •Навчальний матеріал

- •2.2.1. Особливості потенціалу підприємства як об'єкта оцінки

- •Запишіть особливості підприємства як об’єкта ринкових угод

- •З’ясуйте які процедури включає механізм оцінки

- •З’ясуйте і запишіть обов’язкові випадки, у яких здійснюється оцінка

- •2.2.2. Поняття вартості та її модифікації

- •Запам’ятайте за якими ознаками зустрічаються види вартості у науково-методичній літературі

- •Прочитайте та стисло запишіть характеристику вартостей за цілями оцінки

- •Розширте інформацію про відновлювану та залишкову вартості та законспектуйте її

- •Дайте характеристику ліквідаційної вартості

- •2.2.3. Принципи оцінки потенціалу підприємства

- •Прочитайте та законспектуйте інформацію

- •Розкрийте зміст принципів, пов’язаних з ринковим середовищем

- •Питання для обговорення

- •Розділ 2.3. “Оцінка вартості нерухомого майна”

- •Навчальний матеріал

- •2.3.1. Особливості нерухомого майна як об'єкта оцінки

- •Прочитайте та стисло запишіть

- •2.3.2 Порядок організації грошової оцінки землі по Україні

- •Розкрийте поняття кожного типу

- •З’ясуйте особливості проходження експертної грошової оцінки земель

- •2.3.3. Оцінка вартості землі

- •Дайте характеристику цих підходів та запишіть їх

- •Прочитайте та стисло запишіть

- •Охарактеризуйте фактори, які впливають на вартість земельної ділянки

- •Прочитайте та законспектуйте

- •Прочитайте та стисло запишіть

- •2.3.4. Оцінка вартості будівель і споруд

- •Обов’язково законспектуйте!

- •Визначити порядок визначення обґрунтованої ринкової вартості

- •З’ясуйте зміст наступних методів та законспектуйте їх

- •Зверніть увагу!

- •Визначити методи порівняльного підходу та охарактеризуйте їх

- •Охарактеризуйте методи розрахунку поправок

- •Розділ 2.4. “Оцінка сукупного потенціалу підприємства (вартості бізнесу)”

- •Навчальний матеріал

- •2.4.1. Необхідність, особливості та методичні підходи до оцінки вартості бізнесу

- •Прочитайте та законспектуйте

- •Зробить характеристику кожного з підходів оцінки

- •2.4.2. Методи доходного підходу оцінки вартості бізнесу

- •Обов’язково запишіть

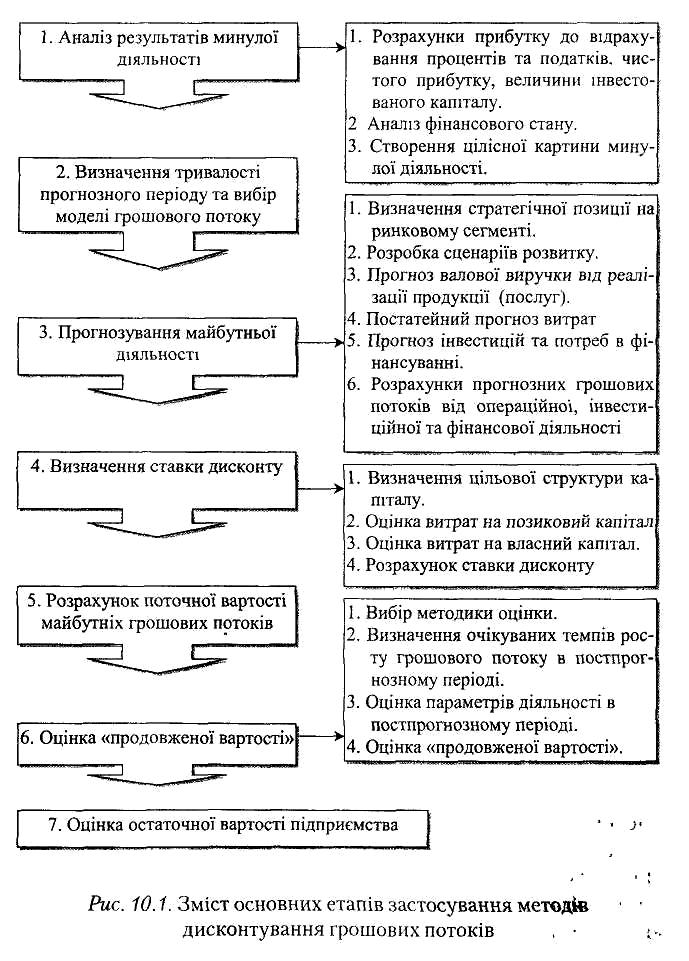

- •Розкрийте зміст основних етапів застосування методів, заснованих на дисконтуванні грошових потоків та запишіть їх

- •Прочитайте та стисло запишіть

- •Обов’язково прочитайте та законспектуйте

- •Прочитайте та стисло запишіть

- •2.4.3. Технологія застосування порівняльного підходу до оцінки вартості підприємства

- •Охарактеризуйте порівняльний (ринковий) підхід та методи на яких він ґрунтується

- •З’ясуйте як ціна підприємства-аналога впливає на ціновий мультиплікатор

- •Розкрийте поняття інтегральних мультиплікаторів

- •Які особливості застосування моментних мультиплікаторів

- •2.4.4. Майнові методи оцінки вартості бізнесу

- •Прочитайте та запишіть особливості застосування та методи на яких ґрунтується майновий підхід

- •Прочитайте і законспектуйте!

- •Опишіть алгоритм перерахування статей балансу в поточні ціни

- •Прочитайте та законспектуйте

- •Питання для самостійної роботи

- •Практичне заняття 1 Завдання 3 (13 балів)

- •Практичне заняття 2 Завдання 4 (10 балів).

- •Тестування за модулем 2

- •При застосуванні маркетингового підходу пріоритетами вибору критеріїв формування потенціалу підприємства є: (1 бал)

- •Згідно із Законом «Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні», встановлено обов'язкові випадки проведення вартісної оцінки бізнесу: (2 бала)

- •Грошовий еквівалент цінності об'єкта, який покупець готовий обміняти на право власності на цей об'єкт, це... (1 бал)

- •За цілями оцінки в Україні виділяють такі види вартості: (1 бал)

- •Дайте визначення ліквідаційної вартості: (1 бал)

- •Правове регулювання оцінки землі в Україні здійснюється відповідно до: (2 бал)

- •Нормативна грошова оцінка земельних ділянок – це: (1 бал)

- •Підвищення ефективності використання сукупного потенціалу підприємства тісно пов'язано з процесом досягнення паретоефективності, тобто: (1 бал)

- •Література

Розкрийте зміст основних етапів застосування методів, заснованих на дисконтуванні грошових потоків та запишіть їх

Зміст основних етапів застосування методів, заснованих на дисконтуванні грошових потоків, наведений на рис. 2.2.

У процесі оцінки за допомогою методів цієї групи здійснюється обов'язковий аналіз минулої діяльності підприємства на базі його фінансової звітності. Одним із напрямків такого аналізу є нормалізація і коректування фінансової звітності.

Рис. 2.2. Зміст основних етапів застосування методів дисконтування грошових потоків

Нормалізація звітності означає внесення виправлень на різні надзвичайні й одноразові статті як балансу, так і звіту про фінансові результати, що не носили регулярного характеру в минулій діяльності підприємства і навряд чи будуть повторюватися в майбутньому (наприклад, доходи від продажу нефункцюнуючих активів або частини підприємства; надходження за різними видами страхування; надходження від задоволення судових позовів; наслідки тривалих перерв у роботі і т. ін.).

Прочитайте та стисло запишіть

Коректування фінансових звітів здійснюється, як правило, за такими статтями балансу підприємства:

• вартість товарно-матеріальних запасів (оцінна вартість приймається на рівні найменшої вартості з первісної (вартості першого придбання), вартості останніх за часом закупівель або ринкової вартості);

• дебіторська заборгованість (коректується на потенційно безнадійні борги);

• знос основних фондів і нематеріальних активів (враховується метод його нарахування та сума додаткового прибутку або витрат, пов'язаних із застосуванням відповідного методу).

У зв'язку з тим, що використання методів, пов'язаних з дисконтуванням грошових потоків, ґрунтується на прогнозах, важливим етапом розрахунків є також обґрунтування прогнозного періоду. Як прогнозний звичайно вибирається період, що продовжується до моменту стабілізації темпів зростання підприємства. З огляду на те, що тривалий прогнозний період ускладнює прогнозування конкретних величин виручки, витрат, темпів інфляції, потоків коштів, то оптимальним в умовах стабільного розвитку економічних процесів вважається 5-10 років, а в умовах нестабільності можливе скорочення прогнозного періоду до 3 років.

Обов’язково прочитайте та законспектуйте

Інформаційною основою групи методів, заснованих на прогнозуванні доходів, є прогнози грошових потоків, що створюються або всім інвестованим капіталом, або власним капіталом.

Грошовий потік, який генерується всім інвестиційним капіталом, визначається за формулою:

![]() ,

(2.17)

,

(2.17)

де ГПк – грошовий потік для всього інвестованого капіталу підприємства;

П – прибуток до виплати поцентів по зобов’язаннях і до виплати податків;

ПП – ставка податку на прибуток;

І – інвестиції;

А – амортизація;

∆ВОК – зміна величини власного оборотного капіталу;

∆Зд – зміна довгострокових зобов’язань.

Якщо оцінка вартості бізнесу здійснюється за допомогою моделі (2.17) то для одержання остаточної величини вартості із суми вартостей дисконтованих грошових потоків у прогнозному періоді повинна бути виключена вартість його зобов'язань.

Грошовий потік, що генерується власним капіталом, розраховується за формулою:

![]() ,

(2.18)

,

(2.18)

де ГПвк – грошовий потік для власного капіталу підприємства;

Пз – виплати процентів по зобов’язаннях.

Як видно з наведених формул, моделі грошового потоку для всього інвестованого капіталу та для власного капіталу відрізняються на величину виплачених процентів і отриманої за їх рахунок економії податку на прибуток.

Вибір величини ставки дисконту у формулі залежить від моделі грошового потоку, що приймається в розрахунок. Так, якщо за основу прийнятий грошовий потік для всього інвестованого капіталу, то ставка дисконту визначається як середньозважена вартість цього капіталу за формулою. Якщо використовується модель грошового потоку для власного капіталу, то ставка дисконту визначається за допомогою моделі оцінки капітальних активів, методу кумулятивної побудови або як очікувана норма прибутковості па власний капітал за альтернативними інвестиціями.

Теоретично розглянуті методи (метод дисконтування грошових потоків для всього інвестованого капіталу та для власного капіталу) повинні давати той самий результат. Однак це твердження справедливе лише за певних умов:

• вартість власного капіталу та зобов'язань оцінюються за ринковою вартістю;

• темп зростання доходів дорівнює нулю;

• співвідношення між складовими капіталу підприємства зберігається постійним протягом усього прогнозного періоду.