- •Н.Ю.Круглова Хозяйственное право

- •Исправленное и дополненное

- •Isbn 5-93840-006-6 © н.Ю. Круглова, 2000 Предисловие автора ко второму изданию

- •В категориях управления

- •1. Экономические механизмы:

- •Акционерным предприятием

- •§ 1.2. Системный характер комплексного механизма. Синтез правового механизма с механизмами другой природы

- •§ 1.2.1. Принципы формирования комплексного механизма. Мотивационный механизм

- •Р и с. 1.2. Проекция множества мотивов на множество целей предприятия (ц)

- •§ 1.2.2. Экономический механизм

- •§ 1.2.3. Организационный механизм

- •Управления акционерным предприятием § 1.2.4. Правовой механизм

- •Правовых норм (сравните с рис. 1.2)

- •Изменение структуры мотивации достижения целей под влиянием воздействия правовой нормы

- •§ 1.3. Комплексный характер хозяйственного права

- •Краткая характеристика системы права и ее подсистем — отраслей права

- •§ 1.4. Принципы, методы и источники хозяйственного права

- •Контрольные вопросы

- •§ 2.2. Предпринимательство и предпринимательское поведение

- •§ 2.2.1. Предприятие предпринимательского типа

- •§ 2.2.2. Предпринимательские реакции и маркетинг

- •§ 2.2.3. Мотивы и функции предпринимательского риска

- •§ 2.3. Организационно-правовые формы и особенности способа действия предприятий

- •Т а б л и ц а 2.3. Особенности организационно-правового положения (способа действия) редприятий

- •§ 2.4. Новые формы предпринимательства без образования юридического лица

- •§ 2.4.1. Совместная предпринимательская деятельность в форме простого товарищества

- •§ 2.4.2. Правовые основы коммерческой концессии (франчайзинга)

- •Контрольные вопросы

- •Глава 3 вещные и обязательственные права в хозяйственных правоотношениях

- •§ 3.1. Право собственности и другие вещные права

- •§ 3.2. Обязательственное право в хозяйственных правоотношениях

- •§ 3.2.1. Исполнение обязательств

- •§ 3.2.2. Обеспечение исполнения обязательств

- •§ 3.2.3. Перемена лиц в обязательстве

- •§ 3.2.4. Ответственность за нарушение обязательств. Прекращение обязательств

- •§ 3.3. Сделка и договор как основа хозяйственных обязательств

- •§ 3.3.1. Сделки и представительство

- •Последствия недействительности сделок.

- •Разных сторон сделки

- •§ 3.3.2. Хозяйственный договор

- •§ 3.4. Доверительное управление имуществом

- •Контрольные вопросы

- •Глава 4 акционерное право. Правовое регулирование организации и деятельности акционерных обществ и объединений § 4.1. Особенности предмета и метода акционерного права

- •§ 4.2. Акционерное общество § 4.2.1. Правовое положение акционерного общества

- •§ 4.2.2. Создание, реорганизация и ликвидация акционерного общества

- •С х е м а 4.2. Укрупненный алгоритм создания, реорганизации и ликвидации акционерного общества

- •§ 4.2.3. Уставный капитал и акции общества

- •При размещении посредством подписки

- •§ 4.2.4. Дивидендная политика и выплата дивидендов

- •§ 4.2.5. Приобретение и выкуп обществом размещенных акций

- •§ 4.2.6. Заключение крупных сделок и сделок, в совершении которых имеется заинтересованность

- •§ 4.2.7. Управление обществом

- •§ 4.3. Интеграция производства и концентрация капитала

- •§ 4.3.1. Закономерности способа действия акционерной компании

- •§ 4.3.2. Многоуровневые компании

- •§ 4.3.3. Интеграция промышленных и финансовых структур в финансово-промышленные группы

- •§ 4.4. Особенности правового положения и перспективы создания и развития народных предприятий

- •§ 4.4.1. Создание народного предприятия и формирование его уставного капитала

- •§ 4.4.2. Модель распределения акционерной собственности народного предприятия

- •§ 4.4.3. Уставный капитал и акции народного предприятия

- •§ 4.4.4. Управление народным предприятием

- •Факторы, определяющие корпоративные нормы, устанавливаемые уставом нп на основе Федерального закона

- •§ 4.4.5. Факторы, определяющие целесообразность и возможности создания народных предприятий

- •§ 4.4.6. Усиление мотивов высококачественного производительного труда и мотивов хозяйствования

- •Контрольные вопросы

- •Глава 5 правовое регулирование внутрифирменной деятельности § 5.1. Понятие и основные положения корпоративного права

- •§ 5.2. Корпоративные правовые нормы в уставе акционерного общества

- •§ 5.3. Построение системы управления предприятием на основе корпоративных правовых норм

- •§ 5.3.1. Организованная модель системы управления предприятием как объект корпоративного правового регулирования

- •§ 5.4. Целевые и программно-целевые подсистемы

- •Т а б л и ц а 6.3. Характеристика целевых подсистем

- •Состав специальных функций целевой подсистемы «Управление научно-техническим развитием производства и качеством продукции» в системе управления ао

- •§ 5.5. Функциональные подсистемы. Дерево функций управления

- •Типичный состав конкретных функций управления компанией среднего масштаба

- •§ 5.6. Разработка оргпроекта системы управления предприятием

- •Задачи анализа и синтеза пар категорий управления при проектировании системы управления

- •Распределение полномочий по подготовке, принятию и исполнению управленческих решений

- •Контрольные вопросы

- •Глава 6 правовое регулирование производственной деятельности

- •§ 6.1. Регулирование производственной деятельности посредством стандартизации

- •Пример заполнения каталожного листа продукции каталожный лист продукции

- •Основные характеристики по сортам

- •Типовые примеры заполнения поля реквизита «Характеристика продукции» каталожного листа продукции п р и м е р 1. Клп на смазку внии нп-279

- •Пожароопасность, группа по гост 12.1.004-91 ...................... IV п р и м е р 2. Клп на крупу овсяную

- •§ 6.2. Правовые основы и стратегия сертификации продукции

- •Качеством продукции

- •§ 6.3. Правовые основы обеспечения единства измерений

- •§ 6.4. Организационная структура стандартизации, метрологии и сертификации

- •Распределение цсм по регионам Российской Федерации

- •1. Тк стандартизации «Измерения и управление в промышленных процессах».

- •2. Тк стандартизации «Сертификация и управление качеством».

- •3. Тк стандартизации продукции текстильной и швейной промышленности (тк «Текстиль»).

- •§ 6.5. Правовые основы охраны окружающей среды

- •§ 6.5.1. Экономический механизм охраны окружающей среды

- •§ 6.5.2. Нормирование качества окружающей среды

- •§6.5.3. Экологическая экспертиза и экологические требования

- •§ 6.5.4. Экологический контроль и управление охраной окружающей среды на предприятии

- •Показатели оценки характеристик экологичности системы управления

- •Показатели оценки характеристик экологичности производственной системы

- •§ 6.6. Правовые основы обращения с отходами производства и потребления

- •§ 6.7. Правовые основы промышленной безопасности

- •§ 6.8. Лицензирование отдельных видов деятельности

- •Контрольные вопросы

- •Глава 7 правовое регулирование реализации товаров и торгового оборота производственных активов предприятия

- •§ 7.1. Купля-продажа § 7.1.1. Реакция предприятия на конъюнктуру рынка

- •§ 7.1.2. Товарные знаки, знаки обслуживания и наименования мест происхождения товаров

- •§ 7.1.3. Договор купли-продажи

- •§ 7.1.4. Договор мены

- •§ 7.1.5. Внешнеторговый договор купли-продажи

- •2. Условия «f»:

- •3. Условия «с»:

- •4. Условия «d»:

- •§ 7.2. Поставка товаров § 7.2.1. Договор поставки

- •§ 7.2.2. Поставка товаров для государственных нужд

- •§ 7.2.3. Типичные ошибки в договорах поставки*

- •§ 7.3. Торговый оборот производственных активов предприятия § 7.3.1. Предприятие как объект права

- •§ 7.3.2. Купля-продажа недвижимости

- •§ 7.3.3. Продажа предприятия (имущественного комплекса)

- •§ 7.4. Правовые основы биржевой торговли

- •§ 7.5. Правовое регулирование отношений в области рекламы

- •§ 7.5.1. Законодательство о рекламе. Федеральный закон «о рекламе»

- •§ 7.5.2. Практика разрешения споров, возникающих в связи с применением законодательства о рекламе

- •1. Антимонопольный орган вправе применить ответственность в виде штрафа за каждый факт неисполнения своего предписания или решения об осуществлении контррекламы.

- •2. Антимонопольный орган'вправе направить рекламе-распространителю предписание о прекращении рекламы лицензируемой деятельности без указания номера лицензии и органа, ее выдавшего.

- •3. При распространении рекламы товара без пометки об обязательной сертификации меры административного воздействия применяются к рекламодателю, кроме случаев отсутствия его вины в этом нарушении.

- •4. Вопрос о наличии в информации признаков рекламы решается с учетом конкретных обстоятельств дела.

- •5. Ненадлежащая реклама товаров может затрагивать деловую репутацию лица, известного на территории распространения рекламы в связи с этим товаром.

- •Контрольные вопросы

- •Глава 8 правовое регулирование научно-технического развития производства

- •§ 8.1. Государственная научно-техническая политика и правовое регулирование отношений в области научной и научно-технической деятельности

- •§ 8.1.1. Научные работники и научные организации

- •§ 8.1.2. Организация и принципы регулирования научной (научно-технической) деятельности

- •§ 8.1.3. Формирование и реализация государственной научно-технической политики

- •§ 8.2. Конкурентность и кооперативность поведения разработчиков научно-технических нововведений

- •§ 8.2.1. Выбор предпочтительных мотивов в различных ситуациях

- •Ранжирование предпочтительности мотивов разработчиков новшеств в различных ситуациях выполнения разработки (версия)

- •§ 8.2.2. Мотивы кооперации в условиях конкуренции

- •§ 8.3. Интеграция научно-технического и производственного потенциалов

- •С х е м а 8.3. Типизация производствено-хозяиственных структур

- •§ 8.4. Договор на выполнение научно-исследовательских, опытно-конструкторских и технологических работ

- •§ 8.5. Патентование и лицензирование объектов промышленной собственности

- •Контрольные вопросы

- •Глава 9 правовые и экономические основы инвестиционной деятельности § 9.1. Понятие капитала и инвестиций

- •§ 9.2. Механизмы инвестирования в развитие производства

- •§ 9.2.1. Системные задачи технического развития производства

- •§ 9.2.2. Приоритетность задач технического развития при различных предпринимательских реакциях

- •Оценка особенностей технического развития производства в различных стартовых условиях

- •§ 9.2.3. Дифференциация инвестиционных механизмов по уровням научно-технического развития производства и радикальности нововведений

- •§ 9.3. Правовые основы инвестиционной деятельности

- •§ 9.4. Правовое регулирование иностранных инвестиций

- •Контрольные вопросы

- •Глава 10 экономико-правовое регулирование производственно-хозяйственной деятельности

- •§ 10.1. Заемные и кредитные отношения

- •§ 10.1.1. Договор займа

- •§ 10.1.2. Кредитный договор

- •§ 10.1.3. Факторинг

- •§ 10.2. Вексельное обращение

- •§ 10.3. Правовые и организационно - экономические особенности лизинга § 10.3.1. Основные понятия, предмет и субъекты лизинга

- •§ 10.3.2. Формы, типы и виды лизинга

- •§ 10.3.3. Лизинговая сделка и ее правовые основы

- •§ 10.3.4. Экономические основы лизинга

- •§ 10.3.5. Международный лизинг

- •§ 10.3.6. Государственная поддержка лизинговой деятельности

- •§ 10.4. Складское свидетельство

- •§ 10.5. Регулирование имущественного страхования

- •§ 10.5.1. Правовой институт имущественного страхования

- •§ 10.5.2. Организация страхового дела

- •Контрольные вопросы

- •Глава 11 правовые основы предупреждения несостоятельности процедуры банкротства § 11.1. Признаки несостоятельности (банкротства)

- •§ 11.2. Участники дела о банкротстве

- •Функции, выполняемые Федеральной службой России по делам о несостоятельности и финансовому оздоровлению

- •§ 11.3. Причины банкротства и способы его предупреждения

- •§ 11.3.1. Выбор приоритетных направлений обновления и повышения отдачи факторов производства*

- •§ 11.3.2. Формирование рациональной структуры ассортимента

- •§ 11.3.3. Роль социального и организационного потенциала предприятия в его оздоровлении

- •Оценка синергизма

- •§ 11.3.4. Оптимизация рыночной стратегии и выбор конкурентных позиций на рынке

- •Конкурентный статус фирмы

- •Выбор позиции в конкуренции

- •Оценка изменений в прогнозируемом росте стратегической зоны хозяйствования

- •Оценка изменений рентабельности стратегических зон хозяйствования

- •Перечень внешних опасностей и возможностей. Сила воздействия факторов (пример)

- •Политика улучшения структуры предпринимательской деятельности компании

- •§ 11.4. Рассмотрение дел о банкротстве в арбитражном суде

- •Порядок возбуждения и рассмотрения дел о банкротстве в арбитражном суде

- •§ 11.5. Процедуры банкротства

- •§ 11.5.1. Наблюдение

- •§ 11.5.2. Внешнее управление

- •§ 11.5.3. Конкурсное производство

- •§ 11.5.4. Мировое соглашение

- •Контрольные вопросы

- •Глава 12 правовые меры поддержки конкуренции и ограничения монополистической деятельности

- •§ 12.1. Механизм конкуренции

- •§ 12.2. Конкурентоспособность и инновационная активность § 12.2.1. Взаимозаменяемость количества и качества продукции в удовлетворении потребностей

- •Р и с. 12.5. Гипербола эквивалентного объема удовлетворяемых потребностей

- •§ 12.2.2. Конкурентоспособность товара

- •§ 12.2.3. Влияние нновационной активности на конкурентоспособность

- •§ 12.3. Ограничение монополистической деятельности § 12.3.1. Определение доминирующего положения предприятия на товарном рынке

- •§ 12.3.2. Ограничение монополистической деятельности законодательством

- •§ 12.3.3. Формы недобросовестной конкуренции

- •§ 12.3.4. Антимонопольные органы и их деятельность

- •§ 12.3.5. Ответственность за нарушение антимонопольного законодательства

- •§ 12.4. Конкурентная среда на товарных рынках и государственное регулирование их структуры

- •§ 12.4.1. Продуктовые границы товарного рынка

- •Примерный перечень показателей, необходимых для определения изучаемого товара

- •§ 12.4.2. Состав продавцов и покупателей. Географические границы рынка

- •§ 12.4.3. Определение объема товарных ресурсов рынка и доли хозяйствующего субъекта на рынке

- •§ 12.4.4. Структура товарного рынка

- •§ 12.4.5. Государственное регулирование структуры товарных рынков

- •Сводная таблица оценки состояния конкурентной среды на товарном рынке

- •§ 12.4.6. Открытость рынка для межрегиональной и международной торговли

- •§ 12.4.7. Рыночный потенциал хозяйствующего субъекта

- •§ 12.5. Защита конкуренции на рынке финансовых услуг

- •§ 12.5.1. Доминирующее положение финансовой организации

- •§ 12.5.2. Правовые меры преодоления ограничений в конкуренции и недобросовестной конкуренции

- •§ 12.5.3. Государственный контроль за концентрацией капитала на рынке финансовых услуг

- •Контрольные вопросы

- •Глава 13 правовые основы налоговой системы

- •§ 13.1. Налог как экономическая и правовая категория § 13.1.1. Юридические признаки налога. Налоги и сборы

- •§ 13.1.2. Функции налогообложения

- •§ 13.1.3. Налоговое бремя (налоговый гнет)

- •§ 13.1.4. Экономические принципы налогообложения

- •2. Принцип равенства налогообложения:

- •§ 13.1.5. Прямые и косвенные налоги

- •§ 13.2. Законодательство о налогах и сборах

- •Налоговым кодексом рф

- •§ 13.3. Правовая база налоговой системы

- •§ 13.3.1. Общая характеристика системы налогов и сборов

- •I. Федеральные налоги и сборы:

- •II. Региональные налоги и сборы:

- •III. Местные налоги и сборы:

- •§ 13.3.2. Налогоплательщики и другие участники налоговых правоотношений

- •§ 13.3.3. Объекты налогообложения

- •§ 13.3.4. Исполнение обязанностей по уплате налогов и сборов

- •§ 13.3.5. Изменение сроков уплаты налогов

- •§ 13.3.6. Налоговая декларация и налоговый контроль

- •Контрольные вопросы

- •Литература

- •Об авторе:

- •Содержание

§ 13.3.5. Изменение сроков уплаты налогов

Срок уплаты налога может быть изменен в отношении всей подлежащей уплате суммы налога либо ее части с начислением процентов на сумму задолженности, если иное не предусмотрено НК РФ.

Изменение срока осуществляется в форме отсрочки, рассрочки, налогового кредита, инвестиционного налогового кредита. Оно может производиться под залог имущества либо при наличии поручительства, если иное предусмотрено Налоговым кодексом РФ.

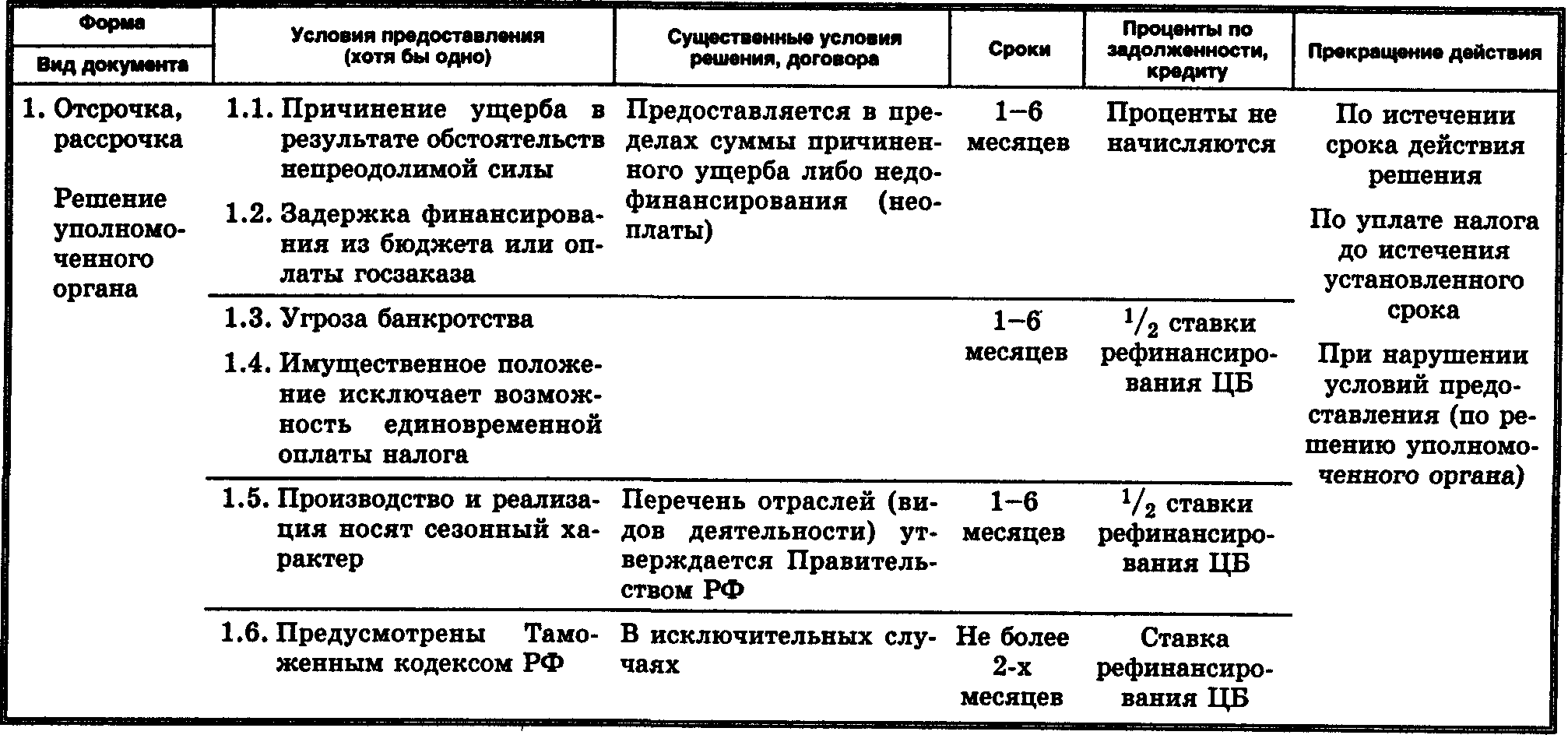

Условия и параметры изменения сроков уплаты налогов изложены в табл. 13.5.

§ 13.3.6. Налоговая декларация и налоговый контроль

Налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога. Она представляется в установленные сроки каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

Налогоплательщик по своему усмотрению может выбрать один из двух способов предъявления декларации:

.лично с получением обязательной отметки о дате представления на копии налоговой декларации;

.отправка заказного письма с описью вложения (датой представления декларации будет считаться дата отправки заказного письма).

Приведенные правила не распространяются на декларирование товаров, перемещаемых через таможенную границу РФ.

Если при заполнении декларации налогоплательщик допустил ошибки, ведущие к занижению суммы налога, он обязан внести необходимые дополнения и изменения. Необходимо внимательно относиться к дате подачи заявления о дополнениях и изменениях, так как эта дата определяет порядок применения финансовых санкций.

В зависимости от даты подачи заявления возможны три ситуации:

.первая — если заявление подано до истечения срока подачи декларации, финансовые санкции не применяются;

.вторая — заявление подано после истечения срока подачи декларации, но до срока уплаты налога. В данном случае санкции не применяются, если заявление подано до момента, когда налогоплательщик узнал об обнаружении налоговыми органами обстоятельств, ведущих к занижению суммы налога, либо о назначении выездной налоговой проверки;

Таблица 13.5. Условия и параметры изменения сроков уплаты налогов

.третья — заявление подано после истечения срока подачи декларации и срока уплаты налога. Санкции не применяются, если заявление подано до момента, как указано выше, но при условии, что до подачи заявления он уплатил недостающую сумму налога и соответствующие ей пени.

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений налогоплательщиков и иных обязанных лиц, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных Налоговым кодексом.

Таможенные органы и органы государственных внебюджетных фондов осуществляют налоговый контроль в пределах своей компетенции. При этом они пользуются правами и несут такую же ответственность, как и налоговые органы.

Налоговые и таможенные органы, органы государственных внебюджетных фондов, а также органы налоговой полиции взаимно обмениваются информацией в целях исполнения возложенных на них задач.

Важным правилом налогового контроля является его осуществление только налоговыми и таможенными органами, а также органами государственных внебюджетных фондов. Это означает, что иные государственные органы, например органы налоговой полиции, федерального казначейства, другие министерства и ведомства, а также органы местного самоуправления, не вправе осуществлять налоговый контроль посредством налоговых проверок, получения объяснений налогоплательщиков (плательщиков сборов, налоговых агентов), проверки данных учета и отчетности, осмотра помещений и территорий и т. д.

Основными этапами налогового контроля являются:

.учет налогоплательщиков (ст. 83-86 НК РФ);

.проведение налоговых проверок (ст. 87—100 НК РФ);

.производство по делу о налоговых правонарушениях (ст. 101-105 НК РФ).

Учет налогоплательщиков. Налогоплательщики подлежат постановке на учет в налоговых органах соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, месту жительства физического лица, а также по месту нахождения принадлежащего им недвижимого имущества и транспортных средств, подлежащих налогообложению.

Каждому налогоплательщику присваивается единый по всем видам налогов и сборов, в том числе подлежащих уплате в связи с перемещением товаров через таможенную границу РФ, и на всей территории РФ идентификационный номер налогоплательщика.

После постановки на учет организации обязаны уведомлять налоговый орган об изменениях в уставных и других учредительных документах, в том числе связанных с образованием новых филиалов и представительств, изменением места нахождения, а также о разрешении заниматься лицензируемыми видами деятельности.

В случае изменения места нахождения организации, ее ликвидации или реорганизации, закрытия филиала или иного обособленного подразделения, прекращения деятельности через постоянное представительство налогоплательщик подает в налоговый орган заявление о снятии с учета.

Регистрирующие и некоторые другие органы и учреждения обязаны предоставлять в налоговые органы информацию, связанную с учетом налогоплательщиков.

В отношении учета налогоплательщиков банки имеют обязанности:

.открывать счета организациям и индивидуальным предпринимателям только при предъявлении ими свидетельства о постановке на учет в налоговом органе;

.в пятидневный срок сообщать об открытии или закрытии счета организации или индивидуального предпринимателя.

Укрупненный алгоритм учета налогоплательщиков представлен на схеме 13.4.

Налоговые проверки (схема 13.5). Налоговые органы проводят камеральные и выездные налоговые проверки налогоплательщиков, плательщиков сборов и налоговых агентов. Налоговой проверкой могут быть охвачены только три календарных года их деятельности, непосредственно предшествующие году проведения проверки.

Таможенные органы проводят камеральные и выездные проверки в отношении налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу.

Кроме того проводятся:

.встречные проверки в связи с проверкой деятельности другого налогоплательщика;

.повторные выездные проверки, осуществляемые уже после проведенной выездной проверки налогоплательщика.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком (в течение 3-х месяцев со дня их представления), а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

На суммы доплат по налогам, выявленные по результатам камеральной проверки, налоговый орган направляет требование об уплате соответствующей суммы налога и пени.

Выездная налоговая проверка может проводиться по одному или нескольким налогам. Налоговый орган не вправе проводить в течение одного календарного года более одной выездной налоговой проверки по одним и тем же налогам за один и тот же налоговый период. Выездная налоговая проверка, как правило, не может продолжаться более двух месяцев

Схема 13.5. Алгоритм налоговой проверки и реализации ее результатов, установленный Налоговым кодексом

а—изъятые документы; б—вопросы к дополнительной (повторной) экспертизе; в – в блок анализа; г – возможное заявление налогоплательщика об отводе эксперта (п.7 ст.95.)

В исключительных случаях вышестоящий налоговый орган может увеличить продолжительность выездной налоговой проверки до трех месяцев. При проведении выездных проверок организаций, имеющих филиалы и представительства, срок проведения проверки увеличивается на один месяц на проведение проверки каждого филиала и представительства. Налоговые органы вправе проверять филиалы и представительства налогоплательщика независимо от проведения проверок самого налогоплательщика. Срок проведения проверки включает в себя время фактического нахождения проверяющих на территории проверяемого налогоплательщика.

При необходимости в ходе выездной проверки могут проводиться:

.инвентаризация имущества налогоплательщика;

.осмотр (обследование) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения (ст. 92 НК РФ);

.выемка необходимых документов в случае отказа налогоплательщика предоставить запрашиваемые документы, при наличии достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, скрыты, изменены или заменены (ст. 93, 94 НК РФ);

.экспертиза, назначаемая в случае, если для разъяснения возникающих вопросов требуются специальные познания в науке, искусстве, технике или ремесле (ст. 95 НК РФ).

Осмотр и выемка документов производятся в присутствии понятых.

При осмотре территорий, помещений, документов и предметов могут сниматься копии с документов, производиться фото- и киносъемка, видеозапись или другие действия, позволяющие зафиксировать осматриваемые объекты, а также ход осмотра. Согласия проверяемого лица для осуществления подобных действий не требуется.

О производстве осмотра составляется протокол. Лица, присутствовавшие при осмотре, вправе делать замечания, подлежащие внесению в протокол. Протокол об осмотре, составленный надлежащим образом, имеет доказательную силу при производстве по делу о налоговом правонарушении, а также при рассмотрении дела в суде.

Как правило, выездные проверки направлены в первую очередь на изучение документов налогоплательщика для сопоставления их с данными налоговой отчетности. Требование должностных лиц налогового органа о предоставлении документов может быть направлено не только проверяемым лицам, но и иным, у которых, по сведениям налоговых органов, находятся необходимые для осуществления налогового контроля документы (в рамках встречной проверки).

Отказ налогоплательщика или иного обязанного лица от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленный срок признаются налоговым правонарушением и влекут ответственность, предусмотренную Налоговым кодексом (ст. 126 НК РФ).

Выемка документов и предметов носит принудительный характер и производится на основании мотивированного постановления должностного лица налогового органа. Утвержденное руководителем (его заместителем) налогового органа постановление о выемке документов или предметов до начала выемки предъявляется лицам, у которых производится выемка.

Протокол выемки подписывается лицом, у которого осуществляется выемка, понятыми, другими участниками этих действий и должностным лицом налогового органа. Копия протокола выемки вручается под расписку лицу, у которого она была произведена (должностным лицам организации), или высылается по почте.

Акт налоговой проверки. По результатам выездной налоговой проверки уполномоченными должностными лицами налоговых органов должен быть составлен акт налоговой проверки, подписываемый этими лицами и руководителем проверяемой организации либо индивидуальным предпринимателем (их представителями) (ст. 100 НК РФ). В акте должны быть указаны документально подтвержденные факты налоговых правонарушений, выявленные в ходе проверки, или отсутствие таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и применению санкций за нарушение законодательства о налогах и сборах, а также ссылки на статьи Налогового кодекса, предусматривающие ответственность за данный вид налоговых правонарушений.

Налогоплательщик вправе в случае несогласия с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих, в двухнедельный срок со дня получения акта проверки представить в соответствующий налоговый орган письменное объяснение мотивов отказа подписать акт или возражения по акту в целом или по отдельным положениям с приложением документов, подтверждающих обоснованность своих возражений, или с передачей их налоговому органу в согласованный срок.

Акт налоговой проверки, а также документы и материалы, представленные налогоплательщиком, рассматриваются руководителем (его заместителем) налогового органа.

Производство по делу о налоговом правонарушении. При наличии письменных объяснений или возражений налогоплательщика по акту налоговой проверки материалы проверки рассматриваются руководителем налогового органа (его заместителем) в присутствии должностных лиц организации-налогоплательщика либо индивидуального предпринимателя или их представителей. О времени и месте рассмотрения материалов проверки налоговый орган извещает налогоплательщика заблаговременно. Если налогоплательщик, несмотря на извещение, не явился, то материалы рассматриваются без него. По результатам рассмотрения руководитель (заместитель руководителя) налогового органа выносит решение:

.о привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения;

.об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения;

.о проведении дополнительных мероприятий налогового контроля.

На основании вынесенного решения о привлечении налогоплательщика к ответственности ему предъявляется требование об уплате недоимки по налогу и пени.

При выявлении административных правонарушений со стороны налогоплательщика составляется протокол. Рассмотрение дел об этих правонарушениях и применении административных санкций в отношении должностных лиц организаций-налогоплательщиков и физических лиц-налогоплательщиков производится налоговыми органами в соответствии с административным законодательством РФ и субъектов РФ.

В случае, если нарушение законодательства о налогах и сборах совершено лицами, не являющимися налогоплательщиками (плательщиками сборов, налоговыми агентами), должностным лицом налогового органа должен быть составлен акт о таких нарушениях, в котором указываются документально подтвержденные факты таких нарушений и предложения по устранению выявленных нарушений и применению санкций.

Лицо, совершившее указанные нарушения, в случае несогласия с фактами, изложенными в акте, а также с выводами и предложениями вправе представить в налоговый орган письменное объяснение своих возражений и приложить к этим объяснениям соответствующие документы.

По результатам акта и приложенных к нему материалов руководитель (заместитель руководителя) налогового органа выносит решение:

.о привлечении лица к ответственности за нарушение законодательства о налогах и сборах (в этом случае выставляется требование об уплате пени);

.об отказе в привлечении лица к ответственности за нарушение законодательства о налогах и сборах;

.о проведении дополнительных мероприятий налогового контроля.

При выявлении административных правонарушений к этим лицам могут быть применены также административные санкции.

Взыскание налоговых санкций. В случае, если налогоплательщик (иное лицо), получив решение налогового (таможенного) органа о привлечении его к ответственности за совершение налогового правонарушения и требование об уплате налога и пени, отказался добровольно уплатить сумму налоговой санкции, налоговый орган обращается в арбитражный суд с исковым заявлением о взыскании с данного лица налоговой санкции, установленной Налоговым кодексом за совершение данного налогового правонарушения. В необходимых случаях одновременно с подачей искового заявления налоговый (таможенный) орган может направить в суд ходатайство об обеспечении иска в порядке, предусмотренном гражданским процессуальным законодательством РФ и арбитражным процессуальным законодательством РФ.

Исполнение вступивших в законную силу решений судов о взыскании налоговых санкций производится в порядке, установленном законодательством об исполнительном производстве РФ.

Установленный Налоговым кодексом алгоритм налоговой проверки и реализации ее результатов представлен на схеме 13.5.