- •Н.Ю.Круглова Хозяйственное право

- •Исправленное и дополненное

- •Isbn 5-93840-006-6 © н.Ю. Круглова, 2000 Предисловие автора ко второму изданию

- •В категориях управления

- •1. Экономические механизмы:

- •Акционерным предприятием

- •§ 1.2. Системный характер комплексного механизма. Синтез правового механизма с механизмами другой природы

- •§ 1.2.1. Принципы формирования комплексного механизма. Мотивационный механизм

- •Р и с. 1.2. Проекция множества мотивов на множество целей предприятия (ц)

- •§ 1.2.2. Экономический механизм

- •§ 1.2.3. Организационный механизм

- •Управления акционерным предприятием § 1.2.4. Правовой механизм

- •Правовых норм (сравните с рис. 1.2)

- •Изменение структуры мотивации достижения целей под влиянием воздействия правовой нормы

- •§ 1.3. Комплексный характер хозяйственного права

- •Краткая характеристика системы права и ее подсистем — отраслей права

- •§ 1.4. Принципы, методы и источники хозяйственного права

- •Контрольные вопросы

- •§ 2.2. Предпринимательство и предпринимательское поведение

- •§ 2.2.1. Предприятие предпринимательского типа

- •§ 2.2.2. Предпринимательские реакции и маркетинг

- •§ 2.2.3. Мотивы и функции предпринимательского риска

- •§ 2.3. Организационно-правовые формы и особенности способа действия предприятий

- •Т а б л и ц а 2.3. Особенности организационно-правового положения (способа действия) редприятий

- •§ 2.4. Новые формы предпринимательства без образования юридического лица

- •§ 2.4.1. Совместная предпринимательская деятельность в форме простого товарищества

- •§ 2.4.2. Правовые основы коммерческой концессии (франчайзинга)

- •Контрольные вопросы

- •Глава 3 вещные и обязательственные права в хозяйственных правоотношениях

- •§ 3.1. Право собственности и другие вещные права

- •§ 3.2. Обязательственное право в хозяйственных правоотношениях

- •§ 3.2.1. Исполнение обязательств

- •§ 3.2.2. Обеспечение исполнения обязательств

- •§ 3.2.3. Перемена лиц в обязательстве

- •§ 3.2.4. Ответственность за нарушение обязательств. Прекращение обязательств

- •§ 3.3. Сделка и договор как основа хозяйственных обязательств

- •§ 3.3.1. Сделки и представительство

- •Последствия недействительности сделок.

- •Разных сторон сделки

- •§ 3.3.2. Хозяйственный договор

- •§ 3.4. Доверительное управление имуществом

- •Контрольные вопросы

- •Глава 4 акционерное право. Правовое регулирование организации и деятельности акционерных обществ и объединений § 4.1. Особенности предмета и метода акционерного права

- •§ 4.2. Акционерное общество § 4.2.1. Правовое положение акционерного общества

- •§ 4.2.2. Создание, реорганизация и ликвидация акционерного общества

- •С х е м а 4.2. Укрупненный алгоритм создания, реорганизации и ликвидации акционерного общества

- •§ 4.2.3. Уставный капитал и акции общества

- •При размещении посредством подписки

- •§ 4.2.4. Дивидендная политика и выплата дивидендов

- •§ 4.2.5. Приобретение и выкуп обществом размещенных акций

- •§ 4.2.6. Заключение крупных сделок и сделок, в совершении которых имеется заинтересованность

- •§ 4.2.7. Управление обществом

- •§ 4.3. Интеграция производства и концентрация капитала

- •§ 4.3.1. Закономерности способа действия акционерной компании

- •§ 4.3.2. Многоуровневые компании

- •§ 4.3.3. Интеграция промышленных и финансовых структур в финансово-промышленные группы

- •§ 4.4. Особенности правового положения и перспективы создания и развития народных предприятий

- •§ 4.4.1. Создание народного предприятия и формирование его уставного капитала

- •§ 4.4.2. Модель распределения акционерной собственности народного предприятия

- •§ 4.4.3. Уставный капитал и акции народного предприятия

- •§ 4.4.4. Управление народным предприятием

- •Факторы, определяющие корпоративные нормы, устанавливаемые уставом нп на основе Федерального закона

- •§ 4.4.5. Факторы, определяющие целесообразность и возможности создания народных предприятий

- •§ 4.4.6. Усиление мотивов высококачественного производительного труда и мотивов хозяйствования

- •Контрольные вопросы

- •Глава 5 правовое регулирование внутрифирменной деятельности § 5.1. Понятие и основные положения корпоративного права

- •§ 5.2. Корпоративные правовые нормы в уставе акционерного общества

- •§ 5.3. Построение системы управления предприятием на основе корпоративных правовых норм

- •§ 5.3.1. Организованная модель системы управления предприятием как объект корпоративного правового регулирования

- •§ 5.4. Целевые и программно-целевые подсистемы

- •Т а б л и ц а 6.3. Характеристика целевых подсистем

- •Состав специальных функций целевой подсистемы «Управление научно-техническим развитием производства и качеством продукции» в системе управления ао

- •§ 5.5. Функциональные подсистемы. Дерево функций управления

- •Типичный состав конкретных функций управления компанией среднего масштаба

- •§ 5.6. Разработка оргпроекта системы управления предприятием

- •Задачи анализа и синтеза пар категорий управления при проектировании системы управления

- •Распределение полномочий по подготовке, принятию и исполнению управленческих решений

- •Контрольные вопросы

- •Глава 6 правовое регулирование производственной деятельности

- •§ 6.1. Регулирование производственной деятельности посредством стандартизации

- •Пример заполнения каталожного листа продукции каталожный лист продукции

- •Основные характеристики по сортам

- •Типовые примеры заполнения поля реквизита «Характеристика продукции» каталожного листа продукции п р и м е р 1. Клп на смазку внии нп-279

- •Пожароопасность, группа по гост 12.1.004-91 ...................... IV п р и м е р 2. Клп на крупу овсяную

- •§ 6.2. Правовые основы и стратегия сертификации продукции

- •Качеством продукции

- •§ 6.3. Правовые основы обеспечения единства измерений

- •§ 6.4. Организационная структура стандартизации, метрологии и сертификации

- •Распределение цсм по регионам Российской Федерации

- •1. Тк стандартизации «Измерения и управление в промышленных процессах».

- •2. Тк стандартизации «Сертификация и управление качеством».

- •3. Тк стандартизации продукции текстильной и швейной промышленности (тк «Текстиль»).

- •§ 6.5. Правовые основы охраны окружающей среды

- •§ 6.5.1. Экономический механизм охраны окружающей среды

- •§ 6.5.2. Нормирование качества окружающей среды

- •§6.5.3. Экологическая экспертиза и экологические требования

- •§ 6.5.4. Экологический контроль и управление охраной окружающей среды на предприятии

- •Показатели оценки характеристик экологичности системы управления

- •Показатели оценки характеристик экологичности производственной системы

- •§ 6.6. Правовые основы обращения с отходами производства и потребления

- •§ 6.7. Правовые основы промышленной безопасности

- •§ 6.8. Лицензирование отдельных видов деятельности

- •Контрольные вопросы

- •Глава 7 правовое регулирование реализации товаров и торгового оборота производственных активов предприятия

- •§ 7.1. Купля-продажа § 7.1.1. Реакция предприятия на конъюнктуру рынка

- •§ 7.1.2. Товарные знаки, знаки обслуживания и наименования мест происхождения товаров

- •§ 7.1.3. Договор купли-продажи

- •§ 7.1.4. Договор мены

- •§ 7.1.5. Внешнеторговый договор купли-продажи

- •2. Условия «f»:

- •3. Условия «с»:

- •4. Условия «d»:

- •§ 7.2. Поставка товаров § 7.2.1. Договор поставки

- •§ 7.2.2. Поставка товаров для государственных нужд

- •§ 7.2.3. Типичные ошибки в договорах поставки*

- •§ 7.3. Торговый оборот производственных активов предприятия § 7.3.1. Предприятие как объект права

- •§ 7.3.2. Купля-продажа недвижимости

- •§ 7.3.3. Продажа предприятия (имущественного комплекса)

- •§ 7.4. Правовые основы биржевой торговли

- •§ 7.5. Правовое регулирование отношений в области рекламы

- •§ 7.5.1. Законодательство о рекламе. Федеральный закон «о рекламе»

- •§ 7.5.2. Практика разрешения споров, возникающих в связи с применением законодательства о рекламе

- •1. Антимонопольный орган вправе применить ответственность в виде штрафа за каждый факт неисполнения своего предписания или решения об осуществлении контррекламы.

- •2. Антимонопольный орган'вправе направить рекламе-распространителю предписание о прекращении рекламы лицензируемой деятельности без указания номера лицензии и органа, ее выдавшего.

- •3. При распространении рекламы товара без пометки об обязательной сертификации меры административного воздействия применяются к рекламодателю, кроме случаев отсутствия его вины в этом нарушении.

- •4. Вопрос о наличии в информации признаков рекламы решается с учетом конкретных обстоятельств дела.

- •5. Ненадлежащая реклама товаров может затрагивать деловую репутацию лица, известного на территории распространения рекламы в связи с этим товаром.

- •Контрольные вопросы

- •Глава 8 правовое регулирование научно-технического развития производства

- •§ 8.1. Государственная научно-техническая политика и правовое регулирование отношений в области научной и научно-технической деятельности

- •§ 8.1.1. Научные работники и научные организации

- •§ 8.1.2. Организация и принципы регулирования научной (научно-технической) деятельности

- •§ 8.1.3. Формирование и реализация государственной научно-технической политики

- •§ 8.2. Конкурентность и кооперативность поведения разработчиков научно-технических нововведений

- •§ 8.2.1. Выбор предпочтительных мотивов в различных ситуациях

- •Ранжирование предпочтительности мотивов разработчиков новшеств в различных ситуациях выполнения разработки (версия)

- •§ 8.2.2. Мотивы кооперации в условиях конкуренции

- •§ 8.3. Интеграция научно-технического и производственного потенциалов

- •С х е м а 8.3. Типизация производствено-хозяиственных структур

- •§ 8.4. Договор на выполнение научно-исследовательских, опытно-конструкторских и технологических работ

- •§ 8.5. Патентование и лицензирование объектов промышленной собственности

- •Контрольные вопросы

- •Глава 9 правовые и экономические основы инвестиционной деятельности § 9.1. Понятие капитала и инвестиций

- •§ 9.2. Механизмы инвестирования в развитие производства

- •§ 9.2.1. Системные задачи технического развития производства

- •§ 9.2.2. Приоритетность задач технического развития при различных предпринимательских реакциях

- •Оценка особенностей технического развития производства в различных стартовых условиях

- •§ 9.2.3. Дифференциация инвестиционных механизмов по уровням научно-технического развития производства и радикальности нововведений

- •§ 9.3. Правовые основы инвестиционной деятельности

- •§ 9.4. Правовое регулирование иностранных инвестиций

- •Контрольные вопросы

- •Глава 10 экономико-правовое регулирование производственно-хозяйственной деятельности

- •§ 10.1. Заемные и кредитные отношения

- •§ 10.1.1. Договор займа

- •§ 10.1.2. Кредитный договор

- •§ 10.1.3. Факторинг

- •§ 10.2. Вексельное обращение

- •§ 10.3. Правовые и организационно - экономические особенности лизинга § 10.3.1. Основные понятия, предмет и субъекты лизинга

- •§ 10.3.2. Формы, типы и виды лизинга

- •§ 10.3.3. Лизинговая сделка и ее правовые основы

- •§ 10.3.4. Экономические основы лизинга

- •§ 10.3.5. Международный лизинг

- •§ 10.3.6. Государственная поддержка лизинговой деятельности

- •§ 10.4. Складское свидетельство

- •§ 10.5. Регулирование имущественного страхования

- •§ 10.5.1. Правовой институт имущественного страхования

- •§ 10.5.2. Организация страхового дела

- •Контрольные вопросы

- •Глава 11 правовые основы предупреждения несостоятельности процедуры банкротства § 11.1. Признаки несостоятельности (банкротства)

- •§ 11.2. Участники дела о банкротстве

- •Функции, выполняемые Федеральной службой России по делам о несостоятельности и финансовому оздоровлению

- •§ 11.3. Причины банкротства и способы его предупреждения

- •§ 11.3.1. Выбор приоритетных направлений обновления и повышения отдачи факторов производства*

- •§ 11.3.2. Формирование рациональной структуры ассортимента

- •§ 11.3.3. Роль социального и организационного потенциала предприятия в его оздоровлении

- •Оценка синергизма

- •§ 11.3.4. Оптимизация рыночной стратегии и выбор конкурентных позиций на рынке

- •Конкурентный статус фирмы

- •Выбор позиции в конкуренции

- •Оценка изменений в прогнозируемом росте стратегической зоны хозяйствования

- •Оценка изменений рентабельности стратегических зон хозяйствования

- •Перечень внешних опасностей и возможностей. Сила воздействия факторов (пример)

- •Политика улучшения структуры предпринимательской деятельности компании

- •§ 11.4. Рассмотрение дел о банкротстве в арбитражном суде

- •Порядок возбуждения и рассмотрения дел о банкротстве в арбитражном суде

- •§ 11.5. Процедуры банкротства

- •§ 11.5.1. Наблюдение

- •§ 11.5.2. Внешнее управление

- •§ 11.5.3. Конкурсное производство

- •§ 11.5.4. Мировое соглашение

- •Контрольные вопросы

- •Глава 12 правовые меры поддержки конкуренции и ограничения монополистической деятельности

- •§ 12.1. Механизм конкуренции

- •§ 12.2. Конкурентоспособность и инновационная активность § 12.2.1. Взаимозаменяемость количества и качества продукции в удовлетворении потребностей

- •Р и с. 12.5. Гипербола эквивалентного объема удовлетворяемых потребностей

- •§ 12.2.2. Конкурентоспособность товара

- •§ 12.2.3. Влияние нновационной активности на конкурентоспособность

- •§ 12.3. Ограничение монополистической деятельности § 12.3.1. Определение доминирующего положения предприятия на товарном рынке

- •§ 12.3.2. Ограничение монополистической деятельности законодательством

- •§ 12.3.3. Формы недобросовестной конкуренции

- •§ 12.3.4. Антимонопольные органы и их деятельность

- •§ 12.3.5. Ответственность за нарушение антимонопольного законодательства

- •§ 12.4. Конкурентная среда на товарных рынках и государственное регулирование их структуры

- •§ 12.4.1. Продуктовые границы товарного рынка

- •Примерный перечень показателей, необходимых для определения изучаемого товара

- •§ 12.4.2. Состав продавцов и покупателей. Географические границы рынка

- •§ 12.4.3. Определение объема товарных ресурсов рынка и доли хозяйствующего субъекта на рынке

- •§ 12.4.4. Структура товарного рынка

- •§ 12.4.5. Государственное регулирование структуры товарных рынков

- •Сводная таблица оценки состояния конкурентной среды на товарном рынке

- •§ 12.4.6. Открытость рынка для межрегиональной и международной торговли

- •§ 12.4.7. Рыночный потенциал хозяйствующего субъекта

- •§ 12.5. Защита конкуренции на рынке финансовых услуг

- •§ 12.5.1. Доминирующее положение финансовой организации

- •§ 12.5.2. Правовые меры преодоления ограничений в конкуренции и недобросовестной конкуренции

- •§ 12.5.3. Государственный контроль за концентрацией капитала на рынке финансовых услуг

- •Контрольные вопросы

- •Глава 13 правовые основы налоговой системы

- •§ 13.1. Налог как экономическая и правовая категория § 13.1.1. Юридические признаки налога. Налоги и сборы

- •§ 13.1.2. Функции налогообложения

- •§ 13.1.3. Налоговое бремя (налоговый гнет)

- •§ 13.1.4. Экономические принципы налогообложения

- •2. Принцип равенства налогообложения:

- •§ 13.1.5. Прямые и косвенные налоги

- •§ 13.2. Законодательство о налогах и сборах

- •Налоговым кодексом рф

- •§ 13.3. Правовая база налоговой системы

- •§ 13.3.1. Общая характеристика системы налогов и сборов

- •I. Федеральные налоги и сборы:

- •II. Региональные налоги и сборы:

- •III. Местные налоги и сборы:

- •§ 13.3.2. Налогоплательщики и другие участники налоговых правоотношений

- •§ 13.3.3. Объекты налогообложения

- •§ 13.3.4. Исполнение обязанностей по уплате налогов и сборов

- •§ 13.3.5. Изменение сроков уплаты налогов

- •§ 13.3.6. Налоговая декларация и налоговый контроль

- •Контрольные вопросы

- •Литература

- •Об авторе:

- •Содержание

Глава 13 правовые основы налоговой системы

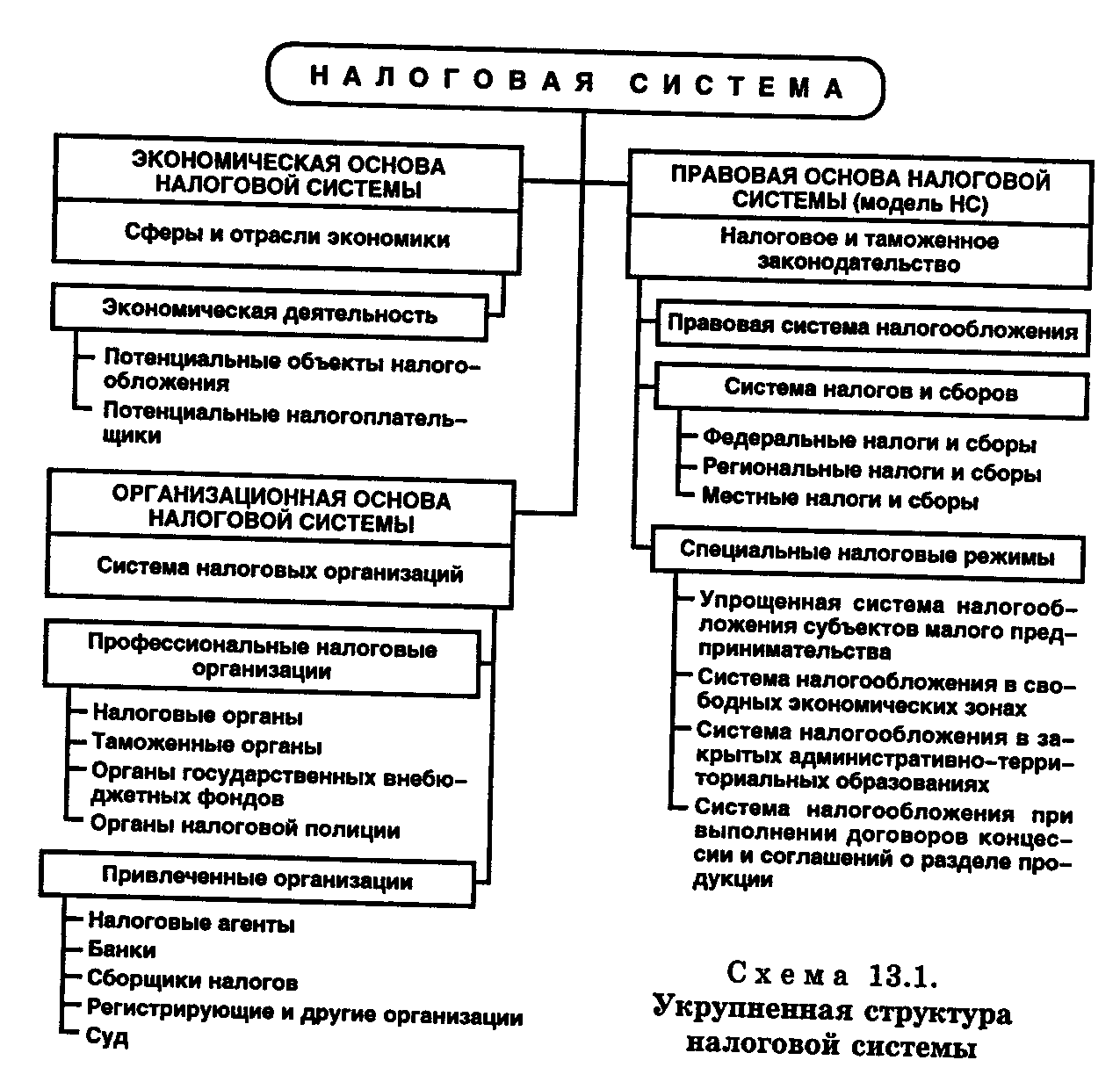

Налоговая система РФ представляет собой большую экономико-правовую систему. Она имеет экономическую, организационную и нормативно-правовую основу.

Экономической основой этой системы являются российские и иностранные предприятия, организации, а также физические лица, ведущие экономическую деятельность без образования юридического лица. Все эти лица могут заниматься экономической деятельностью в различных сферах и отраслях экономики. В налоговом законодательстве экономическая база представлена совокупностью объектов налогообложения и совокупностью налогоплательщиков, что объективно определяет систему налогов и специальные налоговые режимы.

Организационная основа налоговой системы образуется профессиональными налоговыми и привлекаемыми к налоговой деятельности организациями, действующими в экономической сфере. Профессиональные налоговые организации анализируют и инспектируют экономическую деятельность налогоплательщиков с позиций налогообложения и выполняют совместно с привлекаемыми организациями функции, обеспечивающие реализацию налогового и таможенного законодательства.

Правовой основой налоговой системы является законодательство о налогах и сборах, а также таможенное законодательство, образующие в совокупности нормативную модель налоговой системы. Последняя включает систему налогообложения и собственно систему налогов, а также ее модификации в виде специальных налоговых режимов применительно к особенностям объекта налогообложения и особенностям налогоплательщика.

Экономический, организационный и правовой разрезы налоговой системы иллюстрируются схемой 13.1.

Следует обратить особое внимание на важность экономической основы налоговой системы, так как в первую очередь от состояния экономики и организации экономической деятельности зависит объем налоговых поступлений в федеральный, региональный и местные бюджеты, а также во внебюджетные государственные фонды.

Действующая до вступления в силу специальной части Налогового кодекса система налогов (состав федеральных, региональных и местных налогов, основные элементы конкретных налогов) и соответствующая ей система налоговых организаций сформировались в основном в 1991—1992 гг. (Закон «Об основах налоговой системы в Российской Федерации» от 27 декабря 1991 г. и законы по конкретным налогам). Эти основы налоговой системы должны быть приведены в соответствие с изменившейся экономической основой, в частности со сложившимися к настоящему времени отношениями собственности. Только сбалансированность экономической, организационной и правовой основ налоговой системы позволит обеспечить оптимальность налоговой нагрузки на экономику, увеличить налоговые поступления в бюджет и тем самым содействовать экономическому развитию страны.

Формирование правовой основы новой налоговой системы сопровождается большими трудностями. Во вступивший в действие с 1 января 1999 г. Налоговый кодекс РФ (часть первая) в том же году были внесены многочисленные и весьма существенные изменения и дополнения (Федеральный закон «О внесении изменений и дополнений в часть первую Налогового кодекса Российской Федерации» от 9 июля 1999 г. № 154-ФЗ). По существу часть первая кодекса была коренным образом переработана.

Обсуждение проекта части второй Налогового кодекса (специальная часть) ведется с 1997 г. К принятому в первом чтении Государственной Думой проекту поступило более 4,5 тысяч поправок, в связи с чем рассмотрение проекта было начато заново.

Трудности в формировании новой налоговой системы вызваны, скорее всего, нестабильностью экономики и неопределенностью экономической политики государства. Отрицательно сказывается и недостаточная разработанность системных методов проектирования правовых систем как моделей сложных развивающихся материальных систем.

Несмотря на то, что первая часть Налогового кодекса введена в действие с 1 января 1999 г., ряд статей этой части вводится в действие одновременно с введением специальной части кодекса. До введения в действие специальной части могут взиматься только те налоги, которые установлены Законом РФ «Об основах Налоговой системы в Российской Федерации».