- •1.Об’єкт і предмет макроекономіки. Макроекономічні цілі і засоби їх досягнення.

- •2.Функції макроекономіки.

- •3. Макроекономіка і економічна політика.

- •4. Функціональний метод в макроекономіці.

- •5. Моделювання в макроекономіці: поняття моделі та їх види.

- •6. Економіко-математичне моделювання: види змінних та засоби їх вимірювання.

- •7. Графічні моделі та їх роль у прийнятті рішень.

- •8. Економічний кругообіг. Схеми кругообігу в закритій, відкритій економіці без державних дій та за участю держави.

- •9. Аналіз економічного кругообігу в закритій економіці: діаграма грошових потоків, система рахунків, матриця кругообігу, система рівнянь для розрахунку макроекономічних показників.

- •10. Аналіз економічного кругообігу у відкритій економіці без державних дій: діаграма грошових потоків, система рахунків, матриця кругообігу, система рівнянь для розрахунку макроекономічних показників.

- •11. Умови рівноваги в моделі економічного кругообігу. Модель «ін’єкція-вилучення».

- •12. Валовий національний продукт та його форми.

- •13. Номінальний і реальний валовий національний продукт. Дефлятор внп.

- •15. Проблеми втілення системи національних рахунків в Україні.

- •17. Принципи та інструменти неокласичної макроекономічної теорії.

- •16. Неокласичне трактування макроекономічної рівноваги в умовах досконалої конкуренції.

- •18. Рівновага на ринку ресурсів (праці) та формування рівноважної ставки заробітної плати.

- •14. Міжгалузеві баланси та система національних рахунків. Принципи побудови снр за стандартами оон 1993р. Етапи її вдосконалення.

- •19. Рівновага на ринку грошей в неокласичній теорії.

- •20.Рівновага на ринку позичкових коштівта формування ставки відсотку.

- •25. Споживання, заощадження та інвестиції та фактори, що їх визначають (за неокласичним трактуванням).

- •23. Економічні ефекти, що визначають спадний характер кривої сукупного попиту.

- •22. Сукупний попит та фактори, що його визначають. Кількісне рівняння обміну.

- •24. Фактори сукупного попиту. Рівень цін, нецінові фактори.

- •26. Державні закупівлі.

- •27. Сукупна пропозиція, фактори, що її визначають.

- •37. Рівноважна модель «ін’єкції-вилучення» та її використання для обґрунтування фіскальної політики держави.

- •28. Крива сукупної пропозиції в довгостроковому та короткостроковому періодах.

- •29. Рівновага на національному ринку. Модель загальної рівноваги «сукупний попит – сукупна пропозиція».

- •30. Використання моделі ad-as для обґрунтування стабілізаційної політики держави.

- •31. Порівняльна характеристика неокласичної та кейнсіанської моделей макроекономіки

- •32. Принципи кейнсіанського моделювання економіки.

- •33. Фактори, що визначають динаміку споживання, заощаджень та інвестицій.

- •34. Кейнсіанська модель «витрати-випуск» (кейнсіанський хрест).

- •35. Фактичні та планові видатки, їх структура. Графічна модель планових видатків.

- •36. Механізм досягнення рівноваги на товарному ринку в кейнсіанській теорії.

- •38. Мультиплікатор автономних видатків

- •39. Коливання рівноважного рівня випуску навколо економічного потенціалу.

- •40. Рецесійний та інфляційний розриви в макроекономіці

- •41. Взаємозв’язок моделей «сукупний попит – сукупна пропозиція» та «кейнсіанського хреста».

- •42. Бюджетно-податкова (фіскальна) політика, її засоби.

- •43. Дискреційна і недискреційна фіскальна політика.

- •44. Бюджетний дефіцит і профіцит. Засоби фінансування бюджетного дефіциту.

- •45. Проблеми зростання податкових надходжень в державний бюджет.

- •46. Неокласична і кейнсіанська теорії попиту на гроші.

- •47. Реальний попит на гроші. Фактори попиту на гроші.

- •48. Пропозиція грошей та фактори, що її визначають.

- •49. Пропозиція грошей. Грошовий агрегат: м1, м2, м3. Грошовий мультиплікатор.

- •51. Кредитно – грошова (монетарна) політика, мета, види та засоби.

- •52. Модель „is” як модель рівноваги на товарному ринку. Її графічна побудова та алгебраїчне доведення.

- •53. Модель „lm” як модель рівноваги на грошовому ринку, її графічна побудова. Алгебраїчне доведення функції „lm”.

- •50. Рівновага на грошовому ринку та механізм її підтримки. Формування ставки відсотку. Ефект Фішера.

- •54. Модель подвійної рівноваги „is - lm”.

- •55. Взаємодія фіскальної та монетарної політики. Кейнсіанський передаточний механізм.

- •56. Відносна ефективність фіскальної та монетарної політики при жорстких цінах. Ефект витіснення.

- •57. Графічна модель переходу від моделі „is - lm” до моделі „сукупний попит – сукупна пропозиція”.

- •58.Використання моделі „is - lm” в економічній політиці.

- •60. Економічні цикли: сутність, структура, види та причини.

- •59. Вибір моделей макроекономічної політики в Україні.

- •61. Динаміка макроекономічних показників на фазах економічного циклу.

- •62. Економічний занепад та форми його прояву.

- •63. Безробіття: суть, структура, вимірювання та соціально – економічні наслідки.

- •64. Закон Оукена.

- •69. Шляхи подолання інфляції.

- •65. Державне регулювання рівня безробіття.

- •66. Політика зайнятості в Україні.

- •67. Інфляція: сутність, причини та вимірювання.

- •68. Види інфляції.

- •70. Антиінфляційна політика держави.

- •71. Взаємозв’язок безробіття та інфляції. Крива Філіпса.

- •72. Стагфляція та її трактування в сучасній неокласичній макроекономіці.

- •73. Шляхи подолання стагфляції.

- •74. Зміст та чинники економічного зростання.

- •75. Екстенсивне та інтенсивне економічне зростання.

56. Відносна ефективність фіскальної та монетарної політики при жорстких цінах. Ефект витіснення.

Відносна ефективність фіскальної і монетарної політики визначається в залежності від:

а) ступеня чутливості функцій інвестицій і чистого експорту до динаміки ринкової ставки відсотка;

б) ступеня чутливості попиту на гроші до динаміки ринкової ставки відсотка.

Сутність ефекту витіснення полягає в тому, що стимулююча фіскальна політика буде в тенденції вести до росту процентних ставок і скороченню інвестиційних витрат, у такий спосіб послаблюючи або цілком підриваючи стимулюючий ефект фіскальної політики.Ефект витіснення значний, якщо:

1)инвестиции і чистий експорт високочутливі до динаміки процентних ставок.

2)Спрос на гроші малочутливий до динаміки R.

Відносна ефективність стимулюючої монетарної

політики визначається величиною стимулюючого ефекту від збільшення грошової маси і зниження процентних ставок на динаміку інвестицій і чистого експорту. Цей стимулюючий ефект протилежний ефекту витіснення.

Стимулюючий ефект на I і Хп відносно великий в двох випадках:

1) якщо I а Хп високочутливі до динаміки процентних ставок.

2)Спрос на гроші малочутливий до динаміки R.

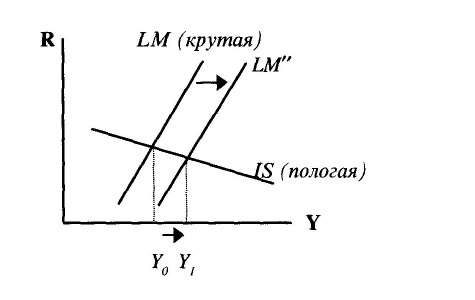

Стимулююча грошово-кредитна політика найбільш ефективна при поєднанні щодо крутої LМ і пологої IS. В цьому випадку і зниження процентних ставок вельми істотне, і коефіцієнти d і п значні. Тому приріст У, рівний {УоУ1), відносно великий.

Відносна ефективність стимулюючого фіскальної політики визначається розміром ефекту витіснення. Якщо ефект витіснення менше, чим ефект росту випуску, то, за інших рівних умов, фіскальна політика ефективна.

Стимулююча фіскальна політика відносно неефективна, якщо ефект витіснення перевершує ефект приросту випуску.

Відносна ефективність стимулюючої монетарної політики визначається розміром стимулюючого ефекту від збільшення грошової маси і зниження процентних ставок на динаміку інвестицій і чистого експорту. Цей стимулюючий ефект протилежний ефекту витіснення.

Стимулююча грошово-кредитна політика відносно неефективна при високій чутливості попиту на гроші до динаміки R, а також низькій чутливості інвестицій і чистого експорту до динаміки ставки відсотка.

57. Графічна модель переходу від моделі „is - lm” до моделі „сукупний попит – сукупна пропозиція”.

Модель „IS-LM” з гнучкими цінами відображає поведінку економіки в довгостроковому періоді та є переходом до моделі неокласиків „AD-AS”.

Зростання рівня цін з p до p1 при незмінному обсязі реального національного доходу призводить до зростання номінального національного доходу (Y). Це у свою чергу викликає зростання попиту на гроші з DM до DM1. При незмінній пропозиції грошей SM відбувається зсув кривої DM праворуч. Збільшення попиту на гроші підвищує відсоткову ставку r до r1. Це спричиняє до зниження обсягів інвестицій та чистого експорту. Внаслідок таких змін обсяг виробництва на товарному ринку знижується з Y до Y1. Це позначається на сукупному попиті та моделі „AD-AS”.

Взаємозв’язок між моделями „IS-LM” та „AD-AS” характеризує наступний логічний ланцюг:

p ↑ ==> Yn ↑ ==> DM ↑ ==> r ↑ ==> I ↓, NX ↓ ==> Y ↓.