- •О. І. Береславська, о. М. Наконечний, м. Г. Пясецька, о. В. Боришкевич, в. Б. Гордон, о. Ю. Русалова, а. В. Тимофеев

- •1.1. Поняття і види міжнародних розрахунків. Способи платежів

- •1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

- •1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

- •1.3.1. Валюта ціни та валюта платежу

- •1.3.2. Умови платежу

- •1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

- •2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

- •Система свіфт

- •2.2. Відкриття та ведення валютних рахунків

- •2.3. Купівля банками іноземної валюти для міжнародних розрахунків

- •3.1. Характеристика зовнішньоторговельного контракту

- •3.2. Умови поставок товару

- •3.3. Види документів при міжнародних поставках

- •3.3.1. Комерційні документи

- •3.3.2. Транспортні документи

- •3.3.3. Страхові документи

- •3.3.4. Фінансові документи

- •4.1. Особливості використання в міжнародній сфері основних форм розрахунків

- •4.2. Авансові платежі

- •4.3. Платіж на відкритий рахунок

- •4.4. Банківський переказ

- •4.5. Розрахунки з використанням чеків, пластикових карток, векселів

- •Види кредитних карток

- •5.1. Документарний акредитив

- •5.1.1. Фази акредитива

- •5.1.2. Форми акредитива

- •5.7.3. Види і конструкції акредитива

- •5.1.4. Конструкції акредитива

- •5.1.5. Відкриття акредитива

- •5.1.6. Виконання акредитива

- •Порівняльна таблиця тарифів

- •(За імпортними операціями)

- •5.1.7. Уніфіковані правила для акредитива

- •5.2. Інкасо

- •5.2.1. Види інкасо

- •5.2.2. Фази документарного інкасо

- •5.2.3. Узгодження умов інкасо

- •5.2.4. Виписка інкасового доручення і подання документів

- •5.2.5. Уніфіковані правила для інкасо (упі)

- •6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

- •6.2. Кредитування імпорту

- •6.2.7. Кредитування на основі векселя

- •6.2.2. Кредитування на основі документарного акредитива

- •6.2.3. Пряме банківське кредитування імпортера

- •6.3. Кредитування експорту

- •6.3.1. Короткострокове кредитування експортера

- •6.3.2. Експортний факторинг та форфейтинг

- •6.3.3. Експортний лізинг

- •Забезпечення виконання зобов'язань у міжнародних розрахунках

- •7.1. Загальні принципи і правові основи банківської гарантії

- •7.1.1. Поручительство

- •7.1.2. Платіжне зобов'язання

- •7.2. Дія банківських гарантій

- •7.3. Видача банківських гарантій

- •7.4. Використання банківської гарантії

- •7.5. Типи та основні види банківських гарантій

- •7.5.1. Типи банківських гарантій

- •7.5.2. Види банківських гарантій

- •8.1. Сутність, структура та регулювання валютного ринку України

- •8.2. Види валютних операцій банків, їх ризикованість

- •8.3. Інформаційне забезпечення операцій на валютних ринках

- •9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

- •9.2. Валютування депозитних угод

- •9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

- •9.4. Котирування процентних ставок. Сторони котирування

- •9.5. Депозитна позиція

- •9.6. Ринок євровалюти

- •9.7. Зв'язок між процентними ставками та валютними курсами

- •10.1. Сутність, види та цілі конверсійних операцій

- •10.2. Валютні операції на умовах спот

- •10.3. Котирування валют. Курси покупця і продавця

- •10.4. Крос-курси та їх розрахунок

- •10.5. Валютна позиція

- •10.6. Практика укладання угод на ринку поточних конверсійних операцій. Ордери, що застосовуються на ринку конверсійних операцій

- •11.1. Валютні форвардні угоди

- •11.1.1. Сутність та цілі форвардних контрактів

- •11.1.2. Форвардний курс

- •Bid Offer

- •Bid Offer

- •11.1.3. Валютування форвардних контрактів

- •11.1.4. Контракти на ламану дату

- •11.1.5. Форвардні контракти з правом вибору дати

- •11.1.6. Форвардні крос-курси

- •11.1.7. Закриття та продовження форвардного контракту

- •11.1.8. Витрати за форвардною угодою

- •11.2. Процентні форварди

- •11.2.1. Угоди форвард/форвард

- •11.2.2. Угоди за форвардними ставками

- •2Mfwd 26 31.

- •12.1. Свопи ринку конверсійних операцій

- •12.1.1. Поняття валютних свопів та їх класифікація

- •12.1.2. Практика укладення угод своп

- •12,1.3. Свопи з датами валютування до споту (своп torn/next)

- •12.1.4. Свопи з датами валютування форвард/форвард

- •12.1.5. Використання угод своп

- •12.2. Свопи ринку капіталів

- •12.2.1. Поняття процентних свопів, їх види та характеристика

- •Процентний своп зі змінною базою нарахування процентної ставки

- •12.2.2. Валютні свопи ринку капіталів

- •13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

- •13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

- •13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

- •13.4. Ф'ючерсні стратегії та хеджування

- •Приклад статистичних характеристик консолідованих залишків на поточних рахунках клієнтів комерційного банку, млн грн

- •Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

- •Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

- •14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

- •14.2. Організація торгівлі опціонними контрактами та система маржі

- •14.3. Премія опціону

- •14.4. Опціонні стратегії та хеджування опціонами

- •Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

- •15.1. Поняття спекулятивних операцій

- •Global economic calendar"

- •15.2.2. Аналіз економічних індикаторів

- •Української економіки (2000 р.) (інформація надана Міністерством статистики України, інформацію отримано з інформаційної системи reuters)

- •Української економіки (2000 р.) (інформація надана Міністерством статистики України, інформацію отримано з інформаційної системи reuters)

- •15.2.2.2. Індикатори інфляції

- •15.2.2.3. Індикатори безробіття

- •15.3. Технічний аналіз

- •15.3.1. Сутність, об'єкти та методи технічного аналізу

- •15.3.2. Графічний аналіз: поняття та види графіків

- •15.3.3. Поняття та визначення тренду

- •15.3.4. Підтримка та опір руху цін

- •15.3.5. Технічні індикатори

- •15.3.6. Простий показник середнього руху курсу (ма)

- •15.3. 7. Експоненціальний показник середнього руху курсу (ема)

- •15.3.8. Види дивергенцій

- •15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

- •15.3.10. Macd-гістограма

- •15.3.11. Найпотужніший сигнал технічного аналізу

- •15.3.12. Моментум

- •15.3.13. Швидкість зміни (RoC)

- •15.3.14. Згладжена швидкість зміни (s-RoC)

- •15.3.15. Надмірна купівля та надмірний продаж

- •15.3.16. Індекс відносної сили (rsi)

- •15.3.17. Стохастика

- •15.3.18. Обсяг (volume) та відкритий інтерес (оі)

- •15.3.19. Індекс товарного каналу (ссі)

- •15.4. Психологія прийняття рішення

- •Пов'язаними з валютними операціями комерційних банків

- •16.1. Поняття ризику як економічної категорії

- •16.2. Класифікація банківських ризиків

- •16.3. Поняття валютного ризику та його види

- •16.4. Управління валютним ризиком

- •16.5. Огляд супутніх ризиків

- •Класифікація надійності довгострокових боргових зобов'язань, що використовується провідними рейтинговими агенціями

- •2. Ціна товару

- •3. Термін і дата поставки

- •4. Якість товару

- •6. Умови платежу

- •8. Страхування

- •9. Претензії

- •10. Форс-мажор

- •12. Інші умови

- •13. Юридична адреса сторін

- •Генеральне зобов'язання

15.1. Поняття спекулятивних операцій

Одним із основних джерел прибутку сучасних банків у всьому світі є конверсійні операції. Доходи, отримані після проведення спекулятивних операцій, становлять від 50 до 80% від усього прибутку таких банків, як Barclays Bank, ABN-Amrobank, Swiss Bank Corporation та інших.

Українська банківська система поступово стає часткою світової. Українські банки за останні роки розширили свою діяльність на ринку FOREX і також почали проводити конверсійні операції за дорученнями своїх клієнтів на терміновому ринку та ринку спот.

Метою таких операцій є отримання прибутку від сприятливого руху курсу валют, акцій, цін товарів та деривативів. Але треба враховувати ризик того, що ціна може змінюватися в несприятливому для вашого очікування напрямку.

Для того щоб можна було дешевше купити і дорожче продати й отримати прибуток, необхідно вміти аналізувати ринок з фінансового погляду, необхідно враховувати чимало факторів, які впливають на ціну.

Нерідко роботу на валютному ринку називають грою, порівнюючи її з казино. Посилаються на те, що обидва учасники «гри» —

19

289

і спекулянт на валютному ринку і гравець в казино — ризикують. їх об'єднує бажання за відносно невеликий капітал отримати прибуток. Проте спекуляція на валютному ринку і гра в казино мають принципові відмінності.

Казино — це високий ризик гри шансів. Тут усі розраховують тільки на удачу та везіння. І якщо гравцю не щастить, то він усі свої гроші втрачає.

Спекуляція на валютному ринку — це торгівля на основі професійного оцінювання руху ринкової ціни товару. Спекулянт розраховує отримати великий прибуток від невеликих інвестицій на основі науково достовірного оцінювання вартості валюти сьогодні та зміни її вартості в подальшому. Тут головним чинником успіху є високий професіоналізм, а не везіння.

Спекулянти — найактивніші учасники міжнародного ринку фінансів. Згідно з теорією рефлексивності Дж.Сороса ланцюжок подій, які відбуваються на фінансових ринках, залежить не тільки від зовнішніх чинників (політичні катаклізми, фундаментальні зміни економічних показників тощо), а й від оцінки поведінки самих учасників ринку та їх реакції. Зрештою, за ступенем впливу на ринок спекулятивний сектор найвагоміший, і це — його характерна особливість.

Міжнародний ринок спекулятивних фінансових операцій — мало відомий у нас сектор ринку. Якщо на Заході діяльність на цьому ринку є високоприбутковою і вже багато років переживає бум, у нас рух у цьому напрямі тільки починається.

Фінансові спекулятивні операції мають важливе значення, не тільки з погляду швидкого отримання значного прибутку, а й щодо прискорення руху капіталу, розширення фінансового ринку, вирівнювання ціни грошей на різних його секторах.

Характерною особливістю спекулятивного сектора ринку є наявність як професійних дилерів, так і приватних трейдерів, які «працюють» не на корпоративних, банківських, а на своїх власних грошах. Успіх залежить тільки від здібностей грамотно аналізувати ситуацію, правильно визначати напрямок її зміни, своєчасно купувати та продавати. Але помилковий погляд відносно легкості цього бізнесу завжди призводить до втрати капіталу.

У попередніх розділах були вже з'ясовані різні види страхування (хеджування) від фінансових ризиків. Поряд з хеджерами на фінансових ринках завжди працюють спекулянти, які здійснюють фінансові операції, спрямовані не на хеджування відкритої позиції, а на отримання прибутку від наявності різниці в цінах.

290

Уявімо собі таку картину: На ринку з'явилося два торговці. Один — представник Британської компанії (далі Компанія), яка експортує свою продукцію до Сполучених Штатів Америки. Продукція Компанії продається, як правило, за долари США. У такому разі Компанія бере на себе ризик падіння долара за період між датою продажу товару та датою отримання платежу. Першого липня Компанія продала свій товар з відстрочкою платежу на 90 днів і 1-го жовтня очікує отримати плату у розмірі 10 млн дол. США від американської компанії. 10 млн дол. мають бути продані за фунти стерлінгів. Поточний спот-курс долара відносно фунта становить 1,6500, тримісячний форвардний курс становить 1.6350, а жовтнева ф'ючерсна ціна— 1,6280.

1-го вересня Компанія має ефективну довгу позицію спот за доларами та коротку за фунтами, при курсі спот — 1,6500.

10 000 000 дол. за курсом 1,6500 = 6*060 606 ф. ст.

Компанії необхідно здійснити хеджування своїх позицій спот. Для цього представник Компанії купує 98 жовтневих ф'ючерсних контрактів за курсом 1,6280 (номінал ф'ючерсного контракту дорівнює 62 500 фунтів). Таким чином, Компанія купить 6 125 000 ф. ст. (98 ф'ючерсних контрактів на фунти стерлінгів) з датою погашення у грудні цього року та на загальну суму 9 971 500 дол.

1 жовтня компанія отримує від американської компанії платіж на суму 10 млн дол. На дату погашення курс спот становить 1,6900, ф'ючерсна ціна — 1,6680. Англійська компанія продає 10 млн дол. США за курсом 1,6900 і купує 5917 159 ф. ст.

У той же день Компанія продає 98 ф'ючерсних контрактів за курсом 1,6680, тобто 6 125 000 ф. ст. за 10 216 500 дол. США. Компанія отримує прибуток у розмірі 245 000 дол.

Водночас, коли представник Компанії купує ф'ючерсні контракти для хеджування ризику втрати капіталу, ще один торговець, який зробив аналіз ринку і дійшов висновку, що, можливо, англійський фунт буде ^дорожчати, купує 98 ф'ючерсних контрактів за курсом 1,6280. Його мета отримати прибуток у разі, якщо фунт стерлінгів подорожчає.

Якби Компанія не хеджу вал а позицію спот, то вона зазнала б збитків на суму 6 060 606 -5 917 159 = 143 447 ф. ст.

Наведені нижче дані свідчать, що компанія не понесла збитків і не отримала прибуток, оскільки базис залишився незмінним.

Водночас торговець, котрий придбав 98 ф'ючерсних контрактів з метою спекуляції, одержав прибуток на суму 245 000 дол. США (у розрахунок не включена плата за комісію).

291

|

|

Позиція спот |

Позиція ф'ючерс |

Базис |

|

Липень |

Повільна 1,6500 |

Довга 1,6280 |

0,0220 надлишок |

|

Жовтень |

Довга 1,6900 |

Повільна 1,6680 |

0,0220 надлишок |

|

Зміни |

(0,0400) |

+0,0400 |

|

На фінансових ринках завжди поряд з хеджерами працюють спекулянти, які здійснюють фінансові операції, спрямовані не на хеджування відкритої позиції, а на отримання прибутку від виникнення з часом різниці цін.

Таким чином, відрізнити хеджера від спекулянта дуже просто. Спекулянт купує (продає) активи з метою продати (купити) їх у майбутньому за більш привабливою ціною. Своїми діями спекулянт, з одного боку, збільшує ліквідність ринку, з іншого — бере на себе ризик зміни ціни, який передають йому хеджери. Хеджер, у свою чергу, страхує на терміновому ринку свої активи та готовий платити за це.

На міжнародному валютному ринку працює і такий суб'єкт, як арбітражер. Це особа, яка отримує прибуток за рахунок одночасної купівлі та продажу одного й того самого активу. Вважається, що арбітражна операція дає змогу отримати прибуток майже без ризику і не потребує інвестицій. Арбітражером стає український банк, який надає клієнтам послуги з купівлі та продажу фінансового активу, одночасно укладаючи угоду з банком-партнером на купівлю активу, якщо клієнт його купує, і на продаж активу, якщо клієнт продає цей актив.

Наприклад, Банк А надає клієнтам послуги з маржинальной' торгівлі на ринку FOREX. Клієнт вважає, що ціна британського фунта стерлінгів буде зростати відносно долара США. Він подає до банку заявку на купівлю GBP/USD і вказує суму. Дилер банку зв'язується з банком-контрагентом і отримує двостороннє котирування, наприклад 1,4250/1,4255. Але перед тим, як надати це котирування клієнту, він включає до нього свої комісійні і надає клієнту котирування 1,4248/1,4257. Таким чином, Банк А:

* купить GBP у банку-контрагента за курсом 1,4255;

* продасть клієнту GBP за курсом 1,4257;

* отримає прибуток на різниці курсу (1,4257-1,4255) майже без ризику;

* для здійснення цієї операції банк не буде інвестувати кошти, оскільки ця операція здійснюється за рахунок коштів клієнта банку.

292

Найактивніші учасники міжнародного валютного ринку, які здійснюють спекулятивні операції, — це комерційні банки, інвестиційні банки, торговельні інституції, страхові та інші фонди, корпорації, а також індивідуальні інвестори.

Світові валютні ринки є найвагомішою частиною фінансового ринку з щоденним обігом близько 2 трлн дол. Такий обіг рівнозначний трьом-чотирьом місяцям щоденної роботи Нью-Иорксь-кого ринку акцій. Приблизно 20% операцій на ринку FOREX — це операції на реальну поставку активу, а 80% — це операції, метою яких є отримання спекулятивного прибутку за рахунок зміни курсу валют. Таким чином, практично весь фінансовий ринок — FOREX — це ринок спекулятивних валютних операцій.

Ринок спекулятивних операцій настільки великий, що не один гравець, навіть не один уряд не можуть повністю впливати на нього, тому експерти назвали FOREX найкращим ринком на землі.

Основна частина торгівлі припадає на 300 міжнародних банків, які здійснюють трансакції для великих компаній та уряду. Денний обсяг операцій у міжбанківській торгівлі досягає мільярдів доларів США. Операції з валютою, які до недавнього часу були привілейованими тільки для банків-монополістів, зараз є загальнодоступними завдяки системам електронної торгівлі. Банки виставляють котирування валют, і останнє котирування розглядається як поточна ціна ринку за цю валюту. Торгівля ведеться через термінали комп'ютерів, інтернет та по телефону з усіх кінців світу.

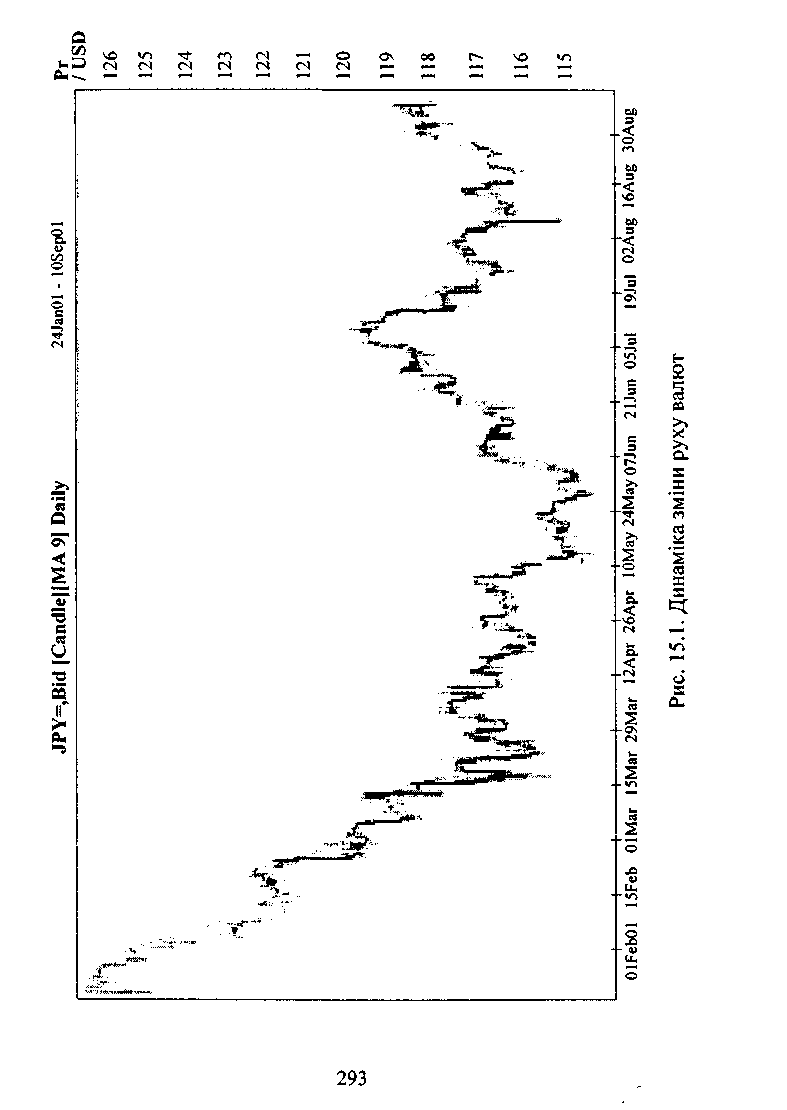

Якщо подивитися на динаміку зміни курсу валют, то стає зрозумілим, що спекулятивні операції з метою отримання прибутків можуть бути вигідними як для фінансових інституцій, так і для приватних компаній та приватних осіб. Справді, графіки руху валют показують, що вдало укладена угода є ефективним інвестиційним рішенням.

Наприклад, купівля долара за єни за курсом 103,00 USD/JPY, а продаж наступного дня за курсом 104,50 USD/JPY одного лоту на умовах Margin Trading дасть можливість отримати прибуток на суму 1342 дол. (На умовах Margin Trading ви маєте можливість при сумі страхового депозиту 1000 дол. здійснювати операцію з купівлі або продажу 12 500 000 єн за долари США.)

Успіх бізнесу на спекулятивному ринку визначається передусім професійністю його учасників.

Спеціаліст з дилінгу — дилер (той, хто займається купівлею-продажем фінансових інструментів) — будує свої первинні та професійні знання, які дають змогу йому впевнено триматися в стихії неперервних ринкових змін курсів, процентних ставок та інших параметрів фінансових ринків.

294

15.2. Фундаментальний аналіз

15.2.1. Сутність та особливості фундаментального

аналізу міжнародного валютного ринку.

Види економічних індикаторів

Поглиблення інтеграційних процесів на світовому валютному ринку, ускладнення структури та інструментів, через які здійснюється його функціонування, вимагає від операторів цього ринку комплексного підходу до оцінювання основних чинників, що впливають на курсоутворення і зміну напрямків фінансових потоків.

Під комплексним підходом слід розуміти всебічний аналіз основних чинників, які впливають на стан ринку. Є два глобальні підходи до оцінювання ситуації на ринку — фундаментальний аналіз та технічний аналіз. У цьому підрозділі зупинимомось на фундаментальному аналізі.

Фундаментальний аналіз у широкому розумінні — це прогнозування зміни стану валютного ринку на підставі аналізу основних показників економічного розвитку країн, фінансових показників, оцінювання політичних подій, кризових явищ, природних та екологічних умов, поведінки споживачів тощо.

Предметом фундаментального аналізу є вивчення параметрів попиту та пропозиції певного об'єкта (це може бути реальний товар, валюта, акції тощо) з метою визначення його «дійсної» ціни. «Дійсна» ціна потім порівнюється з фактичною поточною ринковою ціною. На основі цього порівняння робляться висновки та прогнози щодо майбутньої зміни ціни. Якщо ринкова ціна вища за «дійсну», тобто оцінка об'єкта завищена, то в недалекому майбутньому слід очікувати корекції ринкової ціни у бік зменшення, а тому товар треба продавати. Якщо ж ринкова ціна нижча за «дійсну», то об'єкт недооцінений і можна очікувати його подорожчання, а тому товар краще купити, ніж продати.

Якщо відобразити зміну валютних курсів як функцію від часу, графік буде мати вигляд пилоподібної кривої, яка являє собою синтез різноманітних накладених один на одного циклічних процесів різної тривалості (рис. 15.2). Сутність фундаментального аналізу полягає у правильному визначенні подальшої тенденції розвитку подій на валютному ринку через комплексне оцінювання економічного розвитку як провідних країн світу, так і безпосередньо країни, валюту якої ми намагаємось оцінити.

295

-GBP

-JPY

Рис. 15.2. Динаміка курсів GDP/USD, DEM/USD, JPY/USD за останнє десятиріччя (за даними інформаційної системи TENFORE)

Але якщо дилер буде самостійно досліджувати напрямки економічного розвитку країни та її місце в сучасному економічному світі, у нього зовсім не буде часу працювати на ринку FOREX. Тому йому доводиться користуватися оцінками експертів, аналітиків, фахівців у цій сфері. Проте погляди фахівців можуть суттєво різнитися в оцінці тієї самої події. Перед дилером постає питання, кому з них довіряти, адже ніхто з них не бере на себе юридичної відповідальності за правильність своїх прогнозів. Тому дилеру нерідко доводиться самостійно відстежувати стан економіки за макроекономічними показниками та визначати чинники, які можуть вплинути на курс валюти.

Основні фундаментальні чинники можуть бути поділені на чотири основні групи: економічні, фінансові, політичні, кризові.

Економічні чинники знаходять свій прояв в економічних показниках стану економіки тієї чи іншої країни.

Економічні показники (індикатори) мають чітко визначений календар публікації в інформаційно-фінансових системах (табл. 15.1). Такі глобальні економічні календарі оприлюднення економічних індикаторів містять основні параметри розвитку промис-лово розвинутих країн світу. Вони влючають дату та час публіка-

ції економічних індикаторів, їх назву, період, за який надається інформація, останнє значення індикатора, прогнозне значення на наступний період та середнє значення.

Таблиця 15.1