- •Экономика банка. Разработка по управлению финансовой деятельностью банка

- •Оглавление

- •Глава 1. Методические и информационные основы идентификации экономики коммерческого банка 8

- •Глава 2. Характеристика составных частей экономики коммерческого банка 31

- •Предисловие

- •Введение

- •1.1. Коммерческий банк: природа, особенности деятельности

- •1.2. Клиентская база коммерческого банка

- •Перечень функциональных статусов клиента

- •Модель денежного потока клиента в банке

- •Методика оценки доходности клиента для банка

- •Методика прогнозирования доходности клиента для банка

- •1.3. Структура и позиционирование экономики банка

- •Классификация и определения атрибутов понятия "банковский менеджмент"

- •Организационное устройство коммерческого банка

- •Система бухгалтерского учета в банке

- •Система юридического обеспечения банка

- •Автоматизированная система обработки данных

- •1.4. Модели и определения фундаментальных понятий

- •1.5. Реинжиниринг бизнес-процессов и инжиниринг банковских продуктов

- •1.6. Рыночная среда экономики банка

- •Содержание различных трактовок понятий "рынок" и "товар"

- •1.7. Коммерческий банк в расчетно-платежной системе рф

- •Глава 2. Характеристика составных частей экономики коммерческого банка

- •2.1. Производство банка

- •2.1.1. Состав и структура банковских операций

- •Классификация расчетных операций*(43)

- •2.1.2. Разработка банковских продуктов

- •Базовые услуги (примерные)

- •Дополнительные (сопровождающие) услуги

- •2.1.3. Технологии и организация банковского производства

- •Положениеоб Управлении пластиковых карт

- •1. Общие положения

- •2. Основные задачи и функции

- •3. Взаимодействие с подразделениями Банка

- •4. Взаимодействие с внешними организациями

- •5. Организация работы

- •6. Нормативные документы

- •2.2. Маркетинг банка

- •2.2.1. Маркетинговый комплекс банка

- •2.2.2. Структура маркетинговой среды банка

- •2.2.3. Задачи и функции службы маркетинга банка

- •2.2.4. Рынок клиентов-потребителей Специфика покупательского поведения

- •Сегментирование и выбор целевых рынков

- •Характеристики маркетинговых стратегий банка

- •2.2.5. Рынок корпоративных клиентов Характеристики взаимоотношений банка с корпоративным клиентом

- •Классификация взаимоотношений банка с корпоративным клиентом

- •2.3. Финансы банка

- •2.3.1. Структура денежных потоков банка

- •2.3.2. Финансовая работа в коммерческом банке Определение процентных ставок

- •Трансфертное ценообразование

- •Формирование и использование целевых резервов

- •Финансовое планирование на основе бюджетирования

- •Характеристики бюджетов финансового плана банка

- •2.3.3. Финансовая аналитика коммерческого банка Роль финансового аналитика банка

- •Анализ финансовой устойчивости банка

- •Анализ рисков финансовой деятельности банка

- •Анализ качества активов банка

- •Фундаментальный анализ деятельности банка*(73)

- •2.4. Работа с персоналом банка

- •2.4.1. Предметная область работы с персоналом банка

- •Отличия традиционной практики "отдела кадров" от экономики человеческих ресурсов в банке*(74)

- •Взаимосвязь между стадиями развития банка и изменениями функции экономики персоналом

- •Альтернативы трансформации экономики персонала банка 13 "практики отдела кадров" в "экономику человеческих ресурсов"

- •2.4.2. Цели, критерии эффективности, стратегии и планирование в управлении работой с персоналом банка

- •Критерии эффективности достижения экономических целей управления работой с персоналом банка

- •Критерии эффективности достижения социальных целей управления работой с персоналом банка

- •Стратегии управления работой с персоналом банка

- •Состав элементов стратегии управления работой с персоналом банка

- •Планирование в управлении работой с персоналом банка

- •Библиография

- •Приложение 1. Основные положенияИнструкции по разработке и внедрению функционально-технологической и нормативной документации для продуктовых банковских бизнес-процессов

- •1. Общие положения. Классификация документов

- •2. Порядок разработки документов

- •3. Порядок согласования документов

- •4. Порядок ввода в действие и отмены (прекращения действия) документов

- •5. Структура функционально-технологического документа и порядок его оформления

- •6. Порядок внесения изменений в документы

- •Приложение 2. Характеристики основных способов изменения существующих бизнес-процессов

- •Приложение 3. Методика оценки качества активов банка

- •Структура активов банка (рубли, валюта)

- •Сравнительные оборачиваемость и срочность размещенных банком средств (рубли, валюта)

- •Сравнительная доходность размещенных банком средств (рубли, валюта)

- •Сравнительный рост доходов и размещенных банком средств (рубли, валюта)

- •Ссудная задолженность по группам риска (рубли, валюта)

- •Дополнительные показатели качества активов (рубли, валюта)

- •Анализ рисков концентрации (рубли, валюта)

- •Примечания

Методика оценки доходности клиента для банка

Доходы и расходы клиента рассчитываются на основе данных архива операций как сумма соответствующих доходов и расходов в корреспонденции с операциями по счетам, приписанным к клиентам. Все доходы и расходы в рублях и других валютах, полученные банком при осуществлении банковских операций для клиента, учитываются в рублевом эквиваленте. При расчете полученных доходов все ставки учитываются в процентах годовых.

В состав доходов при обслуживании корпоративных клиентов (R) включаются:

операционные доходы (R_1) - доходы от оказания банковских услуг корпоративным клиентам в разрезе основных банковских продуктов, учитываемые на счетах рублевого и валютного баланса банка, в том числе:

комиссии и плата за рублевое и валютное РКО;

доходы по документарным операциям (аккредитивы, гарантии, переводы, валютный контроль и т.п.);

доходы от конверсионных операций за счет и по поручению клиента;

плата за инкассацию;

проценты, комиссии и штрафы, полученные по операциям кредитования в рублях и валюте;

почтовые и телекоммуникационные услуги;

услуги по неторговым операциям;

плата за брокерское обслуживание на рынке ценных бумаг;

плата за оказание консультационных и прочих услуг;

доход от использования привлеченных средств-нетто клиента в качестве кредитных ресурсов (R_2).

Банк использует следующие виды рублевых (D_r) и валютных привлеченных средств (D_2) клиента в качестве кредитных ресурсов:

D_1.1, D_2.2 - среднеквартальные остатки на расчетных и текущих счетах (руб./вал.) с учетом overnight;

D_1.2, D_2.2 - средние остатки средств, привлеченных в качестве обеспечения под выданные гарантии, ресурсы со счетов покрытия по документарным операциям (руб./вал.);

D_1.3, D_2.3 - средние остатки средств от продажи долговых обязательств банка в результате заключения с клиентом договоров продажи депозитного сертификата, векселя (руб./вал.);

D_1.4, D_2.4 - средние остатки срочных ресурсов, полученных в результате заключения с клиентом банка депозитных договоров (руб./вал.);

D_1.5, D_2.5 - средние остатки средств, полученных в результате продажи собственных акций банка клиенту (руб./вал.);

D_1.6, D_2.6 - средние остатки средств от продажи облигаций государственного сберегательного займа;

средние остатки на счетах пластиковых карт (руб./вал.);

средние остатки по соглашениям о поддержании неснижаемого остатка (руб., вал.).

В случае когда с клиентом проводились операции кредитования (клиент-заемщик), источником кредитных ресурсов являются привлеченные средства-нетто клиента, определяемые как разница между средними суммарными остатками привлеченных средств клиента с учетов отчислений в ФОР и средним суммарным остатком ссудной задолженности клиента в отчетном периоде.

Доход от использования ресурсов клиента банком (R_2) рассчитывается как сумма произведений рублевой части ресурсов клиента (D_1) на среднюю доходность по работающим рублевым активам (r_rа) и валютной части ресурсов клиента в рублевом эквиваленте (D_2) на среднюю доходность по работающим валютным активам (r_vа). Средние доходности по рублевым и валютным активам приводятся к сроку расчетного периода.

(D_1 - L_1) x r_1 x t (D_2 - L_2) x r_2 x t

R_2 = ---------------------- + -----------------------

36000 36000

где

R_2 - условный доход, полученный от использования банком денежных

ресурсов клиента;

D1 - суммарные средние остатки привлеченных рублевых средств клиента за

квартал с учетом overnight;

D2 - суммарные средние остатки привлеченных валютных средств (в

рублевом эквиваленте) клиента за квартал;

L1 - суммарные средние остатки рублевой ссудной задолженности по всем

видам операций кредитования клиента за квартал;

L2 - суммарные средние остатки валютной (в рублевом эквиваленте)

ссудной задолженности по всем видам операций кредитования клиента

за квартал;

r_rа - средняя доходность по работающим рублевым активам;

r_vа - средняя доходность по работающим валютным активам;

t - срок (количество дней в отчетном периоде).

При отрицательном сальдо между средними остатками всех привлеченных средств клиента с учетом отчислений в ФОР и средним остатком ссудной задолженности клиента (то есть D < L) рассчитываются расходы, связанные с привлечением средств под операции кредитования клиента-заемщика из других источников;

прочие доходы (R_3) - включают доходы, учитываемые на балансовых счетах рублевого и валютного опердня, в том числе разные доходы, штрафы, пени и т.п.

В состав расходов при обслуживании корпоративных клиентов (С) включаются:

операционные расходы (С1), которые рассчитываются по данным архива операций как сумма расходов, учитываемых на балансовых счетах рублевого и валютного баланса банка в корреспонденции с операциями по валютным и рублевым счетам, приписанным корпоративным клиентам, включая:

процентные расходы, начисленные на остатки по клиентским счетам в соответствии с действующими тарифами банка на расчетно-кассовое обслуживание;

процентные расходы по депозитным договорам, договорам на реализацию депозитных сертификатов, векселей;

проценты, начисленные на остатки по счетам покрытия;

комиссии, штрафы, пени, уплаченные банком клиенту;

расходы на привлечение средств из других источников (С2).

В том случае, когда средняя ссудная задолженность клиента-заемщика превышает сумму средних остатков привлеченных средств (то есть D < L), в состав расходов, учитываемых при операциях с клиентом, включаются расходы на привлечение средств под операции кредитования клиента из других источников.

Расходы на привлечение средств из других источников рассчитываются как сумма произведений величины рублевых кредитных вложений, превышающих средний остаток рублевых привлеченных средств, на ставку привлечения рублевых средств на межбанковском рынке и величины валютных кредитных вложений, превышающих средний остаток валютных привлеченных средств, на ставку привлечения валютных средств на межбанковском рынке по формуле:

~ (L_1 - D_1) х p_1 х t (L_2 - D_2) х p_2 х t

N_2 = ---------------------- + ----------------------

36000 36000

где

(L_1 - D_1) - объем иммобилизации средств банка вследствие превышения

ссудной задолженности над средними остатками привлеченных

средств клиента в рублях и отвлечения отчислений в ФОР по

привлеченным рублевым ресурсам клиента без учета overnight;

(L_2 - D_2) - объем иммобилизации средств банка вследствие превышения

ссудной задолженности над средними остатками привлеченных

средств клиента в валюте;

p_1 - средняя ставка привлечения рублевых средств

соответствующего срока на межбанковском рынке;

р_2 - средняя ставка привлечения валютных средств

соответствующего срока на межбанковском рынке;

t - срок (количество дней в отчетном периоде).

Ставки привлечения рублевых и валютных средств приводятся к сроку расчетного периода.

Прочие расходы (СЗ) - расходы на формирование ФОР по привлеченным от клиентов ресурсам.

Административно-хозяйственные расходы по операциям банка с клиентом (О). В состав расходов, учитываемых при определении финансового результата деятельности банка при обслуживании корпоративного клиента, включается часть фактических административно-хозяйственных расходов, приходящихся на корпоративного клиента, в том числе:

- амортизационные отчисления по ОС;

- реклама в СМИ;

- наружная реклама;

- сувенирная продукция;

- расходы будущих периодов;

- общехозяйственные расходы;

- охрана и режим;

- расходы по смете подразделения;

- ФОТ (включая трудовые соглашения);

- налоги.

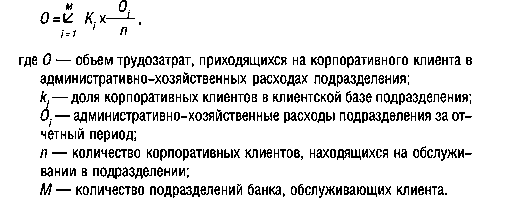

Данные по части фактических административно-хозяйственных расходов, приходящихся на соответствующего корпоративного клиента, корректируются на удельный вес и количество корпоративных клиентов в составе клиентской базы подразделения. Административно-хозяйственные расходы, приходящиеся на обслуживание корпоративного клиента за отчетный период, рассчитываются в рублевом эквиваленте:

"Формула 3"

Суммарный доход, получаемый банком по операциям клиента:

R = R_1 + R_2.

Суммарный расход банка, приходящийся на клиента:

С = С_1 + С_2 + С_3 + О.

Чистая прибыль/убыток или чистые продажи (Net Income, Nl) - показатель доходности, определяемый как разница между полученными доходами и произведенными расходами с учетом соответствующей части объема трудозатрат на клиента в административно-хозяйственных расходах подразделения:

N_i = R - C.

Прибыльность продаж или маржа прибыли (Return On Sales-ROS, Profit Margin-PM) - показатель доходности, определяемый как отношение чистой прибыли к суммарному доходу и отражающий уровень чистого дохода банка на 1 руб. суммарных продаж по совокупности операций с клиентом:

N_i

PM = -------

R