- •Экономика банка. Разработка по управлению финансовой деятельностью банка

- •Оглавление

- •Глава 1. Методические и информационные основы идентификации экономики коммерческого банка 8

- •Глава 2. Характеристика составных частей экономики коммерческого банка 31

- •Предисловие

- •Введение

- •1.1. Коммерческий банк: природа, особенности деятельности

- •1.2. Клиентская база коммерческого банка

- •Перечень функциональных статусов клиента

- •Модель денежного потока клиента в банке

- •Методика оценки доходности клиента для банка

- •Методика прогнозирования доходности клиента для банка

- •1.3. Структура и позиционирование экономики банка

- •Классификация и определения атрибутов понятия "банковский менеджмент"

- •Организационное устройство коммерческого банка

- •Система бухгалтерского учета в банке

- •Система юридического обеспечения банка

- •Автоматизированная система обработки данных

- •1.4. Модели и определения фундаментальных понятий

- •1.5. Реинжиниринг бизнес-процессов и инжиниринг банковских продуктов

- •1.6. Рыночная среда экономики банка

- •Содержание различных трактовок понятий "рынок" и "товар"

- •1.7. Коммерческий банк в расчетно-платежной системе рф

- •Глава 2. Характеристика составных частей экономики коммерческого банка

- •2.1. Производство банка

- •2.1.1. Состав и структура банковских операций

- •Классификация расчетных операций*(43)

- •2.1.2. Разработка банковских продуктов

- •Базовые услуги (примерные)

- •Дополнительные (сопровождающие) услуги

- •2.1.3. Технологии и организация банковского производства

- •Положениеоб Управлении пластиковых карт

- •1. Общие положения

- •2. Основные задачи и функции

- •3. Взаимодействие с подразделениями Банка

- •4. Взаимодействие с внешними организациями

- •5. Организация работы

- •6. Нормативные документы

- •2.2. Маркетинг банка

- •2.2.1. Маркетинговый комплекс банка

- •2.2.2. Структура маркетинговой среды банка

- •2.2.3. Задачи и функции службы маркетинга банка

- •2.2.4. Рынок клиентов-потребителей Специфика покупательского поведения

- •Сегментирование и выбор целевых рынков

- •Характеристики маркетинговых стратегий банка

- •2.2.5. Рынок корпоративных клиентов Характеристики взаимоотношений банка с корпоративным клиентом

- •Классификация взаимоотношений банка с корпоративным клиентом

- •2.3. Финансы банка

- •2.3.1. Структура денежных потоков банка

- •2.3.2. Финансовая работа в коммерческом банке Определение процентных ставок

- •Трансфертное ценообразование

- •Формирование и использование целевых резервов

- •Финансовое планирование на основе бюджетирования

- •Характеристики бюджетов финансового плана банка

- •2.3.3. Финансовая аналитика коммерческого банка Роль финансового аналитика банка

- •Анализ финансовой устойчивости банка

- •Анализ рисков финансовой деятельности банка

- •Анализ качества активов банка

- •Фундаментальный анализ деятельности банка*(73)

- •2.4. Работа с персоналом банка

- •2.4.1. Предметная область работы с персоналом банка

- •Отличия традиционной практики "отдела кадров" от экономики человеческих ресурсов в банке*(74)

- •Взаимосвязь между стадиями развития банка и изменениями функции экономики персоналом

- •Альтернативы трансформации экономики персонала банка 13 "практики отдела кадров" в "экономику человеческих ресурсов"

- •2.4.2. Цели, критерии эффективности, стратегии и планирование в управлении работой с персоналом банка

- •Критерии эффективности достижения экономических целей управления работой с персоналом банка

- •Критерии эффективности достижения социальных целей управления работой с персоналом банка

- •Стратегии управления работой с персоналом банка

- •Состав элементов стратегии управления работой с персоналом банка

- •Планирование в управлении работой с персоналом банка

- •Библиография

- •Приложение 1. Основные положенияИнструкции по разработке и внедрению функционально-технологической и нормативной документации для продуктовых банковских бизнес-процессов

- •1. Общие положения. Классификация документов

- •2. Порядок разработки документов

- •3. Порядок согласования документов

- •4. Порядок ввода в действие и отмены (прекращения действия) документов

- •5. Структура функционально-технологического документа и порядок его оформления

- •6. Порядок внесения изменений в документы

- •Приложение 2. Характеристики основных способов изменения существующих бизнес-процессов

- •Приложение 3. Методика оценки качества активов банка

- •Структура активов банка (рубли, валюта)

- •Сравнительные оборачиваемость и срочность размещенных банком средств (рубли, валюта)

- •Сравнительная доходность размещенных банком средств (рубли, валюта)

- •Сравнительный рост доходов и размещенных банком средств (рубли, валюта)

- •Ссудная задолженность по группам риска (рубли, валюта)

- •Дополнительные показатели качества активов (рубли, валюта)

- •Анализ рисков концентрации (рубли, валюта)

- •Примечания

Сегментирование и выбор целевых рынков

Процесс сегментирования рынка клиентов-потребителей характеризуется следующими этапами:

качественное исследование - поиск потребительских мотиваций, выяснение отношения клиентов к банковскому продукту и их поведения, выявление точки зрения клиентов на продукты конкурентов;

количественное исследование - определение важных количественных соотношений и значений параметров, описывающих рынок;

анализ - в самом общем случае необходимо использовать факторный анализ для того, чтобы исключить сильно коррелированные между собой переменные, а затем кластерный анализ для выделения сегментов. Возможно применение функционально-стоимостного анализа;

проверка и подтверждение правильности результатов анализа - анализируется полученная аналитическими методами статистика, или воспроизводятся полученные результаты на новых массивах данных, или проводятся "натурные" эксперименты с выделенными сегментами рынка;

составление профиля сегмента - описание свойственных данному сегменту позиции, модели покупательского поведения, демографических характеристик и т.п.

Для оценки эффективности сегментирования рынка клиентов-потребителей могут быть использованы следующие критерии:

измеримость - степень, до которой имеется возможность измерить размеры рыночного сегмента, его покупательную способность и предполагаемую прибыльность;

доступность - степень, в которой рыночный сегмент может быть охвачен и обслужен;

значимость - степень, до которой сегмент может считаться большим или прибыльным;

пригодность - степень, в которой для данного рыночного сегмента могут быть разработаны эффективные маркетинговые программы, направленные на привлечение и обслуживание составляющих его потребителей банковских услуг.

Множество параметров сегментирования клиентов потребительского рынка классифицируется следующим образом:

географические - страны, регионы, округа, города, районы, плотность населения, климат;

демографические - возраст, пол, размер семьи, этапы жизненного цикла семьи, уровень доходов, род занятий, образование, вероисповедание, раса, национальность;

психографические - общественный класс, образ жизни, тип личности;

поведенческий - стиль приобретения банковского продукта, искомые преимущества, статус пользователя, степень приверженности, степень готовности к восприятию банковского продукта, отношение к банку.

Характеристики маркетинговых стратегий банка

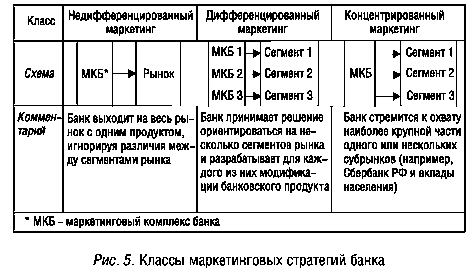

К общим характеристикам маркетинговых стратегий банка относятся: классификация маркетинговых стратегий по типу использования маркетингового комплекса на сегментах рынка - недифференцированный маркетинг, дифференцированный маркетинг, концентрированный маркетинг (см. рис. 5);

понятие о типе стратегий привлечения клиента как стратегиях продвижения банковского продукта, которые делают ставку на рекламу и стимулирование клиентов с целью создания устойчивого спроса на продукты банка.

"Рис. 5. Классы маркетинговых стратегий банка"

К основным приемам формирования маркетинговой стратегии банка относятся:

сегментирование и выбор целевых рынков;

выбор уровня взаимоотношений с клиентами;

выбор способа создания конкурентных преимуществ. Маркетинговая стратегия банка в практических выводах должна содержать:

описание рационального для банка варианта динамики изменения сегментов рынка потребителей банковских услуг;

описание рациональной для банка динамики изменения маркетинговых комплексов для каждого из сегментов рынка потребителей банковских услуг;

прочую информацию, необходимую для разработки стратегического маркетингового плана.

Важным требованием к маркетинговой стратегии банка является ее адаптивность, то есть возможность ее своевременной корректировки при наступлении непредвиденных изменений среды деятельности банка.

Маркетинговые стратегии должны учитывать не только потребности клиентов, но также и стратегии конкурентов. Первый шаг в этом направлении - анализ конкурентов, то есть процесс выявления и оценивания основных конкурентов. Следующий шаг - разработка конкурентных стратегий, которые позволяют банку занять прочные позиции в борьбе с конкурентами и дают наиболее сильное из всех возможных преимуществ перед конкурентами.

В процессе анализа конкурентов и выбора конкурентных позиций предлагается различать следующие этапы:

1) выявление конкурентов компании. Ключом к выявлению конкурентов является сочетание анализа банков, имеющих доступ к рынку клиентов, и рынка банковских продуктов путем выделения продуктово-маркетинговых рыночных сегментов;

2) определение целей конкурентов. Каждый из конкурентов имеет комплекс целей, которые отличаются по степени важности. Банку следует знать, какое относительное значение придают конкуренты таким целям, как текущая доходность, рост доли рынка, захват ведущих позиций в сфере определенного вида услуг и т.д.;

3) установление и анализ стратегий конкурентов. Банку необходимо знать, каково качество, характеристики и комплектность каждого банковского продукта конкурента, а также все об обслуживании клиента, политике ценообразования, зоне распространения услуг, стратегии в отношении персонала, программ в области рекламы и стимулирования сбыта;

4) оценка сильных и слабых сторон конкурентов. Сравнение банковских продуктов и бизнес-процессов банка с банковскими продуктами и бизнес-процессами конкурентов для поиска путей повышения качества банковских продуктов и услуг и эффективности работы банка;

5) оценка спектра возможных реакций конкурентов. Прогнозирование возможных реакций конкурентов на такие действия банка, как понижение цен, усиление стимулирования сбыта или выпуск на рынок нового банковского продукта;

6) выбор конкурентов, которых следует атаковать и которых следует избегать;

7) анализ потребительской ценности. Цель - определение значения, которое клиенты придают тем или иным выгодам, связанным с приобретением банковского продукта, а также того, как они оценивают различные предложения конкурентов.

Процесс анализа состоит из последовательных шагов:

выделение главных свойств банковского продукта, которым клиенты придают наибольшее значение;

оценка степени важности различных свойств банковского продукта;

сравнительная оценка эффективности предоставления потребительской ценности различными банками;

сопоставление оценок банка с оценками главного конкурента;

постоянный мониторинг изменений потребительской ценности;

8) выбор конкурентной позиции. Выбор одной из следующих стратегий позиционирования:

абсолютное превосходство по издержкам - достижение минимальных издержек для установления цены меньшей, чем у конкурентов;

специализация - сосредоточение усилий на создании высокоспециализированного ассортимента банковских продуктов для достижения позиции лидера рынка в данной категории банковских продуктов;

концентрация - сосредоточение усилий на качественном обслуживании нескольких рыночных сегментов, а не всего рынка.