- •I раздел

- •1. Инвестиции, экономическая сущность. Сбережения и инвестиции. Инвестиции на макроэкономическом и микроэкономическом уровне.

- •2. Классификация инвестиций. Взаимосвязь финансовых и реальных инвестиций. Инвестиции в нематериальные активы.

- •3. Инвестиции, экономическая сущность. Иностранные инвестиции. Роль инвестиций в современной экономике.

- •4. Инвестирование: экономическая сущность. Реальное инвестирование. Финансовое инвестирование. Коллективные формы инвестирования.

- •5. Инвестирование: экономическая сущность. Этапы инвестирования; определение целей и объекта инвестирования, достаточности источников финансового обеспечения.

- •6. Инвестиционная деятельность в России: содержание и особенности, типы инвесторов. Субъекты и цели инвестиционной деятельности.

- •7. Государственное регулирование инвестиционной деятельности. Регулирование инвестиций в реальные активы и в ценные бумаги.

- •8. Инвестиционный процесс: понятие, участники, основные этапы инвестиционного процесса. Основные принципы процесса инвестирования.

- •9. Инвестиционный рынок: понятие и структура. Функционирование инвестиционного рынка.

- •10. Инвестиционный рынок: понятие, место в инвестиционном процессе. Структурные элементы рынка объектов реального и финансового инвестирования.

- •11. Инвестиционный рынок: понятие и структура. Структурные элементы рынка инвестиционных ресурсов и рынка инвестиционных услуг.

- •12. Потенциальный и реальный инвестиционный спрос и факторы, на него влияющие. Качественная особенность цены на инвестиционные товары.

- •13. Финансовый рынок: определение, сущность, сегменты, функции и задачи. Взаимосвязь финансового и инвестиционного рынков.

- •14. Финансовый рынок России. Структура российского финансового рынка. Характеристика основных сегментов.

- •15. Финансовые институты, обеспечивающие аккумулирование временно свободных денежных средств: основные типы и их краткая характеристика.

- •16. Банковские и небанковские финансовые институты: типы и характеристика, роль в инвестиционном процессе современной России.

- •17. Инвестиционные ресурсы: понятие, этапы формирования. Структура рынка инвестиционных ресурсов.

- •18. Финансовые источники формирования инвестиционных ресурсов: внутренние и внешние, макроэкономический уровень.

- •19. Финансовые источники формирования инвестиционных ресурсов: внутренние и внешние, микроэкономический уровень.

- •20. Характеристика источников финансирования инвестиций: по составу; по формам собственности; в зависимости от экономического содержания; сферы образования; степени централизации.

- •21.Способы мобилизации источников финансирования инвестиций. Самофинансирование в целях поддержания производства; в целях роста. Источники самофинансирования. Границы самофинансирования.

- •22. Способы мобилизации источников финансирования инвестиций. Меры по стимулированию инвестиционной деятельности, имеющиеся в налоговом законодательстве России.

- •23. Способы мобилизации источников финансирования инвестиций. Инвестиционный налоговый кредит.

- •24. Публичное размещение акций компании: виды размещений, значение и границы финансирования. Основные документы, регламентирующие публичное размещение акций в России.

- •25. Привлечение капитала через рынок кредитных ресурсов. Долговое финансирование (кредит, облигации, векселя). Значение и границы долгового финансирования.

- •26. Инвестиции, финансируемые за счёт средств Инвестиционного фонда рф. Порядок финансирования инвестиционных проектов посредством бюджетных ассигнований Инвестиционного Фонда рф.

- •29. Федеральная адресная инвестиционная программа (фаип): цель, решаемые задачи, порядок формирования, порядок реализации, главные субъекты реализации фаип.

- •Порядок формирования фаип

- •30. Формирование структуры финансирования инвестиционной деятельности: элементы капитала, формулы расчёта стоимости отдельных элементов капитала, расчет средневзвешенной стоимости капитала (wacc).

- •Собственный капитал

- •31. Новые способы мобилизации капитала в целях инвестирования: лизинг. Значение и границы лизингового финансирования.

- •32. Новые способы мобилизации капитала в целях инвестирования: венчурное финансирование.

- •33. Понятие капитальных вложений. Состав и структура капитальных вложений. Субъекты и объекты капитальных вложений.

- •34. Инвестиционный проект: понятие и сущность. Классификация инвестиционных проектов. Инвестиционные проекты организации в зависимости от вида осуществляемых капитальных вложений.

- •35. Инвестиционный проект: понятие. Инвестиционный цикл проекта. Характеристика фаз и стадий развития инвестиционного проекта.

- •36. Инвестиционный проект: понятие. Бизнес-план инвестиционного проекта (узкое и широкое толкование), его назначение и содержание.

- •37. Бизнес-план инвестиционного проекта. Характеристика структуры бизнес-плана проекта согласно рекомендациям юнидо.

- •38. Бизнес-план инвестиционного проекта. Характеристика структуры бизнес-плана проекта согласно рекомендациям Минэкономразвития рф

- •39. Риски инвестиционных проектов. Методы качественных оценок рисков инвестиционных проектов. Методы количественных оценок инвестиционных рисков.

- •40. Понятие эффективности инвестиционного проекта. Виды эффективности. Эффективность проекта в целом. Эффективность участия в проекте.

- •41. Денежные потоки инвестиционного проекта: определение расчётного периода; структура потока и его формирование по отдельным видам деятельности. Финансовая реализуемость инвестиционного проекта.

- •42. Методы оценки экономической эффективности инвестиционных проектов: показатели, порядок расчёта показателей, критерии отбора.

- •Формула (2.4) – см. Учебник Подшиваленко стр. 80

- •Формула (2.5) – см. Учебник Подшиваленко стр. 80

- •Формула (2.7) – см. Учебник Подшиваленко стр. 81

- •Формула (2.8) - см. Учебник Подшиваленко стр. 81

- •Формула (2.9) – см. Учебник Подшиваленко стр. 82

- •43. Понятие устойчивости инвестиционного проекта. Методы оценки устойчивости и эффективности проекта в условиях неопределенности и риска.

- •44. Понятие устойчивости инвестиционного проекта. Меры по предотвращению неустойчивости проекта. Вероятностная и интервальная неопределенность инвестиционного проекта.

- •45. Дисконтирование денежных потоков: особые случаи дисконтирования, определение ставки дисконтирования. Норма дисконта.

- •Формула дисконтирования денежных потоков

- •46. Финансовые инвестиции: сущность, виды, классификация. Соотношение понятий финансовых инвестиций, финансовых инструментов и ценных бумаг.

- •47. Ценные бумаги как основной вид финансовых инструментов. Понятие, экономическое содержание, краткая характеристика ценных бумаг, обращающихся в рф.

- •48. Производные финансовые инструменты: понятие, экономическое содержание, краткая характеристика производных финансовых инструментов.

- •49. Инвестиционные качества ценной бумаги. Классификация ценных бумаг по инвестиционным качествам.

- •50. Инвестиционные качества ценной бумаги. Методы оценки инвестиционных качеств ценных бумаг.

- •Формула (3.1) – см. Учебник Подшиваленко стр. 131

- •Формула (3.2) – см. Учебник Подшиваленко на стр. 132

- •54. Оценка эффективности инвестиций в акции: оценка стоимости, доход по акции, ставка дивиденда, текущая рыночная, средняя и полная доходность.(Лекция:8 тема)

- •55. Оценка эффективности инвестиций в облигации: оценка стоимости; курс облигации; купонная, текущая рыночная и конечная доходность облигации.(Лекция:8 тема)

- •57. Понятие инвестиционного портфеля предприятия, цели формирования и классификация инвестиционных портфелей. (Лекция:9 тема)

- •II раздел

- •Инвестиционные показатели оценки качества ценных бумаг: количественные и качественные критерии.

- •Инвестиционный портфель предприятия: классификация инвестиционных портфелей.

- •Классификация по видам включаемых в них объектов инвестирования:

- •Классификация по приоритетным целям инвестирования:

- •Классификация по достигнутому соответствию целям инвестирования:

- •Инвестиционный портфель предприятия: цели формирования инвестиционного портфеля.

- •5. Меры по стимулированию инвестиционной деятельности, имеющиеся в налоговом законодательстве России.

- •6. Методы государственного регулирования инвестиционной деятельности в форме капитальных вложений.

- •1) Создание благоприятных условий для развития инвестиционной деятельности путем:

- •2) Прямое участие государства в инвестиционной деятельности, осуществляемой в форме капитальных вложений, путем:

- •7. Методы оценки инвестиционных качеств ценных бумаг: рейтинговая оценка, значение индексов, наиболее известные рейтинговые агентства.

- •8. Методы оценки инвестиционных качеств ценных бумаг: технический анализ

- •Методы оценки инвестиционных качеств ценных бумаг: фундаментальный анализ.

- •Модели оптимального портфеля инвестиций: арбитражная теория ценообразования (арт)

- •Модели оптимального портфеля инвестиций: модель ценообразования капитальных активов (сарм)

- •Модели оптимального портфеля инвестиций: современная портфельная теория (мрт)

- •Модели оптимального портфеля инвестиций: традиционный подход к диверсификации.

- •Оценка устойчивости инвестиционного проекта методом вариации параметров.

- •Оценка устойчивости инвестиционного проекта методом оценки ожидаемого эффекта проекта с учётом количественных характеристик неопределенности.

- •Вероятностная неопределенность

- •Интервальная неопределенность

- •Оценка устойчивости инвестиционного проекта методом расчёта уровней безубыточности.

- •Оценка финансовой реализуемости инвестиционного проекта: денежный поток, структура денежных потоков, накопленный денежный поток.

- •Принятие инвестиционного решения в условиях неопределенности: измерение риска.

- •Принятие инвестиционного решения в условиях неопределенности: методы интеграции риска в процесс принятия решения

- •Региональная и народнохозяйственная эффективность: цель оценки, показатели, характеризующие эффективность участия в проекте.

- •Роль банковского кредита в финансовом обеспечении инвестиционной деятельности предприятий России. Стоимость задолженности.

- •Роль рынка акций как источника финансирования капитальных вложений. Стоимость акций. Альтернативы публичного размещения.

- •Самофинансирование в целях поддержания уровня производства: специфика источника финансирования.

- •Самофинансирование в целях роста: специфика источника финансирования.

- •Собственные средства предприятий как источник финансирования капитальных вложений, их состав и структура, определение стоимости.

- •Сравнение взаимоисключаемых проектов по показателям npv, irr, pi: условия принятия проекта и недостатки критериев.

- •Сравнение независимых проектов по показателям npv, irr, pi: условия принятия проекта и недостатки критериев.

- •Текущая стоимость ценной бумаги: оценка акций доходным подходом.

- •Текущая стоимость ценной бумаги: оценка облигаций доходным подходом.

- •Финансирование капитальных вложений посредством кредитов, займов. Определение стоимости долгового финансирования.

- •Формы и методы государственного регулирования инвестиционной деятельности в Российской Федерации

- •Характеристика лизинга как метода финансирования капитальных вложений.

- •Характеристика реальных инвестиций; значение инвестиций в основной капитал и их структура.

- •Характеристика фаз жизненного цикла венчурного капитала и фирм его использующих.

- •Эмиссия ценных бумаг как источник финансирования капитальных вложений, виды ценных бумаг и определение стоимости акций.

- •Эффективность инвестирования в акции предприятия: цель оценки, показатели, характеризующие эффективность участия в проекте.

- •Эффективность проекта в целом: коммерческая эффективность: цель оценки, показатели, характеризующие эффективность проекта в целом.

- •Эффективность проекта в целом: общественная эффективность: цель оценки, показатели, характеризующие эффективность проекта в целом.

- •Эффективность участия в проекте структур более высокого уровня: цель оценки, показатели, характеризующие эффективность участия в проекте.

- •Эффективность участия предприятия в проекте: цель оценки, показатели, характеризующие эффективность участия в проекте.

- •III раздел

- •22. Объекты капитальных вложений.

- •23. Определение инвестиционного рынка.

- •24. Определение инвестиционных ресурсов.

- •Перечислите классификационные признаки инвестиций.

- •Перечислите обязанности инвесторов при осуществлении инвестиций в форме капитальных вложений.

- •Перечислите основные принципы процесса инвестирования, соблюдение которых является необходимой предпосылкой эффективности инвестиций.

- •Перечислите основные этапы инвестиционного процесса.

- •Национальная политика

- •Согласование национальной политики на финансовых рынках

- •Перечислите субъектов инвестиционной деятельности. (или см вопрос 38)

- •Перечислите существенные признаки инвестиций.

- •Перечислите факторы, влияющие на инвестиционный спрос.

- •Перечислите элементы инвестиционной среды.

- •Перечислить субъектов инвестиционной деятельности осуществляемой в форме капитальных вложений.

- •Что показывает индифферентная ставка (точка Фишера)?

- •Что показывают критерии npv и irr в случае с двумя несовместимыми инвестиционными проектами? (см 47 часть 2)

- •Что показывают критерии npv и irr в случае с единственным инвестиционным проектом?

40. Понятие эффективности инвестиционного проекта. Виды эффективности. Эффективность проекта в целом. Эффективность участия в проекте.

Эффективность инвестиционного проекта (ИП) - это категория, отражающая соответствие проекта целям и интересам его участников. Осуществление эффективных проектов увеличивает поступающий в распоряжение общества внутренний валовой продукт (ВВП), который затем делится между участвующими в проекте субъектами (фирмами, акционерами и работниками,банками, бюджетами разных уровней и пр.). Поступлениями и затратами этих субъектов определяются различные виды эффективности ИП.

1. Эффективность проекта в целом. Оценка эффективности инвестиционного проекта в целом обычно производится с общественной и коммерческой позиций, причем оба вида эффективности рассматриваются с точки зрения единственного участника, реализующего проект за счет собственных средств.

Цели оценки эффективности проекта в целом:

-

определение потенциальной привлекательности проекта для возможных участников;

-

поиск источников финансирования.

Виды эффективности инвестиционного проекта в целом:

-

общественная (социально-экономическая) эффективность проекта;

-

коммерческая эффективность проекта.

2. Эффективность участия в проекте. Участниками проекта могут быть предприятие, реализующее проект, и его акционеры; банки, осуществляющие кредитование проекта; лизинговая компания, предоставляющая оборудование для проекта, и т.д. Проект может затрагивать интересы структур более высокого порядка (отрасль, регион и т.п.), которые способны весьма существенно повлиять на его реализацию. Проект может быть общественно значимым и требовать поддержки федерального, регионального или местного бюджетов.

Наличие нескольких участников инвестиционного проекта предопределяет несовпадение их интересов, разное отношение к приоритетности различных проектов. Для каждого участника характерно формирование специфических потоков денежных средств для расчета показателей эффективности и, как следствие, возможное несовпадение результатов оценки и решения об участии в проекте. Поэтому следует определить эффективность проекта для каждого непосредственного участника.

41. Денежные потоки инвестиционного проекта: определение расчётного периода; структура потока и его формирование по отдельным видам деятельности. Финансовая реализуемость инвестиционного проекта.

Финансовая состоятельность инвестиционного проекта оценивается путем составления отчета о движении денежных средств, что позволяет получить реальную картину состояния средств

на предприятии и определить их достаточность для конкретного инвестиционного проекта.

Денежный поток обычно состоит из потоков от отдельных видов деятельности (табл. 2.2 на стр. 70 в нашем учебнике Подшиваленко):

1) поток средств от производственной или оперативной деятельности (производство и сбыт товаров и услуг);

2) поток средств от инвестиционной деятельности;

3) поток средств от финансовой деятельности.

Инвестиционная деятельность. Притоки: продажа активов, поступления за счет уменьшения оборотного капитала. Оттоки: капитальные вложения, затраты на пусконаладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала, средства, вложенные в дополнительные фонды.

Операционная деятельность. Притоки: выручка от реализации, прочие и внереализационные доходы, в тч поступления от средств, вложенных в дополнительные фонды. Оттоки: производственные издержки, налоги.

Финансовая деятельность. Притоки: вложения собственного (акционерного) капитала, привлечение средств: субсидий, дотаций, заемных средств, в тч за счет выпуска предприятием собственных долговых ценных бумаг. Оттоки: затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг, выплаты дивидендов.

Информационным обеспечением расчета потоков реальныхденежных средств служат следующие входные формы:

• таблица инвестиционных издержек, в которой отражаютсякапиталовложения в период строительства и производства;

• программа производства и реализации по видам продукции,включающая объем производства в натуральном и стоимостномвыражении, объем реализации в натуральном выражении, цену реализацииза единицу продукции, завершающей позицией данной формыявляется выручка от реализации;

• среднесписочная численность работающих по основнымкатегориям работников;

• текущие издержки на общий объем выпуска продукции (работи услуг), включающие материальные затраты, расходы на оплатутруда и отчисления на социальные нужды, обслуживание и ремонттехнологического оборудования и транспортных средств, админи-стративные накладные расходы, заводские накладные расходы, а также издержки по сбыту продукции;

• структура текущих издержек по видам продукции;

• потребность в оборотном капитале;

• источники финансирования (акционерный капитал, кредиты и пр.).

Вся указанная информация помещается в таблицу, которая отражает поток наличности (реальных денежных средств) при осуществлении инвестиционного проекта. В динамике отчет о движении денежных средств представляет собой фактическое состояние счета компании, реализующей проект, и показывает сальдо на начало и конец расчетного периода. Условием успеха инвестиционного проекта служит положительное значение общего сальдо денежного потока во всех периодах.

Расчетный период проекта характеризуется периодом реализации проекта и его разбивкой на отдельные интервалы времени (шаги). В течение расчетного периода осуществляется экономическая оценка (обоснование) проекта и обеспечивается получение предусмотренных проектом результатов.

Шаги реализации проекта – отрезки времени, в течение которых осуществляются предусмотренные проектом действия, обеспечивающие получение результата. При разбиении расчетного периода на шаги следует придерживаться нижеследующих правил.

1. Этапность: разные этапы реализации проекта должны соответствовать разным шагам расчетного периода либо целочисленное количество шагов должно соответствовать одному этапу. Например, этапы проектирования, строительства, освоения, ликвидации и т.д. целесообразно привязать к соответствующему шагу расчетного периода.

2. Равномерность: финансовые потоки должны быть построены таким образом, чтобы каждому элементу потока соответствовал шаг расчетного периода (то есть исключить «пустые» шаги) и в пределах шага добиваться отсутствия резких колебаний значений экономических показателей.

3. Обоснованная детализация: более короткие шаги следует выделять тогда, когда процесс реализации проекта на этих шагах достаточно детально известен. Если информации о ходе реализации проекта на каком- либо шаге недостаточно, то этот этап целесообразно разбить на более длинные шаги. Очевидно, из этого правила вытекает, что более ранние шаги должны быть более короткими, и наоборот.

4. Обеспечение обозримости выходных таблиц (удобства восприятия): не рекомендуется разбивать расчетный период более чем на 15-18 шагов, поскольку затруднительно чтение таблиц с большим количеством шагов.

5. Целочисленность: длительность каждого шага расчетного периода рекомендуется выбирать равной целому числу месяцев, кварталов или лет. Согласно западному подходу первые два года расчетного периода следует разбивать на кварталы, третий год – на полугодия, все последующие шаги принимать равными одному году.

6. Ограниченное колебание цен: изменение цен в течение шага не должно превышать 5 –10 %.

Существенным в определении экономической эффективности проекта является определение момента прекращения расчетного периода. Расчетный период должен охватывать весь жизненный цикл инвестиционного проекта вплоть до его завершения.

Финансовая реализуемость проекта – наличие достаточного количества денежных средств на всех шагах реализации проекта (расчетного периода). Другими словами, проект является финансово реализуемым, если на каждом шаге расчетного периода алгебраическая (с учетом знаков) сумма денежных притоков и денежных оттоков проекта является неотрицательной.

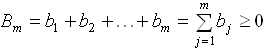

Условие финансовой реализуемости (при отсутствии неопределенности и риска) может быть задано выражением

где Вm –

обобщенное накопленное сальдо, руб.;

где Вm –

обобщенное накопленное сальдо, руб.;

bj – сальдо денежных средств на j-м шаге расчетного периода, руб.