- •2. Экономический рост, его критерии и типы. Показатели экономического роста.

- •3. Общественное производство и его структура.

- •7. Экономические циклы и их влияние на экономическую систему.

- •8. Предложение как экономическая категория.

- •3. Цены на другие товары (взаимозаменяемые и взаимодополняемые).

- •9. Эластичность спроса и предложения. Виды эластичности.

- •10. Рынок: понятие, функции, структуры.

- •11. Финансовый рынок: понятие, структура, участники.

- •12. Рынок капитала. Процент как цена капитала.

- •14. Сбережения как фактор формирования инвестиционных ресурсов. Взаимосвязь инвестиций и сбережений.

- •15. Инвестиции. Факторы, определяющие спрос на инвестиции.

- •16. Цикличность развития мирового финансового рынка. Кризисы финансового рынка: локальные, мировые, циклические. Исторические примеры мировых циклических финансовых кризисов.

- •17. Исторические этапы эволюции денег. Виды и формы денег.

- •18. Сущность и функции денег. Роль денег в рыночной экономике.

- •19. Взаимосвязь и различия между деньгами, кредитом и финансами.

- •20. Поведение компании в условиях монополистической конкуренции и олигополии.

- •21. Денежная система: понятие, элементы, типы, особенности. Современная денежная система в России.

- •22. Основные теории денег.

- •23. Происхождение и сущность денег.

- •24. Управление наличным и безналичным денежным оборотом в рф.

- •25. Инфляция. Сущность, виды, методы снижения, специфика в России.

- •1) С позиции темпа роста цен (первый критерий), т.Е. Количественно:

- •4) В зависимости от факторов, порождающих инфляцию, различают:

- •26. Понятие платежно-расчетной системы и ее структура.

- •27. Организация денежного оборота: платежный, расчетный и налично-денежный обороты.

- •28. Денежное обращение и денежная масса. Агрегаты денежной массы и денежная база.

- •29. Структура финансовой системы.

- •2) Местные финансы.

- •3) Финансы юридических и физических лиц.

- •30. Характеристика основных звеньев бюджетной системы рф.

- •31. Государственные финансы: понятие, сущность, состав, роль в экономике.

- •32. Государственные внебюджетные фонды: понятие, назначение, особенности формирования и использования.

- •33. Управление государственным долгом: понятие, принципы и основные методы.

- •34. Казначейская система исполнения бюджета: понятие, сущность, принципы, преимущества.

- •35. Виды государственного долга, его воздействие на сбалансированность бюджетной системы.

- •36. Федеральный бюджет: понятие, структура, роль в экономике.

- •37. Понятие бюджетного процесса и его основные этапы.

- •38. Цели и функции Центрального Банка рф.

- •39. Современная структура финансового рынка. Секторы финансового рынка и их участники.

- •40. Финансы предприятий: понятие, место и роль в финансовой системе страны.

- •41. Сущность и функции финансов компаний.

- •42. Кругооборот и оборот капитала фирмы.

- •43. Основные средства: состав, сущность, амортизация.

- •44. Управление финансами акционерного общества.

- •45. Сущность, цели и методы финансового планирования в компаниях.

- •46. Поведение компании в условиях монополистической конкуренции и олигополии.

- •47. Банкротство организаций. Сущность и виды.

- •48. Модели прогнозирования банкротства.

- •49. Расходы организаций: направления оптимизации.

- •50. Направление использования прибыли в компании.

- •51. Показатели эффективности использования оборотных активов компании.

- •52. Факторы, влияющие на величину прибыли компании.

- •53. Особенности управления финансами компании в условиях кризиса.

- •54. Финансовые ресурсы и финансовый рынок. Особенности формирования цен на финансовые ресурсы: процент, валютный курс, дивидент, страховая премия.

- •55. Взаимосвязь и различия между деньгами, кредитом и финансами.

- •56. Международный кредит: понятие, роль и функции.

- •57. Принципы формирования кредитного портфеля.

- •58. Классификация форм кредита.

- •59. Типы денежно-кредитной политики.

- •60. Функции кредита в рыночной экономике.

- •61. Коммерческий и банковский кредит: понятия, общие черты и ключевые отличия.

- •62. Понятие банка и его отличия от других кредитных организаций.

- •63. Банковская система и ее структура.

- •64. Банк России как орган государственного надзора за деятельностью коммерческих банков.

- •64. Сущность и разновидность пассивных банковских операций.

- •66. Коммерческие банки как основные операторы кредитного рынка.

- •1) С точки зрения доходности выделяют активы:

- •2) С точки зрения ликвидности выделяют три группы активов:

- •3) По степени риска активы делятся на пять групп.

- •67. Кредит как форма движения ссудного капитала.

- •68. Виды кредитных организаций в России и их функции.

- •69. Международный валютный рынок: структура, участники, основные операции.

- •70. Система международных расчетов.

- •71. Роль налогов в регулировании экономики.

- •72. Классификация налогов.

- •73. Прямые налоги: преимущества и недостатки.

- •74. Косвенные налоги: преимущества и недостатки.

- •75. Страхование жизни.

- •1) Страхование на случай смерти

- •2) Страхование на дожитие – сберегательное страхование

- •76. Корпоративное страхование.

- •77. Страховой рынок России: тенденции развития.

- •78. Российский рынок акций: современное состояние и тенденции развития.

- •79. Дивидендная политика акционерного общества.

- •4.Политика выплаты дивидендов акциями.

- •5. Политика выкупа собственных акций.

- •80. Фондовая биржа: задачи, функции и тенденции развития.

- •81. Структура и место рынка ценных бумаг на финансовом рынке.

- •82. Показатели состояния рынка ценных бумаг.

- •83. Общая характеристика ценных бумаг, сущность, виды.

- •84. Акция и ее характеристики.

- •85. Облигация и ее характеристики.

- •86. Формы и методы регулирования цен.

- •87. Особенности формирования цен на землю.

- •88. Особенности формирования цен на рынке труда.

- •89. Инфляция: сущность, виды, методы снижения, специфика в России.

- •90. Государственное регулирования цен в рыночной экономике.

4) В зависимости от факторов, порождающих инфляцию, различают:

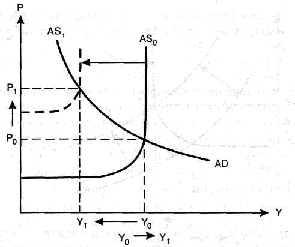

-инфляцию спроса - вид инфляции, вызванный избытком совокупного спроса, за которым не успевает производство, т. е. спрос превышает предложение. Избыточный спрос ведет к взлету цен. Инфляция спроса имеет место тогда, когда происходит автономное увеличение совокупного спроса.

Обусловлен: ростом государственных заказов (например, военных), увеличение спроса на средства производства в условиях полной занятости и почти полной загрузки производственных мощностей, а также рост покупательной способности трудящихся (рост заработной платы)

Результат:

В результате инфляции спроса возникает избыток денег по отношению к количеству товаров, растут цены. Характерно, что занятость в такой ситуации полная, ибо стимулируемая высокой ценой промышленность максимально должна загружать производственные мощности.

-инфляцию издержек - вид инфляции, возникающий вследствие увеличения средних издержек на единицу продукции, это инфляция со стороны предложения, когда предложение отстает от спроса. Она означает рост издержек производства, опережающий рост реального дохода и производительности труда.

Рост издержек производства обусловлен тремя причинами:

а) повышением заработной платы;

б) удорожанием сырья, топлива;

в) увеличением косвенных налогов, акцизов.

Последствия инфляции:

— перераспределение доходов и богатства;

— ускоренная материализация денежных средств;

— нестабильность экономической информации;

— падение реального процента;

— обратная пропорциональность темпа инфляции и уровня безработицы.

Причины инфляции.

Выделяют внутренние и внешние причины инфляции.

Внутренние причины. К внутренним причинам относятся:

а) деформация экономики, проявляющаяся в значительном отставании отраслей, производящих предметы потребления, от отраслей, производящих средства производства (тяжелой промышленности, особенно военного машиностроения);

б) дефицит государственного бюджета, связанный с увеличением государственных расходов;

в) диспропорции на микро- и макро- уровне, являющиеся проявлением циклического развития экономики;

г) монополия государства на внешнюю торговлю;

д) монополия крупнейших корпораций, фирм, компаний на установление цен на рынках;

е) высокие налоги, процентные ставки за кредит и др.

Внешние причины. К внешним причинам относятся:

а) структурные мировые кризисы (сырьевой, энергетический, продовольственный, экологический). Они сопровождаются многократным ростом цен на сырье, нефть, и т. д. Их импорт становится поводом для резкого повышения цен монополиями, товары и услуги которых, пересекая границы своих стран, экспортируют в то же время в другие страны и инфляцию;

б) обмен банками национальной валюты на иностранную. Он вызывает потребность в дополнительной эмиссии бумажных денег, что пополняет каналы денежного обращения и ведет к инфляции и др.

Методы снижения.

В современной рыночной экономике основным и наиболее эффективным инструментом регулирования денежной массы и инфляционных процессов является политика процентной ставки или ставки рефинансирования, под которые Центральный банк или аналогичное ему финансовое учреждение предоставляют кредиты коммерческим банкам.

Обычно ставка рефинансирования ниже рыночных ставок и служит ориентиром для коммерческих банков. Изменение ставки позволяет Центральному банку проводить политику «дорогих» и «дешевых денег».

Поэтому, когда национальный банк понижает эту ставку, он поощряет коммерческие банки к получению ссуд. Соответственно, кредиты, выдаваемые коммерческими банками за счет этих ссуд, увеличивают предложение денег.

Снижение процентных ставок стимулирует предпринимательскую деятельность, инвестиционный процесс и тем самым экономический рост.

В случае достаточно низкой инфляции изменение процентной ставки может использоваться в целях стимулирования роста денежной массы в экономике, что приводит к ее оживлению, способствует переориентации инвестиционных потоков с государственных бумаг на фондовый рынок. Для этих целей происходит понижение уровня процентных ставок.

В свою очередь, повышая учетную ставку, национальный Центральный банк снижает стимулы коммерческих банков к получению ссуд, что уменьшает объем выдаваемых банками кредитов и, соответственно, предложение денег.

С точки зрения движения мирового капитала высокая учетная ставка может быть инструментом привлечения иностранного капитала в форме так называемых «горячих денег», как правило, для краткосрочных спекулятивных операций.

Составным элементом данной ФЭС и мощным инструментом кредитно-денежной политики особенно в условиях высокой инфляции является изменение резервной нормы отчислений в Фонд обязательного резервирования (ФОР).

В качестве одного из главных антиинфляционных механизмов в мировой практике используются операции на открытом рынке.

Операции на открытом рынке воздействуют на объем денежной массы прежде всего посредством изменений в денежной базе. Покупая или продавая государственные облигации, Центральный банк либо привлекает резервы в банковскую систему, либо изымает их оттуда.

Если Центральный банк считает необходимым ограничить размеры денежной массы он продает коммерческим банкам либо их клиентам ценные бумаги или иностранную валюту.

Для расширения предложения денег, выпускаемых в обращение, Центральный банк покупает ценные бумаги или валюту. Суть скупки бумаг в том, что процентные активы банков обмениваются на беспроцентные абсолютно ликвидные обязательства Центрального банка.

Инфляция в современной России.

Экономика современной России реально столкнулась с инфляционными проблемами в начале 90-х годы в период экономической трансформации от централизованно планируемой к рыночной экономике.

Непродуманные экономические реформы в России, после развала Советского Союза в начале 90-х годов прошлого столетия начались с резкой либерализации цен.

Отсутствие антиинфляционной программы, ориентация преимущественно на монетаристские методы регулирования экономических процессов, привели к галопирующей инфляции.

Пик инфляции в России пришелся на 1992 г., когда цены за год выросли в среднем на 2508%.

Гиперинфляция потребовала денежные знаки более высокого достоинства для обеспечения роста цен необходимой денежной массой. В 1993 г. в оборот были введены новые банкноты достоинством 5, 10, и 50 тыс. рублей.

В 1994 и 1995 годах продолжался стремительный рост потребительских цен, который в годовом исчислении составил соответственно 215,0% и 131,3%.

Фактически в этот период Россия переживала стагфляцию - сочетание экономического спада (стагнации) с высоким уровне инфляции.

Благодаря введению валютного коридора и других мер по укреплению национальной валюты в 1996 г. правительству удалось снизить уровень инфляции до 21,9% и в 1997 г. до 11%.

Однако, этим планам помешал финансового кризиса, который разразился в августе 1998 г. и привел к новому витку роста потребительских цен. Уровень инфляции в этом году составил 84,4%.

В период с 2000 по 2004 г. в результате проведения последовательной политики по сдерживанию роста цен вновь наметилась устойчивая тенденция к снижению данного показателя, который уменьшился за указанный период с 20,2% до 10,0%.

В 2005 г. правительство прогнозировало уровень инфляции в 9%, однако удержать данный показатель в прогнозных рамках не удалось, и он составил 10,9%.

2006-2008 гг: 9,0 – 13,3%