- •Тема № 1. Основи фінансів підприємств. План

- •Сутність і функції фінансів підприємств

- •2. Функції фінансів підприємств

- •3. Грошові фонди та фінансові ресурси

- •4. Основи організації фінансів підприємств

- •Тема № 2. Організація грошових розрахунків підприємств. План

- •1. Нормативно-правове регулювання діяльності підприємства

- •2. Основи готівкових розрахунків на підприємстві

- •3. Організація безготівкового обороту коштів підприємства

- •4. Види безготівкових розрахунків

- •Тема № 3. Грошові надходження підприємств. План

- •1. Поняття грошових потоків підприємства

- •Джерела формування доходів підприємства

- •3. Класифікація грошових потоків на підприємстві

- •4. Інноваційно-інвестиційні доходи

- •Тема № 4. Формування та розподіл прибутку. План

- •1. Поняття прибутку підприємства.

- •2. Види прибутку.

- •3. Джерела формування та фактори впливу на прибуток

- •4. Розподіл та використання прибутку на підприємстві.

- •Тема 5. Оподаткування підприємств План

- •1. Суть та функції податків

- •2. Податок на прибуток підприємств в Україні

- •3. Податок на доходи фізичних осіб.

- •4. Плата за землю

- •Тема № 6. Обігові кошти План

- •1. Поняття та види оборотних активів підприємства

- •2. Нормування оборотних активів

- •3. Джерела формування оборотних активів

- •4. Оцінка використання та поновлення оборотних засобів

- •Тема №7. Кредитування підприємств План

- •1. Поняття та класифікація кредитів

- •2. Банківське кредитування підприємств

- •3. Порядок надання та погашення банківського кредиту

- •4. Небанківське кредитування підприємств

- •Тема №8. Фінансове забезпечення відтворення основних засобів План

- •1. Поняття, склад та структура основних засобів підприємства.

- •2. Амортизація основного капіталу підприємства

- •3. Відтворення основних засобів

- •4. Капітальні інвестиції

- •Тема №9. Оцінювання фінансового стану підприємств. План

- •2. Поняття фінансової стійкості підприємства

- •3. Види, методи та моделі фінансового аналізу

- •4. Показники оцінки фінансового стану підприємства

- •Тема № 10. Фінансове планування на підприємствах. План

- •1. Поняття та методи фінансового планування на підприємстві

- •2. Види фінансового планування

- •3. Фінансовий план підприємства та порядок його складання

- •4. Оперативне фінансове планування

- •5. Здійснення фінансового контролю на підприємстві

- •Тема № 11. Фінансова санація підприємств. План

- •2. Форми і методи державної підтримки фінансової санації підприємства

- •3. Правове забезпечення проведення антикризової політики підприємства

3. Порядок надання та погашення банківського кредиту

Банки можуть надавати кредити всім суб’єктам господарської діяльності незалежно від їх галузевої належності й форм власності за наявності в них кредитних ресурсів і правових форм забезпечення своєчасного повернення позик та оплати відсотків за ними.

Кредитні ресурси у банків формуються за рахунок їх власних коштів, залишків коштів клієнтів на їх поточних (валютних) рахунках, залучених коштів юридичних і фізичних осіб на депозитні рахунки до запитання і строкові, кошти від випуску цінних паперів, покупних коштів у НБУ тощо.

Розмір наданого клієнтові кредиту визначається, виходячи з планових обсягів виробництва і реалізації продукції та інших видів господарсько-фінансової діяльності позичальників, що підтверджуються відповідними планами, договорами, контрактами та іншими господарсько-правовими документами.

Конкретні суми видачі й строки користування позиками встановлюються у кредитних договорах, виходячи з вартості та строків здійснення заходів, які кредитуються, їх окупності й забезпеченості. В окремих випадках при зміні умов виробництва та реалізації продукції (виконання робіт, надання послуг) і з інших об’єктивних причин, банк може у визначених розмірах задовольнити додаткову потребу позичальника у кредиті на умовах, передбачених у додатковому кредитному договорі.

Кредитні взаємовідносини банку з підприємством регулюються кредитним договором, який укладається між кредитором і позичальником у письмовій формі після згоди банку на видачу позики позичальнику.

До укладання кредитного договору позичальник, який бажає отримати в банку, що його обслуговує, кредит, з’ясовує в цьому банку (в усних переговорах з відповідними працівниками банку) можливість позитивного вирішення цього питання.

Одержання довгострокового кредиту на фінансування капітальних витрат, позичальник подає в банк документи, необхідні для відкриття кредитування капітальних вкладень, а також контракт на побудову, договори на постачання необхідного виробничого обладнання, документи на відведення земельної ділянки (землекористування), проектно-технічну документацію на заходи, які здійснюватимуться, основні техніко-економічні показники проекту, бізнес-план, розрахунок дохідності та окупності капітальних витрат, що кредитуються, та ін.

До показників, на основі яких банк приймає рішення про видачу позичальнику кредиту, найважливішим є кредитоспроможність, тобто наявність умов для видачі кредиту та можливості своєчасного його погашення.

Кредитоспроможність позичальника оцінюється на основі кількох показників, які характеризують дохідність підприємства, його платоспроможність, ліквідність, забезпеченість власними джерелами та ін.

Після розрахунку та аналізу відповідних показників (коефіцієнтів), вивчення умов роботи клієнта банк здійснює (виводить) загальну оцінку фінансового стану позичальника шляхом розрахунку інтегрального показника і на рівні колективу приймає рішення про доцільність видачі підприємству кредиту. У разі позитивного вирішення банк укладає з позичальником кредитний договір.

Кредитний договір − це документ, що укладається між банком і позичальником про взаємні зобов’язання щодо видачі, використання і погашення позик. У ньому вказуються найменування сторін, вид кредиту, який видається, його мета, сума, строк видачі, розмір оплати, умови забезпечення і зобов’язання сторін: з одного боку − за своєчасністю і повною видачею кредиту, з іншого − за цільовим використанням, своєчасністю погашення позики і відсотків за нею. У цьому договорі обумовлюються також відповідальність сторін (кредитора і позичальника) за порушення умов договору та їх юридичні адреси.

Після укладення кредитного договору банк відкриває позичальнику позиковий рахунок, на який зараховується передбачена договором сума кредиту.

Порядок погашення кредиту − це спосіб погашення основної його суми і нарахованих відсотків. Кредит погашають повністю після закінчення терміну кредитної угоди або поступово, частинами. Відсоток нараховується на суму непогашеного кредиту.

За способом погашення позики можуть бути:

до запитання;

з погашенням у відповідний термін;

з довгостроковим погашенням.

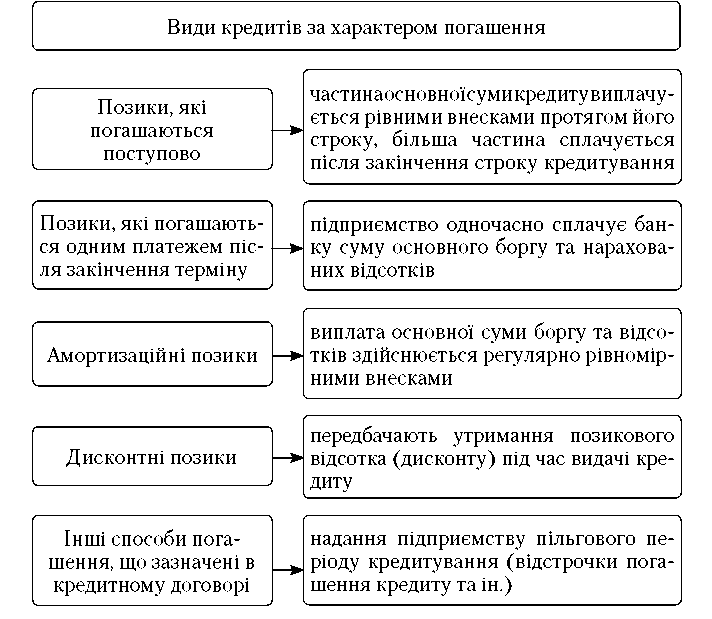

За характером погашення кредити поділяються на такі види:

позики, які погашаються поступово;

позики, які погашаються одноразовим платежем після закінчення терміну позики;

амортизаційні;

дисконтні;

інші способи погашення, що зазначені в кредитному договорі (рис. 8.4).

Умови погашення кредиту обумовлюються під час підписання договору підприємства з банком.

Відсотки за користування кредитом нараховуються щомісячно в розмірі, передбаченому кредитним договором.

Рис. 7.4. Види кредитів за характером погашення

Погашення кредиту і відсотків за ним здійснюється платіжним дорученням позичальника з його поточного рахунка, а за умови визнання боргу позичальником − платіжною вимогою банку в порядку, встановленому чинним законодавством.

Позичальник не звільняється від повернення боргу з позики і сплати відсотків за нею при настанні будь-яких несприятливих обставин, у тому числі й незалежних від нього. У разі несвоєчасного погашення боргу за кредитом і сплати відсотків за ним та відсутності домовленості між банком і позичальником про відстрочення повернення кредиту банк має право застосувати штрафні санкції в розмірах, передбачених кредитним договором. Якщо підприємство-позичальник використовує одержаний кредит не за цільовим призначенням, надає банку недостовірну звітність, банк має право достроково стягнути з позичальника видану суму кредиту і відсотки за ним. За відмови позичальника від погашення боргів за позикою банк має право стягнути їх у претензійно-позовному порядку. При систематичному невиконанні позичальником кредитних зобов’язань банк може поставити питання про банкрутство цього позичальника.