- •Экономика (курс лекций):

- •Экономика (курс лекций)

- •Раздел 1. Экономические процессы и экономические отношения 14

- •Раздел 2. Рынки товаров и услуг 67

- •Раздел 3. Рынки факторов производства 139

- •Раздел 4. Национальная экономика 174

- •Список обозначений

- •Введение

- •Модуль 1. Введение в экономическую науку Раздел 1. Экономические процессы и экономические отношения

- •Лекция 1. Методология экономической науки

- •1.1. Объект и предмет исследования экономической науки

- •1.2. Методы экономической науки

- •1.3. Эволюция экономической науки

- •1.4. Объективные условия и противоречия экономического развития

- •Лекция 2. Экономические системы

- •2.1. Структура экономической системы

- •2.2. Воспроизводство экономической системы

- •2.3. Базовые модели экономических систем

- •Решение фундаментальных вопросов экономики в различных моделях экономических систем

- •2.4. Производственные возможности общества

- •Альтернативные возможности производства автомобилей и мотоциклов

- •Лекция 3. Рынок как форма общественного хозяйства

- •3.1. Натуральное и товарное хозяйство

- •3.2. Товар и его стоимость

- •Сравнительная характеристика теорий стоимости

- •3.3. Условия возникновения и механизм функционирования рынка

- •3.4. Рыночная конкуренция

- •3.5. Происхождение и виды денег

- •3.6. Функции денег

- •Модуль 2. Микроэкономика Раздел 2. Рынки товаров и услуг

- •Лекция 4. Рынок и рыночное равновесие

- •4.1. Рыночный спрос. Закон спроса

- •4.2. Рыночное предложение. Закон предложения

- •4.3. Рыночное равновесие

- •4.4. Рыночное равновесие и государственное регулирование рынка

- •Лекция 5. Эластичность спроса и предложения

- •5.1. Эластичность и её измерение

- •5.2. Эластичность спроса по цене

- •5.3. Эластичность спроса по доходу

- •5.4. Эластичность предложения по цене

- •Лекция 6. Теория потребительского поведения

- •6.1. Концепция рационального потребительского поведения

- •6.2. Равновесие потребителя

- •Лекция 7. Теория производства

- •7.1. Производственная функция

- •7.2. Производство в краткосрочном периоде

- •7.3. Производство в долговременном периоде

- •Гипотетическая производственная функция

- •Лекция 8. Издержки и прибыль фирмы

- •8.1. Издержки производства и их виды

- •8.2. Издержки фирмы в краткосрочном периоде

- •8.3. Издержки фирмы в долгосрочном периоде

- •8.4. Прибыль фирмы

- •8.5. Трансакционные издержки и природа фирмы

- •Лекция 9. Типы рыночных структур

- •9.1. Конкурентная структура рынка

- •Классификация рыночных структур

- •9.2. Модель рынка совершенной конкуренции

- •9.3. Модель рынка чистой монополии

- •9.4. Модель олигополистического рынка

- •9.5. Модель рынка монополистической конкуренции

- •Раздел 3. Рынки факторов производства

- •Лекция 10. Рынок трудовых ресурсов

- •10.1. Особенности рынка ресурсов

- •10.2. Рынок трудовых ресурсов и заработная плата

- •10.3. Спрос и предложение на рынке труда

- •Лекция 11. Рынок природных ресурсов

- •11.1. Особенности рынка природных ресурсов

- •11.2. Спрос и предложение на рынке земли

- •Лекция 12. Рынок капитала

- •12.1. Особенности рынка капитала

- •12.2. Спрос и предложение на рынке капитальных благ

- •12.3. Равновесие на рынке ссудного капитала

- •Лекция 13. Информация и предпринимательство в современной экономике

- •13.1. Предпринимательские способности как фактор производства

- •Сравнительная характеристика бизнеса и предпринимательства

- •13.2. Знания и информация как фактор производства

- •Модуль 3. Макроэкономика Раздел 4. Национальная экономика

- •Лекция 14. Национальная экономика и экономический рост

- •14.1. Особенности макроэкономической науки

- •14.2. Система макроэкономических показателей

- •Основные показатели системы национальных счетов

- •14.3. Экономический рост

- •Лекция 15. Макроэкономическое равновесие и нестабильность

- •15.1. Макроэкономическое равновесие

- •15.2. Экономический цикл

- •Направления антициклического регулирования с учётом особенностей протекания каждой фазы экономического цикла

- •15.3. Государственное регулирование экономики

- •Лекция 16. Инфляция и антиинфляционная политика государства

- •16.1. Инфляция и её виды

- •16.2. Антиинфляционная политика государства

- •Лекция 17. Безработица. Социальная политика государства

- •17.1. Безработица и ее виды

- •17.2. Государственное регулирование занятости населения

- •Виды безработицы и меры государственного регулирования занятости

- •17.3. Социальная политика государства

- •Характеристика основных направлений социальной политики рф

- •Лекция 18. Кредитно-денежная политика государства

- •18.1. Денежная система

- •18.2. Кредитная система

- •18.3. Кредитно-денежная (монетарная) политика государства

- •Лекция 19. Налоги и налогово-бюджетная политика государства

- •19.1. Государственный бюджет

- •19.2. Налоговая система

- •19.3. Налогово-бюджетная (фискальная) политика государства

- •19.4. Бюджетный дефицит и государственный долг

- •Лекция 20. Основы мировой экономики

- •20.1. Мировая экономика и международное разделение труда

- •20.2. Платёжный баланс и внешнеторговая политика государства

- •20.3. Валютный курс и валютная система

- •Лекция 21. Экономика современной России

- •21.1. Причины системного российского экономического кризиса и пути его преодоления

- •Эволюция оценок российского экономического кризиса 90-х гг.

- •21.2. Характеристика современного состояния отечественной экономики

- •Основные направления антикризисного регулирования в России на рубеже XXI вв.

- •Глоссарий

- •Литература

18.2. Кредитная система

Кредитная система выполняет ряд важнейших функций в экономике: обеспечивает механизм общественного воспроизводства; способствует концентрации производства и централизации капитала; содействует быстрой мобилизации свободных денежных средств и их использованию в экономике страны. Кредитная система — совокупность кредитных отношений, форм и методов кредитования, а также система кредитных учреждений.

В структуре современной кредитной системы можно выделить три основных звена: центральный банк, коммерческие банки и специализированные кредитно-финансовые институты.

Центральный банк - главный государственный банк страны, основное звено денежно-кредитной системы государства; наделён особыми функциями, в особенности правом эмиссии денежных знаков и регулирования деятельности коммерческих банков. Центральный банк Российской Федерации (Банк России) был создан в 1992 г. на базе Госбанка СССР.

Центральный банк является «банком банков». Его основными функциями являются: эмиссия денег, хранение золотовалютных резервов государства, кредитование и ведение счетов коммерческих банков и правительства, регулирование денежного обращения, контроль за деятельностью кредитных учреждений.

Рабочими звеньями кредитной системы являются коммерческие банки. Коммерческие банки – крупные негосударственные кредитные учреждения, осуществляющие универсальные банковские операции для предприятий, организаций, граждан (расчётные, платёжные операции, привлечение вкладов, предоставление ссуд, а также операции на рынке ценных бумаг и посреднические операции).

Все операции коммерческих банков делятся на три группы: пассивные (связанные с привлечением средств),активные (связанные с размещением средств),комиссионно-посреднические(выполнение различных операций по поручению клиентов с уплатой комиссии).Пассивные операции банков – это операции, посредством которых банки формируют свои финансовые ресурсы в виде собственных, привлечённых и эмитированных средств для проведения кредитных и других активных операций.Ресурсы коммерческих банков формируются путём привлечения средств в форме вкладов на срок и на текущие счета, эмиссии кредитных денег и т.д. Собственные средства банков создаются путём размещения акций, отчислений от прибыли.Активные операции банков – размещение имеющихся финансовых ресурсов с целью пустить их в оборот и получить доход, прибыль. Активные операции связаны, прежде всего, с размещением средств банка: ссудные, расчётные, кассовые, инвестиционные операции, фондовые операции с ценными бумагами, гарантийные операции.

Специализированные кредитно-финансовые институты – это организации, которые формально не являются коммерческими банками, но выполняют ряд их функций, участвуют в кредитно-финансовом обслуживании экономики. К ним относятся различные фонды, страховые, инвестиционные компании, ссудо-сберегательные ассоциации и т.п. Эти институты участвуют в процессах накопления и размещения капитала.

18.3. Кредитно-денежная (монетарная) политика государства

Деятельность государства по регулированию объёма денежной массы, денежного обращения и условий кредитования, направленная на решение макроэкономических задач, называется кредитно-денежной (монетарной) политикой. Кредитно-денежная политика– проводимый правительством страны курс и осуществляемые меры в области денежного обращения и кредита, направленные на обеспечение устойчивого, эффективного функционирования экономики, поддержание в надлежащем состоянии денежной системы. В макроэкономике выделяют два типа кредитно-денежной политики: дискреционная и недискреционная (автоматическая).

Дискреционная политика – гибкая политика, ориентирующаяся в большей мере на изменяющуюся экономическую ситуацию, чем на решения законодательных и исполнительных органов. Дискреционная политика нацелена на стимулирование или сдерживание деловой активности в зависимости от фазы экономического цикла.

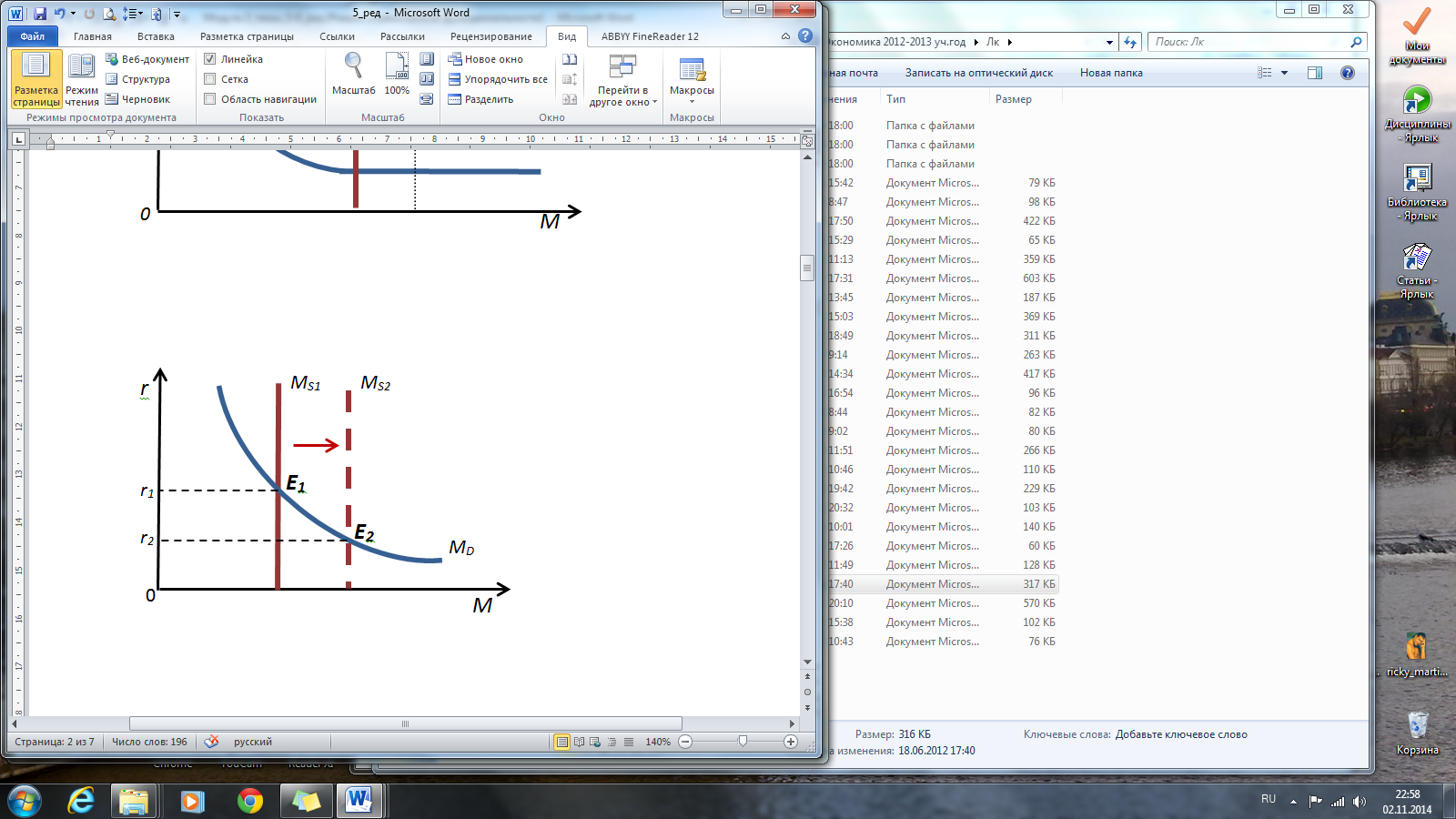

Стимулирующая дискреционная политика(политика «дешёвых» денег) реализуется правительством при спаде деловой активности. При этом правительство увеличивает денежную массу, что приводит к снижению равновесной ставки процента (рис. 18.3.1,а).

|

|

|

|

а) стимулирующая |

б) сдерживающая |

Рисунок 18.3.1. – Дискреционная кредитно-денежная политика

Снижение процентных ставок, в свою очередь, стимулирует инвестиционную активность хозяйствующих субъектов. Рост инвестиций через эффект мультипликатора обеспечивает опережающий рост реального объёма производства.

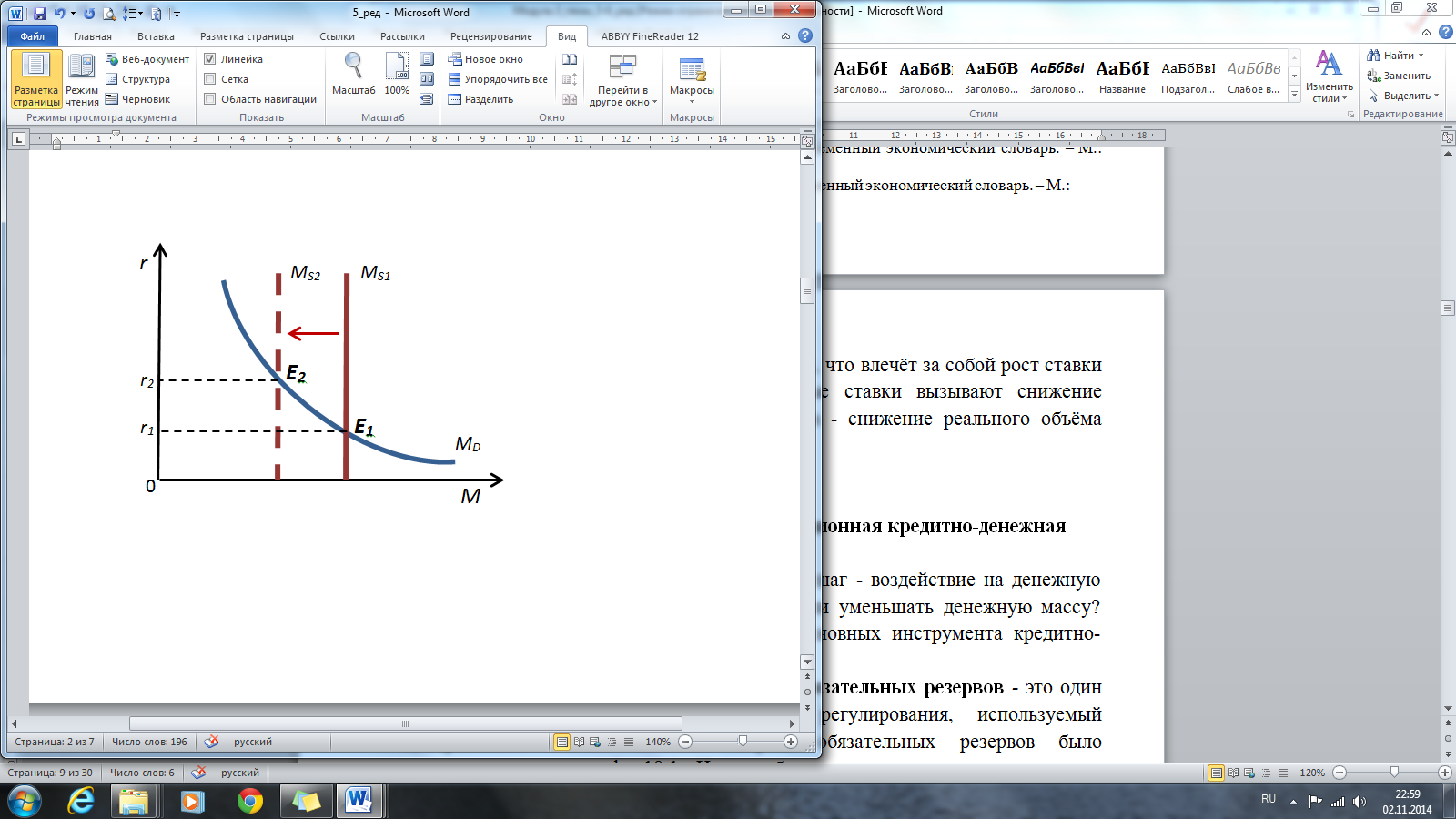

Сдерживающая дискреционная политика(политика «дорогих» денег) проводится при опасности кризиса перепроизводства, инфляции. При этом правительство снижает объём денежной массы, что влечёт за собой рост ставки процента (рис. 18.3.1,б). Высокие процентные ставки вызывают снижение инвестиций и через эффект мультипликатора - снижение реального объёма производства.

Для манипулирования объёмом денежной массы центральный банк этого использует следующие четыре основных инструмента: изменение минимальной нормы обязательных резервов, учётно-процентную (дисконтную) политику, операции на открытом рынке и валютное регулирование.

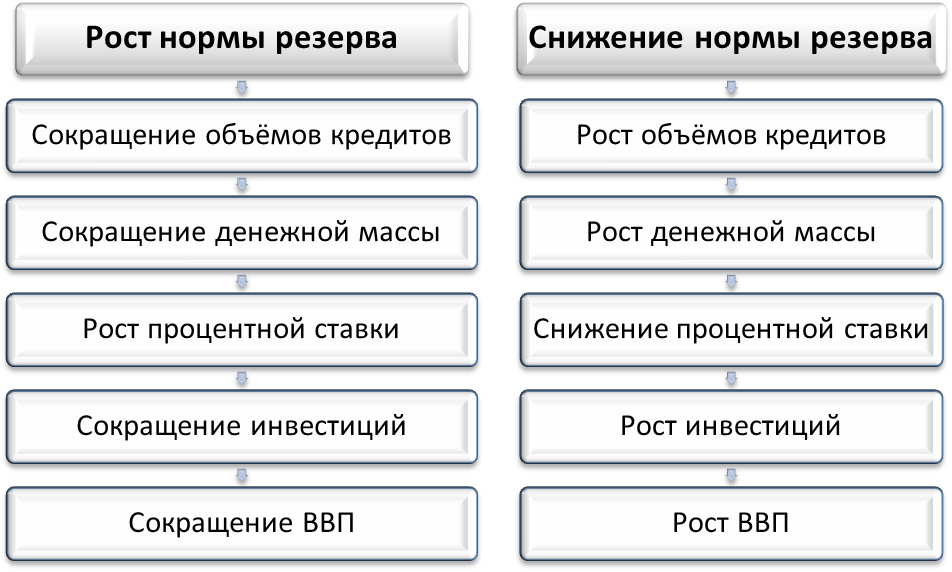

Изменение минимальной нормы обязательных резервов. Повышение нормы обязательных резервов ограничивает избыточные резервы коммерческих банков и сдерживает их активность, а её снижение увеличивает избыточные резервы коммерческих банков и увеличивает их активность. Последствия увеличения норматива обязательных резервов при стимулирующей и сдерживающей кредитно-денежной политике отражены на рисунке 18.3.2.

Рис. 18.3.2 - Изменение норматива обязательных резервов

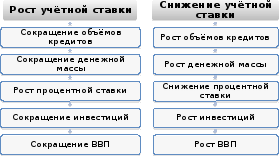

Учетно-процентная (дисконтная) политикапредусматривает манипулирование величиной учётной ставки.Учётная ставка – ставка процента, под который Центральный банк предоставляет кредиты коммерческим банкам для пополнения их денежных резервов и кредитования клиентов. В России эта ставка носит название ставки рефинансирования.

Последствия изменения учётной ставки при стимулирующей и сдерживающей кредитно-денежной политике отражены на рисунке 18.3.3. Рост учётной ставки вызывает сокращение объёма кредитов, уменьшение денежной массы, рост процентной ставки, снижение инвестиций и реального объёма производства. Снижение учётной ставки приводит к противоположным результатам.

Рис. 18.3.3 – Изменение учётной ставки

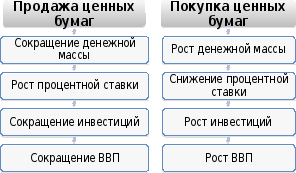

Операции на открытом рынке -это операции по купле-продаже государственных ценных бумаг.Операции на открытом рынке — один из элементов осуществления денежно-кредитной политики государства, заключающийся в том, что центральный банк покупает и продаёт ценные бумаги (векселя, казначейские обязательства, облигации) на открытом рынке, влияя тем самым на курс ценных бумаг и получая прибыль.В целях сдерживания денежной массы Центральный банк проводит операции по продаже ценных бумаг на открытом рынке, сокращая денежную массу, инвестиции и реальный объём производства, в целях стимулирования экономики — активную скупку бумаг на открытом рынке (рис. 18.3.4).

Рис. 18.3.4 – Операции на открытом рынке

Операции на открытом рынке имеют ряд преимуществ: осуществляются быстро; легко обратимы: вследствие ошибки можно быстро провести обратную сделку (в случае чрезмерной продажи, например, можно быстро скупить часть ценных бумаг); гибки: могут осуществляться в любых объёмах.

Валютное регулирование – это деятельность государственных органов по управлению обращением валюты, контролю за валютными операциями, воздействию на валютный курс национальной валюты, ограничению использования иностранной валюты. Данный инструмент денежно-кредитной политики стал применяться центральными банками с 30-х годов ХХ в. как реакция на «бегство капиталов» из страны в условиях экономического кризиса и Великой депрессии. На валютный курс оказывает влияние множество факторов: состояние платежного баланса страны, соотношение экспорта и импорта, доля внешней торговли в ВВП, дефицит бюджета, экономическая и политическая ситуации и др.

Эффективной системой валютного регулирования является валютная интервенция. Валютная интервенция – значительное разовое целенаправленное воздействие Центрального банка страны на валютный рынок и валютный курс, осуществляемое путём продажи или закупки банком крупных партий иностранной валюты.Валютная интервенция осуществляется для регулирования курса иностранных валют в интересах государства.Для повышения курса национальной валюты центральный банк продаёт иностранную валюту, для снижения - скупает иностранную валюту в обмен на национальную валюту.

Автоматическая кредитно-денежная политика — это следование монетарному правилу: темп роста денежной массы должен соответствовать темпу потенциального роста реального ВВП. Основоположник монетаризма М. Фридмен выдвигал идею законодательного установления монетарного правила, согласно которому денежное предложение должно возрастать на 3- 5% в год. Монетарное правило не было принято, но в некоторых западных странах в 1970-е гг. стали применять практикуденежного таргетирования в виде установления верхнего и нижнего пределов денежной массы на определённый период.

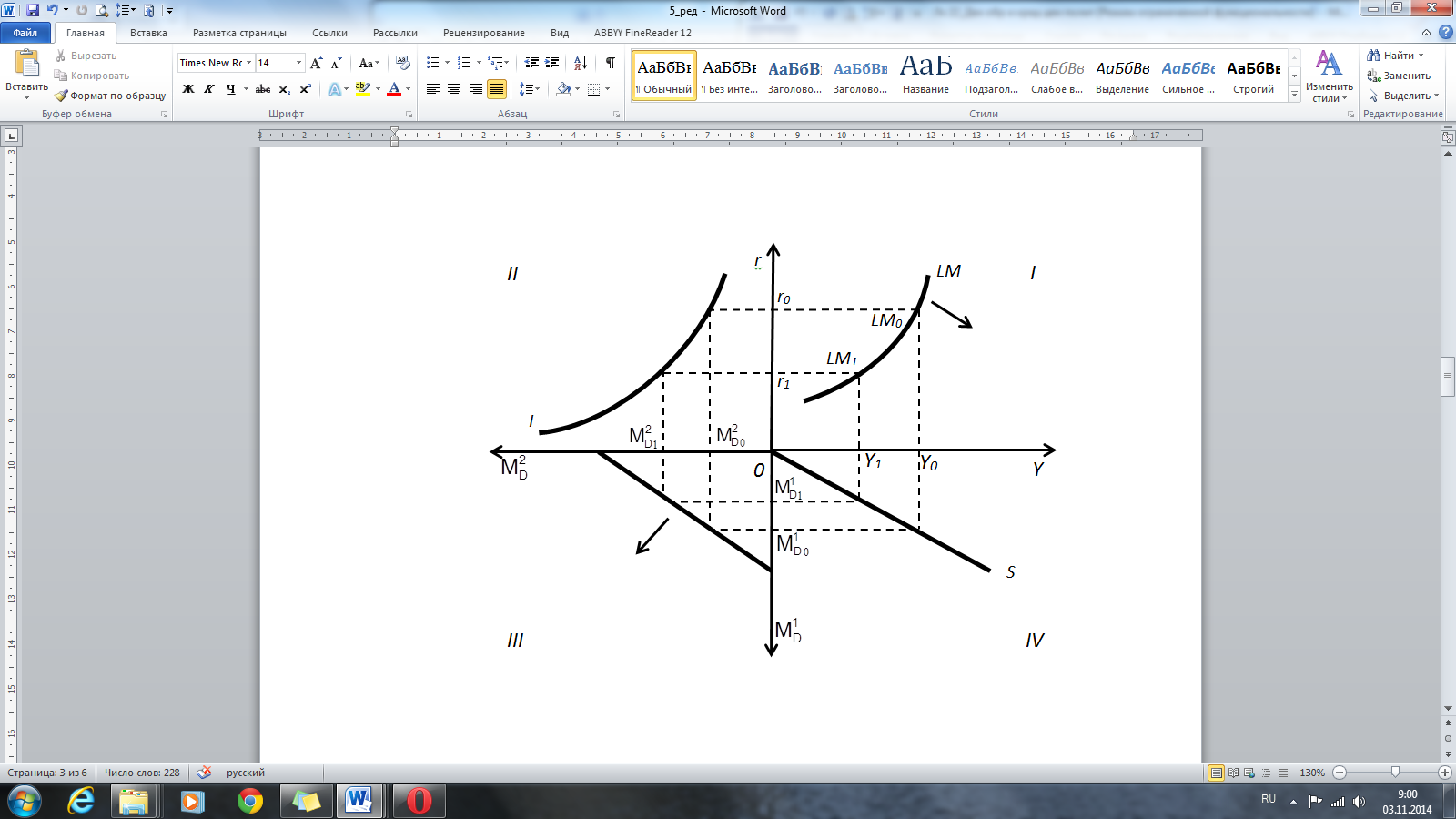

Интерпретировать

результаты денежно-кредитной политики

государства позволяет модель LM

(liquidity — money:

ликвидность — деньги), отображающая

равновесие на денежном рынке (см. рис.

18.3.5). Равновесие на денежном рынке –

это ситуация, когда денежное предложение

равно денежному спросу. Денежный спрос

можно разделить на трансакционный ( ),

зависящий от дохода, и спекулятивный,

зависящий от процентной ставки (

),

зависящий от дохода, и спекулятивный,

зависящий от процентной ставки ( ):

): .КриваяLM проходит

через точки, соответствующие такому

соотношению процентной ставки и

дохода, при котором выполняется условие

равновесия: денежное предложение равно

денежному спросу.

.КриваяLM проходит

через точки, соответствующие такому

соотношению процентной ставки и

дохода, при котором выполняется условие

равновесия: денежное предложение равно

денежному спросу.

Плоскость

графика в модели LM

разбита на квадранты — четверти. ВоIIквадранте отображена

обратно пропорциональная зависимость

между процентной ставкой и спекулятивным

спросом на деньги. В данном случае уровнюr0соответствует

спекулятивный спрос на деньги в размере .

Линия вIIIквадранте

отражает условие равновесия (Ms

=MD),

а спрос на деньги в заданной

пропорции делится на спекулятивный

.

Линия вIIIквадранте

отражает условие равновесия (Ms

=MD),

а спрос на деньги в заданной

пропорции делится на спекулятивный и

трансакционный

и

трансакционный .

Величине трансакционного спроса

.

Величине трансакционного спроса в

квадрантеIIIсоответствует

объём национального доходаY0в квадрантеIV. ВIквадранте на пересечении уровней дохода

и процентной ставки (Y0и r0)

определяется первая точка кривой

ликвидность — деньги (LM0).Вторая точка (LM1)

находится точно так же, но от другого

уровня процентной ставки – уровняr1.

Соединением всех точек, полученных

таким образом, строится криваяLM.

в

квадрантеIIIсоответствует

объём национального доходаY0в квадрантеIV. ВIквадранте на пересечении уровней дохода

и процентной ставки (Y0и r0)

определяется первая точка кривой

ликвидность — деньги (LM0).Вторая точка (LM1)

находится точно так же, но от другого

уровня процентной ставки – уровняr1.

Соединением всех точек, полученных

таким образом, строится криваяLM.

Рисунок 18.3.5 – Модель LM

Если правительство решит увеличить предложение денег, то кривая LM сместится вправо (так, как это показано стрелкой на рисунке вIквадранте), вызвав смещение линии вIIIквадранте, отражающей условие равновесия на денежном рынке (так, как это показано стрелкой на рисунке вIIIквадранте).

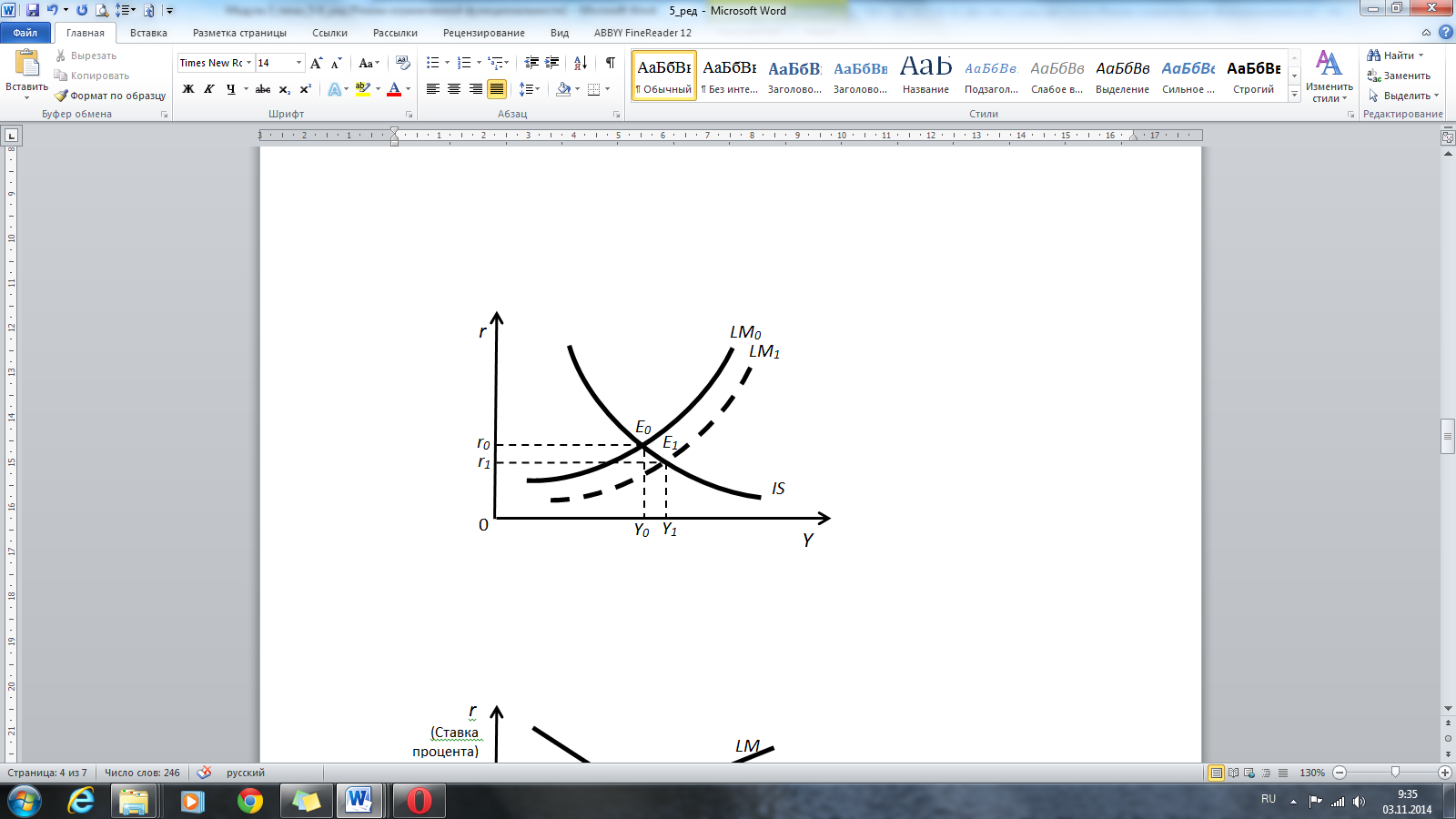

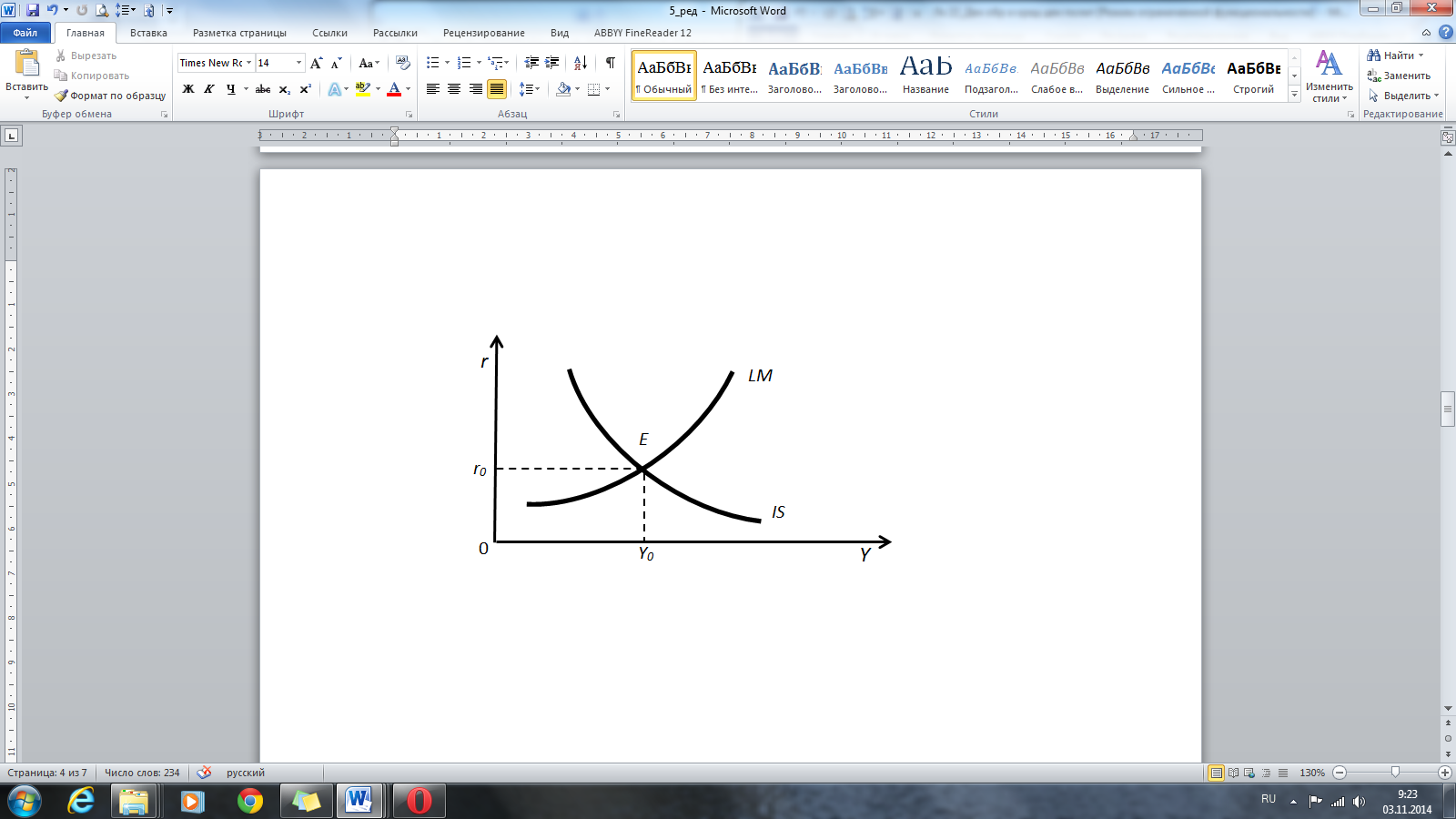

Совмещение кривых IS иLM позволяет получить известную модельIS— IM, отражающую одновременное равновесие на реальном и денежном рынке (рис. 18.3.6).

Рисунок 18.3.6 – Модель IS—LM

Точка

Е на графике - это точка

макроэкономического равновесия, такое

соотношение процента и дохода, при

котором и реальный рынок, и денежный

рынок находятся в состоянии равновесия

и эти два равновесия достигаются

одновременно:I(r)

= S(Y)и .

.

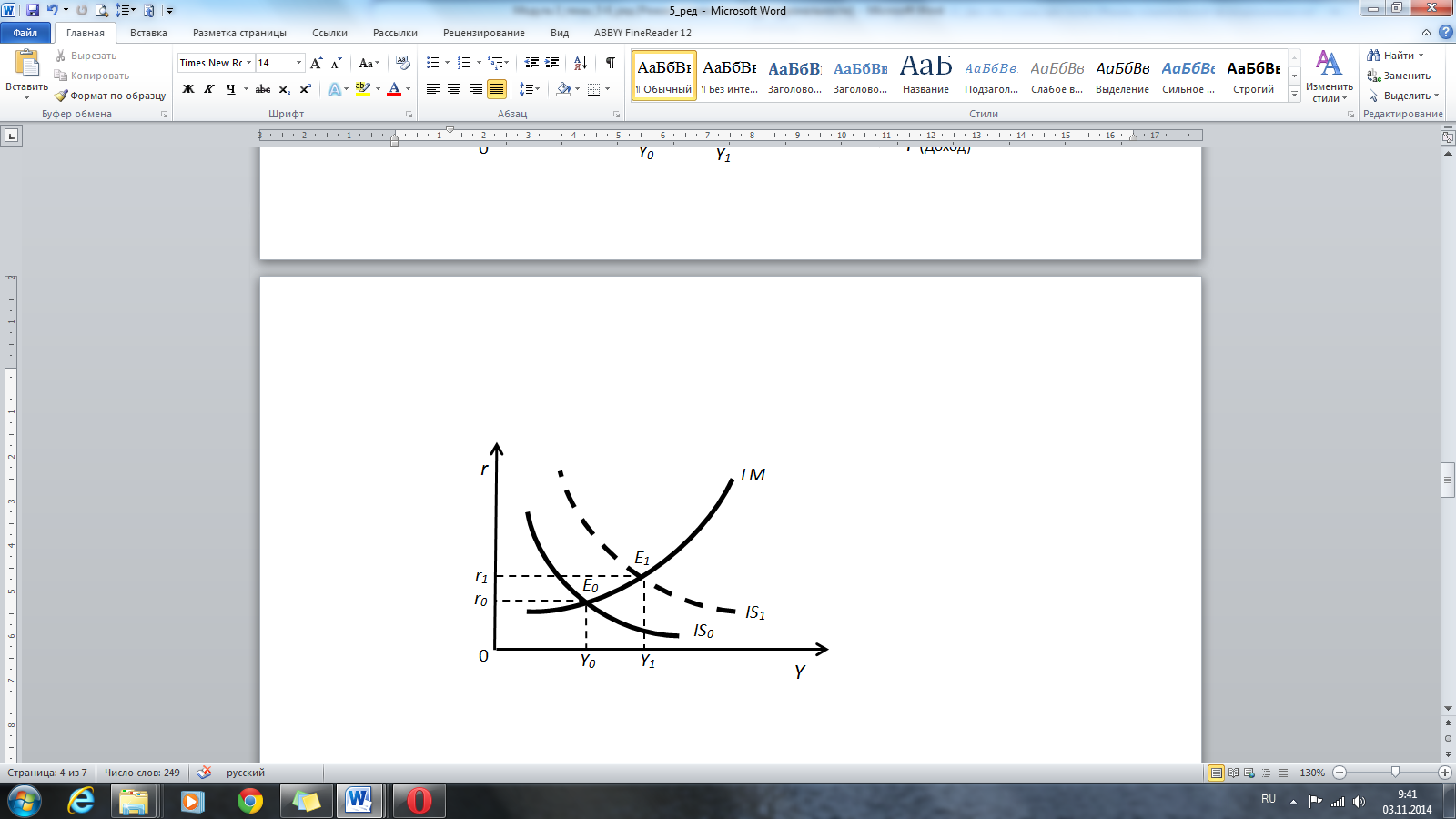

Государство после достижения макроэкономического равновесия стремится к повышению уровня равновесного дохода. При этом правительство может проводить либо стимулирующую кредитно-денежную политику, либо стимулирующую налогово-бюджетную политику (рис. 18.3.7).

|

|

|

|

а) стимулирующая кредитно-денежная политика |

б) стимулирующая налогово-бюджетная политика |

Рисунок 18.3.7 – Стимулирующая кредитно-денежная и налогово-бюджетная политика в модели IS-LM

Первый вариант графически означает сдвиг кривой LM вправо (см. рис. 18.3.7,а). Государство увеличивает предложение денег, это ведёт к понижению процента, а более низкий процент через стимулирование инвестиций приводит к увеличению дохода. Второй вариант графически означает сдвиг кривойIS вправо (см. рисунок 18.3.7,б). Правительство осуществляет автономные инвестиции, что приводит к росту дохода (работает эффект мультипликатора). Рост дохода означает, что всё большая часть денежной массы расходуется на обслуживание трансакций, следовательно, денег для спекулятивного спроса остаётся всё меньше, процентная ставка при этом возрастает.

Сдерживающая налогово-бюджетная и кредитно-денежная политика приводят к противоположным изменениям в макроэкономической ситуации.

Вопросы для самоконтроля

Что понимается под терминами «денежная система», «денежная масса», «денежная база»? Что понимается под «денежной единицей» и «денежным знаком»?

Какие элементы образуют денежную систему страны?

В чём отличие между активной и пассивной частями денежной массы? Что такое «квазиденьги»?

Какие денежные агрегаты образуют денежную массу?

Что такое «норма обязательных резервов»? Зачем она нужна? Как определяется этот показатель?

Что понимается под «денежным (банковским) мультипликатором»? Как проявляется его действие? Как рассчитывается его величина?

Какие психологические мотивы побуждают людей хранить сбережения в денежной (ликвидной) форме? Какие два компонента спроса на деньги выделили кейнсианцы?

Какова графическая интерпретация кейнсианской агрегатной модели денежного рынка?

Как работает «ловушка ликвидности»? Каким образом она затрудняет реализацию кредитно-денежной политики государства?

Что понимается под «кредитной системой»? Какие структурные звенья она включает?

Каковы функции центрального банка? Почему его называют банком банков?

Какие функции выполняют коммерческие банки? Какие группы операций они выполняют? Каковы основные источники формирования банковских ресурсов?

Что понимается под термином «кредитно-денежная политика государства»? Какие типы кредитно-денежной политики Вы знаете? В чём их различия?

В каких случаях применяется стимулирующая, а в каких – сдерживающая дискреционная кредитно-денежная политика? Какова их графическая интерпретация?

С помощью каких инструментов центральный банк манипулирует объёмом денежной массы? Как изменение нормы обязательного резервирования влияет на макроэкономическую ситуацию?

Что понимается под учётной ставкой? Каковы последствия её изменения для макроэкономики?

Какие операции на открытом рынке проводит центральный банк? С какой целью они проводятся? Как они влияют на экономику?

Как и для чего проводится валютное регулирование? Что такое «валютная интервенция»?

Как модель LMпозволяет интерпретировать результаты денежно-кредитной политики государства?

Какие основные параметры развития национальной экономики позволяет анализировать модель IS-LM?