- •Министерство образования и науки рф

- •Оглавление

- •1. Цели и задачи дисциплины

- •2. Содержание дисциплины, способы и методы учебной деятельности преподавателя

- •Аудиторные занятия (лекции, лабораторные, практические, семинарские)

- •Индивидуальная работа преподавателя со студентом

- •Самостоятельная работа студента

- •Инновационные способы и методы, используемые в образовательном процессе

- •4.1. Тестовые задания по дисциплине «Экономическая оценка инвестиций»

- •6. Краткое изложение программного материала (сокращенный курс лекций, учебник).

- •Тема 1: Роль инвестиций в развитии производства.

- •1. Сущность инвестиций

- •2. Классификация инвестиций

- •3. Роль инвестиций в экономике и развитии производства

- •4. Цели и направления инвестирования

- •5. Планирование и выбор объектов инвестирования

- •Тема 2: Инвестиционные проекты и их классификация. Понятие и виды инвестиционных проектов. Фазы развития инвестиционного проекта.

- •1. Понятие ип.

- •2. Классификация инвестиционных проектов.

- •3.Фазы развития инвестиционного проекта

- •Тема 3: Бизнес-план как форма представления инвестиционного проекта.

- •1. Понятие и значение бизнес-плана в инвестиционном проектировании

- •2. Преимущества бизнес-планирования

- •3. Типовая структура бизнес-плана инвестиционного проекта

- •Тема 4: Объекты инвестирования в реальном секторе экономики.

- •1. Содержание инвестиционной деятельности

- •2. Объекты и субъекты инвестиционной деятельности

- •3. Инвестиционные институты: понятие, виды

- •4. Источники финансирования инвестиционной деятельности.

- •Тема 5: Методы денежной оценки инвестиционных проектов.

- •1. Особенности оценки инвестиционных проектов

- •2. Наращивание и дисконтирование в оценке ип.

- •3. Денежные потоки и их оценка.

- •4. Стоимость капитала и ее роль в оценке ип.

- •5. Критерии оценки ип.

- •Тема 6. Оценка эффективности инвестиционного проекта с позиции участников инвестиционного процесса.

- •1. Концептуальная схема оценки эффективности

- •2. Подготовка информации для оценки эффективности проекта

- •3. Оценка эффективности инвестиционного проекта в целом

- •Тема 7: Учет инфляции и налогообложения при анализе эффективности инвестиционного проекта.

- •1. Понятие инфляции, показатели инфляции, методы учёта инфляции

- •2. Налоги в инвестиционном проектировании. Методы учета налогов в анализе эффективности инвестиционных проектов.

- •Тема 8: Риски инвестиционного проекта. Учёт их влияния в ходе проведения оценки.

- •1. Понятия неопределенности и инвестиционных рисков и их роль в инвестиционном проектировании

- •2. Классификация неопределенности и инвестиционных рисков.

- •3. Методы анализа и оценка уровня инвестиционного риска.

- •Тема 9. Оценка финансовой устойчивости инвестиционного проекта.

- •1. Цели и задачи оценки финансового состояния ип.

- •2. Показатели оценки финансового состояния ип и методика их определения.

- •Тема 10. Оценка эффективности финансовых инвестиций.

- •1. Оценка инвестиционных качеств ценных бумаг.

- •2.Оценка эффективности инвестиций в облигации.

- •3.Оценка эффективности инвестиций в депозитные сертификаты и векселя.

- •4. Оценка эффективности инвестиций в акции.

- •Тема 11. Формирование и управление инвестиционным портфелем.

- •1. Понятие и классификация инвестиционных портфелей.

- •2. Принципы и последовательность формирования инвестиционных портфелей.

- •3. Модели оптимального портфеля инвестиций.

- •4. Управление инвестиционным портфелем

- •3. Методические указания в целом

- •7. Методические указания (рекомендации):

- •7.1. Методические рекомендации по выполнению курсовых работ

- •7.2 Тематика курсовых работ

- •7.3. Методические рекомендации по самостоятельной подготовке студентов

- •Тема 5: Методы денежной оценки инвестиционных проектов.

- •Оценка и анализ инвестиционных рисков

- •Учет инфляции при принятии инвестиционных решений

- •Оценка эффективности финансовых инвестиций

- •8. Контроль знаний

- •8.1. Тестовые задания

- •8.2. Примерный перечень вопросов к экзамену по курсу «Экономическая оценка инвестиций»

- •9. Деловые игры и хозяйственные ситуации, используемые при проведении практических занятий

- •Тема 5: Методы денежной оценки инвестиционных проектов.

- •Тема 8: Риски инвестиционного проекта. Учёт их влияния в ходе проведения оценки.

- •Тема 10. Оценка эффективности финансовых инвестиций.

- •8. Использование инновационных методов

- •10. Дополнительный материал (словарь)

- •11. Сведения о профессорско-преподавательском составе

3. Модели оптимального портфеля инвестиций.

Модель оптимального портфеля инвестиций подразумевает оптимальное соотношение доходности и риска с учетом его диверсификации.

Диверсификация инвестиционного портфеля позволяет снизить инвестиционные риски по портфелю. При этом инвестиционный риск, связанный с осуществлением реальных инвестиций - это вероятность не получения или недополучения ожидаемого результата, а также вероятность потерь инвестиций/ Под риском вложений в ценные бумаги понимают вероятность отклонения фактически полученного результата от величины ожидаемого дохода ценной бумаги. При этом, чем больше диапазон колебания возможных результатов, тем выше риск. Иными словами, чем вышевероятность возникновения убытков, тем выше риск. В свою очередь, чем выше риск вложений, тем большую доходность должны приносить инвестиции. Инвесторы стремятся к тому, чтобы иметь наименьший риск при данном уровне доходности финансового актива или обеспечить максимальную доходность при определенном уровне риска.

Существует ряд рисков, связанных с ц.б. - это:

общий риск - сумма всех рисков, связанных с осуществлением инвестиций;

рыночный (систематический) риск, который возникает под влиянием общих факторов, затрагивающих весь рынок. Его нельзя устранить;

3)специфический (несистематический) риск, возникающий под воздействием специфических для отдельных предприятий или отраслей факторов. Его можно сократить с помощью диверсификации.

Диверсификация - это сознательное комбинирование инвестиционных объектов, при котором достигается их разнообразие, а также определенная взаимосвязь между доходностью и риском.

Существуют следующие модели диверсификации инвестиционных портфелей.

Традиционные модели, сущность которых состоит в том, что инвестор просто вкладывает средства в некоторое количество активов и ждет, что вариация (отклонения) ожидаемой доходности портфеля будут невелики. При этом портфель должен содержать 10-15 различных ц.б. предприятий разных отраслей. Дальнейшее увеличение состава портфеля, как правило, нецелесообразно, т.к. это усложняет управление им.

Модель, предложенная Гарри Марковичем, основателем современной теории портфеля (1952 г.). Сущность модели заключается в том, что инвестор должен принимать решение по выбору портфеля исходя из показателей ожидаемой доходности и стандартного отклонения доходности (чем меньше стандартное отклонение, тем ниже риск инвестиций.). При этом ожидаемая доходность может быть представлена как мера потенциального вознаграждения, связанная с конкретным портфелем, а стандартное отклонение - как мера риска данного портфеля.

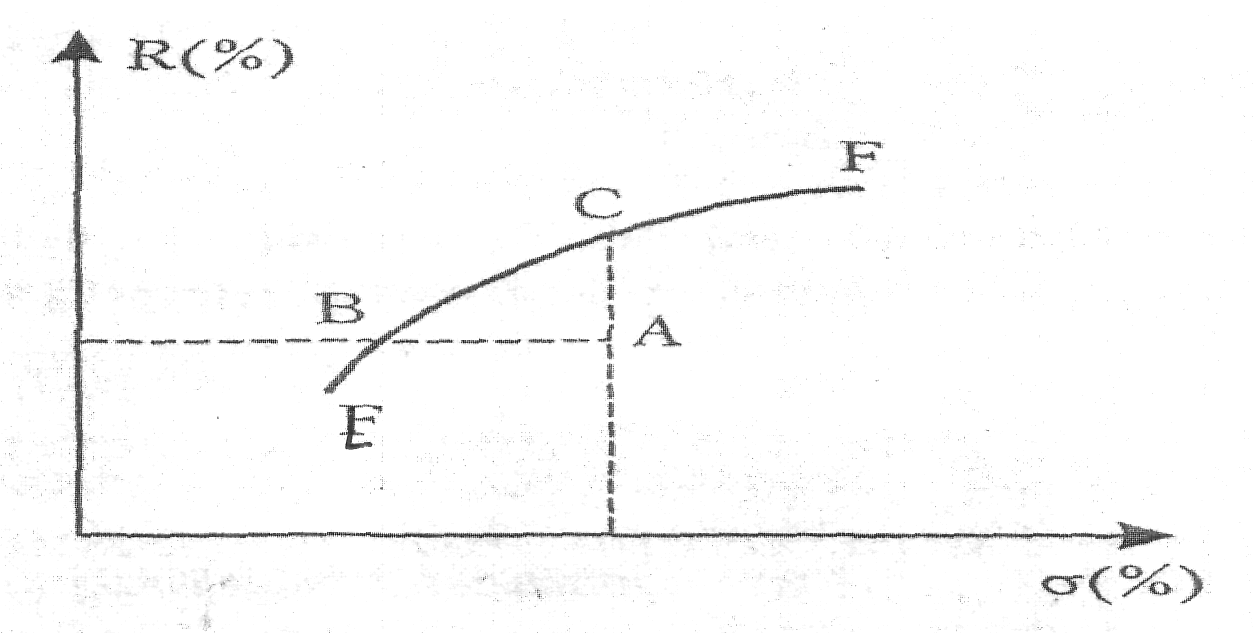

Метод оптимизации портфеля в этом случае основан на использовании кривых безразличия, которые представляют собой график, построенный в следующей системе координат: по горизонтальной оси откладываются значения риска, мерой которого является стандартное отклонение, а по вертикальной - величины вознаграждения, мерой которого служит ожидаемая доходность.

Согласно Марковичу, если имеется некоторый инвестиционный портфель А, то он является неэффективным (субоптимальным), т.к. портфель В мог бы обеспечить тот же самый уровень доходности с меньшей степенью риска, в то время как портфель С при той же степени риска мог бы обеспечить более высокую ожидаемую доходность. Т.о., все эффективные портфели должны лежать на кривой EF, которая называется эффективной границей или эффективным или оптимальным портфелем. Портфели, которые лежат в средней части кривой, обычно содержат много ценных бумаг, а, которые лежат ближе к краям - всего несколько. ТочкаFпоказывает, что инвестиции вложены в акции одного вида с максимальной ожидаемой доходностью, а точка Е отражает сочетание нескольких акций в портфеле, которые обеспечивают наименьшую степень риска портфеля.

Т.о., модель Марковица не дает возможность выбрать оптимальный портфель, а определяет набор эффективных портфелей, каждый из которых обеспечивает наибольшую ожидаемую доходность для определенного уровня риска.

3. Модель ценообразования на капитальные активы (САРМ), которая основана на том, что инвесторы, вкладывающие свои средства в рисковые активы, ожидают некоторого дополнительного дохода, превышающего безрисковую ставку дохода, как компенсацию за риск владения этими активами. Модель предполагает, что не принимающие риск инвесторы не обязательно его избегают, они требуют компенсацию в форме дополнительного ожидаемого дохода. Т.о., норма дохода по рисковому активу складывается из нормы дохода по безрисковому активу (безрисковой ставке) и премии за риск, которая связана с уровнем риска по данному активу. При этом премия за риск является функцией от систематического риска. Для измерения величины систематического риска используется специальный показатель - коэффициент β, который характеризует неустойчивость (изменчивость) дохода отдельной ценной бумаги относительно доходности рыночного портфеля. Данные по β-коэффициенту публикуются в специальных изданиях, но его можно и рассчитать по формуле:

![]()

где rх- корреляция (связь) между доходностью ценной бумаги х и средним уровнем доходности ценных бумаг на рынке;

σх - стандартное отклонение доходности конкретной ценной бумаги;

σ - стандартное отклонение доходности по рынку ценных бумаг в целом.

Уровень риска отдельных ценных бумаг определяется на основе следующих значений:

β=1- средний уровень риска;

β больше 1 - высокий уровень риска;

β меньше 1 - низкий уровень риска.

По портфелю β рассчитывается как средневзвешенный β-коэффициент отдельных видов входящих в портфель инвестиций, где в качестве веса берется их удельный вес в портфеле:

![]()

где βi- бета-коэффициентi-й акции;

di - доля инвестиций в i-ю акцию.

Модель ценообразования на капитальные активы описывает уравнение, выражающее отношение между требуемой нормой дохода по активу и систематическим риском, измеряемым β-коэффициентом. Требуемая доходность ценной бумаги равна

![]()

где Rq - безрисковая рыночная ставка;

Кт - ожидаемая прибыль портфеля;

βj - коэффициент данной ценной бумаги.

4. Модель Шарпа, согласно которой прибыль на каждую отдельную акцию строго коррелирует с общим рыночным индексом, т.е. для оптимизации портфеля необходимо установить, как каждая акция взаимодействует со всем рынком ценных бумаг. Это взаимодействие отражают фондовые индексы.

Ожидаемая доходность портфеля ценных бумаг определяется как взвешенная средняя ожидаемая доходность индивидуальных акций, где весами служат доли инвестиций в каждую акцию от всей суммы, вложенной в портфель акций:

![]()

![]() - доходностьi-й акции;

- доходностьi-й акции;

![]() - доля инвестиций

в i-ю акцию.

- доля инвестиций

в i-ю акцию.