- •1. Понятие финансов и финансовой деятельности. Основные принципы финансовой деятельности.

- •2. Финансовая система рф Понятие, принципы, институты.

- •3. Методы и формы финансовой деятельности государства и органов местного самоуправления.

- •4. Понятие и виды финансово-правовых актов.

- •5. Система органов, осуществляющих финансовую деятельность государства.

- •6. Полномочия Министерства финансов рф в сфере финансовой деятельности.

- •7. Понятие, предмет, метод и система финансового права.

- •8. Финансово-правовые нормы, их особенности и виды.

- •9. Финансовые правоотношения, их особенности и виды.

- •10. Правовые основы финансового контроля.

- •11. Виды финансового контроля и органы, его осуществляющие.

- •12. Основные методы финансового контроля.

- •13. Государственный финансовый контроль.

- •14. Счетная палата рф как орган финансового контроля.

- •15. Федеральное Казначейство: правовой статус и полномочия.

- •16. Федеральная Служба финансово-бюджетного надзора как орган финансового контроля.

- •17. Правовые основы аудита.

- •18. Государственный бюджет: Понятие , правовая сущность , структура государственного бюджета.

- •19. Закон о бюджете. Его структура.

- •Часть 1. Общие положения

- •21. Бюджетный процесс и его стадии.

- •22. Понятие бюджетного права, его источники.

- •23. Правовое регулирование составления бюджета.

- •26. Правовое регулирование межбюджетных отношений.

- •27. Ответственность за нарушение бюджетного законодательства.

- •28. Правовое регулирование государственных доходов, их виды.

- •29. Правовое регулирование государственных расходов, их виды.

- •30. Налоги и сборы: понятие, функции и значение. Классификация налогов.

- •31. Налоговая система рф.

- •32. Понятие налогового права и его место в системе финансового права. Источники налогового права.

- •33. Общая характеристика налоговых правоотношений. Субъекты налоговых правоотношений, основы их правового статуса.

- •34. Элементы налогообложения, их характеристика.

- •35. Налоговый контроль: правовая основа. Цели, задачи, формы налогового контроля.

- •36. Налоговые проверки. Акт выездной налоговой проверки.

- •37. Ответственность за совершение налоговых правонарушений.

- •38. Обжалование актов налоговых органов и действий (бездействия) их должностных лиц.

- •39. Государственный и муниципальный кредит. Понятие, формы, виды, принципы.

- •40. Правовое регулирование государственного и муниципального долга: понятие, виды и формы. Методы управления государственным долгом.

- •41. Правовые основы банковской системы рф.

- •42. Правовое положение Центрального банка рф. Его полномочия как органа банковского регулирования и надзора.

- •43. Субъекты финансовых правоотношений.

- •44. Банковские операции: виды, порядок лицензирования.

- •45. Правовое регулирование страхования вкладов физических лиц.

- •46. Эмиссионное право Центрального банка рф.

- •47. Страхование Понятие, значение и функции.

- •48. Участники страховых отношений, взаимодействие страховщиков.

- •49. Виды и объекты страхования, виды лицензий.

- •50. Правовое регулирование дефицита государственного бюджета.

- •51. Правовое регулирование обязательного государственного страхования.

- •52. Правовое регулирование страхового надзора.

- •53. Правовые основы регулирования денежного обращения в рф.

- •54. Правовые основы регулирования наличного денежного обращения.

- •55. Правовые основы регулирования безналичного денежного обращения.

- •56. Правовое регулирование расчетов в Российской Федерации.

- •57. Правовое регулирование расчетов аккредитивами.

- •58. Правовое регулирование расчетов инкассо.

- •59. Правовое регулирование расчетов чеками и платежными поручениями.

- •60. Понятие и структура валютных правоотношений.

- •61. Понятие, направления и органы валютного регулирования в рф.

- •62. Понятие и виды валютных операций.

- •63. Валютный контроль: понятие, направления и субъекты.

- •64. Права и обязанности органов и агентов валютного контроля.

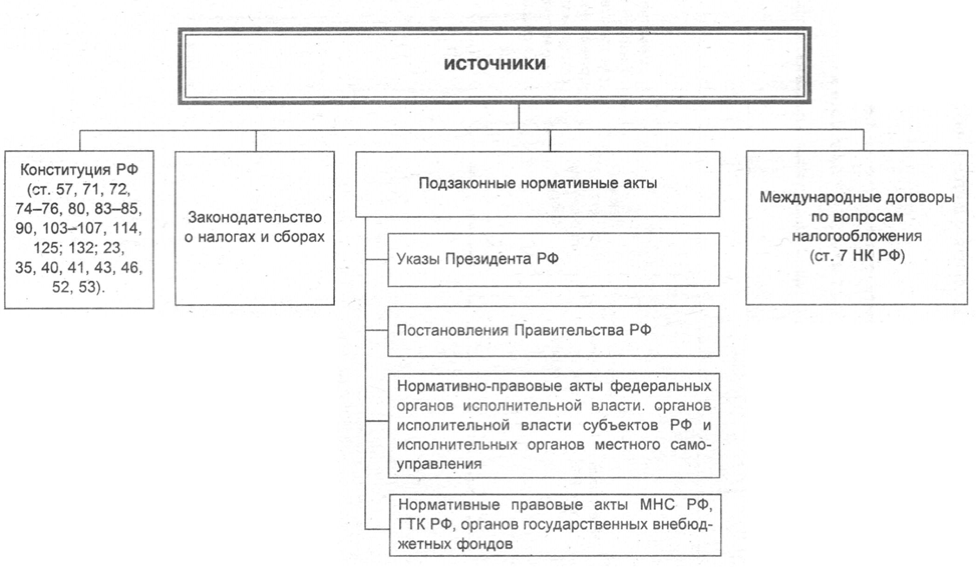

32. Понятие налогового права и его место в системе финансового права. Источники налогового права.

Налоговое право — это подотрасль финансового права, которая регулируют общественные отношения, возникающие по поводу установления, введения, взимания налогов и сборов и перечисления в бюджетную систему РФ, осуществление налогового контроля и привлечение к ответственности за нарушение норм налогового законодательства. Налоговое право занимает важное место в системе финансового права, т.к. это целая подотрасль, регулирующая объемный круг правоотношений, от которых зависит правильность и эффективность перечисления средств в бюджет.

Источники налогового права – это результаты правотворческой деятельности компетентных органов государства в сфере регулирования налоговых и иных общественных отношений, составляющих предмет этой отрасли права. К источникам налогового права можно отнести:

Международные источники: международные акты, устанавливающие общие принципы налогового права и налогообложения; международные налоговые соглашения (соглашения об устранении двойного налогообложения, заключаемые РФ с различными странами); решения международных судов о толковании международных соглашений;

Конституция Российской Федерации;

Специальное налоговое законодательство: федеральное законы (НК РФ и ФЗ, принятые на основании и в соответствии с ним); региональное (законы субъектов РФ); нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления;

Общее налоговое законодательство (ФЗ, содержащие нормы о налогах – Уголовный кодекс РФ, Таможенный кодекс РФ и др.);

Подзаконные нормативные правовые акты о налогообложении: акты органов общей компетенции (Указы Президента РФ, постановления Правительства РФ, подзаконные нормативные правовые акты);

акты органов специальной компетенции (Приказы Минфина, ФНС).

33. Общая характеристика налоговых правоотношений. Субъекты налоговых правоотношений, основы их правового статуса.

Налоговые правоотношения – это отношения по установлению, введению и взиманию налогов и сборов, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действии (бездействии) их должностных лиц и привлечения к ответственности за совершение налоговых правонарушений. Признаки: имеют место исключительно в сфере налогов и сборов; возникают, прекращаются и изменяются на основе норм налогового права; носят публичный характер; складываются по поводу денежных средств; обязательной стороной в них выступает государство лице налоговых или финансовых органов.

Основным содержанием налогового правоотношения в этом случае является обязанность налогоплательщика внести в бюджетную или внебюджетный государственный фонд денежную сумму в соответствии с установленными ставками и в предусмотренные сроки, а обязанность компетентных органов – обеспечить уплату налогов. Невыполнение налогоплательщиком своей обязанности влечет за собой причинение материального ущерба государству или муниципальному образованию, ограничивают их возможности по реализации своих функций, поэтому законодательство предусматривает строгие меры воздействия на лиц, допустивших такое правонарушение, чтобы обеспечить выполнение таких обязанностей. В налоговых правоотношения участвуют: налогоплательщики, налоговые органы, кредитные организации – банки, которые принимают и зачисляют налоговые платежи на счета соответствующих бюджетов. Они являются носителями юридических прав и обязанностей в данных отношениях, т.е. субъектами налогового права.

Структура налогового правоотношения, как и любого другого включает объект, субъекты и содержание. Объект – это то на что они направлены - денежные средства, но могут выступать и документы, действия и др. Содержание - права и обязанности их участников. В регулятивных правоотношениях право одной стороны противостоит обязанности другой совершить определенные действия. В охранительных правоотношениях содержанием выступает обязанность лица нарушившего налоговое законодательство, претерпевать меры юридической ответственности. Субъекты – лица участвующие в налоговых правоотношениях:

- Организации и физические лица, признаваемые налогоплательщиками.

- Организации и физические лица, признаваемые налоговыми агентами.

- Налоговые органы.

- Таможенные органы.

- Государственные органы исполнительной власти, местного самоуправления, другие уполномоченные ими органы, должностные лица и организации осуществляющие в установленном порядке прием от налогоплательщиков денежных средств в счет уплаты налогов и переводов их в бюджеты.