- •Тема 1. Фінансовий ринок: сутність, функції

- •Тема 2. Регулювання фінансового ринку 19

- •Тема 3. Фінансові посередники..................................... 39

- •Тема 4. Ризик і ціна капіталу 52

- •Тема 5. Ринок капіталів 75

- •Тема 6. Ринок похідних фінансових

- •Тема 7. Грошовий ринок і ринок банківських

- •Тема 8. Валютний ринок 142

- •Тема 9. Фондова біржа і біржові операції 160

- •Модуль 1 теоретичні і правові засади функціонування фінансового ринку

- •Тема 1. Фінансовий ринок: сутність,

- •Структура фінансового ринку

- •1.3. Класифікація фінансових ринків

- •1.4. Суб'єкти і об'єкти фінансового ринку

- •Тема 2. Регулювання фінансового ринку

- •2.1. Законодавче регулювання процесів фінансового ринку

- •2.2. Форми, напрями та органи державного регулювання фінансового ринку в Україні

- •2.3. Інструменти регулювання руху капіталу на рівні окремої країни

- •2.4. Наднаціональні органи регулювання фінансових ринків

- •Завдання до модульної контрольної роботи № 1

- •Модуль 2 фінансові інститути та ціноутворення на фінансовому ринку

- •Тема 3. Фінансові посередники

- •3.2. Фінансові послуги

- •Тема 4. Ризик і ціна капіталу

- •4.2. Визначення ціни капіталу з урахуванням фактора часу

- •4.3. Оцінювання вартості капіталу

- •4.4. Ризик фінансових інструментів і його оцінювання

- •Тести для перевірки теоретичних знань

- •Завдання до модульної контрольної роботи № 2

- •Модуль 3

- •Тема 5. Ринок капіталів

- •5.2. Фондовий ринок як складова ринку капіталу

- •5.3. Інструменти фондового ринку

- •5.4. Оцінювання ефективності окремих фондових інструментів

- •Практичне заняття № 2 Ринок капіталів

- •Тема 6. Ринок похідних фінансових інструментів

- •6.3. Форвардний контракт

- •6.4. Ф'ючерсний контракт

- •6.6. Свопи

- •6.7. Інші види похідних фінансових інструментів

- •Практичне заняття № 3 Ринок похідних фінансових інструментів

- •Питання для самоконтролю

- •Тести для перевірки теоретичних знань

- •Завдання до модульної контрольної роботи № з

- •Модуль 4 грошовий і валютний ринки. Фондова біржа і біржова торгівля

- •Тема 7. Грошовий ринок і ринок банківських позичок

- •7.2. Інструменти грошового ринку

- •7.3. Попит і пропозиція на грошовому ринку

- •7.4. Складові грошового ринку

- •Питання для самоконтролю

- •Тема 8. Валютний ринок

- •8.2. Суб'єкти та об'єкт валютного ринку

- •8.3. Валютний курс і його прогнозування

- •Питання для самоконтролю

- •Тема 9. Фондова біржа і біржові операції

- •9.2. Операційний механізм біржової торгівлі

- •9.3. Види біржових угод та їх основні характеристики

- •Практичне заняття № 4 Грошовий і валютний ринки

- •Питання для самоконтролю

- •Тести для перевірки теоретичних знань тема 7

- •Список рекомендованої та використаної літератури

- •Фінансовий ринок

5.4. Оцінювання ефективності окремих фондових інструментів

Існує три можливих джерела отримання доходів від придбаних акцій. Це доходи від дивідендів, від підвищення ринкової вартості цінних паперів, від збільшення кількості акцій у результаті їхнього дроблення.

Доходи від дивідендів. Дивіденди сплачують з прибутку. Розмір платежу повинен бути ухвалений радою директорів компанії. Дивідендна політика може бути різною, але найчастіше акціонерам видають 30-70% від розміру доходів компанії.Дивіденди можуть сплачуватись у вигляді грошових коштів, додаткових акцій або продукції компанії. Останній тип дивідендів, наприклад, у США, зустрічається вкрай рідко.

Дивіденди у вигляді грошових коштів (cash dividends) встановлюють як суму грошей, що сплачують на одну акцію, або як відсоткову ставку на її номінальну вартість.

Дивіденди у вигляді акцій (stock dividends) видають акціями замість грошових коштів.

Доходи від підвищення ринкової ціни акцій. У багатьох випадках акціонери купують акції на визначений період, за який ринкова ціна акції може зрости. Тому, при продажу акцій через певний час, власник отримує дохід не лише від дивідендів, а й від різниці вартості на момент придбання та продажу.

Доходи від відносного збільшення кількості акцій у результаті їхнього дроблення. Дроблення акцій — це процедура, за якою акції, викуплені акціонерами, поділяються на більшу кількість акцій (приміром, на 2 : 1; 3 : 1 або 4:1). Після такого дроблення акціонер, який з самого початку володів, скажімо, 100 акціями, має вже в наявності 200; 300 або 400 акцій. Однак така процедура знижує ринкову вартість акцій, що робить їх привабливішими для придбання, особливо якщо розмір дивіденда на одну акцію зберігається або зменшується в меншій пропорції. А це, у свою чергу, є ознакою, що їхній курс через деякий час знову зросте і, як наслідок, збільшаться пропорційно дробленню доходи перших інвесторів.

Значна кількість дроблень здійснюється для збільшення кількості акцій в обігу. Разом з тим інколи застосовують процедуру консолідації (зворотного дроблення) акцій. Консолідація зменшує кількість акцій в обігу і збільшує біржовий курс акції шляхом обміну частини однієї знову випущеної акції на кожну раніше випущену. Так, при зворотному дробленні акції у співвідношенні 1 : 2 одну нову акцію обмінюють на дві раніше випущені. Зворотне дроблення використовують також для підвищення комерційної привабливості акцій за допомогою доведення їхнього курсу до вищого рівня.

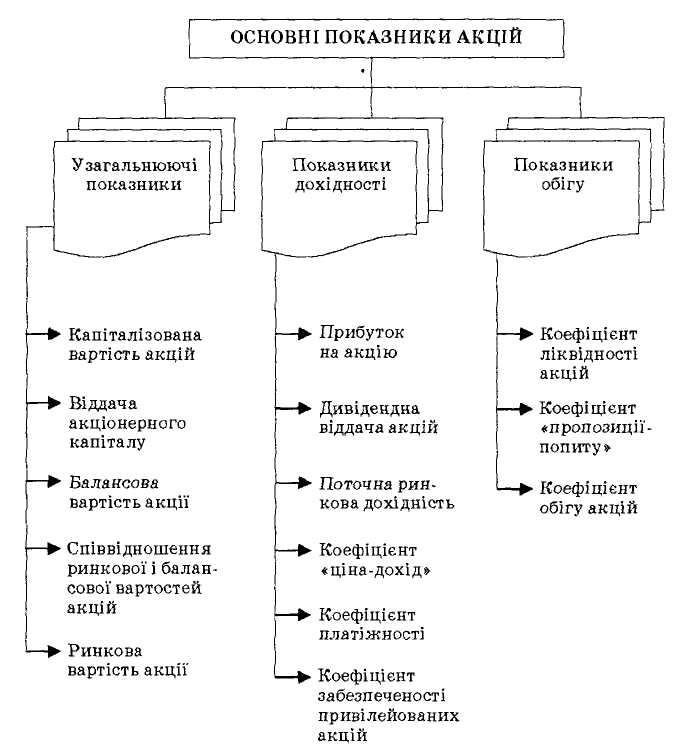

Властивості акцій окремих корпоративних структур оцінюються за допомогою системи показників (див. рис. 5.3).

де

Q

— кількість

емітованих простих акцій; Ра

—

ринкова

вартість

простої акції.

149

![]()

Віддача акціонерного капіталу (Вв а) — показує темп зростання вкладеного акціонерами капіталу:

![]()

де П — сума чистого прибутку; Пр — відсотки за користування позиковими коштами; Ка— балансова вартість акціонерного капіталу; Кв а — капіталізована вартість акцій.

Балансова вартість простої акції (Аб) є бухгалтерським підтвердженням забезпеченості емітованої акції капіталом корпоративної структури:

![]()

де Р — розмір страхового (резервного) фонду.

Співвідношення ринкової і балансової вартостей акцій (Са) — узагальнюючий показник, який свідчить про успіх (чи невдачу) корпорації:

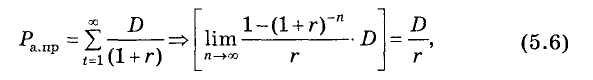

Ринкова вартість привілейованої акції (Рапр) пов'язана зі зведенням доходів (фіксованих дивідендів) до поточної вартості і фактично може бути визначена за формулою:

де D — річна сума постійних дивідендів; r — норма дохідності акцій подібного класу ризику (десятковий дріб).

Таким чином, найпростішим варіантом оцінки поточної вартості привілейованих акцій є співвідношення величини дивідендів та ринкової норми дохідності за акціями подібного класу ризику.

У деяких випадках відбувається емісія привілейованих акцій на умовах їх викупу в певний момент за відповідною ціною — ціною викупу. Тоді поточна ринкова вартість визначається за формулою:

![]()

де Рт — ціна викупу акції; PVAr n — множник дисконтування ануїтету при ставці дисконтування r за п періодів; PVrn — множник дисконтування одиничної суми при ставці дисконтування r за п періодів; п — кількість років використання акції.

Для спеціалістів фондового ринку важливим завданням є визначення вартості простих акцій, оскільки вони не мають гарантованого рівня доходів. Як відомо, доходами за акціями є дивіденди та капітальний приріст вартості акцій. Майбутні

грошові потоки за простими акціями можуть складатися з суми нарахованих дивідендів — якщо акції використовуватимуть протягом невизначеного періоду часу, або з суми нарахованих дивідендів і прогнозної вартості реалізації фондового інструменту — якщо акції використовуватимуть протягом заздалегідь обумовленого періоду часу.

У разі оцінювання поточної вартості простих акцій використовують такі три варіанти прогнозування динаміки дивідендів:

а)дивіденди не змінюються — темп приросту дорівнює нулю;

б)дивіденди зростають з постійним темпом приросту;

в)дивіденди зростають зі змінним темпом приросту.

За умови постійних виплат дивідендів поточну ринкову вартість простих акцій визначають як і привілейованих акцій, тобто:

![]()

де Ра — поточна ринкова вартість акцій; D — річна сума дивідендів; r — норма дохідності акцій подібного класу ризику (десятковий дріб).

Для розрахунку поточної вартості акцій з постійним приростом дивідендів використовують «модель Гордона»:

![]()

де g — річний темп приросту дивідендів (g = const); Do — дивіденди, виплачені компанією впродовж базового року.

Формула (5.9) має сенс, якщо g <r.

За змінного темпу зростання дивідендів поточну вартість акцій розраховують за формулою:

![]()

де Dt — обсяг дивідендів, які інвестор отримає у t-му році.

Для визначення вартості акцій також використовують модифіковану модель, яка враховує прибуток підприємства та напрями його використання:

![]()

де I — очікуваний прибуток наступного року; b — частка прибутку, спрямовуваного на інвестування; r — норма дохідності акцій цього типу; k — дохідність вкладень у розвиток компанії.

![]()

Якщо інвестор планує в майбутньому продати акцію, він може оцінити її вартість за формулою:

![]()

З позицій теоретичного підходу, ціна простої акції має визначається дисконтуванням усіх доходів, тобто дивідендів, які за нею виплачують. У такому разі формула визначення поточної (курсової) вартості матиме такий вигляд:

де Рп — прогнозна вартість реалізації акції в кінці періоду її використання; п — кількість років використання акції.

Оцінка вартості акцій показує, що коли на ринку акції котируються за ціною, нижчою за поточну ринкову, вони недооцінені і є сенс вкладати в них кошти, і навпаки, якщо на ринку акції котируються за ціною, вищою, ніж поточна ринкова, відповідно, акції є переоціненими і придбання їх не має сенсу.

Прибуток на акцію (Па) — використовують для оцінювання минулих результатів діяльності корпорації і показує, наскільки ефективно AT використовує ресурси, надані власниками простих акцій (у кінцевому рахунку він показує розмір доходу, який спрямований на споживання і нагромадження з розрахунку на одну просту акцію):

![]()

Дивідендна віддача акцій (Да), або поточна ринкова дохідність, показує розмір доходу, який спрямований на поточне споживання акціонерів з розрахунку на одну грошову одиницю ринкової вартості акції:

![]()

де D — розмір нарахованих дивідендів.

153

![]()

У разі прийняття рішення про доцільність придбання акції на основі рівня поточної дохідності інвестор, як правило, прогнозує довгострокові інвестиції в цей фінансовий актив. Тому сукупна дохідність у цьому разі збігається з поточною дивідендною дохідністю.

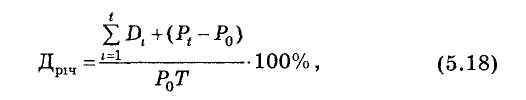

За купівлі акцій з метою перепродажу через деякий час ураховують дивідендну і капіталізовану дохідність. Отже, сукупна (повна) дохідність може бути визначена за формулою:

де Di — річні дивіденди, які виплачують в і-му році; Pt — ринкова вартість акцій у t-мy році; Ро — вартість придбання акцій. Середньорічну сукупну дохідність (кінцеву дохідність) за акціями визначають за формулою:

Середньорічну сукупну дохідність (кінцеву) за короткостроковими операціями розраховують за формулою:

![]()

де P1 — вартість акції на момент продажу; Т — кількість днів володіння акцією. Коефіцієнт «ціна - дохід» (Кц/Д) характеризує зв'язок між ринковою вартістю акції і доходом, який вона приносить (якщо порівняти акції кількох підприємств за цим показником, то найбільш інвестиційно привабливими будуть акції з найменшим коефіцієнтом Кц/Д):

![]()

Коефіцієнт платіжності (Кпл) показує частку прибутку, що спрямована на виплату дивідендів:

![]()

Коефіцієнт забезпеченості привілейованих акцій (К3) визначає ступінь захищеності акціонера, оскільки дає змогу оцінити забезпеченість привілейованих акцій чистими активами:

![]()

де ЧА — чисті активи акціонерного товариства (активи за мінусом зобов'язань); Qnp — кількість емітованих привілейованих акцій.

Коефіцієнт ліквідності акцій (Кл) характеризує можливість продажу акцій конкретного емітента:

![]()

ДеVпроп, Vпрод — відповідно загальний і реальний обсяг пропозиції акцій.

Коефіцієнт ліквідності акцій доцільно розглядати в комплексі з коефіцієнтом «попиту — пропозиції», який показує співвідношення цін пропозиції та попиту:

![]()

де Цпроп., Цпопиту — ціна відповідно пропозиції і попиту акцій.

Коефіцієнт обігу акцій (Коб) є різновидом показника ліквідності акцій і дає змогу визначити обсяг обігу акцій конкретного емітента:

![]()

Суть оцінки вартості облігації полягає в тому, що протягом періоду обігу облігації її власник повинен отримати ту саму суму, яку він вклав в облігацію, купуючи її. Проте сукупність платежів, що має отримати власник облігацій, розтягнуто у часі, і відповідно всі майбутні платежі потрібно звести до теперішньої вартості (моменту часу, на який здійснюється оцінювання) шляхом дисконтування.

Сума майбутніх грошових потоків за купонними облігаціями складається з відсотків за фінансовим активом і ціни облігації на момент погашення. При оцінюванні вартості купонної облігації враховують такі показники: номінальна вартість, відсоткова ставка, строк до погашення, умови виплати відсотків

(періодичність виплат). Отже, поточну ринкову вартість купонних облігацій за умови, що протягом строку обігу облігації здійснюють періодичні виплати відсотків, а в кінці строку виплачують номінал, розраховують за формулою:

![]()

Ця формула є базовою математичною моделлю оцінки грошової вартості відсоткових облігацій.

У разі виплати суми купону за облігаціями частіше ніж один раз на рік формулу (5.26) можна трансформувати у формулу:

![]()

де k — періодичність виплати відсотків протягом року.

Якщо виплата всієї суми відсотків здійснюється під час погашення облігації формула (5.26) модифікується у формулу:

![]()

де Ck — сума відсотків за облігацією, яку буде нараховано під час її погашення за відповідною ставкою.

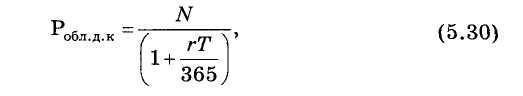

Для облігацій з нульовим купоном (дисконтних) поточну ринкову вартість визначають за формулою:

![]()

де n — кількість років, через які відбудеться погашення облігації. Якщо строк обігу дисконтних облігацій менший за один рік, поточну ринкову вартість облігації визначають за формулою:

де T — кількість днів до погашення облігації. 156

За безстроковими облігаціями передбачено невизначено тривалий період виплати доходів (купону). У разі фіксованого розміру купону протягом усього строку обігу облігації поточну ринкову вартість розраховують за формулою:

![]()

яка фактично становить суму членів нескінченно спадної геометричної прогресії.

Для оцінки ефективності вкладень в облігації використовують такі показники: купонна, поточна і повна дохідність.

1. Купонна ставка (Дс) — встановлюється за умовами емісії облігації, визначається відносно номіналу і показує, який відсоток доходу нараховують щорічно власникові облігації. Купонну ставку визначають за формулою:

![]()

де С — річний купонний дохід, гр. од.

Як правило, цей показник не розраховують. Він встановлюється згідно з умовами випуску.

2. Поточна дохідність — визначає відсоток доходу, який щорічно отримує власник облігації на інвестований капітал і розраховується як відсоткове співвідношення між річним купонним доходом від облігації і тією ціною, за якою інвестор її придбав.

Треба розрізняти дохідність, яка наводиться у біржових даних, і дохідність для певного інвестора: у першому разі у знаменнику стоїть поточна вартість цінного паперу, у другому — використовується ціна, за якою інвестор купив облігацію. Отже, поточна дохідність може бути визначена за формулою:

![]()

де Робл — поточна вартість облігації (ціна, за якою інвестор придбав облігацію).

Проте показник поточної дохідності не може використовуватись як загальний критерій визначення доцільності інвестицій у ці облігації, тому прийнятнішим є аналіз показника повної дохідності облігації.

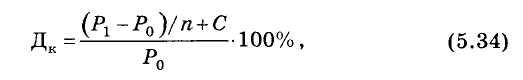

3. Дохідність на дату погашення (кінцева дохідність облігації) — характеризує не лише поточний дохід за облігацією,а й виграш (збиток), який отримує інвестор, погашаючи облігацію за ціною, вищою або нижчою за ціну купівлі. Повну дохідність розраховують за формулою:

де Р1 — вартість реалізації (номінал) облігації; Ро — ціна купівлі облігації (поточна вартість на момент оцінки); п — кількість років обігу облігації.

Модель розрахунку очікуваної поточної дохідності за облігаціями з виплатою всієї суми відсотків під час погашення випливає з рівняння (5.28) і визначається:

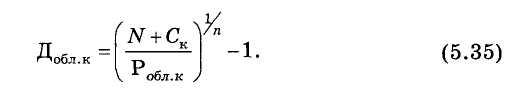

Очікувана дохідність за дисконтними облігаціями (з нульовим купоном) випливає з формули (5.28) і визначається як:

На ринку також розміщуються короткострокові дисконтні облігації, строк обігу яких менше року. У такому разі очікувану дохідність можна розрахувати за формулою:

![]()

Як уже зазначалося за розрахунку поточної ринкової вартості облігації, на ринку розміщуються й безстрокові облігації, за якими виплачується фіксований купон протягом строку обігу фінансового активу. У такому разі модель розрахунку очікуваної поточної дохідності може набувати вигляду.

![]()

де Ро6л — ціна, за якою облігація реалізується на ринку.

Реальний дохід на облігацію (Дор) — визначає залежність доходу на облігацію від норми відсотка та її ринкової вартості:

![]()