- •Эдуард Аркадьевич Фияксель , Елена Моисеевна Рогова , Елена Анатольевна Ткаченко Венчурный менеджмент: учебное пособие

- •Часть 1

- •Часть 1

- •Глава 1

- •1.1. Роль инноваций в современном мире

- •1.2. Инновации в рамках национальных инновационных систем

- •1.3. Высокие технологии и их роль в экономике

- •1.4. Инновационный потенциал экономики

- •Глава 2

- •2.1. Место технологии в интеллектуальном капитале предприятия

- •2.2. Влияние инновационных технологий на конкурентоспособность предприятия

- •2.3. Инновационный потенциал и инновационное развитие предприятия

- •2.4. Источники финансирования инновационной деятельности

- •Глава 3

- •3.1. Роль инновационного бизнеса в экономике

- •3.2. Проблемы привлечения инвестиций в инновационный бизнес

- •Часть 2

- •Глава 4

- •4.1. Венчурный капитал как источник финансирования инновационных проектов

- •4.2. Венчурные инвесторы как финансовые посредники

- •4.3. Венчурное инвестирование частных компаний

- •4.4. Участие венчурных инвесторов в управлении финансируемыми компаниями

- •4.5. Извлечение дохода при выходе из финансируемых компаний

- •4.6. Основные области венчурного менеджмента

- •Глава 5

- •5.1. Стадии венчурного инвестирования

- •5.2. Направления деятельности венчурного инвестора

- •5.3. Структура венчурного фонда

- •5.4. Вознаграждение управляющей компании

- •Глава 6

- •6.1. Общие подходы к оценке компаний

- •6.2. Метод мультипликаторов

- •6.3. Метод дисконтированных денежных потоков

- •6.4. Венчурный метод

- •6.5. Метод реальных опционов

- •Глава 7

- •7.1. Драйверы стоимости венчурных компаний

- •7.2. Факторы успеха венчурных инвестиций

- •7.3. Процесс отбора компаний

- •Часть 3

- •Глава 8

- •8.1. Понятие и стадии реализации венчурного проекта

- •8.2. Управление инновационными венчурными проектами

- •Глава 9

- •9.1. Модель принятия инвестиционных решений

- •9.2. Формирование денежных потоков инвестиционного проекта и управление ими

- •Глава 10

- •10.1. Метод чистой дисконтированной стоимости

- •10.2. Внутренняя норма доходности

- •10.3. Метод рентабельности инвестиций (roi)

- •10.4. Экономическая добавленная стоимость

- •10.5. Основные подходы к оценке инновационной технологии

- •Часть 4

- •Глава 11

- •11.1. Рынок неформального венчурного капитала: понятие и структура

- •11.2. Отличия бизнес-ангелов от институциональных инвесторов

- •11.3. Особенности деятельности бизнес-ангелов в России

- •11.4. Проблемы неформального рынка венчурного капитала в России

- •Глава 12

- •12.1. Критерии отбора проектов

- •I. Основные критерии

- •12.2. Процедура отбора проектов

- •Глава 13

- •13.1. Неформальные объединения бизнес-ангелов

- •13.2. Функции объединений бизнес-ангелов

- •13.3. Образование региональных инновационных кластеров с участием венчурного капитала

- •Глава 14

- •14.1. Государственно-частные партнерства и их роль в экономике

- •14.2. Инструменты и модели государственно-частного партнерства в венчурной индустрии

- •14.3. Использование механизмов партнерства в России

- •Часть 5

- •Глава 15

- •15.1. Сущность корпоративных венчурных инвестиций

- •15.2. Корпоративный венчурный проект

- •15.3. Механизмы управления корпоративными венчурными инвестициями

- •Глава 16

- •16.1. Корпоративный венчурный проект как реальный опцион

- •16.2. Оценка корпоративного венчурного проекта как реального опциона

- •Часть 6

- •Глава 17

- •17.1. История успеха или четыре команды одного проекта (компания «Информсервис»)

- •17.2. Венчурный фонд abrt

- •3.5. Стадия проекта

6.4. Венчурный метод

Венчурный метод является модификацией метода дисконтированных денежных потоков, учитывающей только стоимость компании на период выхода из нее венчурного капиталиста.

Стоимость компании на момент выхода может быть найдена методом дисконтированных денежных потоков либо методом рыночных аналогов. В последнем случае необходимо учитывать также вероятность успешного выхода. Таким образом, можно построить следующую модель оценки.

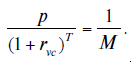

Пусть EVE (expected value of exit) – ожидаемая стоимость компании на момент выхода из нее венчурного инвестора; р — вероятность успешного выхода. Если этот выход ожидается через Т лет и дополнительных раундов финансирования не предвидится, то текущая стоимость компании на момент выхода, PVE, может быть найдена следующим образом:

где rvc – ставка дисконтирования для венчурного капиталиста (может быть рассчитана по формуле (6.3), однако возможны и другие ее интерпретации, поскольку данный метод учитывает не только фундаментальные, но и рыночные факторы, оказывающие влияние на стоимость компании.

Выражение

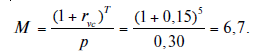

представляет собой эффективный коэффициент дисконтирования для оценки стоимости компании на момент выхода венчурного капиталиста. Выражение, обратное этому показателю, – будущая желаемая стоимость денег для венчурного капиталиста, М:

Тогда чистая дисконтированная стоимость компании по венчурному методу может быть найдена так:

NPVvc = PVE-K0, (6.7)

где К0 – объем первоначальных инвестиций венчурного капиталиста.

Венчурный метод позволяет оценить и текущую стоимость объема венчурных инвестиций как доли в акционерном капитале инвестируемой компании:

где RCOP (required current ownership percentage) – текущая доля венчурного капитала в капитале инвестируемой компании; RFOP (required final ownership percentage) – доля венчурного капитала на момент выхода из компании с учетом нескольких раундов финансирования. Однако на практике доля венчурного капитала в акционерном капитале инвестируемых компаний редко опускается ниже 20 %[26].

Пример 6.1

Пусть фирма венчурного капитала Successful Ventures инвестирует средства венчурного фонда SV II в компанию «Новые решения». Объем финансирования составляет 6 млн. долл., структура инвестирования – 5 млн. акций (конвертируемые привилегированные акции). Основателям компании в настоящее время принадлежит 10 млн. обыкновенных акций. Таким образом, после конвертации привилегированных акций капитал компании «Новые решения» составят 15 млн. акций. Фирма венчурного капитала предполагает выйти из компании через пять лет и оценивает вероятность успешного выхода в 30 %. Выход может быть осуществлен через IPO, в среднем стоимость акций после IPO в отрасли составляет 300 млн. долл. Стоимость капитала для венчурного инвестора составляет 15 %. Стоит ли инвестировать в компанию на таких условиях?

Решение:

Прежде всего рассчитаем будущую желаемую стоимость денег для венчурного инвестора:

Текущая стоимость компании с учетом выхода составит:

PVE = EVE / М = 300 / 6,7 = 44,78 млн. долл.

Доля венчурного инвестора составляет на сегодняшний день:

5 млн. акций / 15 млн. акций = 33,3 %.

Следовательно, ее текущая стоимость RCOP составит:

RCOP = 44,78x0,33 = 14,92 млн. долл.

Учитывая, что венчурный инвестор предполагает вложить в компанию 6 млн. долл., чистая текущая стоимость инвестирования составит 8,92 млн. долл., и рекомендуется не только осуществить инвестиции, но впоследствии провести дополнительные раунды финансирования и увеличить долю венчурного инвестора в компании.