- •Эдуард Аркадьевич Фияксель , Елена Моисеевна Рогова , Елена Анатольевна Ткаченко Венчурный менеджмент: учебное пособие

- •Часть 1

- •Часть 1

- •Глава 1

- •1.1. Роль инноваций в современном мире

- •1.2. Инновации в рамках национальных инновационных систем

- •1.3. Высокие технологии и их роль в экономике

- •1.4. Инновационный потенциал экономики

- •Глава 2

- •2.1. Место технологии в интеллектуальном капитале предприятия

- •2.2. Влияние инновационных технологий на конкурентоспособность предприятия

- •2.3. Инновационный потенциал и инновационное развитие предприятия

- •2.4. Источники финансирования инновационной деятельности

- •Глава 3

- •3.1. Роль инновационного бизнеса в экономике

- •3.2. Проблемы привлечения инвестиций в инновационный бизнес

- •Часть 2

- •Глава 4

- •4.1. Венчурный капитал как источник финансирования инновационных проектов

- •4.2. Венчурные инвесторы как финансовые посредники

- •4.3. Венчурное инвестирование частных компаний

- •4.4. Участие венчурных инвесторов в управлении финансируемыми компаниями

- •4.5. Извлечение дохода при выходе из финансируемых компаний

- •4.6. Основные области венчурного менеджмента

- •Глава 5

- •5.1. Стадии венчурного инвестирования

- •5.2. Направления деятельности венчурного инвестора

- •5.3. Структура венчурного фонда

- •5.4. Вознаграждение управляющей компании

- •Глава 6

- •6.1. Общие подходы к оценке компаний

- •6.2. Метод мультипликаторов

- •6.3. Метод дисконтированных денежных потоков

- •6.4. Венчурный метод

- •6.5. Метод реальных опционов

- •Глава 7

- •7.1. Драйверы стоимости венчурных компаний

- •7.2. Факторы успеха венчурных инвестиций

- •7.3. Процесс отбора компаний

- •Часть 3

- •Глава 8

- •8.1. Понятие и стадии реализации венчурного проекта

- •8.2. Управление инновационными венчурными проектами

- •Глава 9

- •9.1. Модель принятия инвестиционных решений

- •9.2. Формирование денежных потоков инвестиционного проекта и управление ими

- •Глава 10

- •10.1. Метод чистой дисконтированной стоимости

- •10.2. Внутренняя норма доходности

- •10.3. Метод рентабельности инвестиций (roi)

- •10.4. Экономическая добавленная стоимость

- •10.5. Основные подходы к оценке инновационной технологии

- •Часть 4

- •Глава 11

- •11.1. Рынок неформального венчурного капитала: понятие и структура

- •11.2. Отличия бизнес-ангелов от институциональных инвесторов

- •11.3. Особенности деятельности бизнес-ангелов в России

- •11.4. Проблемы неформального рынка венчурного капитала в России

- •Глава 12

- •12.1. Критерии отбора проектов

- •I. Основные критерии

- •12.2. Процедура отбора проектов

- •Глава 13

- •13.1. Неформальные объединения бизнес-ангелов

- •13.2. Функции объединений бизнес-ангелов

- •13.3. Образование региональных инновационных кластеров с участием венчурного капитала

- •Глава 14

- •14.1. Государственно-частные партнерства и их роль в экономике

- •14.2. Инструменты и модели государственно-частного партнерства в венчурной индустрии

- •14.3. Использование механизмов партнерства в России

- •Часть 5

- •Глава 15

- •15.1. Сущность корпоративных венчурных инвестиций

- •15.2. Корпоративный венчурный проект

- •15.3. Механизмы управления корпоративными венчурными инвестициями

- •Глава 16

- •16.1. Корпоративный венчурный проект как реальный опцион

- •16.2. Оценка корпоративного венчурного проекта как реального опциона

- •Часть 6

- •Глава 17

- •17.1. История успеха или четыре команды одного проекта (компания «Информсервис»)

- •17.2. Венчурный фонд abrt

- •3.5. Стадия проекта

4.6. Основные области венчурного менеджмента

Учитывая специфические особенности венчурного инвестирования, следует определиться с тем, что понимается под венчурным менеджментом.

Хотя управление капиталом венчурного фонда требует специфических инструментов, ключевым фактором успеха венчурных инвестиций выступает управление инновационными стартапами, осуществляемое фирмой венчурного капитала (управляющей компанией). Венчурный менеджмент включает:

– управление портфелем инновационных проектов (отбор, оценка, балансирование портфеля, оптимизация, мониторинг);

– управление непосредственно инновационным проектом (планирование, реализация, выход на рынок, финансирование, управление персоналом);

– управление финансовыми, коммерческими и техническими рисками;

– финансовый менеджмент инновационного предприятия;

– мониторинг и контроль.

Вопросы для обсуждения

1. В чем заключаются особенности венчурного инвестирования, его отличия от других форм инвестирования?

2. Почему венчурные инвесторы вкладывают средства в быстрорастущие инновационные компании?

3. Назовите основные преимущества венчурного капитала как источника финансирования инновационного бизнеса.

4. В чем заключаются особенности формы партнерства с ограниченной ответственностью? Почему именно эта форма характерна для организации венчурного капитала?

5. Почему венчурный капитал играет важную роль в инновационной экономике?

6. Опишите различия между венчурными фондами и фондами прямых инвестиций. Где взаимоотношения инвесторов и предприятий носят более тесный характер и почему это происходит?

Глава 5

Процессы венчурного инвестирования

Ключевые понятия:

Стадии жизненного цикла компании

Ранние стадии

Поздние стадии

Инвестирование

Мониторинг

Процедуры выхода

Фонд фондов

Объявленный капитал

Капитал, инвестируемый фондом

Плата генеральному партнеру за управление

Вознаграждение генерального партнера через участие в прибылях

5.1. Стадии венчурного инвестирования

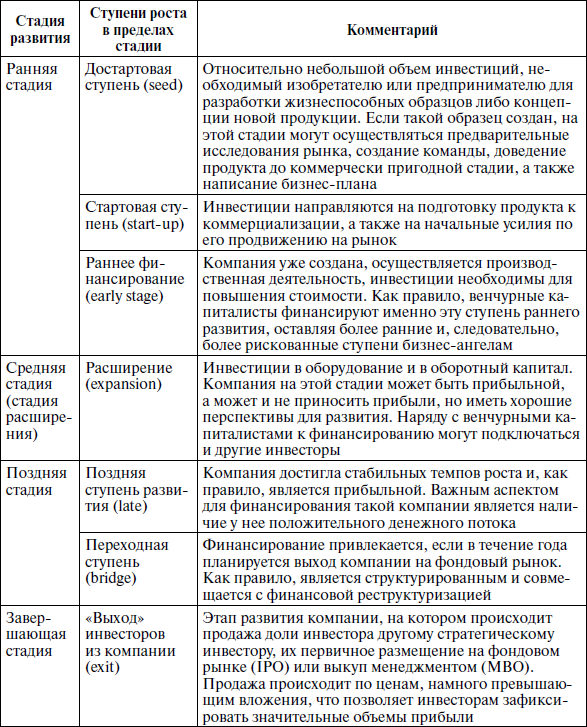

Одним из распространенных представлений о венчурном инвестировании является то, что венчурные инвестиции осуществляются на ранних стадиях развития компании. В действительности процесс выглядит несколько сложнее, потому что портфель венчурного капиталиста содержит компании, находящиеся на различных стадиях (табл. 5.1) [NVCA, 2005, с. 113–14].

Также иногда выделяют следующую за expansion стадию реструктуризации бизнеса, если она имеет место. Общая продолжительность цикла от «посева» до «выхода» занимает 5—10 лет [Каширин, 2007, с. 19–20].

Рассмотрим данные стадии и проследим изменение финансового состояния компаний в зависимости от этапа «жизненного цикла» компаний (рис. 5.1).

Таблица 5.1. Стадии жизненного цикла компаний, входящих в портфель венчурного капиталиста

Рис. 5.1. Изменение финансового положения компании

Приведенная выше схема показывает, что максимальные убытки (пик «долины смерти») приходятся на переход от стадии «стартап» к стадии «раннего роста». Это обусловлено началом устойчивого выпуска продукции и возрастающей необходимостью не только в инвестициях, но и в оборотных средствах. Поэтому именно этот этап развития является периодом, связанным с наибольшим риском для компании. Эти компании и являются основным объектом венчурного инвестирования.

Более поздние стадии развития компании предполагают существенно меньшие риски при значительно более крупных объемах инвестирования. Это позволяет привлекать в подобные проекты существенно большее число инвесторов (в том числе консервативных и институциональных – пенсионные фонды, страховые компании, банки), чем в сектор венчурных инвестиций. Результатом стало развитие отдельного сегмента прямых частных инвестиций (private equity), ориентированного на вложение в проекты стадий этих стадий, уже вышедших на прибыльность, но нуждающихся в дополнительных ресурсах. Различие между венчурными инвесторами и фондами прямых инвестиций обсуждалось в главе 4. Однако нужно заметить, что в европейской статистике венчурные инвестиции рассматриваются как составная часть прямых инвестиций, дополняя его также фондами LBO (leverage buy-out, фонды, предоставляющие заемные средства на выкуп компаний). Иногда понятия «прямые инвестиции» (private equity) и «венчурный капитал» (venture capital) употребляются как синонимы. То же смешивание происходит и в России, где все прямые инвестиции осуществляются с высоким уровнем риска и рассматриваются инвесторами как венчурные. В США же венчурные инвестиции и прямые инвестиции понятийно разделены, под ними понимаются разные сегменты инвестиционного рынка.

Для «посевной» стадии уровень риска столь высок, что будущая прибыль лишь с трудом поддается прогнозированию. Из-за этого даже венчурные инвесторы финансируют предприятия «посевной» стадии весьма редко. Коммерческий потенциал роста капитализации «посевных» проектов повлек за собой развитие особого сектора бизнес-ангелов, которое, наряду со «знакомыми инвесторами» (от английского 3F – family, friends, fools – семья, друзья, «наивные») и грантовым финансированием, является основным двигателем роста «посевных» предприятий.

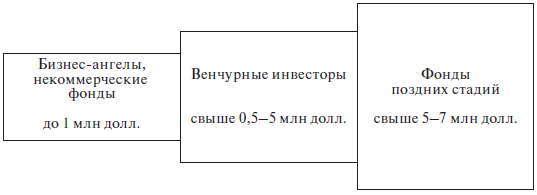

Преобладающие типы инвесторов в зависимости от стадии развития компании приведены на рис. 5.2 [Каширин, 2007, с. 23]. Здесь показано, что система финансирования рискованных инновационных проектов (с точки зрения инвестиционного процесса) имеет трехзвенную структуру. Венчурные фонды занимают промежуточное место в цепочке, беря в качестве объектов инвестиций компании, профинансированные бизнес-ангелами, и готовя объекты для фондов поздних стадий (рис. 5.3).

Приведенная схема на рис. 5.3 [Каширин, 2007, с. 24] представляет собой лишь приближение к реальной картине. Разделение предприятий по стадиям является скорее методологическим, помогающим инвесторам осознать свое место в индустрии прямых и венчурных инвестиций, выделить доминирующую область вложения капитала и выработать для самих себя четкие критерии и принципы инвестирования. Предприниматели – претенденты на инвестиции, определив стадию развития своего предприятия, также могут решить, к кому стоит обращаться в первую очередь: к бизнес-ангелам, венчурным инвесторам или фондам прямых инвестиций.

Рис. 5.2. Объемы и источники инвестиций в зависимости от стадий развития компании и риски вложений

Рис. 5.3. Инвестиции в проекты повышенного риска

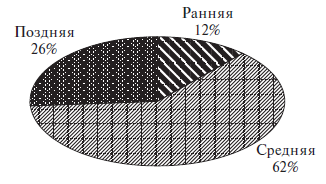

Рис. 5.4. Распределение прямых и венчурных инвестиций по стадиям (по суммам инвестиций) в России (2005 г.)

В действительности процесс выглядит несколько сложнее, потому что портфель венчурного капиталиста содержит компании, находящиеся на различных стадиях.

Хотя пропорции в портфеле изменяются в зависимости оттого, на какой стадии своего жизненного цикла находится сам венчурный бизнес [Аммосов, 2004], все же преобладающими являются компании, находящиеся на средней стадии развития. Особенно четко проявляется такая структура портфеля на развивающихся рынках, в частности в России (рис. 5.4) [Каширин, 2007, с. 58]. Однако эта стадия сама по себе неоднородна, что влияет и на оценку компании, и на поведение венчурных инвесторов.