- •Міністерство освіти і науки України

- •Розділ 1. Сутність та системні характеристики ризиків в логістичних ланцюгах

- •1.1. Поняття ризику

- •Функції ризиків

- •1.2. Причини і фактори виникнення ризиків

- •1.3. Класифікація ризиків

- •1.4. Основні види підприємницьких ризиків

- •1.4.1. Ризики підприємства

- •1.4.2. Транспортні ризики

- •1.5. Класифікація ризиків в логістичних ланцюгах

- •Питання для самоперевірки та контролю за засвоєнням знань до розділу 1

- •Розділ 2. Аналіз та оцінка ризиків

- •2.1. Принципи та послідовність проведення аналізу ризиків

- •2.2. Методи оцінки ризиків

- •2.2.1. Загальна характеристика методів оцінки ризиків.

- •2.2.2. Статистичний метод оцінки ризиків.

- •Шкала ризику

- •2.2.3. Метод аналізу доцільності витрат

- •2.2.4. Метод експертних оцінок

- •2.2.5 Аналітичний метод оцінки ризиків

- •2.2.6. Метод використання аналогів

- •2.2.8. Комплексна оцінка ризиків

- •Розділ 3. Управління ризиками

- •3.1. Поняття ризик-менеджменту

- •3.2. Методи управління ризиком

- •3.2.1. Контроль за ризиком

- •3.2.2. Фінансування ризику

- •3.3. Особливості управління ризиками підприємства

- •Рішення щодо зниження ступеню ризику.

- •3.4. Ризик та психологічна теорія рішень

- •3.5. Особливості управління логістичними ризиками

- •4.1 Сутність і функції страхування

- •4.2. Основні поняття у страховій справі

- •4.3. Форми страхування

- •4.4. Класифікація страхування

- •4.5. Загальна характеристика галузей страхування

- •4.6 Розвиток ринку страхових послуг в Україні

- •4.7. Cтрахування в логістичних системах

- •Розділ 5. Страхування вантажів

- •5.1 Економічна суть і необхідність страхування вантажів

- •5.2 Особливості страхування вантажів у міжнародних перевезеннях

- •5.3 Умови страхування вантажів

- •Питання до самоперевірки та контролю за засвоєнням знань до розділу 5:

- •Розділ 6. Страхування відповідальності перевізника

- •6.1. Страхування відповідальності перевізника вантажів

- •6.1.1 Зміст і завдання відповідальності перевізника

- •6.1.2 Страхування відповідальності автоперевізника за вантаж

- •6.1.3 Страхування відповідальності залізниць

- •6.1.4. Страхування відповідальності за вантаж морського та авіаційного перевізника

- •6.1.5. Обов’язкове страхування відповідальності суб’єктів перевезення небезпечних вантажів

- •6.2. Страхування цивільної відповідальності власників транспортних засобів

- •6.3. Медичне страхування

- •Питання до самоперевірки та контролю за засвоєнням знань до розділу 6:

- •Розділ 7. Хеджування ризиків

- •7.1. Суть та основні характеристики хеджування

- •7.2. Види хеджування

- •7.3. Здійснення хеджевих операцій з урахуванням реальних ситуацій на ринках

- •7.3.1. Хеджування продажем

- •7.3.2. Хеджування купівлею

- •Література

7.2. Види хеджування

Хеджування може бути повним або неповним. Повне хеджування намагається повністю уникнути ризику втрат у певних межах. Найпростіша схема хеджування полягає у відкритті на ф'ючерсній біржі стількох позицій на визначений період часу, у скількох зацікавлений власник. Ринкова ситуація, що постійно змінюється, дозволяє хеджерові регулярно переглядати свої позиції у процесі хеджування.

Хеджеві операції реєструються на ф'ючерсній біржі шляхом відкриття спеціального хеджевого рахунку. Хеджер може страхувати свою позицію за допомогою продажу або купівлі ф'ючерсного контракту. До страхування продажем хеджер вдається тоді, коли в майбутньому йому потрібно виконати аналогічну операцію на реальному ринку.

Ідеальним вважається таке хеджування, коли можливий ризик витрат повністю нівелюється за рахунок укладення ф'ючерсних контрактів. Однак у реальному житті так майже не буває. Актив, який продається/купується на спотовому ринку, може суттєво відрізнятися від об'єкту ф'ючерсного контракту (наприклад, на реальному ринку продається кукурудза, пшениця і кава різних сортів, а на ф'ючерсному - лише одного стандартного сорту). Терміни ф'ючерсного контракту можуть не збігатися з термінами купівлі-продажу активу на спотовому ринку. Тому на практиці хеджерам не завжди вдається повністю уникнути втрат.

Виграші або програші учасника ринку характеризуються таким поняттям, як базисний ризик, тобто ризик, пов'язаний із різницею між спотовою та ф'ючерсною цінами на момент закінчення хеджування. Найвищий рівень базисного ризику властивий для сировинних товарів та фінансових інструментів. Ф'ючерсні ціни на них залежать не лише від попиту та пропозиції, як спотові, але й рівня трансакціиних видатків при укладанні ф'ючерсних контрактів (депозити, варіаційна маржа, комісійні тощо). Тому на момент закінчення хеджування вони можуть суттєво відрізнятися від спотових і знизити ефективність хеджування.

Хеджування поділяється на звичайне (чисте), селективне, випереджувальне і арбітражне.

Звичайне (чисте) хеджування - використовується для запобігання ціновим ризикам. При ньому ф'ючерсні контракти укладаються при повному балансі за часом і кількістю, але протилежними за напрямками до зобов'язань на ринку реального товару Чисте хеджування у діловій практиці використовується дуже рідко.

Арбітражне хеджування - повністю враховує витрати на зберігання, використовується тільки для отримання вигоди від очікуваного співвідношення цін на реальний товар і біржові котирування з різними термінами поставок. Застосовується переважно торговцями, представниками торговельних ТНК.

Селективне хеджування відрізняється тим, що угода на ф'ючерсному ринку укладається одночасно з угодою на реальний товар, але, як правило, на меншу кількість. Якщо очікується підвищення цін на реальний товар, селективний хеджер не хеджуватиме власних запасів реального товару.

Випереджувальне хеджування полягає в купівлі або продажі ф'ючерсного контракту ще до укладення угоди з реальним товаром. Це своєрідний тимчасовий замінник товарного форвардного контракту.

Інша класифікація операцій хеджування на фінансових ринках пов'язана з технікою конкретної операції, до її складу належать п'ять широко використовуваних в світовій практиці типів хеджу. Автором цієї класифікації є А.Б. Фельдман.

Хедж "без одного". Для хеджування повної касової позиції протягом усього хеджу (тобто від початку операції) використовується лише один віддалений місяць закінчення терміну контракту. Ф'ючерси на весь термін і обсяг хеджування купуються разом з одним майбутнім терміном виконання і відшкодовуються поступово, за окремими термінами хеджування. Цей хедж сам приносить додатковий ризик через ймовірну зміну (в т.ч. несприятливу) базису ф'ючерса за час хеджування. Даний тип хеджу придатний для агресивних стратегій.

"Стрічковий" хедж, тобто порівняння терміну відшкодування деяких ф'ючерсних контрактів з конкретними термінами "незахищеності" від ризику. В цьому й полягає його перевага перед хеджем "без одного". Ф'ючерси на весь термін хеджування купуються одразу за окремими термінами виконання і відшкодовуються поступово. Кожен контракт триває стільки, скільки триває "незахищеність", що підлягає хеджуванню, і відшкодовується тільки щодо певного терміну. Відповідно, якщо даний хедж послаблює ризик несприятливої зміни базису, то останні обставини додають свого ризику у зв'язку з низькою ліквідністю віддалених за строками поставки контрактів. Поряд з цим даний тип хеджу вважається пріоритетним.

Хедж "стрічка, що згортається", заснований на підвищеній (нормальній) ліквідності близьких за термінами поставки контрактів. Технологія цього хеджу передбачає за термінами та обсягами хеджування послідовну купівлю та продаж відповідних контрактів. Спочатку купуються ф'ючерси на повний обсяг з терміном відшкодування, що припадає на найближчий термін хеджування. Після цього вони відшкодовують відповідно до даного терміну і купуються контракти на наступні обсяги і нові (віддаленіші) терміни хеджування. Тоді ці контракти погашаються і купуються нові на об'єми і терміни, що залишились. Інакше кажучи, близькі контракти стають більш віддаленими і стрічка хеджу неухильно згортається. Перевагою даного типу хеджу перед попередніми є вища ліквідність.

Хедж, що згортається ("безперервний" хедж). При цьому варіанті послідовно хеджується кожна незахищена від ризиків позиція. На початку кожного окремого терміну хеджування купується необхідна кількість контрактів і, відповідно, у свій термін виконання вони відшкодовуються, купуються нові ф'ючерси для наступного терміну. Цей тип хеджу менш ефективний, ніж попередні, оскільки віддалені позиції хеджу незахищені до останнього моменту.

"Спредовий" хедж. Використовується лише на ринку США для хеджування короткострокових відсоткових ставок. Складніша технологія цього хеджу заснована на припущенні, що маржа між двома контрактами на довгострокові фінансові інструменти відповідає прогнозованій короткостроковій відсотковій ставці для місяців поставки за ф'ючесами. Вважається, що даний тип хеджу, як правило, можна замінити хеджем "стрічкою, що згортається".

До звичайного хеджування вдаються американські фермери, які вирощують зерно та худобу. Ця операція відбувається в один і той же час, як правило, навесні, незалежно від динаміки цін.

Для фірм, що використовують біржовий механізм, величезне значення має розмежування хеджевих і спекулятивних операцій. До хеджерів застосовується пільговий режим щодо гарантійних депозитів, він нижчий на 25-30%, ніж для спекулянтів. На хеджерів поширюється пільговий податковий режим. Кредитуються вони на вигідніших умовах. На ф'ючерсних ринках США до хеджерів не застосовується обмеження щодо кількості відкритих позицій, а для спекулянтів воно суворо лімітується.

Торговельні фірми, які виступають в якості хеджерів найактивніше використовують біржовий механізм. Вони володіють 30-50% неліквідованих на кінець дня контрактів, застосовують всі можливі види хеджування, у них практично кожен контракт на реальний товар закривається угодою на ф'ючерсній біржі. Останніми роками значного поширення набула практика часткового використання ф'ючерсної біржі як страхового органу експортерами та імпортерами при зовнішньоекономічних операціях. Поширилися хеджеві операції через постійний дисбаланс попиту та пропозиції на реальних ринках і неможливість укладення форвардних контрактів на тривалі терміни поставок.

Друге місце серед хеджерів посідають переробні фірми, що переробляють сільськогосподарську сировину, паливно-мастильні матеріали, кондитерські фабрики, текстильні підприємства тощо.

Третє місце за обсягом укладених хеджевих операцій займають фірми, що випускають готову продукцію. При закупівлі сировини для цих фірм найважливішим є забезпечення потреби на товар необхідної якості і кількості у чітко визначені терміни. При цьому зміна цін на сировину є одним із факторів, що визначає витрати. Велике значення у цьому випадку має частка сировини у собівартості продукції. Такі фірми застосовують селективне і випереджувальне хеджування.

Головною перевагою хеджевих операцій, надзвичайно поширених на ф'ючерсних біржах Заходу, є зниження ризиків можливих небажаних змін цін та курсів.

Саме з цієї причини біржові контракти становлять невід'ємну частку фінансового портфеля експортерів та імпортерів. Біржові ф'ючерсні контракти є однією із трьох складових частин фінансового забезпечення їхніх потреб у поточних активах поряд із запасами і контрактами на реальний товар з поставкою на термін (форвардами). Співвідношення цих трьох складових залежить від перспектив зміни цін у майбутньому, відмінностей між цінами близьких та віддалених котирувань ф'ючерсних контрактів, рівня позичкового банківського відсотку. Біржові ф'ючерсні контракти фіксують лише рівень цін, їх легко позбутися без додаткових втрат. Це зробити неможливо при укладенні форвардного контракту. Частка ф'ючерсних та опціонних біржових контрактів становить, як правило, 10-20% річної потреби у поточних активах фірм.

Значною перевагою ф'ючерсних контрактів при хеджуванні є їх велика мобільність при відносно невеликих витратах. При несприятливих змінах цін на ринках сировини або кінцевої продукції ці контракти швидко ліквідовуються. Частка запасів товару для забезпечення потреб фірми зростає при збільшенні різниці між цінами віддалених та близьких термінів поставок, а також при зниженні банківського процента. Якщо ж витрати на зберігання не компенсуються, то ф'ючерсні і форвардні контракти вигідніші, оскільки дозволяють економити на зберіганні товарів.

Хеджування допомагає покращити планування діяльності фірми. Зафіксувавши ціну за допомогою ф'ючерсної позиції на достатньо віддалений час, продавець може найвигідніше продати свій товар. Покупець також має переваги, оскільки він не залежний від одного продавця і може регулювати терміни поставки, сорт, якість товару. Механізм фіксування ціни на ф'ючерсній біржі дозволяє експортерові домовлятися і продавати товар конкретному вигідному покупцеві, закривши досі продані ф'ючерсні контракти.

Використання біржового механізму виробниками, державними експортними організаціями обмежене. Експортери розглядають біржу як альтернативу реальному ринку. Вони будують тактику біржових операцій на основі співвідношення ринкових цін та індивідуальних витрат на виробництво, обсягів продажу реального товару та виробництва з урахуванням прогнозу цін. Враховується величина базису (різниці між спотовою ціною та біржовими котируваннями), а також терміни платежів за кредитами.

Використання товарних бірж для хеджування залежить від багатьох факторів, зокрема, від знання можливостей ф'ючерсної торгівлі і її вигод, від розміру капіталу, що може підлягати ціновому ризику, базису тощо.

В Україні для проведення операцій хеджування мають бути відповідні умови, а саме:

створені ф'ючерсні біржі або майданчики на відповідних товарних і валютних біржах;

заснований клас фінансових посередників, здатних здійснювати спекулятивні угоди з ф'ючерсними контрактами:

підготовані кваліфіковані фінансові менеджери для промислових, торговельних фірм та фінансових інституцій, які б могли проводити хеджеві операції.

Для учасників хеджевих операцій неабияке значення має аналіз цінових перспектив та оцінка їх доцільності. Адже відкриття ф'ючерсних позицій при неточній оцінці цінової кон'юнктури, в свою чергу, може збільшити фінансові втрати. Крім цього, на відкриття ф'ючерсних позицій та їх утримання також потрібні кошти, депозитні та варіаційні внески. Тобто хеджер повинен не лише визначити доцільність хеджевих операцій, але й підрахувати та порівняти вигоди і витрати від цих операцій. Для цього хеджер має оцінити масштаби ризику, причому всіх його видів, і обрати відповідну стратегію хеджування.

Одним з основних і принципових питань є визначення кількості ф'ючерсних позицій, що дозволяють максимально зменшити ризик на реальному ринку. Кількість контрактів, необхідних для хеджу, визначається як співвідношення ф'ючерсних та спотових позицій:

![]()

Для визначення коефіцієнта кореляції між цінами спотового та ф'ючерсного ринків застосовується формула:

![]()

у

якій

![]()

де σх – стандартне відхилення значень ряду X;

σу – стандартне відхилення значень ряду У.

Для визначення величини цього співвідношення та ймовірності його істотних змін використовується метод найменших квадратів або рівняння лінійної регресії:

![]()

У процесі аналізу, крім лінійної, використовується і множинна регресія. Фінансові аналітики хеджевих фондів застосовують комп'ютерні програми, визначають можливі зв'язки між цінами потрібних інструментів для хеджування і оцінюють вплив на них інших факторів фінансового та товарного ринків. Такими факторами можуть бути прогнози урожаю, врожайність, запаси продукції, прибутковість тощо.

Кутовий коефіцієнт регресії є мірою середньої відносної змінності прибутковості двох інструментів. Оптимальний хедж західні економісти визначають, як відношення ф'ючерсних контрактів до спотових позицій, що мінімізує дисперсію прибутковості хеджо-ваних позицій. Л. Едерингтон визначає оптимальний коефіцієнт хеджування, що, як правило, позначається буквою Н, через коефіцієнт регресії Ь, який у свою чергу визначається за формулою:

![]()

![]() –конваріація

між прибутковістю і ціною ф'ючерсного

та спотового інструментів;

–конваріація

між прибутковістю і ціною ф'ючерсного

та спотового інструментів;

![]() –

дисперсія

прибутковості або ціни ф'ючерсу.

–

дисперсія

прибутковості або ціни ф'ючерсу.

Кількість необхідних для хеджу ф'ючерсних контрактів можна визначити за формулою:

|

Кількість контрактів |

= |

Номінальна

вартість відкритої спотової позиції

|

|

Номінальна величина коефіцієнта ф’ючерського контракту |

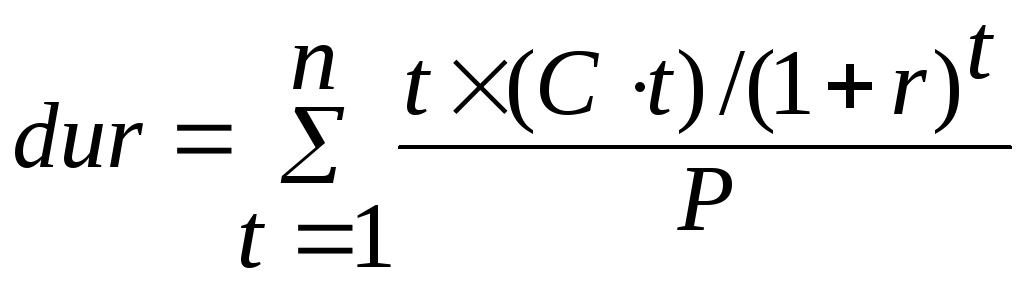

Аналіз тривалості використовується на фінансових ринках для оцінки відсоткового ризику. Тривалість характеризує зважений час між купівлею інструменту, наприклад, облігації, та отриманням доходу від володіння нею. Для визначення тривалості, або дюрації, використовують формулу Ф. Макуолі:

де С – відсоткові виплати за період t;

t – період часу;

п – термін відшкодування;

r – прибутковість до відшкодування;

Р – ринкова ціна.

У 80-х роках ХХ-го ст. економісти Б. Уодреп та Дж. Бак вивели формулу залежності між трьома категоріями відсоткового ризику: еластичністю відсоткової ставки, систематичним коефіцієнтом та тривалістю. Еластичність визначали як реакцію зміни ринкового курсу цінних паперів на зміну відсоткових ставок:

![]() ,

,

де P – ринкова ціна;

dr – зміна прибутковості;

dP – зміна ціни;

dr i dP – в обмеженній залежності

el – <0

Д. Фіцджеральд визначив коефіцієнт хеджування на основі тривалості контракту за формулою:

![]() ,

,

де rs – прибутковість до відшкодування спотової облігації;

Ps – ринкова ціна спотової облігації;

Ds – тривалість спотової облігації;

rF – прибутковість до відшкодування ф'ючерсного контракту на облігацію;

PF – ринкова ціна ф'ючерсного контракту на облігацію;

DF – тривалість ф ючерсного контракту на облігацію.