- •Міністерство освіти і науки України

- •Розділ 1. Сутність та системні характеристики ризиків в логістичних ланцюгах

- •1.1. Поняття ризику

- •Функції ризиків

- •1.2. Причини і фактори виникнення ризиків

- •1.3. Класифікація ризиків

- •1.4. Основні види підприємницьких ризиків

- •1.4.1. Ризики підприємства

- •1.4.2. Транспортні ризики

- •1.5. Класифікація ризиків в логістичних ланцюгах

- •Питання для самоперевірки та контролю за засвоєнням знань до розділу 1

- •Розділ 2. Аналіз та оцінка ризиків

- •2.1. Принципи та послідовність проведення аналізу ризиків

- •2.2. Методи оцінки ризиків

- •2.2.1. Загальна характеристика методів оцінки ризиків.

- •2.2.2. Статистичний метод оцінки ризиків.

- •Шкала ризику

- •2.2.3. Метод аналізу доцільності витрат

- •2.2.4. Метод експертних оцінок

- •2.2.5 Аналітичний метод оцінки ризиків

- •2.2.6. Метод використання аналогів

- •2.2.8. Комплексна оцінка ризиків

- •Розділ 3. Управління ризиками

- •3.1. Поняття ризик-менеджменту

- •3.2. Методи управління ризиком

- •3.2.1. Контроль за ризиком

- •3.2.2. Фінансування ризику

- •3.3. Особливості управління ризиками підприємства

- •Рішення щодо зниження ступеню ризику.

- •3.4. Ризик та психологічна теорія рішень

- •3.5. Особливості управління логістичними ризиками

- •4.1 Сутність і функції страхування

- •4.2. Основні поняття у страховій справі

- •4.3. Форми страхування

- •4.4. Класифікація страхування

- •4.5. Загальна характеристика галузей страхування

- •4.6 Розвиток ринку страхових послуг в Україні

- •4.7. Cтрахування в логістичних системах

- •Розділ 5. Страхування вантажів

- •5.1 Економічна суть і необхідність страхування вантажів

- •5.2 Особливості страхування вантажів у міжнародних перевезеннях

- •5.3 Умови страхування вантажів

- •Питання до самоперевірки та контролю за засвоєнням знань до розділу 5:

- •Розділ 6. Страхування відповідальності перевізника

- •6.1. Страхування відповідальності перевізника вантажів

- •6.1.1 Зміст і завдання відповідальності перевізника

- •6.1.2 Страхування відповідальності автоперевізника за вантаж

- •6.1.3 Страхування відповідальності залізниць

- •6.1.4. Страхування відповідальності за вантаж морського та авіаційного перевізника

- •6.1.5. Обов’язкове страхування відповідальності суб’єктів перевезення небезпечних вантажів

- •6.2. Страхування цивільної відповідальності власників транспортних засобів

- •6.3. Медичне страхування

- •Питання до самоперевірки та контролю за засвоєнням знань до розділу 6:

- •Розділ 7. Хеджування ризиків

- •7.1. Суть та основні характеристики хеджування

- •7.2. Види хеджування

- •7.3. Здійснення хеджевих операцій з урахуванням реальних ситуацій на ринках

- •7.3.1. Хеджування продажем

- •7.3.2. Хеджування купівлею

- •Література

3.2.2. Фінансування ризику

До фінансування вдаються у тому випадку, коли підприємство має у своєму розпорядженні певні кошти. Фінансування ризику означає відшкодування можливих збитків і може здійснюватися двома способами:

прийняття ризику. Це принципова згода на відшкодування збитків за рахунок власних коштів. При цьому деякі ризики приймаються тому, що вони неминучі, інші тому, що несуть у собі потенціал можливого прибутку. Приймаючи підприємницький ризик, слід брати до уваги такий момент: втрати, які легко передбачати і прорахувати (поломка устаткування, дрібні крадіжки, помилки персоналу), потрібно враховувати як оперативні витрати, а не як збиток у результаті дії ризику.

Прийняття ризику може бути двох видів: заплановане і незаплановане.

У запланованому випадку прийняття ризику втрати покриваються з поточного доходу, якщо в цілому вони невеликі. У цьому випадку часто вдаються до так званого самострахування, тобто створення власних резервних фондів (фондів самострахування або фондів ризику) для покриття можливих збитків шляхом нагромадження коштів. Самострахування доцільне тоді, коли вартість майна, що залишається на свій ризик, невелика, в порівнянні з майновими і фінансовими ресурсами всього бізнесу, і ймовірність збитків дуже мала.

При незапланованому прийнятті ризику підприємству доводиться покривати втрати з усіх ресурсів, що залишилися. Якщо втрати великі, можливе скорочення розміру підприємства і навіть припинення його діяльності.

Прийняття ризику не завжди означає відмову від будь-яких дій, спрямованих на скорочення збитків.

передача ризику. Це передача відповідальності за ризик третім особам за збереження існуючого рівня ризику. Для цього призначене страхування. Мета страхування полягає у забезпеченні відшкодування усіх чи частини збитків за рахунок грошових фондів, що спеціально формуються. Його застосовують для запобігання одиничним небезпекам, що не залежать від діяльності підприємницької структури чи конкретної особи, зокрема таким як стихійні лиха, пожежі, аварії, акти вандалізму, викрадення автотранспорту, розбійні напади тощо.

Страхування належить до методу передачі ризику за допомогою укладання контракту. В ролі трансфері виступає страхова компанія. Страхова компанія є спеціалізованою організацією, а тому має можливість оперативно виконати взяті на себе зобов’язання. Страхова компанія наділена значними повноваженнями для скорочення збитків і контролю за ризиками і може як найкраще використовувати ці повноваження, вона має можливість приймати ризик за виправданою, добре розрахованою ціною

У страхуванні є певні обмеження:

– ціна страхування може не влаштовувати клієнта страхової компанії;

– застрахувати можна далеко не всі ризики.

3.3. Особливості управління ризиками підприємства

Роботу з ризик-менеджменту на підприємстві рекомендується здійснювати за допомогою спеціально розробленої програми керування ризиками. Для розробки такої програми і контролю за її виконанням в ідеалі має бути створений спеціальний підрозділ, очолюваний ризик-менеджером.

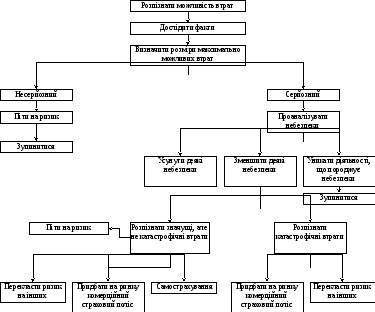

Аналізуючи ризикову діяльність підприємства, рекомендується використовувати схему, наведену на рис. 3.2.

Перший етап такої програми повинен розпізнати можливість втрат.

Другий етап досліджує факти.

На третьому етапі визначаються розміри можливих втрат. На даному етапі можливі два варіанти:

якщо втрати не серйозні, то доцільно піти на ризик;

якщо втрати серйозні, аналізуємо небезпеки. Рішення при цьому можуть скеровуватися на:

усунення деяких небезпек;

зменшення деяких небезпек;

уникнення діяльності, що породжує небезпеку.

Для зменшення деяких небезпек необхідно:

а) розпізнати значущі, але не катастрофічні втрати;

б) розпізнати катастрофічні втрати. При можливості катастрофічних втрат ми можемо:

перекласти ризик на інших;

придбати

на ринку комерційний страховий поліс

придбати

на ринку комерційний страховий поліс

Рис. 3.2. Алгоритм керування ризиками.

При некатастрофічних втратах доцільно або перекласти ризик на інших, або придбати на ринку комерційний страховий поліс, або провести самострахування.

Якщо говорити про те, коли та які способи оптимізації (зменшення) ризику доцільно обрати, то можна подати таку спрощену схему, так звану таблицю рішень (табл. 3.1.)

Таблиця 3.1.