- •Предисловие

- •Тема 1 организация внешнеэкономических связей

- •1.1. Сущность и классификация внешнеэкономических связей

- •1.2. Внешнеэкономическая политика

- •1.3. Российская Федерация во внешнеэкономических связях

- •Платежный баланс Российской Федерации за 1995 -1996 гг. И I полугодие 1997 г.

- •Структура иностранных инвестиций в Российскую Федерацию в 1995 -1996 гг. И I полугодии 1997г.

- •Динамика участия иностранного капитала на рынке гко-офз за 1996 г.

- •Баланс движения наличной иностранной валюты в 1996 г. -I полугодии 1997 г.

- •Динамика показателей внешнего долга рф за 1995 -I полугодие 1997 гг.

- •1.4. Формы внешнеэкономической деятельности в Российской Федерации

- •1.5. Таможенный брокер

- •1.6. Таможенный перевозчик

- •1.7. Международный коммерческий арбитраж

- •Тема 2 регулирование внешнеэкономической деятельности

- •2.1. Общие принципы регулирования внешнеэкономической деятельности

- •2.2. Таможенные режимы

- •2.3. Декларирование

- •2.4. Таможенный склад

- •2.5. Таможенно-тарифное регулирование внешнеэкономической деятельности

- •2.6. Нетарифные меры регулирования внешнеэкономической деятельности

- •Тема 3 внешняя торговля товарами

- •3.1. Внешнеторговые операции

- •3.2. Бартерные сделки

- •Классификатор форм расчетов по внешнеторговым бартерным сделкам

- •Классификатор сроков встречной поставки товаров, выполнения работ, предоставления услуг, передачи прав на результаты интеллектуальной деятельности за импортируемый товар по бартерным сделкам

- •Тема 4 туристский экспорт и импорт

- •4.1. Экономическая сущность и содержание туризма

- •4.2. Понятие и содержание туристского импорта, экспорта и туристского рынка

- •4.3. Формы, виды и разновидности туризма

- •4.4. Система показателей развития туризма

- •4.5. Организация туристской деятельности в Российской Федерации

- •Тема 5 международная торговля услугами

- •5.1. Международный рынок услуг и условия его формирования

- •5.2. Франчайзинг

- •5.3. Инжиниринг

- •5.4. Реинжиниринг

- •5.5. Лизинг

- •5.6. Ноу-хау

- •5.7. Услуги, связанные с обслуживанием внешнеэкономических связей

- •Термины, включенные в Инкотермс-90

- •Тема 6 международные банковские связи и операции

- •6.1. Международный валютный рынок и деятельность банков

- •Пример расчета курса сдр к доллару сша

- •6.2. Свифт

- •6.3. Система платежей в развитых странах мира

- •6.4. Международные расчеты и их формы

- •6.5. Международный кредит, его виды и формы

- •Размер минимальных процентных ставок, устанавливаемых консенсусом с 1 июля 1988 г.

- •Расчет процентных номеров

- •6.6. Валютный дилинг

- •6.7. Банки-нерезиденты в Российской Федерации

- •6.8. Уполномоченные банки Российской Федерации как агенты валютного и экспортного контроля

- •6.8.1. Оформление паспорта импортной сделки (пСи)

- •6.8.2. Таможенное оформление импортируемых товаров

- •6.8.3. Оплата импортируемых товаров, таможенное оформление в отношении которых завершено

- •6.8.4. Обмен информацией между банками и гтк России

- •6.8.5. Заполнение банком импортера карточек платежа

- •6.8.6. Контроль со стороны банка импортера за своевременным представлением импортером копий гтд

- •6.8.7. Ответственность банков за выполнение возложенных на них функций по контролю за обоснованностью платежей в иностранной валюте за импортируемые товары

- •Тема 7 страхование внешнеэкономических связей

- •7.1. Сущность и виды страхования внешнеэкономических связей

- •7.2. Содержание отдельных видов страхования внешнеэкономических связей

- •7.2.1. Медицинское страхование туристов

- •Тарифы по страхованию медицинских расходов российских туристов, выезжающих за рубеж*

- •7.2.2. Страхование на случай плохой погоды

- •7.2.3. Страхование делькредере

- •7.2.4. Страхование депозитов

- •7.2.5. Страхование от валютных рисков

- •7.2.6. Страхование иностранных инвестиций

- •7.2.7. Страхование ответственности владельцев автотранспорта

- •7.2.8. Страхование экологических рисков

- •7.3. Международное страхование и его институты

- •Краткая характеристика международных страховых институтов

- •7.4. Страховое акционерное общество "Ингосстрах"

- •Тема 8 оффшорные операции

- •8.1. Содержание и виды оффшорных операций

- •Стадии налогового планирования

- •8.2. Налоговая гавань и центр "офф-шор"

- •8.3. Удобный флаг

- •8.4. Оффшорные зоны в Российской Федерации

- •8.5. Оффшорная компания

- •Формы регистрации оффшорных компаний в зависимости от правовой системы

- •8.6. Секретарская юридическая фирма

- •8.7. Постоянное представительство

- •Тема 9 экспорт и импорт капитала

- •9.1. Экспорт и импорт предпринимательского капитала как формы внешнеэкономических связей

- •9.2. Международная промышленная (производственная) кооперация

- •9.3. Совместное предпринимательство

- •Стратегия и мотивы создания совместного предприятия

- •9.4. Свободные экономические зоны

- •9.5. Иностранные инвестиции в экономику Российской Федерации

- •9.6. Экспорт российского капитала за рубеж

- •План распределения прибыли совместного предприятия на год

- •Приложения

- •Incoterms-90

- •International Commercial terms

- •О порядке внешней торговли услугами министерство внешних экономических связей рф

- •Унифицированные правила по инкассо (редакция 1978 г.)

- •Унифицированные правила и обычаи для документарных аккредитивов (редакция 1983 г.)

- •Тестдля проверки знаний студентов

- •Нормативно-законодательные акты Российской Федерации

- •Содержание

- •101000, Москва, ул. Покровка, 7

- •107005, Москва, ул. Ф. Энгельса, 46

5.5. Лизинг

Лизинг(англ. lease -аренда) -форма долгосрочной аренды, связанная с передачей в пользование оборудования, транспортных средств и другого движимого и недвижимого имущества, кроме земельных участков и других природных объектов.

Фактически лизинг представляет собой форму материально-технического снабжения с одновременным кредитованием и арендой.

В нашей стране лизинговые операции регулируются ГК РФ (глава 34 п. 6 «Финансовая аренда (лизинг)», а также «Временным положением о лизинге»,утвержденным постановлением Правительства РФ от 29 июня 1995 г. № 633«О развитии лизинга в инвестиционной деятельности»и«Положением о лицензировании лизинговой деятельности в РФ»,утвержденным постановлением Правительства РФ от 26 февраля 1996 г. № 167.

В Гражданском кодексе РФ и в плане счетов бухгалтерского учета лизинг фигурирует под понятием «финансовая аренда».

Временное положение о лизинге определяет его следующим образом:

«Лизинг - это вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых средств, когда по договору финансовой аренды (лизинга) арендодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество арендатору (лизингополучателю) за плату во временное пользование для предпринимательских целей».

Предметом (объектом) лизинга могут быть любые непотребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов.

Лизингодатель- это хозяйствующий субъект или индивидуальный предприниматель, осуществляющий лизинговую деятельность, т.е. передачу в лизинг по договору специально приобретенного для этого имущества.

Лизингополучатель- это хозяйствующий субъект или индивидуальный предприниматель, получающий имущество в пользование по договору лизинга.

Продавец лизингового имущества - это хозяйствующий субъект - изготовитель машин и оборудования, или другой хозяйствующий субъект, или гражданин, продающий имущество, являющееся предметом (объектом) лизинга.

Лизингодатель по договору лизинга обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное пользование для предпринимательских целей. При этом лизингодатель не несет ответственности за выбор предмета лизинга и продавца.

Лизингодатель, приобретая имущество для лизингополучателя, должен уведомить продавца о том, что имущество предназначено для передачи его в финансовую аренду определенному лицу.

Риск случайной гибели или случайной порчи арендованного имущества переходит к лизингополучателю в момент передачи ему арендованного имущества, если иное не предусмотрено договором лизинга.

Лизингополучатель вправе предъявить непосредственно продавцу имущества, являющегося предметом договора лизинга, требования, вытекающие из договора купли-продажи, заключенного между продавцом и лизингодателем, в частности в отношении качества и комплектности имущества, сроков его поставки, и в других случаях ненадлежащего исполнения договора продавцом. Лизингополучатель имеет права и несет обязанности, предусмотренные ГК РФ для покупателя, кроме обязанностей оплатить приобретенное имущество. Однако лизингополучатель не может расторгнуть договор купли-продажи с продавцом без согласия лизингодателя.

В отношениях с продавцом лизингодатель и лизингополучатель выступают как солидарные кредиторы, т.е. любой из них вправе предъявить продавцу требование в полном объеме. До предъявления одним из солидных кредиторов продавец вправе исполнять обязательства любому из них по своему усмотрению.

Лизингодатель не отвечает перед лизингополучателем за выполнение продавцом требований, вытекающих из договора купли-продажи, кроме случаев, когда ответственность за выбор продавца лежит на лизингодателе, если иное не предусмотрено договором. Если же ответственность за выбор продавца лежала на лизингодателе, то лизингополучатель может по своему усмотрению предъявить требования, вытекающие из договора купли-продажи, как непосредственно продавцу имущества, так и лизингодателю, которые несут солидарную ответственность.

Лизинг имеет два вида: финансовый и операционный.

Финансовый лизинг (financial leasing)предусматривает выплату лизингополучателем в течение срока действия договора лизинга сумм, покрывающих полностью стоимость амортизации имущества или большую часть ее, а также прибыль лизингодателя.

По истечении срока действия договора лизингополучатель может:

• вернуть предмет лизинга лизингодателю;

• заключить новый договор лизинга;

• выкупить предмет лизинга по остаточной стоимости.

Операционный лизинг (operation leasing)заключается на срок, меньший амортизационного периода имущества. После окончания срока действия договора предмет лизинга возвращается владельцу или вновь сдается в финансовую аренду.

Лизингополучатель выбирает операционный лизинг, как правило, в двух случаях.

Во-первых, когда ему необходимо арендуемое имущество только на время, например для выполнения разовой работы или для реализации в жизнь одного индивидуального проекта.

Во-вторых, когда арендуемое имущество подвержено довольно быстрому моральному износу и лизингополучатель предполагает, что после окончания срока договора лизинга (операционного) появится новое, более современное и эффективное аналогичное имущество.

Лизинг имеет две основные формы: прямую и возвратную.

Прямой лизингзаключается в следующем: хозяйствующий субъект нашел поставщика (или изготовителя) нужного ему лизингового имущества и сообщает об этом лизинговой фирме с указанием всех технических и экономических параметров. Лизинговая фирма заключает с хозяйствующим субъектом договор, согласно которому фирма полностью оплачивает поставщику стоимость имущества и сдает это имущество в долгосрочную аренду хозяйствующему субъекту. Одновременно лизинговая фирма заключает договор с поставщиком о приобретении имущества.

Прямой лизинг предпочтителен, когда хозяйствующий субъект нуждается в переоснащении уже имеющегося технического потенциала.

Возвратный лизинг,по существу; представляет собой получение дополнительных финансовых ресурсов под залог имущества заказчика. Возвратный лизинг можно представить как альтернативу кредитным операциям. Его сущность заключается в том, что лизингополучатель продает свое имущество лизинговой фирме и тут же берет это имущество у фирмы в долгосрочную аренду. Договор возвратного лизинга распространяется на весь период полезной службы имущества и предусматривает последующий переход права собственности на имущество вновь к лизингополучателю. Таким образом, хозяйствующий субъект при возвратном лизинге получает финансовые средства, гарантией возврата которых является его собственное имущество, заложенное лизинговой фирме.

При заключении договора лизинга основным финансовым аспектом, является лизинговая плата. Она зависит от вида имущества, срока лизинга, графика платежей и других условий договора. Лизинговая плата включает возмещение полных затрат лизингодателя с учетом нормальной прибыли. Обычно ее сумма является фиксированной и вносится в определенной сумме на протяжении всего периода действия договора. Однако в условиях инфляции в договоре в обязательном порядке закладывается возможность пересмотра величины лизингового процента.

Могут быть различные варианты платежей. Если финансовое положение клиента позволяет в начальном периоде освоения оборудования нести увеличенные расходы, то при тех же условиях лизинга появляется возможность экономии на выплате процентов. Может быть и обратная динамика лизинговых платежей, когда клиент ходатайствует об отсрочке выплат ввиду неблагоприятного финансового положения. Но перенос первого лизингового платежа приводит к увеличению суммы взимаемых процентов в конце периода. При определении ставок по международному лизингу, кроме чисто финансовых аспектов, учитываются налоговые и другие льготы, предоставляемые законодательством ряда стран инвесторам и владельцам отдельных видов имущества. Лизинг имеет аналогию с товарным кредитом. Однако, если при товарном кредите в чистой форме товаропользователь одновременно с получением товара вступает в право собственности с отсрочкой во времени оплаты стоимости товара, то при лизинге это право остается за лизингодателем до полной оплаты предмета лизинга лизингополучателем. Поэтому лизинговые платежи есть не что иное, как плата за пользование кредитом, взятым в форме имущества.

Гражданский кодекс РФ рассматривает лизинг как один из вариантов аренды, поэтому лизинговые платежи представляют собой арендную плату. Порядок, условия и сроки внесения арендной платы определяются договором аренды (в данном случае договором лизинга).

Арендная плата устанавливается на все арендуемое имущество в целом или отдельно по каждой из его составных частей в виде:

1) определенных в твердой сумме платежей, вносимых периодически или единовременно;

2) установленной доли полученных в результате использования арендованного имущества продукции, доходов;

3) предоставления арендатором определенных услуг;

4) передачи арендатором арендодателю обусловленных договором вещи в собственность или в аренду;

5) возложение на арендатора обусловленных договором затрат на улучшение арендованного имущества.

Стороны могут предусматривать в договоре аренды сочетание указанных форм арендной платы или иные формы оплаты аренды.

Размер арендной платы может изменяться по соглашению сторон в сроки, предусмотренные договором, но не чаще одного раза в год, если иное не предусмотрено договором. Законом могут быть предусмотрены иные минимальные сроки пересмотра размера арендной платы для отдельных видов аренды, а также для аренды отдельных видов имущества.

Арендатор (лизингополучатель) может потребовать соответствующего уменьшения арендной платы с лизинговых платежей, если в силу обстоятельств, за которые он не отвечает, условия пользования, предусмотренные договором аренды (лизинга), или состояние имущества существенно ухудшились, если законом не предусмотрено иное. В случае существенного нарушения арендатором (лизингополучателем) срока внесения арендной платы (лизинговых платежей) арендодатель (лизингодатель) вправе потребовать от него досрочного внесения арендной платы в установленный арендодателем срок, если иное не предусмотрено договором аренды (лизинга). При этом арендодатель не в праве требовать досрочного внесения арендной платы более чем за два срока подряд.

При расчете общего размера лизинговых платежей лизингодатель по договору лизинга включает в них сумму своих фактических затрат, а также планируемую прибыль.

В состав лизинговых платежей обычно включаются:

амортизация лизингового имущества за весь срок действия договора лизинга;

компенсация платы лизингодателя за использованные им заемные средства;

размер комиссионного вознаграждения;

плата за дополнительные услуги лизингодателя (доставка, установка и наладка оборудования, обучение персонала и т.д.).

В договоре лизинга могут предусматриваться как размер каждого из элементов, включенных в цену договора, так и общая сумма лизинговых платежей без деления ее на отдельные элементы.

При заключении договора стороны могут установить фиксированную сумму платежей или просто договориться об алгоритме их расчета. Стороны должны также определить методику начисления и график перечисления платежей.

Основные методы расчета лизинговых платежей изложены в ^Методических рекомендациях по расчету лизинговых платежей»,разработанных Министерством экономики РФ и утвержденных 16 апреля 1996 г.

Первый методпредусматривает, что общая сумма лизинговых платежей начисляется равными долями в течение всего срока договора в соответствии с согласованной сторонами периодичностью.

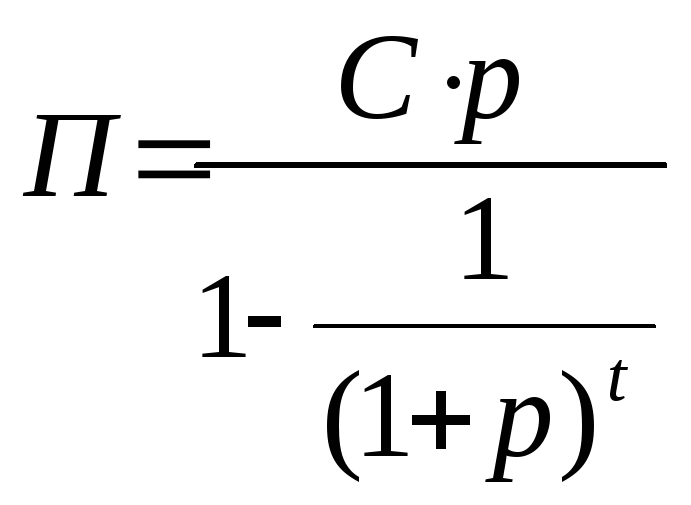

где П-сумма платежа по лизингу;

С- стоимость лизингового имущества;

р -процентная ставка, в долях;

t- количество платежей, ед.

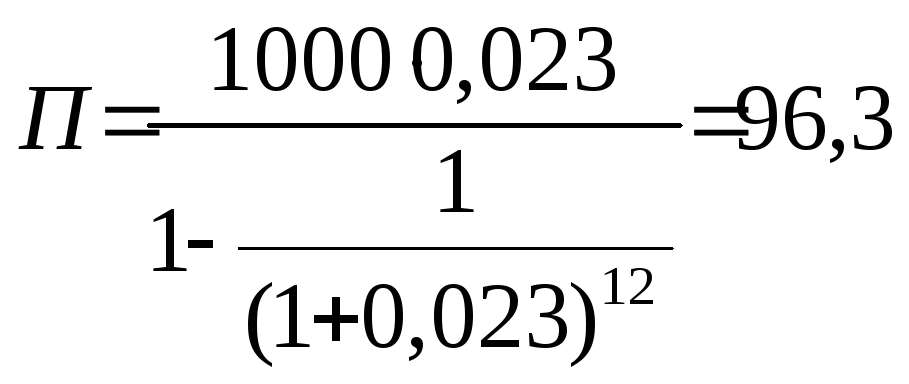

Пример.Стоимость лизингового имущества составляет 1000 тыс дол. Срок лизинга - 6 лет. Процентная ставка с учетом комиссионных -4,6% годовых. Выплата платежей по лизингу производится равными суммами два раза в год.

Размер процентной ставки в долях единицы за полгода будет равен 0,023.

Количество платежей за весь срок лизинга - 12 (2 • 6). Размер одного платежа составит:

тыс.

дол.

тыс.

дол.

При втором методелизингополучатель в момент заключения договора лизинга выплачивает лизингодателю аванс, размер которого согласован в договоре. Оставшаяся часть лизинговых платежей за вычетом аванса начисляется и выплачивается в течение срока действия лизинга аналогично первому методу.

При третьем методев общую сумму лизинговых платежей включаются:

сумма амортизации лизингового имущества на весь срок действия лизингового договора;

комиссионное вознаграждение;

плата за дополнительные услуги лизингодателя, предусмотренные договором.

Если же договором лизинга предусмотрен выкуп лизингового имущества, в сумму лизинговых платежей включается выкупная стоимость имущества.

Общая сумма лизинговых платежей может быть рассчитана по формуле

П=А+К+В+Д+Н,

где П - общая сумма лизинговых платежей;

А - сумма амортизационных отчислений по лизинговому имуществу;

К - плата за используемые лизингодателем кредитные ресурсы;

В - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

Д - стоимость дополнительных услуг, предоставляемых лизингополучателю со стороны лизингодателя на основании договора;

Н - налог на добавленную стоимость.

Следует иметь в виду, что по российскому законодательству обороты по передаче имущества в лизинг малому предприятию (т.е. малое предприятие является лизингополучателем) налогом на добавленную стоимость не облагаются.

Плата за используемые лизингодателем кредитные ресурсы определяется из расчета фактически подлежащих к оплате процентов за кредит.

В связи с тем, что в каждом последующем расчетном году размер используемых кредитных ресурсов уменьшается, то плату за используемые кредитные ресурсы необходимо соотносить со средней годовой суммой непогашенного кредита в данном году или со средней годовой стоимостью лизингового имущества.

Для этого можно воспользоваться формулой

![]()

где Р- кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году;

СН -расчетная остаточная стоимость имущества (или сумма непогашенного кредита) на начало года;

СК -расчетная остаточная стоимость имущества (или сумма непогашенного кредита) на конец года;

n -коэффициент, учитывающий долю взаимных средств в общей стоимости приобретаемого имущества, доли ед.

Данную формулу можно применять в том случае, когда погашение лизингодателем кредита в течение года производится равномерно и соответственно суммам поступающих лизинговых платежей (в части платежей, компенсирующих плату лизингодателя за используемые кредитные ресурсы). Величину комиссионного вознаграждения лизингодателя можно рассчитать двумя способами.

Первый способ -расчет балансовой стоимости лизингового имущества:

В = Р • С,

где В - комиссионное вознаграждение лизингодателю за расчетный год;

Р - ставка комиссионного вознаграждения;

С - балансовая стоимость лизингового имущества.

При расчете по данной формуле сумма комиссионного вознаграждения за каждый год будет иметь одинаковую величину.

Второй способ -расчет от среднегодовой остаточной стоимости лизингового имущества:

![]() ,

,

где В- комиссионное вознаграждение лизингодателю за расчетный год;

СН- расчетная остаточная стоимость на начало года;

Ск- расчетная остаточная стоимость имущества на конец года;

Р - ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости лизингового имущества, %.

При использовании данной формулы для расчета сумма комиссионного вознаграждения будет постоянно уменьшаться в связи с уменьшением остаточной стоимости лизингового имущества.

Комиссионное вознаграждение - это доход лизингодателя от осуществления лизинга. За счет этого дохода финансируются расходы лизингодателя на оказание услуг по договору. Размер этих доходов оказывает непосредственное влияние на величину потенциальной прибыли лизинговой компании, так как прибыль равна полученному комиссионному вознаграждению за вычетом фактической себестоимости лизинговых услуг.

Размер комиссионного вознаграждения определяется соглашением сторон и может быть установлен в виде фиксированной суммы, которая различается по месяцам, кварталам, годам, или в виде определенного процента от какого-либо показателя (например, остаточной стоимости имущества).

Плата за дополнительные услуги лизингодателя рассчитывается с учетом затрат лизингодателя на ту или иную услугу. Она может быть исчислена по формуле

![]() ,

,

где Д- плата за дополнительные услуги лизингодателя в расчетном году;

![]() - затраты лизингодателя

на каждую услугу, предусмотренную в

договоре;

- затраты лизингодателя

на каждую услугу, предусмотренную в

договоре;

Т - срок договора, лет.

Письмом ГТК РФ от 20 июля 1995 г. № 01-13/10268 «Отаможенном оформлении товаров, временно ввозимых в рамках лизинговых соглашений» установлено, что таможенное оформление товаров, являющихся предметом лизинга, производится согласно указанию ГТК РФ от 25 апреля 1994 г. № 01-12/328«О некоторых вопросах применения таможенного режима временного ввоза (вывоза)» с предоставлением частичного освобождения от уплаты таможенных пошлин и налогов.

Согласно п.3 Указания ГТК РФ № 01-12/328 за каждый полный и неполный календарный месяц пребывания товаров под таможенным режимом временного ввоза (или временного вывоза) уплачивается 3% суммы таможенных пошлин и налогов, которая подлежала бы уплате, если бы товары были выпущены для свободного обращения (или вывезены в соответствии с таможенным режимом экспорта).

При исчислении указанной суммы периодических платежей применяются ставки таможенных пошлин и налогов, действующие на день принятия грузовой таможенной декларации с заявленным режимом временного ввоза (вывоза).

Пунктом 4 Указания ГТК РФ № 01-12/328 установлено, что таможенный орган не вправе требовать уплату периодических таможенных платежей более чем за три месяца сразу. Суммы периодических платежей уплачиваются применительно к порядку, установленному для уплаты таможенных пошлин.

Пример.

Стоимость сдаваемого в лизинг оборудования 400 тыс. дол.

Срок лизинга - 4 года.

Норма амортизационных отчислений - 15%.

Процент за кредит - 3% годовых.

Согласованная по договору ставка комиссионного вознаграждения - 1 % годовых от балансовой стоимости оборудования.

Лизингодатель предоставляет лизингополучателю услуги по доставке и монтажу оборудования и по обучению персонала на сумму 20 тыс. дол.

Налог на добавленную стоимость - 20% к выручке от реализации оборудования.

Отсюда:

1. Ежегодная сумма амортизационных отчислений:

15 400 =60 тыс. дол.

2. Расчет платы за используемые лизингодателем кредитные ресурсы:

(тыс. дол.)

|

Год |

Стоимость оборудования на начало года (Сн) |

Сумма амортизационных отчислений (А) |

Стоимость оборудования на конец года (Ск=Сн-А) |

Кредитные ресурсы

|

Процент за кредит, % |

Плата за используемые кредитные ресурсы (К) |

|

1 |

400 |

60 |

340 |

370 |

3 |

11,1 |

|

2 |

340 |

60 |

280 |

310 |

3 |

9,3 |

|

3 |

280 |

60 |

220 |

250 |

3 |

7,5 |

|

4 |

220 |

60 |

260 |

190 |

3 |

5,7 |

3. Годовая сумма комиссионного вознаграждения:

![]() тыс.

дол.

тыс.

дол.

4. Годовая плата за дополнительные услуги:

Д =![]() = 5 тыс. дол.

= 5 тыс. дол.

5. Расчет НДС:

(тыс. дол.)

|

Год |

Комиссионное возна-граждение (В) |

Плата за используемые кредитные ресурсы (К) |

Плата за дополнительные услуги (Д) |

Годовая выручка (К+В+Д) |

Ставка НДС,% |

Сумма НДС |

|

1 |

4 |

11,1 |

5 |

20,1 |

20 |

4,02 |

|

2 |

4 |

9,3 |

5 |

18,3 |

20 |

3,66 |

|

3 |

4 |

7,5 |

5 |

16,5 |

20 |

3,30 |

|

4 |

4 |

5,7 |

5 |

14,7 |

20 |

2,94 |

6. Суммы лизинговых платежей составят:

1-й год – 60 + 20,1 + 4,02 = 84,12 тыс. дол.

2-й год – 60 + 18,3 + 3,66 = 81,96 тыс. дол.

3-й год – 60 + 16,5 + 3,30 = 79,8 тыс. дол.

4-й год – 60 + 14,7 + 2,94 = 77,64 тыс. дол.

Согласно п. 6 Указания ГТК РФ № 01-12/328 в случае заявления временно ввезенных товаров к таможенному режиму выпуска для свободного обращения, а временно вывезенных товаров к таможенному режиму экспорта (т.е. при выкупе лизингового имущества лизингополучателем) уплаченные суммы периодических таможенных платежей засчитываются в суммы таможенных пошлин и налогов, подлежащих уплате в связи с помещением товаров под указанные таможенные режимы. При этом применяются ставки таможенных пошлин, налогов, курс иностранных валют, действующих на день принятия грузовой таможенной декларации, с заявлением таможенного режима выпуска для свободного обращения или экспорта, а таможенная стоимость - на день помещения товаров под таможенный режим временного ввоза (вывоза).

Кроме того, за фактическую отсрочку (либо рассрочку) уплаты таможенных платежей за время нахождения товаров под таможенным режимом временного ввоза (вывоза) взимаются проценты по ставкам, устанавливаемым ЦБ России по кредитам.

При проведении международного лизинга стороны могут успешно использовать налоговые льготы стран-участниц лизинговой операции.

Развитие лизинга в РФ сталкивается с проблемами аккумулирования значительных денежных средств, особенно необходимых при лизинге авиационной техники, судов и других крупнотоннажных транспортных средств, а также при операциях международного лизинга. За рубежом лизинговые компании используют в своих операциях, как правило, 75-80% заемных средств. Применяется практика предоставления банками так называемых гарантированных кредитов, сроки действия которых совпадают со сроками лизинговых договоров и обычных кредитов. Роль государства сводится к регулированию налоговых льгот и созданию благоприятных условий для привлечения лизинговыми компаниями заемных средств. Использование для лизинговых операций заемных средств наших коммерческих банков сталкивается с двумя проблемами: высокая ставка рефинансирования и риск обесценения банковских ресурсов. Порой трудности становления лизинга в нашей стране связывают с отсутствием специальных законодательных актов по этому виду предпринимательской деятельности. Но ведь в США тоже нет специальных законов по лизингу, что не мешает им первенствовать на рынке купли-продажи техники и оборудования. По оценкам австрийского исследователя В.Хойера, объем лизинговых операций в 1987 г. по Объединению европейских лизинговых обществ (17 стран) превысил 58 млрд дол. В Японии ежегодный прирост объема лизинговых операций составляет 25 - 40%, годовой объем лизинговых сделок Китая превысил 1 млрд дол. Успеху лизингового бизнеса в этих странах способствовали введение режима налогового благоприятствования, юридическое обеспечение лизинговых сделок и регулирование соответствующими положениями гражданского и торгового права.

Важным фактором успеха лизингового бизнеса являются выбор рациональной организационной структуры лизинговой компании и высокая профессиональная подготовка ее персонала. Лизинговый бизнес - один из сложнейших видов предпринимательской деятельности, в котором задействованы арендные отношения, элементы кредитного финансирования под залог, расчеты по долговым обязательствам и другие финансовые механизмы. Лизинговую компанию отличает большое количество аналитических служб, сильное маркетинговое и юридическое обеспечение. Существенно постоянное взаимодействие с банковскими учреждениями, страховыми компаниями и региональными властными структурами. Безусловно позитивным является участие в учреждении лизинговой компании крупного промышленного комплекса.