- •2 Поняття м/н економіки, предмет, методи, стр-ра.

- •Для дослідження міжн-них явищ і процесів використовуються різні методи

- •1 Міжн-нийподіл праці (мпп), як умови розвитку м.Е.

- •6. Сутність та форми міжд-ої торгівлі (мт).

- •8. Закономерности ценообразования на мировом рынке.

- •10. Вплив міжнародної торгівлі на виробників споживачів.

- •11. Меркантилізм.

- •12. Критика меркантилізму д. Хюма.

- •14. Теорії порівняльних переваг у зовнішній торгівлі.

- •13.Теорія абсолютних переваг а. Сміта

- •17.Альтернативні теорії міжн торг: теорія життєвого циклу продукту; теорія конкурентних переваг, теорія ефекту масштабу.

- •15/16Теорія міжнародної торгівлі Хекшера-Оліна. Парадокс в. Леонт'єва.

- •19.Класифікація методів протекціоністської політики.

- •22.Кількісні обмеження зовнішньої торгівлі: квотування та ліцензування.

- •23. Механізм дії й економічні ефекти імпортної квоти.

- •24. Фінансові методи протекціонізму.

- •25. .Механізм дії й економічні ефекти внутрішньої виробничої субсидії.

- •26. Аргументи “за” “проти” протекціонізму.

- •29. Переваги та недоліки прямих іноземних інвестицій.

- •30. Економічні ефекти прямих іноземних інвестицій.

- •31. Стан іноземного інвестування в економіці України

- •35. Ефекти міжнародної міграції робочої сили.

- •37.Наслідки міграції робочої сили для країни-імпортера.

- •36.Наслідки міграції робочої сили для країни-експортера.

- •38Основні світові ринки роб. Сили.

- •39. Проблема м/н регулювання світових потоків робочої сили.

- •40. Міжнародна організація праці (моп), її основні цілі та задачі.

- •41 Умови формування, особливості та структура міжнародного ринку послуг.

- •42. Фінансові послуги на світовому ринку

- •43.Поняття міжнародного лізингу, його види та значення.

- •47.. Міжнародна передача технологій: сутність, причини, основні канали.

- •48 Міжнародне науково- технічне співробітництво: суть, структура, напрямки розвитку.

- •49.Світовий валютно-фінансовий ринок: поняття, функції, види.

- •50.Валютно-фінансова система: сутність та основні елементи.

- •51. Выбор режима валютного курса для страны.

- •52Понятие валютного курса, реальный валютный курс, паритет покупательной способности.

- •53.Взаимосвязь между реальным и номинальным валютными курсами.

- •54.Формування попиту на іноземну валюту.

- •55. Формування пропозиції іноземної валюти

- •56Регулювання валютно-фыансових выдносин.

- •58. Взаємозв'язок рахунків платіжного балансу.

- •60 Особливості інтеграції української економіки в світове господарство

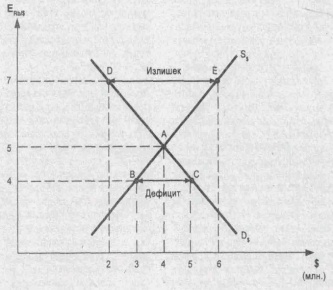

54.Формування попиту на іноземну валюту.

К аждое

государство использует свою денежную

единицу, которая называется национальной

валютой. Денежные единицы других

стран являются для нее иностранной

валютой. Иностранная валюта оценивается

в национальной, в результате чего

возникает равновесный валютный курс

иностранной валюты по отношению к

национальной. Если резиденты (предприятия,

физические лица, правительство и

т.д.) осуществляют экономические

операции внутри своей страны, то для

осуществления расчетов между собой

им нужна только национальная валюта

и спрос они предъявляют только на нее.

ления международных расчетов требуется

валюта тех стран, с которыми эти операции

осуществляются, В результате резиденты

одной страны предъявляют спрос на

валюту, т е на иностранную валюту. Спрос

резидентов на иностранную валюту

возникает потому, что им нужно оплатить

импорт иностранных товаров, покупку

иностранных ценных бумаг, приобретение

собственности за рубежом или просто

они стремятся заработать на изменении

валютных курсов.

аждое

государство использует свою денежную

единицу, которая называется национальной

валютой. Денежные единицы других

стран являются для нее иностранной

валютой. Иностранная валюта оценивается

в национальной, в результате чего

возникает равновесный валютный курс

иностранной валюты по отношению к

национальной. Если резиденты (предприятия,

физические лица, правительство и

т.д.) осуществляют экономические

операции внутри своей страны, то для

осуществления расчетов между собой

им нужна только национальная валюта

и спрос они предъявляют только на нее.

ления международных расчетов требуется

валюта тех стран, с которыми эти операции

осуществляются, В результате резиденты

одной страны предъявляют спрос на

валюту, т е на иностранную валюту. Спрос

резидентов на иностранную валюту

возникает потому, что им нужно оплатить

импорт иностранных товаров, покупку

иностранных ценных бумаг, приобретение

собственности за рубежом или просто

они стремятся заработать на изменении

валютных курсов.

Если иностранная валюта дорога и много национальной валюты надо отдать за ее единицу, то спрос на иностранную валюту, как и на любой другой товар в этом случае, будет низким. Если иностранная валюта дешевеет, то все меньше национальной валюты приходится отдавать за ее единицу и спрос на иностранную валюту со стороны резидентов растет. Другими словами, при росте курса иностранной валюты спрос на нее сокращается, а при падении — увеличивается.

55. Формування пропозиції іноземної валюти

П редложение

иностранной валюты приходит из-за

рубежа, из тех стран, для которых эта

валюта является национальной.

Нерезидентам необходимо оплатить

импорт товаров от резидентов или покупку

их ценных бумаг, приобрести собственность

у резидентов или также заработать на

колебании валютных курсов. Допустим

, что объем совокуп спроса резидентов,

уровень цен внутри страны и за рубежом

остаются постоянными и межнар движение

капитала отсутсвует, то предлож ин вал

ограничивается поступлениями, получаемыми

резидентами от экспорта. Если ин валюта

дорога, т.е. за нее можно купить много

нац вал, то предложение ин валюты будет

высоким. Если же иностранная валюта

подешевеет, то все меньше национальной

валюты удастся купить нерезидентам у

резидентов и ее предложение

нерезидентами сократится. Другими

словами, при росте курса иностранной

валюты ее предложение увеличивается,

при падении — сокращается.

редложение

иностранной валюты приходит из-за

рубежа, из тех стран, для которых эта

валюта является национальной.

Нерезидентам необходимо оплатить

импорт товаров от резидентов или покупку

их ценных бумаг, приобрести собственность

у резидентов или также заработать на

колебании валютных курсов. Допустим

, что объем совокуп спроса резидентов,

уровень цен внутри страны и за рубежом

остаются постоянными и межнар движение

капитала отсутсвует, то предлож ин вал

ограничивается поступлениями, получаемыми

резидентами от экспорта. Если ин валюта

дорога, т.е. за нее можно купить много

нац вал, то предложение ин валюты будет

высоким. Если же иностранная валюта

подешевеет, то все меньше национальной

валюты удастся купить нерезидентам у

резидентов и ее предложение

нерезидентами сократится. Другими

словами, при росте курса иностранной

валюты ее предложение увеличивается,

при падении — сокращается.

56Регулювання валютно-фыансових выдносин.

В 1944 году в Бреттон-Вудсе была созвана международная конференция. Была достигнута договоренность о создании: регулируемых валютных курсов - Бреттон-Вудсская система, МВФ.

Каждая страна - член МВФ была обязана установить золотое (или долларовое) содержание своей денежной единицы, была обязана сохранять курс своей валюты неизменным. Страны обязаны вносить вклады в МВФ в зависимости от размеров их национального дохода, объема торговли.

Действия правительства, влияющие на валютный курс, принято делить на меры «косвенного» и «прямого» регулирования.

Косвенное воздействие на валютный курс оказывают все инструменты денежно-кредитной и финансовой политики Центрального банка (ЦБ) страны. Если, например, ЦБ осуществляет мероприятия, направленные на снижение инфляции в национальной экономике, то это непременно скажется на обменном курсе национальной валюты: при снижении инфляции (и прочих равных условиях) обменный курс стабилизируется. Таким образом, снижая инфляцию, ЦБ оказывает косвенное влияние на обменный курс.

Однако более быстрый и ощутимый эффект дают меры прямого регулирования валютного курса. К ним, прежде всего, относятся: политика учетной ставки ЦБ и валютные интервенции на внешних валютных рынках. Повышая учетную ставку, (т.е. процент, который ЦБ взимает с коммерческих банков за предоставление им кредита), ЦБ прямо воздействует на обменный курс национальной валюты в сторону его повышения. Ведь при высоком проценте коммерческие банки берут меньше кредитов и меньше покупают иностранной валюты на внешних валютных рынках. А снижение спроса на валюту ведет к повышению обменного курса национальной валюты.

Проводя валютную интервенцию, ЦБ продает (или покупает) валюту своей страны на внешних валютных рынках: продажа способствует снижению обменного курса, а покупка – повышению.

Еще одним прямым методом регулирования валютного курса является «девальвация» (или ревальвация) национальной валюты. Девальвация направлена на снижение курса своей валюты, а ревальвация – на его повышение (до отмены золотого стандарта, девальвация означала официальное снижение золотого содержания валюты, ревальвация – повышение). В наше время девальвация осуществляется путем снижения курса национальной валюты по отношению к валютам других стран, о котором объявляет законодательный орган страны. Ревальвация также осуществляется как законодательное повышение валютного курса.

Нынешняя валютная система несколько сложнее. Ведущие валюты, колеблются или плавают в соответствии с изменяющимися условиями спроса и предложения, большинство стран европейского "Общего рынка" пытаются привязать свои валюты к евро. Многие слаборазвитые страны привязывают свою валюту к валюте какой-либо ведущей промышленно развитой страны

Під фінансово-валютною політикою слід розуміти діяльність держави та уповноважених нею органів, спрямовану на реглементацію міжнародних розрахунків і порядку здійснення операцій з валютними цінностями, і виступає важливим інструментом механізму державного регулювання економіки. Валютна політика виступає як складова фінансової політики.Основними завданнями здійснення фінансово-валютної політики є :

" організація системи курсоутворення, захист та забеспечення необхідного ступеня конвертованості національної грошової одиниці;

" регулювання платіжної функції іноземної валюти та інших іноземних інструментів, регламентація поточних операцій платіжного балансу;

" організація внутрішнього валютного ринку;

" регламентація та регулювання банківської діяльності з валютними цінностями;

" регулювання процесів утворення та руху валютного капіталу, захист іноземних інвестицій;

" встановлення режиму та обмежень на вивезення та ввезення через кордон валютних цінностей;

" забеспечення стабільних джерел надходження іноземної валюти на національний валютний ринок.

Фінансово-валютна політика здійснюється органами економічного правління -- центральним банком, міністерством фінансів, органами валютного контролю.

Фінансово-валютна політика складається:

" валютно-кредитної/ валютної політики

" структурної валютної політики

" поточної валютної політики

57.Платіжний баланс – це співвідношення всієї сукупності надходжень з-за кордону та платежів за кордон за певний відрізок часу (рік, квартал, місяць). Якщо надходження платежів перевищує видатки, платіжний баланс вважають активним (таким, що має позитивне сальдо); у протилежному випадку – пасивним (таким, що має від’ємне сальдо). Міжнародні поточні розрахунки між країнами здійснюються у відповідних національних валютах згідно з існуючими валютними курсами або у твердій, конвертованій валюті. Основа платіжного балансу – групування всіх видів угод результати яких пов’язані зі зростанням потреб в товарах та послугах або з надходженням іноземної валюти в країну. Платіжний баланс складається згідно з принципом подвійного рахунка. Останній полягає у тому, що кожна угода записується на двох рахунках: дебетовому, який свідчить про надходження товару на даний рахунок, та кредитовому, який характеризує надання товару або виплату коштів з даного рахунку. Експорт товарів та послуг дарів, приток капіталу фіксуються на кредитовому рахунку платіжного балансу зі знаком «+». Імпорт товарів, іноземних інвестицій, займів і кредитів, які відправляються за кордон, відображаються на дебетовому рахунку зі знаком «–». Платіжний баланс складається з двох частин (рис. 12.1) 1. Баланс поточних операцій. 2. Баланс фінансових операцій з капіталом.

Структура платіжного балансу Усі частини платіжного балансу взаємопов’язані. Дефіцит балансу поточних операцій означає, що експорт товарів та послуг є недостатнім для оплати імпорту товарів та послуг. Здійснити фінансування цього дефіциту можливо шляхом одержування займів з-за кордону або продажу іноземцям матеріальних та фінансових активів країни, що відображається в балансі фінансових операцій з капіталом. Та навпаки, позитивне сальдо супроводжується купівлею закордонних матеріальних та фінансових активів і відтоком грошових коштів по другому балансу. Незбалансованість міжнародного руху поточних операцій та фінансових операцій з капіталом регулюється зміною офіційних резервів (запасів іноземної валюти у Центральному банку країни). 1. Баланс поточних операцій складається з: 1.1. Торгівельного балансу, який показує різницю між товарним експортом країни та її товарним імпортом 1.2. Балансу послуг та некомерційних платежів