- •Тема 1. Міжнародна економіка: середовище, еволюція, зміст План

- •Література

- •1.1. Сучасний світ і середовище міжнародної економіки

- •1.2. Еволюція світового ринку та міжнародної економіки. Зміст міжнародної економіки

- •1. 3. Структура міжнародної економіки

- •Національна економіка

- •Основні терміни і поняття

- •Контрольні та дискусійні питання

- •Тема 2. Основи руху міжнародної економіки План

- •Література

- •2.1. Рух міжнародної економіки: форми, напрямки, чинники

- •2.2. Матеріальні основи розвитку міжнародної економіки

- •2.3. Соціально-економічні основи розвитку міжнародної економіки

- •Основні терміни і поняття

- •Контрольні та дискусійні питання

- •Тема 3. Міжнародна торгівля План

- •Література

- •3.1. Теорії міжнародної торгівлі

- •3.2. Ціноутворення у міжнародній торгівлі

- •3.3. Наслідки міжнародної торгівлі

- •3.4. Напрямки та інструменти зовнішньоторговельної політики держави

- •Основні терміни і поняття

- •Контрольні та дискусійні питання

- •Тема 4: Міжнародна міграція робочої сили План

- •Література

- •Сутність, фактори та види міжнародної міграції робочої сили

- •4.2. Наслідки міжнародної міграції робочої сили

- •4.3. Сучасні тенденції розвитку міжнародного ринку праці

- •4.4. Україна в міжнародній міграції робочої сили

- •Сновні терміни і поняття

- •Контрольні та дискусійні питання

- •Тема 5: міжнародна міграція капіталу План

- •Література

- •Міжнародна міграція капіталу: сутність, чинники, форми

- •5.2. Рух підприємницького капіталу

- •5.2.1. Прямі іноземні інвестиції та їх регулювання

- •5.2.2. Портфельні інвестиції

- •5.3. Позичковий капітал у міжнародній економіці та проблема зовнішньоекономічної заборгованості

- •5.4. Міжнародний ринок кредитних й інвестиційних ресурсів та його структура

- •Основні терміни і поняття

- •Контрольні та дискусійні питання

- •Тема 6. Міжнародні валютно-фінансові відносини План

- •Література

- •6.1. Міжнародна валютна система та її елементи

- •6.2. Еволюція міжнародної валютної системи

- •6.3. Валютний ринок та валютні операції

- •6.4. Платіжний баланс та валютна політика

- •Основні терміни і поняття

- •Контрольні та дискусійні питання

- •Тема 7. Глобалізація економіки та економічна інтеграція План

- •Література

- •7.1. Глобалізація економіки як тенденція світового розвитку

- •7.2. Економічна інтеграція: сутність, напрями та наслідки

- •7.3. Інтеграція України до світового господарства

- •Основні терміни і поняття

- •Контрольні та дискусійні питання

5.4. Міжнародний ринок кредитних й інвестиційних ресурсів та його структура

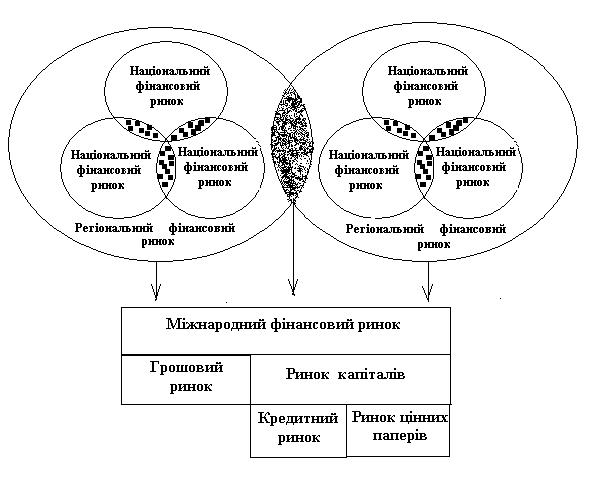

Міжнародна міграція капіталу здійснюється переважно через акумулятивно-розподільчий механізм міжнародного фінансового ринку. Через його розгалужену інфраструктуру тимчасово вільні фінансові ресурси переводяться із тих секторів світового господарства, де вони є відносно надлишковими, у ті сектори, де в них є потреба.

Міжнародний фінансовий ринок виник на основі інтеграційних процесів національних фінансових ринків, зміцнення зв’язків та активного розширення контактів між ними.

Розвиток процесу інтеграції національних фінансових ринків поступово призводить до їх регіоналізації та глобалізації — взяті в сукупності національні ринки розвиваються в глобальну цілісну систему, об’єдна-ну уніфікацією операцій, спільними умовами функціонування й закономірностями еволюції. В сучасних умовах цей процес відбувається під значним впливом наступних чинників:

інтенсивного впровадження електронних технологій, комунікаційних засобів та інформатизації;

розширення кількості грошово-фінансових інструментів та обсягів пропозиції цінних паперів;

лібералізації міжнародних переміщень позичкового капіталу навіть в країнах, що розвиваються;

акціонерної форми процесів приватизації в країнах з перехідною економікою тощо.

Операції на міжнародному фінансовому ринку можуть бути згруповані за певними ознаками, зокрема залежно від термінів реалізації майнових прав — короткі (до одного року) та тривалі — розрізняють грошовий (валютний) та фондовий ринок (ринок капіталів).

На грошовому ринку індивідуальні та інституціональні суб'єкти з тимчасовими залишками коштів зустрічаються з позичальниками, що мають тимчасову нестачу коштів. Його головною функцією є забезпечення міжнародної ліквідності, тобто можливості швидко залучати достатню кількість фінансових коштів у різних формах на вигідних умовах на наднаціональному рівні. Основними об'єктами цього ринку є короткострокові кредити (до одного року). Грошовий ринок також забезпечує ресурси для спекулятивних операцій з цінними паперами та споживчими товарами.

За допомогою ринку капіталів забезпечуються необхідні ресурси для довгострокових інвестицій фірм, урядів та домогосподарств. Звичайно ринок капіталів поділяється на кредитний ринок, де рух капіталу між країнами здійснюється на умовах терміновості, зворотності та платності відсотків, та ринок цінних паперів з диференціацією останнього щодо домінування того чи іншого фінансового інструменту (ринок акцій, облігацій тощо). Основним критерієм цього поділу є специфіка реалізації тих чи інших фінансових інструментів. Якщо їх вільна купівля — продаж неможлива, то маємо справу з кредитним ринком, якщо ж вони вільно купуються та продаються без попереднього обговорення умов цих операцій — з ринком цінних паперів.

Спрощена схема міжнародного фінансового ринку подана на рис. 5.3.

Сучасний міжнародний фінансовий ринок має розвинуте інфраструктурне забезпечення — відповідні інформаційні і транспортні мережі, валютно-банківську систему, заклади по підготовці та атестації фахівців тощо. Одночасно з національними фінансовими інститутами в міжнародній кредитно-інвестиційній діяльності активну участь беруть міжнародні інвестиційні інститути (міжнародні інвестиційні фонди, компанії, промислові і фінансові ТНК). Інфраструктура міжнародного фінансування не тільки забезпечує обслуговування руху коштів від донора до реципієнта, але й задає можливі схеми такого руху.

Рис. 5.3. Структура міжнародного фінансового ринку.

Для світового фінансового ринку характерна певна географічна локалізація. Мова йде про цілий ряд міжнародних фінансових центрів, що акумулюють та розподіляють по усьому світу великі обсяги капіталів.

Для нормального функціонування такого міжнародного фінансового центру необхідний ряд передумов:

високий рівень економічного розвитку країни, де він розташований;

наявність розвинутих національного ринку капіталів й кредитно-банківської системи;

відносно ліберальне податкове та валютне законодавство;

вигідне географічне становище;

відносна політична та соціальна стабільність тощо.

Провідним фінансовим центром сучасного світу вважається Нью-Йорк, чия фондова біржа займає перше місце в світі за обсягами щоденних фінансових операцій. Головним європейським фінансовим центром є Лондон. На довгострокових позиках спеціалізуються Цюрих та Франкфурт-на-Майні, на короткострокових та середньострокових кредитних операціях — Люксембург. Вказані „столиці” міжнародного руху капіталу мають багату історію й справедливо вважаються традиційними фінансовими центрами.

90-ті роки ХХ-го сторіччя знаменувалися народженням нових фінансових центрів. Так, на світову фінансову „арену” вийшло Токіо. Потужні фондові біржі активно працюють з великими капіталами в Сінгапурі, Сян Гані, Бахрейні, Панамі, а також на Багамських та Кайманових островах.

З усього вищевикладеного логічно слідує, що міжнародна міграція капіталу в різноманітних формах її практичної реалізації є невід'ємною складовою сучасної розгалуженої системи міжнародних економічних відносин. Вона сприяє зміцненню зовнішньоекономічних та політичних зв'язків країн-учасниць ММК, посиленню їх взаємозалежності, зростанню добробуту як окремих національних економік, так і міжнародної економіки в цілому.