- •1Общая характеристика анализа среды финансовой деятельности организации.

- •2.Правило «доминирования» при оценке инвестиционного риска.

- •1.Составляющие микросреды финансовой деятельности организации.

- •2. Финансовый риск банкротства.

- •1. Составляющие макросреды финансовой деятельности организации.

- •2. «Ликвидность» и «платежеспособность» предпринимателя.

- •1.Определение критических точек организационной среды.

- •2.Понятие риска финансового актива.

- •1.Влияние размеров организации на установление значимых факторов.

- •2.Способы измерения риска финансовых активов.

- •1. Особенности анализа внешней среды на современном этапе.

- •2. Понятие риска инвестиционного портфеля.

- •1. Критические точки в деятельности российских фирм.

- •2. Способы измерения риска портфельных инвестиций.

- •1. Формирование базы данных о внутренней и внешней среде организации.

- •2. Виды рисков с финансовыми активами.

- •1.Методы оценки информации о внутренней и внешней среде.

- •2.Увязка риска и доходности инвестиционного портфеля в модели capm (Capital Asset Pricing Model).

- •1 Swot – анализ в оценке среды предпринимательства.

- •2. Характеристика риск-менеджмента.

- •1. Характеристика классической и неоклассической теорий предпринимательских рисков.

- •2. Подходы к управлению рисками.

- •3.По аналогии с 10 билетом

- •1.Изучение проблем экономического риска в России.

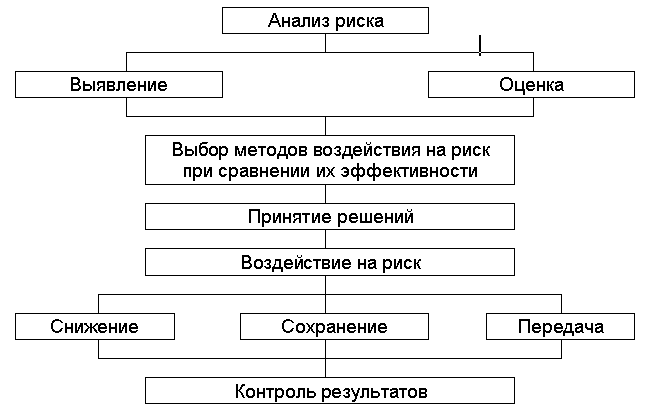

- •2.Общая схема процесса управления риском.

- •1.Сущность предпринимательского риска.

- •2.Правила риск-менеджмента.

- •1.Функции предпринимательских рисков.

- •2.Общая характеристика методов воздействия на риск.

- •1.Процесс анализа оценки риска.

- •2.Организация управления риском на предприятии.

- •1.Критерии количественной оценки предпринимательских рисков.

- •2.Основные подходы к выявлению риска.

- •1.Методы количественной оценки предпринимательских рисков.

- •2.Опросные листы.

- •1.Методы качественной оценки предпринимательских рисков.

- •2.Структурные диаграммы.

- •1.Классификация предпринимательских рисков по Дж.Кейнсу.

- •2.Карты потоков.

- •1.Классификация предпринимательских рисков на макроэкономическом уровне.

- •2.Прямая инспекция.

- •1.Классификация предпринимательских рисков на микроэкономическом уровне.

- •2.Анализ финансовой и управленческой отчетности.

- •1.Проявления предпринимательского риска для предприятий-призводителей.

- •2.Оценка ущерба.

- •1.Проявления предпринимательского риска для физических лиц.

- •2.Затраты на риск.

- •1.Степень риска и характер его возникновения.

- •2.Источники финансирования риска.

- •1.Содержание и классификация финансовых рисков.

- •2.Структура затрат при различных методах управления риском.

- •1.Риски, связанные с покупательной способностью денег.

- •2.Разработка программы страхования предприятий.

- •1.Содержание и классификация банковских рисков.

- •2.Формирование фонда риска в самостраховании.

- •1.Депозитные банковские риски.

- •2.Преимущества и недостатки самострахования.

- •1.Кредитные и процентные банковские риски.

- •2.Общие подходы к оценке эффективности методов управления риском.

- •1.Классификация инвестиционных рисков.

- •2.Экономические критерии оценки эффективности управления риском.

2.Общая схема процесса управления риском.

Схема м-ов возд-ия на риск: (тут стрелки в стороны идут)1)избеж-е или укл-е от риска – выод из зоны риска 2)удерж-е или сохр-е риска – принятие риска без финна-ия – самострах-е 3)сниж-е риска – диверсиф-ия – имитир-е – пов-е Ур.информац-го обеспеч-я 4)передача риска – страх-е – хеджир-е – проч.дог-е формы передачи.

Принятие риска без фин-я подразумевает отказ от любово действия напр-го на компенс-ю возм-го ущерба. Самостр-е –это резервирование ср-в состоит в том что предприниматель созд-т обособленные фонды возм-я убытков при непредвиденных сит-х за счет части собств-х ОС.Снижение риска это сокр-е вероятности и объема потерь. Диверсиф-я процесс распр-я инвест-х ср-в м-у разл-ми о-ми влож.кап-а к-й непоср-но связ-й м-у собой с целью сниж-ия степ-ни риска.

3. У вас есть след-ая инф-ия по проектам: 1)пост-ые изд-ки – 157357 руб., перем-ые - 12 руб., ожидаемая цена реал-ии товара – 13,6 руб.2) пост-ые изд-ки – 589341 руб., перем-ые - 24 руб., ожидаемая цена реал-ии товара – 25,9 руб. Какой выбор вы сделаете?

Решение.Найдем точку безубыточности и определим по ней какой проект необходимо реализоват ь.

Тб= Пi/(Цi – Зi)

Тб1= 157357/(13,6 – 12)= 98348 ед.

Тб2=589341/(25,9 – 24)= 310179 ед.

Чем выше точка беззуб-сти, тем менее привлекателен проект. Следовательно, выбираем первый проект

Билет№13.

1.Сущность предпринимательского риска.

Сущ-т 2 противоположн.взгляда на сущ-ть риска. С одной стороны,риск предстает в виде возможной неудачи, опасности, матер-х потерь, кот.м-т наступить в рез-те претворения в жизнь выбранного реш. С др.стороны, риск-это предпологаемая удача, благоприятн.исход.

Экон.риск –это совок-ть вероятных экон., полит., нравствен.и др.положит-х и неблагоприятн.последствий, кот.м-т наступить при реал-ции выбран-х реш.

Риск-вероят-ть угрозы, потери п/п-лем части своих рес-в, недополучения дох-в или появл-ние дополнит.расх-в в рез-те осущ-ния конкретн.деят-ти.

В конкретн.экон., хоз.и производствен.деят-ти при реш.задач следует:

1.выявить возможн.благоприятные и отрицат.последствия своих действий

2.учитывать степ.вероят-ти получения нужного рез-та, вероят-ть положит-х последствий и отклонений от выбран.цели.

Условия:

- в усл-ях неопред-ти, когда нет никаких исходных данных для оц-ки принимаемых реш.

- в усл-ях опред-ти, когда все последствия м.б.оценены.

- в усл-ях риска, когда последствия принимаемых реш.м.б.оц-ны с опр-ной степенью вероят-ти.

Риск и неопр-ть ни одно и тоже. Риск хар-ет такую ситуацию, когда наступление неизвестных событий вероятна и м.б.оценено колич-но, а неопр-ть – это когда верят-ть наступления таких событий оц-ть заранее невозм-но.

Наличие п/пского риска – это обратная сторона экон.свободы, своеобразн.плата за нее.

2.Правила риск-менеджмента.

1. Нельзя рисковать больше, чем это может позволить собственный капитал.

2. Надо думать о последствиях риска.

3. Нельзя рисковать многим ради малого.

4. Положительное решение принимается лишь при отсутствии сомнения.

5. При наличии сомнений принимаются отрицательные решения.

6. Нельзя думать, что всегда существует только одно решение. Возможно, есть и другие.

Реализация первого правила означает, что прежде, чем принять решение о рисковом вложении капитала, финансовый менеджер должен:

- определить максимально возможный объем убытка по данному риску;

- сопоставить его с объемом вкладываемого капитала; - сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству данного инвестора.

Объем убытка от вложения капитала может быть равен объему данного капитала, быть меньше или больше его. При прямых инвестициях объем убытка, как правило, равен объему венчурного капитала. Однако с учетом снижения покупательной способности денег в условиях инфляции объем потерь может быть больше, чем сумма вкладываемых денег. В этом случае объем возможного убытка следует определять с учетом индекса инфляции. Реализация второго правила требует, чтобы финансовый менеджер, зная возможную максимальную величину убытка, определил к чему она может привести, какова вероятность риска и, и принял решение об отказе от риска, принятия риска на свою ответственность или передаче риска на ответственность другому лицу.

Действие третьего правила особенно ярко проявляется при передаче риска, т.е. при страховании. Финансовый менеджер должен определить и выбрать приемлемое для него соотношение между страховым взносом и страховой суммой. Страховой взнос - это плата страхователя страховщику за страховой риск. Страховая сумма - денежная сумма, на которую застрахованы материальные ценности, ответственность, жизнь и здоровье страхователя.

3.

Билет№14.