- •Основи організації та механізм міжнародних розрахунків розділ 1. Загальні основи організації міжнародних розрахунків

- •§ 1.1. Поняття і види міжнародних розрахунків. Способи платежів.

- •§1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

- •§ 1.3. Валютно-фінансові та платіжні умови зовнішньоекономічних угод.

- •§ 1.3.1. Валюта ціни та валюта платежу

- •§1.3.2. Умови платежу

- •§ 1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

- •Питання по темі:

- •Розділ 2. Роль банків в організащї міжнародних розрахунків

- •§ 2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

- •Система свіфт

- •§ 2.2. Відкриття та ведення валютних рахунків

- •§ 2.3. Купівля банками іноземної валюти для міжнародних розрахунків

- •Розділ 3. Умови поставок і документи в міжнародній торгівлі Після вивчення цього розділу ви зможете:

- •§ 3.1. Характеристика зовнішньоторговельного контракту

- •§ 3.2. Умови поставок товару

- •Класифікація умов інкотермс за обов'язками продавця

- •§ 3.3. Види документів при міжнародних поставках

- •§ 3.3.1. Комерційні документи

- •§ 3.3.2. Транспортні документи

- •§ 3.3.3. Страхові документи

- •§3.3.4. Фінансові документи

- •Запитання для самоконтролю

- •Розділ 4. Недокументарні форми розрахунків

- •§ 4.1. Особливості використання в міжнародній сфері основних форм розрахунків

- •§ 4.2. Авансові платежі

- •§ 4.3. Платіж на відкритий рахунок

- •§ 4.4. Банківський переказ

- •§ 4.5. Розрахунки з використанням чеків, пластикових карток, векселів

- •Запитання для самоконтролю

- •Розділ 5. Документарні форми розрахунків Після вивчення цього розділу ви зможете:

- •5.1. Документарний акредитив

- •§ 5.1.1. Фази акредитива

- •§ 5.1.2. Форми акредитива

- •§ 5.1.3. Види і конструкції акредитива

- •§ 5.1.4. Конструкції акредитива

- •§ 5.1.5. Відкриття акредитива

- •§ 5.1.6. Виконання акредитива

- •§ 5.1.7. Уніфіковані правила для акредитива

- •§ 5.2. Інкасо

- •§ 5.2.1. Види інкасо

- •§5.2.2. Фази документарного інкасо

- •§ 5.2.3. Узгодження умов інкасо

- •§ 5.2.4. Виписка інкасового доручення і подання документів

- •§ 5.2.5. Уніфіковані правила для інкасо (упі)

- •Розділ 6. Кредитування учасників міжнародних розрахунків

- •§ 6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

- •§ 6.2. Кредитування імпорту

- •§ 6.2.1. Кредитування на основі векселя

- •§ 6.2.2. Кредитування на основі документарного акредитива

- •§ 6.2.3. Пряме банківське кредитування імпортера

- •§ 6.3. Кредитування експорту

- •§ 6.3.1. Короткострокове кредитування експортера

- •§ 6.3.2. Експортний факторинг та форфейтинг

- •§ 6.3.3. Експортний лізинг

- •Розділ 7. Банківська гарантія як інструмент забезпечення виконання зобов'язань у міжнародних розрахунках

- •§ 7.1. Загальні принципи і правові основи банківської гарантії

- •§ 7.1.1. Поручительство

- •§ 7.1.2. Платіжне зобов'язання

- •§ 7.2. Дія банківських гарантій

- •§ 7.3. Видача банківських гарантій

- •§ 7.4. Використання банківської гарантії

- •§ 7.5. Типи та основні види банківських гарантій

- •§ 7.5.1. Типи банківських гарантій

- •§ 7.5.2. Види банківських гарантій

- •Валютні операції комерційних банків розділ 8. Загальні основи діяльності комерційних банків на валютних ринках

- •§ 8.1. Сутність, структура та регулювання валютного ринку України

- •§ 8.2. Види валютних операцій банків, їх ризикованість

- •§ 8.3. Інформаційне забезпечення операцій на валютних ринках

- •Запитання для самоконтролю

- •Розділ 9. Міжбанківські депозитні операції в іноземній валюті

- •§ 9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

- •§ 9.2. Валютування депозитних угод

- •9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

- •§ 9.4. Котирування процентних ставок. Сторони котирування.

- •9.5. Депозитна позиція

- •§ 9.6. Ринок євровалюти

- •9.7. Зв'язок між процентними ставками та валютними курсами

- •10.1. Сутність, види та цілі конверсійних операцій

- •10.2. Валютні операції на умовах спот

- •10.3. Котирування валют. Курси покупця і продавця

- •10.4. Крос-курси та їх розрахунок

- •10.5. Валютна позиція

- •10.6. Практика укладання угод на ринку поточних конверсійних операцій. Ордери, що застосовуються на ринку конверсійних операцій

- •11.1. Валютні форвардні угоди

- •11.1.1. Сутність та цілі форвардних контрактів

- •11.1.3. Валютування форвардних контрактів

- •11.1.4. Контракти на ламану дату

- •11.1.5. Форвардні контракти з правом вибору дати

- •11.1.6. Форвардні крос-курси

- •11.1.7. Закриття та продовження форвардного контракту

- •11.2. Процентні форварди

- •11.2.2. Угоди за форвардними ставками

§ 9.2. Валютування депозитних угод

З'ясовуючи питання про депозити, слід розрізняти такі поняття:

Дата укладення угоди — це дата, коли банки домовляються про здійснення депозитної операції.

Дата валютування (value date) — дата зарахування суми депозиту на кореспондентський рахунок банку. Для поточних операцій дата валютування відрізняється від дати укладення угоди на два робочі дні. (Такі умови у світовій практиці мають назву «спот» (spot). На умовах спот банки здійснюють депозитні операції тривалістю більш одного дня, поточні конверсійні операції та клієнтські платежі. Наприклад, якщо 5-го лютого банк А уклав угоду про розміщення 1 млн. дол. США в банку Б терміном на один місяць на умовах спот, то датою валютування буде 7-ме лютого, тобто протягом двох робочих днів банк А має переказати кошти на рахунок у банку Б. Але депозитні операції можуть здійснюватися також із датою валютування раніше спот.

Дата закінчення депозиту (maturity) — це дата повернення коштів. У разі розміщення депозиту на термін, що кратний тижню. дата закінчення депозиту припадатиме на той самий день тижня, що й дата валютування. Наприклад, якщо датою валютування тижневого депозиту є середа 7-го лютого, то датою закінчення депозиту (тобто датою повернення коштів) буде середа 14-го лютого. Для термінів, що кратні місяцю, дата закінчення припадатиме на те ж саме число, що й дата валютування. Наприклад, при розміщенні місячного депозиту, датою валютування якого є 7-ме лютого, дата повернення буде 7-го березня. Якщо дата закінчення припадає на вихідний або святковий день, то вона переноситься на наступний робочий день. Так, наприклад, якщо дата повернення депозиту припадає на суботу або неділю, то кошти будуть повертатися в понеділок. Якщо ж дата валютування припадає на останній день місяця, то й дата закінчення припадає на останній день місяця незважаючи на кількість днів у місяці. Наприклад, депозит терміном на один місяць з датою валютування 31-го березня має бути повернений 30-го квітня).

У світовій практиці також використовуються стандартні позначення строку депозитних операцій (див. табл. 9.1). Наприклад, місячний депозит в американських доларах позначається USD 1m.

За термінами дії розрізняють депозити трьох видів:

• депозити до запитання — кошти розміщуються на невизначений термін, але повернення можливе в будь-який час за умов попереднього повідомлення;

• короткострокові одноденні депозити. До них належать депозити типу «овернайт», «том-некст», «спот-некст»;

• депозити на фіксований термін. Ці депозити розміщуються на визначений термін і, як правило, на стандартні строки (один тиждень, один, три, шість та 12 місяців).

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

Процентна ставка — це ціна ресурсів. Розміщуючи вільні ресурси на грошовому ринку, їх власники намагаються отримати дохід, крім того, плата за користування ресурсами має включати:

-

компенсацію кредитного ризику, що притаманний будь-якій кредитній операції, розмір цієї компенсації здебільшого залежить від класу позичальника;

-

компенсацію за відволікання ліквідних коштів: лише незначна кількість позик надається на умовах «до запитання» і повертається на першу вимогу, основна ж частина коштів розміщується на визначений термін і не може бути повернена раніше його закінчення, бо це може викликати проблеми ліквідності;

-

компенсацію за відкладений час одержання доходу: проценти за кредит виплачуються найчастіше після закінчення терміну дії позики, тобто банк зможе використати дохід, одержаний від розміщення коштів, лише після їх повернення.

Розрізняють номінальну та реальну процентні ставки. Реальна процентна ставка являє собою номінальну ставку (тобто ставку, що склалася на ринку), скореговану на процент інфляції. Наприклад, якщо номінальна ставка за депозитом становить — 8% річних, а рівень інфляції 6%, то реальна процентна ставка — 2%.

Рівень ринкових процентних ставок може бути визначений за формулою:

На рівень вільного від ризику ринкового процента, крім інфляції та інфляційного очікування, впливає ціла низка інших чинників:

• грошово-кредитна політика центрального банку: політика «дорогих грошей», спрямована на обмеження грошової маси, тягне за собою зростання рівня процентних ставок і, навпаки, політика «дешевих грошей» сприяє зниженню процентних ставок;

• потреби уряду в кредитних ресурсах визначають процентні ставки на державні цінні папери, що є альтернативою розміщення коштів (у країнах з розвинутою ринковою економікою вкладення коштів у державні цінні папери вважаються безризикованими); при значному дефіциті бюджету уряд підвищуватиме процентні ставки, щоб збільшити обсяги залучених коштів. Це, у свою чергу, змусить комерційні банки піднімати процентні ставки залучення коштів. У ті ж роки, коли потреба в коштах зменшується, процентні ставки за державними цінними паперами знижуватимуться, що спричинить зниження процентних ставок на ринку;

• стан платіжного балансу країни. Процентні ставки є одним з інструментів коригування капітальних статей платіжного балансу: політика уряду, спрямована на залучення іноземних капіталів, буде супроводжуватися діями центрального банку щодо підвищення рівня процентних ставок;

• попит на грошовому ринку, а також рівень економічної активності: збільшення попиту, характерне для періоду підвищення рівня економічної активності, сприяє зростанню процентних ставок, економічний спад, що тягне за собою зменшення попиту, веде до падіння рівня процентних ставок;

• очікування на ринку, якщо очікується падіння процентних ставок, то ті учасники фінансового ринку, що мають вільні ресурси, будуть намагатися розмістити їх на більш тривалий термін, щоб одержати максимальний прибуток від високих ставок на момент розміщення коштів, але позичальники, у свою чергу, залучатимуть короткострокові депозити, очікуючи, коли ставки знизяться. У результаті довгострокові процентні ставки впадуть відносно короткострокових. Якщо очікується зростання процентних ставок, то попит на довгострокові позики збільшиться, оскільки позичальники намагатимуться зафіксувати існуючі низькі ставки, водночас кредитори прагнутимуть уникнути довгострокового розміщення коштів, унаслідок чого довгострокові ставки зростуть;

• рівень процентних ставок на світових фінансових ринках:

інтернаціоналізація фінансових ринків та часткове або повне скасування більшістю розвинутих країн обмежень на здійснення конверсійних операцій сприяють тому, що підвищення процентних ставок на одному з ринків зумовлює спрямування ресурсів туди, де вони принесуть максимальний дохід.

На рівень процентних ставок за депозитами в іноземній валюті в основному впливають чинники з боку країни походження цієї валюти, а не країни, де здійснюється операція з розміщення або залучення коштів.

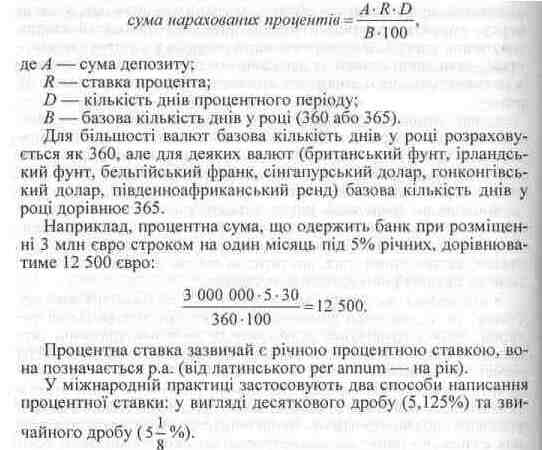

При здійсненні депозитних операцій в іноземній валюті процентна сума розраховується на базі простого процента:

Процентна ставка може бути фіксованою або плаваючою (floating).

Фіксована процентна ставка встановлюється при розміщенні/залученні депозиту та залишається незмінною на весь період депозиту. Така ставка завжди використовується при короткострокових угодах.

Плаваюча процентна ставка може змінюватися протягом дії депозиту. Найчастіше плаваючі ставки за депозитами валютного ринку прив'язуються до ставки LIBOR. Вона являє собою середню ставку, за якою найбільші британські банки кредитують першокласних позичальників на міжбанківському ринку (London Interbank Offered Rate). Ця ставка фіксується на 11,00 год кожного дня. Існує також ставка LIBID (London Interbank Bid Rate), тобто ставка залучення коштів першокласними банками. Ставки LIBOR котируються для британських фунтів, доларів США, євро, швейцарських франків та японських єн. У плаваючих процентних ставках LIBOR використовується як база, до якої додаються базисні пункти (basis points — b.p). Сто базисних пунктів дорівнюють одному проценту, тобто 1 b.p = 0,01%. Наприклад, банк котирує ставку розміщення доларів США у такий спосіб:

USD 6т LIBOR + 75 b.p (шестимісячна ставка LIBOR + 0,75%). Для доларів США як база плаваючої ставки може використовуватися так звана базисна ставка прайм рейт (prime rate). Це ставка за короткостроковими комерційними позиками першокласним позичальникам, що її котирують найбільші американські банки. Якщо позика в американських доларах здійснюється за межами США, то звичайно використовується ставка LIBOR. Також як база можуть бути використані: ставка FIBOR (Frankfurt Interbank Offered Rate), ставки державних цінних паперів та комерційних паперів.