- •Основи організації та механізм міжнародних розрахунків розділ 1. Загальні основи організації міжнародних розрахунків

- •§ 1.1. Поняття і види міжнародних розрахунків. Способи платежів.

- •§1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

- •§ 1.3. Валютно-фінансові та платіжні умови зовнішньоекономічних угод.

- •§ 1.3.1. Валюта ціни та валюта платежу

- •§1.3.2. Умови платежу

- •§ 1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

- •Питання по темі:

- •Розділ 2. Роль банків в організащї міжнародних розрахунків

- •§ 2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

- •Система свіфт

- •§ 2.2. Відкриття та ведення валютних рахунків

- •§ 2.3. Купівля банками іноземної валюти для міжнародних розрахунків

- •Розділ 3. Умови поставок і документи в міжнародній торгівлі Після вивчення цього розділу ви зможете:

- •§ 3.1. Характеристика зовнішньоторговельного контракту

- •§ 3.2. Умови поставок товару

- •Класифікація умов інкотермс за обов'язками продавця

- •§ 3.3. Види документів при міжнародних поставках

- •§ 3.3.1. Комерційні документи

- •§ 3.3.2. Транспортні документи

- •§ 3.3.3. Страхові документи

- •§3.3.4. Фінансові документи

- •Запитання для самоконтролю

- •Розділ 4. Недокументарні форми розрахунків

- •§ 4.1. Особливості використання в міжнародній сфері основних форм розрахунків

- •§ 4.2. Авансові платежі

- •§ 4.3. Платіж на відкритий рахунок

- •§ 4.4. Банківський переказ

- •§ 4.5. Розрахунки з використанням чеків, пластикових карток, векселів

- •Запитання для самоконтролю

- •Розділ 5. Документарні форми розрахунків Після вивчення цього розділу ви зможете:

- •5.1. Документарний акредитив

- •§ 5.1.1. Фази акредитива

- •§ 5.1.2. Форми акредитива

- •§ 5.1.3. Види і конструкції акредитива

- •§ 5.1.4. Конструкції акредитива

- •§ 5.1.5. Відкриття акредитива

- •§ 5.1.6. Виконання акредитива

- •§ 5.1.7. Уніфіковані правила для акредитива

- •§ 5.2. Інкасо

- •§ 5.2.1. Види інкасо

- •§5.2.2. Фази документарного інкасо

- •§ 5.2.3. Узгодження умов інкасо

- •§ 5.2.4. Виписка інкасового доручення і подання документів

- •§ 5.2.5. Уніфіковані правила для інкасо (упі)

- •Розділ 6. Кредитування учасників міжнародних розрахунків

- •§ 6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

- •§ 6.2. Кредитування імпорту

- •§ 6.2.1. Кредитування на основі векселя

- •§ 6.2.2. Кредитування на основі документарного акредитива

- •§ 6.2.3. Пряме банківське кредитування імпортера

- •§ 6.3. Кредитування експорту

- •§ 6.3.1. Короткострокове кредитування експортера

- •§ 6.3.2. Експортний факторинг та форфейтинг

- •§ 6.3.3. Експортний лізинг

- •Розділ 7. Банківська гарантія як інструмент забезпечення виконання зобов'язань у міжнародних розрахунках

- •§ 7.1. Загальні принципи і правові основи банківської гарантії

- •§ 7.1.1. Поручительство

- •§ 7.1.2. Платіжне зобов'язання

- •§ 7.2. Дія банківських гарантій

- •§ 7.3. Видача банківських гарантій

- •§ 7.4. Використання банківської гарантії

- •§ 7.5. Типи та основні види банківських гарантій

- •§ 7.5.1. Типи банківських гарантій

- •§ 7.5.2. Види банківських гарантій

- •Валютні операції комерційних банків розділ 8. Загальні основи діяльності комерційних банків на валютних ринках

- •§ 8.1. Сутність, структура та регулювання валютного ринку України

- •§ 8.2. Види валютних операцій банків, їх ризикованість

- •§ 8.3. Інформаційне забезпечення операцій на валютних ринках

- •Запитання для самоконтролю

- •Розділ 9. Міжбанківські депозитні операції в іноземній валюті

- •§ 9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

- •§ 9.2. Валютування депозитних угод

- •9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

- •§ 9.4. Котирування процентних ставок. Сторони котирування.

- •9.5. Депозитна позиція

- •§ 9.6. Ринок євровалюти

- •9.7. Зв'язок між процентними ставками та валютними курсами

- •10.1. Сутність, види та цілі конверсійних операцій

- •10.2. Валютні операції на умовах спот

- •10.3. Котирування валют. Курси покупця і продавця

- •10.4. Крос-курси та їх розрахунок

- •10.5. Валютна позиція

- •10.6. Практика укладання угод на ринку поточних конверсійних операцій. Ордери, що застосовуються на ринку конверсійних операцій

- •11.1. Валютні форвардні угоди

- •11.1.1. Сутність та цілі форвардних контрактів

- •11.1.3. Валютування форвардних контрактів

- •11.1.4. Контракти на ламану дату

- •11.1.5. Форвардні контракти з правом вибору дати

- •11.1.6. Форвардні крос-курси

- •11.1.7. Закриття та продовження форвардного контракту

- •11.2. Процентні форварди

- •11.2.2. Угоди за форвардними ставками

§ 6.2. Кредитування імпорту

§ 6.2.1. Кредитування на основі векселя

У сфері міжнародної торгівлі досить поширеним інструментом розрахунків та кредитування є вексель. Його використання забезпечує оформлення кредитних відносин між учасниками зовнішньоторговельних угод (експортером та імпортером) та банками.

Питання вексельних розрахунків з нерезидентами є важливим і для українських експортерів та імпортерів. Проте, зважаючи на очевидні суперечності законодавства та неврегульованість окремих питань цієї проблеми, розрахунки з використанням векселів перебувають у площині теорії, а не практики. Іншою причиною невикористання векселів у міжнародних розрахунках є низька ліквідність векселів більшості підприємств та відсутність розвинутого ринку цінних паперів, зокрема векселів.

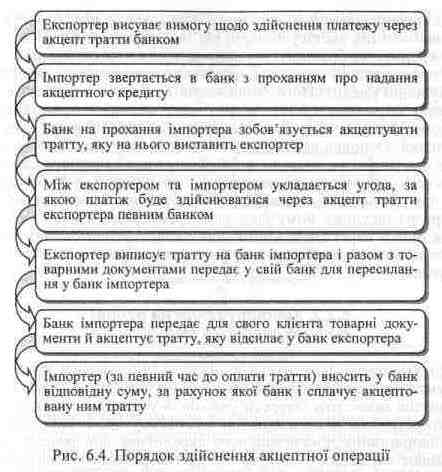

Обмеженість щодо надання експортером та імпортером комерційного кредиту, пов'язану передусім з недостатнім рівнем довіри один до одного, стала причиною появи акцептних кредитів. Сутність даної операції полягає в тому, що експортер виставляє тратту для акцепту не на імпортера, а на банк імпортера. Формально цей кредит надає експортер, але різниця між звичайним комерційним кредитом і акцептним полягає в тому, що акцептантом є банк, і це суттєво змінює взаємовідносини між сторонами (рис. 6.4).

У міжнародному обороті банківський акцепт є інструментом міжнародного обігу та міжнародного засобу платежу. Поряд з цим практика більшості країн строго регламентує вексельний обіг. В основному регламентація спрямована на розширення експорту товарів даної країни.

При акцептному кредиті для експортера втрачає значення ризик неплатежу, оскільки експортер має акцепт великого банку. У цьому разі ризик неплатежу (ризик непогашення кредиту) бере на себе банк, тому він наражається і на валютний ризик, і на ризик країни. Залежно від сумарного розміру ризиків установлюється розмір комісії за акцепт. Комісія сплачується відразу і не повертається, навіть якщо імпортер не скористався кредитом.

При цій операції банк імпортера не використовує своїх ресурсів для кредитування (банк оплачує тратту лише у разі неспроможності імпортера здійснити оплату зі свого боку). Акцентуючи тратту, банк лише гарантує для експортера оплату товару.

Як правило, акцептні кредити відкриваються під товарні акредитиви або лід заставу товару, що імпортується. Строк акцептного кредиту здебільшого встановлюється до трьох місяців.

У міжнародній практиці часто використовується акцептно-рамбурсний кредит. Його виникнення пов'язане з вимогами експортерів отримати тратту, акцептовану великим першокласним банком. Механізм акцептно-рамбурсної операції такий же, як і акцептної'. Основна відмінність полягає в тому, що банк імпортера не сам акцептує вексель, а забезпечує для імпортера одержання акцепту великого міжнародного банку. За певний обумовлений час до терміну акцепту тратти першокласним банком банк імпортера надсилає йому своє рамбурсне зобов'язання (зобов'язання банку переказати кошти для оплати акцептованих тратт). Часто акцептно-рамбурсний кредит пов'язаний з відкриттям акредитива.