- •Основи організації та механізм міжнародних розрахунків розділ 1. Загальні основи організації міжнародних розрахунків

- •§ 1.1. Поняття і види міжнародних розрахунків. Способи платежів.

- •§1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

- •§ 1.3. Валютно-фінансові та платіжні умови зовнішньоекономічних угод.

- •§ 1.3.1. Валюта ціни та валюта платежу

- •§1.3.2. Умови платежу

- •§ 1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

- •Питання по темі:

- •Розділ 2. Роль банків в організащї міжнародних розрахунків

- •§ 2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

- •Система свіфт

- •§ 2.2. Відкриття та ведення валютних рахунків

- •§ 2.3. Купівля банками іноземної валюти для міжнародних розрахунків

- •Розділ 3. Умови поставок і документи в міжнародній торгівлі Після вивчення цього розділу ви зможете:

- •§ 3.1. Характеристика зовнішньоторговельного контракту

- •§ 3.2. Умови поставок товару

- •Класифікація умов інкотермс за обов'язками продавця

- •§ 3.3. Види документів при міжнародних поставках

- •§ 3.3.1. Комерційні документи

- •§ 3.3.2. Транспортні документи

- •§ 3.3.3. Страхові документи

- •§3.3.4. Фінансові документи

- •Запитання для самоконтролю

- •Розділ 4. Недокументарні форми розрахунків

- •§ 4.1. Особливості використання в міжнародній сфері основних форм розрахунків

- •§ 4.2. Авансові платежі

- •§ 4.3. Платіж на відкритий рахунок

- •§ 4.4. Банківський переказ

- •§ 4.5. Розрахунки з використанням чеків, пластикових карток, векселів

- •Запитання для самоконтролю

- •Розділ 5. Документарні форми розрахунків Після вивчення цього розділу ви зможете:

- •5.1. Документарний акредитив

- •§ 5.1.1. Фази акредитива

- •§ 5.1.2. Форми акредитива

- •§ 5.1.3. Види і конструкції акредитива

- •§ 5.1.4. Конструкції акредитива

- •§ 5.1.5. Відкриття акредитива

- •§ 5.1.6. Виконання акредитива

- •§ 5.1.7. Уніфіковані правила для акредитива

- •§ 5.2. Інкасо

- •§ 5.2.1. Види інкасо

- •§5.2.2. Фази документарного інкасо

- •§ 5.2.3. Узгодження умов інкасо

- •§ 5.2.4. Виписка інкасового доручення і подання документів

- •§ 5.2.5. Уніфіковані правила для інкасо (упі)

- •Розділ 6. Кредитування учасників міжнародних розрахунків

- •§ 6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

- •§ 6.2. Кредитування імпорту

- •§ 6.2.1. Кредитування на основі векселя

- •§ 6.2.2. Кредитування на основі документарного акредитива

- •§ 6.2.3. Пряме банківське кредитування імпортера

- •§ 6.3. Кредитування експорту

- •§ 6.3.1. Короткострокове кредитування експортера

- •§ 6.3.2. Експортний факторинг та форфейтинг

- •§ 6.3.3. Експортний лізинг

- •Розділ 7. Банківська гарантія як інструмент забезпечення виконання зобов'язань у міжнародних розрахунках

- •§ 7.1. Загальні принципи і правові основи банківської гарантії

- •§ 7.1.1. Поручительство

- •§ 7.1.2. Платіжне зобов'язання

- •§ 7.2. Дія банківських гарантій

- •§ 7.3. Видача банківських гарантій

- •§ 7.4. Використання банківської гарантії

- •§ 7.5. Типи та основні види банківських гарантій

- •§ 7.5.1. Типи банківських гарантій

- •§ 7.5.2. Види банківських гарантій

- •Валютні операції комерційних банків розділ 8. Загальні основи діяльності комерційних банків на валютних ринках

- •§ 8.1. Сутність, структура та регулювання валютного ринку України

- •§ 8.2. Види валютних операцій банків, їх ризикованість

- •§ 8.3. Інформаційне забезпечення операцій на валютних ринках

- •Запитання для самоконтролю

- •Розділ 9. Міжбанківські депозитні операції в іноземній валюті

- •§ 9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

- •§ 9.2. Валютування депозитних угод

- •9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

- •§ 9.4. Котирування процентних ставок. Сторони котирування.

- •9.5. Депозитна позиція

- •§ 9.6. Ринок євровалюти

- •9.7. Зв'язок між процентними ставками та валютними курсами

- •10.1. Сутність, види та цілі конверсійних операцій

- •10.2. Валютні операції на умовах спот

- •10.3. Котирування валют. Курси покупця і продавця

- •10.4. Крос-курси та їх розрахунок

- •10.5. Валютна позиція

- •10.6. Практика укладання угод на ринку поточних конверсійних операцій. Ордери, що застосовуються на ринку конверсійних операцій

- •11.1. Валютні форвардні угоди

- •11.1.1. Сутність та цілі форвардних контрактів

- •11.1.3. Валютування форвардних контрактів

- •11.1.4. Контракти на ламану дату

- •11.1.5. Форвардні контракти з правом вибору дати

- •11.1.6. Форвардні крос-курси

- •11.1.7. Закриття та продовження форвардного контракту

- •11.2. Процентні форварди

- •11.2.2. Угоди за форвардними ставками

§ 6.3.2. Експортний факторинг та форфейтинг

При кредитуванні зовнішньої торгівлі експортний факторинг як одна з альтернативних форм кредитування останнім часом набув вагомого значення. Він використовується переважно середніми торговельними підприємствами та виробниками, які серед своїх клієнтів мають постійних покупців. Експортний факторинг як інструмент кредитування непридатний для експортних операцій з тривалою відстрочкою платежу.

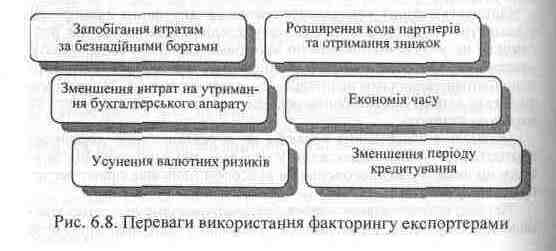

Факторинг як метод кредитування експорту розглядають як продаж права щодо вимоги торговельних боргів. Експортний факторинг вигідно використовувати за умови, що експортер має проблеми з грошовими потоками та здійснює торгівлю на умовах відкритого рахунку. Позитивні моменти при використанні факторингу відображені на рис. 6.8.

Результатом використання факторингу є можливість розширення обсягу торговельних угод, використання додаткового джерела фінансування та економія управлінських видатків. Особливо вигідним для експортера є використання факторингу при торгівлі зо відкритим рахунком.

Поряд з позитивними моментами використання факторингу його розвитку можуть перешкоджати деякі негативні моменти, а саме:

-

експортери можуть надавати перевагу традиційним методам фінансування;

-

може існувати думка, що використання факторингу є свідченням нестабільного фінансового стану;

-

в експортерів виникає побоювання, що втручання факторингової фірми чи банку може погіршити взаємовідносини між партнерами.

Використання факторингу є зручним методом фінансування експортера, якщо термін кредитування від трьох до шести місяців. У разі необхідності фінансування з більш тривалими строками використовують форфейтинг.

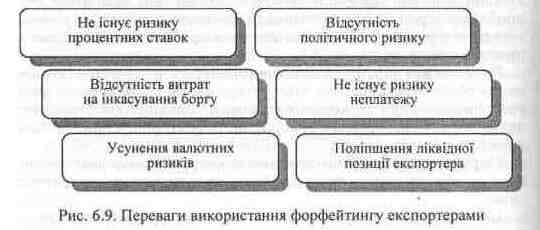

Форфейтинг — кредитування експортера через придбання векселів чи інших боргових зобов'язань. Якщо факторинг використовується для кредитування короткострокової заборгованості усередині країни та за кордоном і, як правило, через придбання усіх вимог, то форфейтування є інструментом кредитування окремих експортних вимог, зазвичай середньострокових. Спільні риси між факторингом та форфейтингом полягають у тому, що ці методи використовуються для скорочення заборгованості у балансі в результаті продажу вимог. Позитивні риси форфейтингу відображені нарис. 6.9.

Серед недоліків форфейтингу заведено виділяти два: висока вартість операції та складність знайти форфейтера. Вартість форфейтингу складається з:

-

прибутку форфейтера;

-

вартості наданих грошових коштів;

-

покриття від комерційного ризику;

-

покриття від політичного ризику;

-

покриття від валютного ризику;

-

покриття процентного ризику.

Серед причин, через які банки неохоче виступають у ролі форфейтера, можна виділити такі:

-

існування у країні імпортера обмежень на здійснення платежів за кордон;

-

незадоволеність кредитоспроможністю покупця;

-

незадовільний стан банку, що буде здійснювати аваль.

§ 6.3.3. Експортний лізинг

Експортний лізинг відносять до альтернативних форм кредитування міжнародної торгівлі.

Лізинг — це кредит, що надається під основні засоби.

Число учасників лізингової угоди залежно від економічних умов може бути різним. Здебільшого у лізинговій операції беруть участь три сторони: продавець товару (експортер), лізингоотримувач (імпортер) та лізингодавець.

Лізингодавцем може бути банк або лізингова компанія (часто лізингова компанія є дочірньою компанією банку). При укладенні угод на великі суми кількість учасників може досягати семи осіб, до числа яких входять брокерські та трастові фірми.

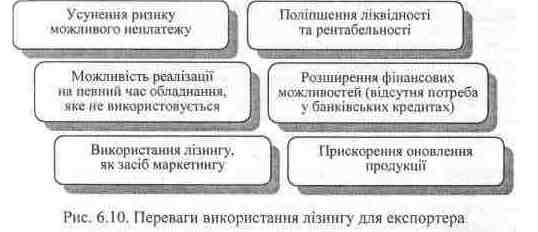

Лізинг дає змогу експортерові негайно і в повному обсязі отримати платіж, оскільки обладнання продається лізингодавцеві і експортер звільняється від усіх фінансових проблем, пов'язаних з цим товаром, за винятком зобов'язань за гарантійними строками. Позитивні моменти використання лізингу для експортера показані нарис. 6.10.

Лізинг, як інструмент кредитування у сфері зовнішньоекономічних відносин, є особливо вигідним тоді, коли через механізм лізингу можна отримати податкові чи митні пільги. Правовий та митні аспекти міжнародного лізингу е досить складними у зв'язку з неоднаковою інтерпретацією його у законодавстві різних країн (проте можна спостерігати тенденцію щодо уніфікації правил здійснення лізингових операцій). Слід враховувати також валютні ризики та ризики країни, які виникають при цій операції. Для того щоб зменшити притаманні лізингу негативні риси, лізингові компанії (банки) створюють об'єднання з лізинговими компаніями інших країн, які володіють правовою ситуацією у своїй країні і можуть передбачити її розвиток. Ще однією можливістю здійснення міжнародного лізингу є відкриття дочірньої лізингової фірми за кордоном.

Для міжнародного лізингу характерне залучення мобільних інвестиційних товарів (машини, технологічне обладнання). До об'єктів лізингу також відносять великі виробничі об'єкти (фабрики, заводи, нафтові платформи). Зауважимо, що об'єкти лізингу можуть використовуватися не тільки в країні лізингоотримувача.

Запитання для самоконтролю

І. Хто може бути кредитором зовнішньоторговельних угод?

2. Охарактеризуйте види фірмових кредитів.

3. Чим зумовлена необхідність кредитування експортерів та імпортерів?

4. У чому полягає зв'язок фірмового кредиту з банківським?

5. Назвіть методи фінансування міжнародної торгівлі.

6. Який зміст та порядок здійснення акцептної операції?

7. Який порядок здійснення акцептно-рамбурсного кредиту?

8. Який механізм використання акредитива як інструменту кредитування?

9. Розкрийте зміст прямого банківського кредитування експортно-імпортних операцій.

10. За яких умов можливе виникнення валютного ризику при банківському кредитуванні?

11. Які є методи короткострокового кредитування експорту?

12. Що таке акцептна кредитна лінія?

13. Розкрийте зміст факторингу як форми короткострокового кредитування експортера.

14. Розкрийте зміст форфейтингу як форми короткострокового кредитування експортера.

15. Розкрийте зміст лізингу як форми короткострокового кредитування.