- •Ё Тема: «Ценные бумаги как инструмент фондового рынка»

- •1. Понятие и функции ценных бумаг

- •2. Классификация ценных бумаг.

- •1. Акции.

- •2. Облигации.

- •3. Государственные ценные бумаги.

- •4. Векселя.

- •5. Депозитные и сберегательные сертификаты коммерческих банков

- •Тема: «Фондовый рынок».

- •1. Понятие фондового рынка.

- •2. Участники рынка ценных бумаг

- •3. Первичные и вторичные рынки ценных бумаг

- •4. Биржевой и внебиржевой фондовый рынок.

- •Тенденции развития биржевого и внебиржевого рынка

- •Тема: «Фондовая биржа»

- •1. Понятие фондовой биржи и ее роль в развитии фондового рынка.

- •2. Организационная структура биржи.

- •Тема: «Коммерческие банки на рынке ценных бумаг».

- •1. Виды операций коммерческих банков.

- •2. Операции коммерческих банков с векселями.

- •3. Ипотечное кредитование и фондовый рынок

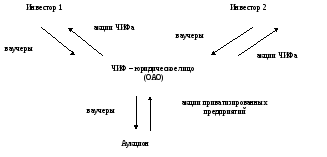

- •Система организации деятельности чиФов

- •Специфика налогообложение в системе чиФов

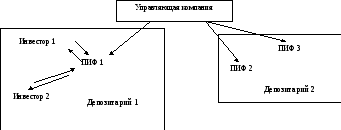

- •Организационная система пиФа.

- •Тема: «Основы биржевой торговли».

- •1. Механизм заключения биржевых сделок.

- •Процесс совершения биржевой сделки.

- •2. Виды биржевых сделок.

- •Тема: «Регулирование фондового рынка».

- •1. Понятие и цели регулирования рынка ценных бумаг.

- •2. Государственное регулирование фондового рынка.

- •Тема: «Фондовые индексы».

- •1. Инвестиционное качество ценной бумаги.

- •2. Основы портфельного дохода инвестиций.

- •3. Стратегия портфельных инвестиций.

Система организации деятельности чиФов

Специфика ЧИФ:

-

ЧИФ является собственником акций приватизированных предприятий и как открытое акционерное общество собственником уставного капитала;

-

ЧИФ может обанкротиться;

-

тройное налогообложение;

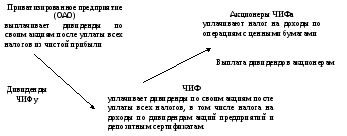

Специфика налогообложение в системе чиФов

Массовое банкротство предприятий и несовершенство правовой базы организации деятельности ЧИФов привело к тому, что активы фондов стремительно обесценивались, в результате они так и не заняли серьезную нишу в финансовой системе страны. В середине 90-х годов ЧИФы поменяли свой статус и стали акционерными обществами. В настоящее время балансовая стоимость активов этих акционерных обществ составляет около 1,5 млрд.руб., а рыночная стоимость по различным оценкам 15-70 млрд.руб.

В настоящее время на рынке Российской Федерации действуют паевые инвестиционные фонды (ПИФ). Деятельность ПИФов лишена многих недостатков, присущих ЧИФам.

ПИФ представляет собой объединенные средства, которые граждане и юридические лица передают в доверительное управление управляющей кампании с целью получения прибыли. Можно также сказать, что ПИФ – это возможность частному лицу получить от вложений в ценные бумаги такие же выгоды, какие получают крупные институциональные инвесторы.

Организационная система пиФа.

Инвесторы передают деньги в фонд, за что получают пай.

Специфика ПИФов:

-

ПИФ не является юридическим лицом, а следовательно не уплачивает налогов, инвестор уплачивает налог на доход самостоятельно.

-

управляющая компания не является собственником ПИФа и его средств, а свой доход получает как профессиональный участник РЦБ.

-

ПИФы хранятся в депозитариях.

-

ПИФ не может обанкротиться.

Получив лицензию, управляющая компания должна заключить договоры со специализированным депозитарием, специализированным регистратором, аудитором и независимым оценщиком (только в случае интервального фонда, и в портфеле есть активы, подлежащие оценке), агентами по размещению и выкупу паев. Все они будут оценивать деятельность фонда. Кроме того управляющая компания должна зарегистрировать в Федеральной Службе по фондовому рынку «правило ПИФа» и «проспект эмиссии инвестиционных паев». После этого не позже чем через 180 дней можно начинать первичное размещение инвестиционных паев в течение которого компания открытого ПИФа обязана собрать не менее 2,5 млн. руб., а компания интервального ПИФа не менее 5 млн.руб.

Инвестиционный пай можно определить по разному. По сути – это именная ценная бумага, однако Гражданским Кодексом РФ она не включена в перечень ценных бумаг. Инвестиционный пай существует в бездокументарной форме, то есть не печатается на специальной бумаге с водяными знаками и степенями защиты.

Пай – это электронный документ, который представляет собой запись в специально компьютерной программе, о том, что инвестор стал владельцем пая подтверждает выписка из реестра. Специфика пая, как ценной бумаги состоит в том, что он не имеет номинальной стоимости, и паями не торгуют на бирже, ни брокеры, ни фондовые магазины – это дело самой управляющей компании или ее агентов.

Инвестиционный пай – это доля его владельца в имуществе составляющая ПИФ. Имущество ПИФа может увеличиваться за счет привлечения средств новых пайщиков, т.е. продажи паев и за счет прибыли, полученной от вложения средств фонда на рынке ценных бумаг. Юридический инвестиционный пай – это право его владельца требовать от управляющей компании выкупить этот пай, и она обязана это сделать. Пока пай находится у владельца, т.е. у инвестора реальных денег нет, он их можно получить только расставшись с паем, т.е. вернув его по цене выкупа управляющей компании.

Доход владельцы паев получают за счет прироста курсовой стоимости пая.

![]() .

.

Для приобретения пая у управляющей компании или у ее агента достаточно заполнить заявку, где указываются свои реквизиты, количество приобретаемых паев или сумма инвестиций. Сведения обо всех новых владельцах заносятся в реестр. В банке на имя каждого из них открывается счет, куда перечисляются деньги, уплачиваемые в паи. Заплатив деньги, инвестор получает копию заявки и выписку из реестра.

В зависимости от того, на какие бумаги нацелены, ПИФы различают:

-

ПИФы акций, являющиеся рискованными, но наиболее доходными;

-

ПИФы облигаций – безрисковые ПИФы, но и наименее доходные;

-

смешанные ПИФы.

В зависимости от того, как инвестор может приобрести или продать свой пай выделяют:

-

Открытые ПИФы, где выкуп и продажа паев осуществляется постоянно. При такой форме организации деятельности ПИФа, управляющие компании берут максимальное вознаграждение за обслуживание, поскольку вынуждены вести постоянный мониторинг стоимости портфеля ПИФа (продажа и выкуп пая ведется по цене, которая равна отношению стоимости портфеля и количества паев). Паи данных ПИФов наиболее ликвидные.

-

Закрытые ПИФы – продажа паев осуществляется в заранее объявленный срок, а затем фонд прекращает любые сделки с паями на несколько лет. Для данных ПИФов характерны минимальные расходы на обслуживание и максимальный доход паев за счет изначально долгосрочных вложений.

-

Интервальный ПИФ, где сделки с паями производят в заранее установленные сроки: один, два, три, четыре раза в год.