кэахд

.pdfмонет и в виде брусков (слитков). Слитки золота хранятся в основном в банках. Эти накопления банков не трансформируются в ссудный капитал, а представляют собой денежный капитал в чистом виде без перспективы быть отданным в ссуду. Неустойчивость валюты (в том числе и доллары США) и инфляция побуждает предпринимателей и граждан создавать из золота своеобразный страховой фонд на случай роста цен, колебания валютных курсов и т. п.

Залог является способом обязательства, при котором кредитор - залогодержатель приобретает право в случае неисполнения должником обязательства получить удовлетворение за счет заложенного имущества. Залогом пользуются при заключении договора займа, договоров купли-продажи имущественного займа, перевозки грузов и т.д. Предметом залога могут быть: вещи, ценные бумаги, имущественные права, иное имущество. Предметом залога могут быть также товары, находящиеся в обороте или переработке. По мере погашения кредита допускается снижение стоимости заложенных товаров. Залог сохраняет силу, если право собственности или полного хозяйственного ведения на заложенное имущество переходит к третьему лицу.

Имущество, находящееся в общей совместной собственности, может быть передано в залог только с согласия всех собственников. Однако залог собственником своей доли в общей долевой собственности не требует согласия остальных собственников.

В договоре о залоге выделяются: залогодатель - лицо, которому предмет залога принадлежит на праве собственности или полного хозяйственного ведения; залогодатель прав - лицо, которому принадлежит передаваемое в залог право. Имущество может передаваться в залог: предприятиями, имеющими имущество на праве полного хозяйственного ведения, с согласия собственника или уполномоченного лица; учреждениями, наделенными правом самостоятельного распоряжения имуществом; арендаторами, передающими в залог арендные права без согласия арендодателя (если иное не оговорено договором аренды).

Договор о залоге должен совершаться в письменной форме и содержать условия, предусматривающие:

вид залога; существо и размер обеспеченного залогом требования;

сроки исполнения обязательства; состав и стоимость заложенного имущества;

иные условия, заявленные одной из сторон.

Форма договора о залоге определяется по законодательству места его заключения. Кроме формы договора о залоге зданий, сооружений, предприятий, земельных участков и других объектов на территории РФ, а также подвижного состава железных дорог, воздушного и водного транспорта, зарегистрированного в РФ, эти договора определяются законодательством РФ независимо от места заключения договора. Несоблюдение установленной формы договора делает его недействительным. Залог предприятия в целом или иного имущества, подлежащего государственной регистрации, должен быть зарегистрирован там, где зарегистрировано само имущество. Договор о залоге при этом считается заключенным с момента регистрации.

Выделяются следующие виды залога: когда заложенное имущество остается у залогодателя и, когда заложенное имущество передается во владение залогодержателю, такой договор называется закладом. По взаимному соглашению предмет заклада может быть оставлен у залогодателя под замком и печатью залогодержателя (твердый залог) либо с наложением знаков, свидетельствующих о закладе. Договор может дать право залогодержателю пользоваться предметом заклада. Выгоды, извлекаемые из предмета заклада, засчитываются в счет погашения процентов по кредиту или самого кредита, обеспеченного закладом. При угрозе утраты или повреждения предмета заклада не по вине залогодержателя он вправе требовать замены предмета заклада, а при отказе - досрочного взыскания.

Если залогодержатель неправильно хранит или использует предмет заклада, залогодатель вправе потребовать прекращения залога или досрочно исполнить обязательство, обеспеченное закладом. Залогодержатель отвечает за утрату, недостачу или повреждение предмета заклада в размере причиненного ущерба, если не докажет, что это произошло не по его вине, и обязан в полном объеме возместить убытки залогодателю, если это предусмотрено законом или договором.

Залогодержатель обязан (если иное не предусмотрено договором):

застраховать предмет заклада на полную стоимость за счет и в интересах залогодателя;

принимать меры для сохранения предмета заклада; немедленно известить залогодателя об угрозе утраты или повреждения предмета

заклада; регулярно отчитываться перед залогодателем о пользовании предметом заклада;

немедленно возвратить предмет заклада после исполнения обеспеченного им обязательства;

извлекать из предмета заклада доход в интересах залогодателя, если это предусмотрено договором.

Предметом залога могут быть также товары в обороте или переработке. По мере погашения кредита допускается снижение стоимости заложенных товаров. Залогодатель при этом виде залога сохраняет за собой право владеть, пользоваться и распоряжаться товаром. В других случаях при частичном исполнении должником обеспеченного залогом обязательства залог сохраняется в первоначальном объеме до полного исполнения обеспеченного им обязательства.

Предметом залога могут быть права владения и пользования, в том числе права арендатора и другие имущественные права. Права с определенным сроком действия могут быть предметом залога лишь до истечения этого срока. Стоимость прав, не имеющих денежной оценки, определяется договором по соглашению сторон.

При залоге прав залогодержатель обязан (если иное не оговорено договором): обеспечить действительность заложенного права; не совершать уступки заложенного права;

не способствовать прекращению заложенного права или снижению его стоимости; защищать право от посягательств третьих лиц; сообщать залогодержателю об изменениях в заложенном праве, о притязаниях

третьих лиц.

При залоге прав залогодержатель вправе (если иное не предусмотрено договором): требовать в суде досрочного перевода на себя заложенного права, если залогодатель

не исполняет свои обязанности; вступать в качестве третьего лица в дело, где рассматривается иск о заложенном

праве; при посягательстве третьих лиц, не пресеченном залогодателем, принимать свои

меры для защиты заложенного права.

Использовать в качестве предмета залога валютные ценности могут лишь банки, имеющие лицензии на проведение операций с иностранной валютой.

Договор залога предприятия, строения, здания, сооружения, иного объекта, непосредственно связанного с землей, вместе с земельным участком или правом пользования им называется ипотекой. Особенность ипотеки в том, что она распространяется на все имущество предприятия, включая его УК, финансовые активы, имущественные права и иные ценности. То есть ипотека предприятия распространяется на все его имущество, отраженное в балансе предприятия, если иное не оговорено законом или договором. По требованию залогодержателя предприятие обязано представлять ему годовой баланс. При неисполнении предприятием обязательств залогодержатель вправе принять меры, предусмотренные договором, включая:

назначение представителей в руководящие органы предприятия; ограничение права распоряжаться продукцией и имуществом.

Если эти меры не помогают, предприятие, находящееся в ипотеке, продается с аукциона как единый комплекс.

Договор об ипотеке должен быть нотариально удостоверен. Ипотека регистрируется в поземельной книге по месту нахождения объекта ипотеки. В той же поземельной книге регистрируется переход права владения или полного хозяйственного ведения на предмет ипотеки к другому лицу. Орган, осуществляющий госрегистрацию залога предприятия, обязан передать сведения о регистрации органам, ведущим поземельную книгу.

Право залога прекращается при прекращении обеспеченного залогом обязательства; при гибели заложенного имущества; при истечении срока действия заложенного права; при переходе прав на предмет залога к залогодателю; в иных установленных законом случаях.

Большое значение в настоящее время приобретает кредитование под залог векселей. При залоге векселей, так же как и любого другого предмета залога, к залогодержателю не переходит право собственности на заложенные векселя.

Факторинговые (факторинг - посредник) операции - разновидность торгово-

комиссионной операции, связанной с кредитованием оборотных средств. Они сводятся к покупке у поставщика права на получение платежа с плательщика за поставленные товары, выполненные работы и оказанные услуги. Первые факторинговые отделы у нас были созданы в 1989 г. При республиканских, областных и городских управлениях Промстройбанка СССР.

Так, учреждения банков и предприятия получили возможность на договорных началах осуществлять торгово-комиссионные (факторинговые) операции, которые производятся с целью ускорения получения поставщиком платежа. При факторинговой операции предприятия-поставщики уступают банку право получения платежа по платежным требованиям за поставленные товары (выполненные работы, оказанные услуги). При проведении этой операции банк возмещает поставщику часть суммы по платежным требованиям (например, 70-90% в течение 2-3 дней). Перечисление остальной части платежа за поставленные товары осуществляется банком после поступления средств от плательщика (30-10%). Однако в договоре может быть предусмотрено незамедлительное возмещение поставщику полной суммы, указанной в платежном требовании, которое берет на себя банк. За осуществление такой торгово-комиссионной операции банк взимает с продавца плату.

Взаимоотношения банка и продавца по осуществлению факторинговой операции регулируется договором. При его заключении банк проверяет кредитоспособность продавца и покупателя и с учетом этого определяет предельную сумму по операциям факторинга, в пределах которой поставка товаров может производиться без риска неполучения платежа. В рамках данной суммы банк автоматически оплачивает переуступаемые ему платежи. В договоре должны определяться условия совершения операций, в т.ч. реквизиты платежных документов, сумма, оплачиваемая банком, порядок совершения операций, размер платы по проведенным операциям и др. условия по усмотрению сторон.

Банк не несет ответственности за невыполнение договорных обязательств по поставкам между поставщиками и покупателями товара. Факторинговое обслуживание включает, как правило, весьма подробный учет дебиторской задолженности предприятия.

При определении платы за факторинг следует исходить из принятого сторонами процента за кредит и среднего срока пребывания средств в расчетах с покупателем.

Пример. Ставка за кредит - 210% годовых. Средний срок оборачиваемости средств в расчетах с покупателем - 15 дней. Плата за эти операции составит:

(210 х 15) / 360 = 8,75% суммы, принятой к оплате факторинга.

Следовательно при оплате продавцу документов на сумму 3000 тыс.р. факторинг получает от него: 8,75% х 3000 = 262,5 тыс.р.

Трастовые операции (доверие) - представляют собой доверительные операции банков, финансовых компаний, инвестиционных фондов по управлению имуществом клиента и выполнению других услуг в интересах и по поручению клиентов на правах доверенного лица. Трастовые операции предполагают хранение финансовых активов, распоряжение наследством, операции по опеке, по управлению ценными бумагами (в данном случае траст-компания выполняет функции как агент по трансферту). Трасткомпании играют важную роль в поддержке малого бизнеса университетов, общественных организаций, пенсионных и др. фондов.

За все операции траст-компания получает комиссионное вознаграждение, заранее установленное договором.

Лизинг представляет собой соглашение между собственником имущества (арендодателем) и арендатором о передаче имущества в пользование на оговоренный период по установленной ренте, выплачиваемой ежегодно, ежеквартально или ежемесячно. Здесь имеется в виду то, что какая-нибудь фирма предоставляет в распоряжение пользователя технологическое оборудование, машины, самолеты и др., и этот пользователь или лизингополучатель может пользоваться основными средствами производства для того, чтобы выполнять свои производственные задачи.

Сам термин произошел от английского глагола “to lease”, что означает “арендовать” или “брать в аренду”.

Сущность лизинговой сделки очень хорошо выражается в высказывании Аристотеля: ”Богатство заключается чаще всего в рентабельном использовании собственности, а не в обладании ею как таковой”. Лизинг основывается на разделении понятия “собственности” на право собственности и право использования (владения).

Любое определение лизинга является ограниченным и не может учесть всех форм проявления этого кредитного инструмента, но все-таки имеет смысл привести еще одно определение - Европейской федерации национальных ассоциаций по лизингу оборудования (Евролизинг): “Лизинг - это договор аренды завода, промышленных товаров, оборудования, недвижимости для использования их в производственных целях арендаторов, в то время как товары покупаются арендодателем, и он сохраняет за собой право собственности”.

Операции типа “лизинг” известны уже давно; они имели место еще в древнем Вавилоне около 2 тысяч лет до н.э.

В последние тридцать лет лизинг получил особенно широкое распространение.

Лизинг различают оперативный и финансовый.

Оперативный лизинг подразумевает передачу в пользование имущества многоразового использования на срок по времени короче его экономического срока службы. Он характеризуется небольшой продолжительностью контракта (до 3-5 лет) и неполной амортизацией оборудования за время аренды. После истечения срока оборудование может стать объектом нового лизингового контракта или возвращается арендодателю. Обычно в оперативный лизинг сдается строительная техника, транспорт, ЭВМ и т.д. Оперативный лизинг следует отличать от рентинга - краткосрочной аренды машин и оборудования без права их последующего приобретения арендодатором. Кроме того, рентинговое общество имеет целый парк оборудования определенного типа. Арендная плата по рентингу выше, чем по лизингу (табл. 5.1).

Таблица 5.1. Особенности оперативного лизинга

Содержание отношений |

Условия выполнения |

Срок сделки |

Значительно короче периода физического |

|

износа объекта |

Сервисное обслуживание |

Берет на себя лизингодатель |

Ставки лизинговых платежей |

Обычно высокие, т.к. включают все затраты |

|

по сервисному обслуживанию |

Оперативный |

лизинг предпочтителен в |

Арендатор не желает нести риски по |

||

случаях, когда: |

|

владению имуществом; |

|

|

|

|

Арендатор не уверен в своей длительной |

||

|

|

платежеспособности; |

|

|

|

|

Не хватает средств для покупки объекта; |

||

|

|

Надо убедиться в правильности выбора |

||

|

|

объекта |

|

|

Риски лизингодателя |

По возмещению стоимости имущества; |

|||

|

|

Порча или гибель объекта лизинга |

||

Объект лизинга |

Чаще с высокими темпами морального |

|||

|

|

старения; |

|

|

|

|

Требует |

специального |

технического |

|

|

обслуживания; |

|

|

|

|

По окончании срока сделки повторно |

||

|

|

сдается в аренду желающим; |

|

|

|

|

Состоит на учете у лизингодателя |

||

Арендатор имеет право |

Досрочно прекратить лизинг и возвратить |

|||

|

|

имущество собственнику |

|

|

Возмещение |

первоначальной стоимости |

Лизинговые платежи не компенсируют за |

||

объекта лизинга |

один срок аренды |

|

||

Отношения при возврате объекта лизинга |

В договоре указывается |

остаточная |

||

|

|

стоимость объекта на разные даты; |

||

|

|

Арендатор возмещает возможную разницу |

||

|

|

между предполагаемой остаточной и |

||

|

|

ликвидационной стоимостью объекта |

||

Гарантии пользователя |

Обеспечить |

установленную |

остаточную |

|

|

|

стоимость объекта к окончанию контракта |

||

Финансовый лизинг характеризуется длительным сроком контракта (от 5 - 10 лет) и амортизацией всей или большей части стоимости оборудования. Фактически финансовый лизинг представляет собой форму долгосрочного кредитования покупки. По истечении срока действия финансового лизингового контракта арендотатор может вернуть объект аренды, продлить соглашение или заключить новое, а также купить объект лизинга по остаточной стоимости (обычно она носит чисто символический характер) (табл.5.2.).

Таблица5.2. Качественные характеристики финансового лизинга

Содержание отношений |

Условия выполнения |

|

||

Выбор объекта лизинга и его продавца |

По |

общему |

правилу |

осуществляет |

|

лизингополучатель |

|

||

Приобретение лизингового имущества для |

Покупает лизингодатель с |

уведомлением |

||

арендатора (пользователя) |

продавца в передаче имущества в лизинг |

|||

|

определенному лицу |

|

||

Назначение лизингового имущества |

Только для предпринимательских целей |

|||

Сумма лизинговых платежей за период |

Включает полную (или близкую к ней) |

|||

договора |

стоимость лизингового имущества в ценах |

|||

|

на момент сделки |

|

|

|

Сервисное обслуживание и страхование |

Входит в обязанности лизингополучателя |

|||

объекта лизинга |

|

|

|

|

Риск случайной гибели, утраты, порчи |

Переходит к арендатору в момент передачи |

|||

лизингового объекта |

ему объекта лизинга |

|

||

Отношения лизингодателя и арендатора с |

В качестве солидарных кредиторов |

|

||

продавцом лизингового объекта |

|

|

|

|

Продолжительность лизингового срока |

Близкая к нормативному сроку службы и |

|||

|

окупаемости объекта лизинга |

|

||

Издержки старения объекта сделки |

Несет лизингодатель |

|

|

|

Право выкупа лизингового имущества |

Может быть предусмотрено в конце или до |

|||

пользователем |

истечения срока договора |

|

|

|

Предметы лизинга |

Обычно |

дорогостоящие |

объекты |

с |

|

длительным сроком физического износа |

|

||

Функции кредитора |

Полное |

или частичное |

финансирование |

|

|

покупки лизингодателем предмета лизинга |

|

||

По объектам сделок лизинг подразделяется на лизинг движимого и недвижимого имущества.

Аренда на срок более 1 года называется лизингом, от нескольких дней до года - хайрингом, на срок от нескольких дней до нескольких месяцев - рентингом.

Преимущества и недостатки лизинга:

1.Лизинг предполагает 100-процентное кредитование и не требует немедленного начала платежей.

2.Гораздо проще получить контракт по лизингу, чем ссуду.

3.Лизинговое соглашение более гибко, чем ссуда. Ссуда всегда предполагает ограниченные сроки и размеры погашения. При лизинге арендатор может рассчитывать поступление своих доходов и выработать с арендодателем соответствующую, удобную для него схему финансирования.

4.Риск устаревания оборудования целиком ложится на арендодателя.

5.В случае лизинга арендатор может использовать сразу гораздо больше производственных мощностей, чем при покупке. Временно высвобожденные благодаря лизингу деньги он может пустить на какие-либо другие цели.

6.Международный валютный фонд не учитывает сумму лизинговых сделок в подсчете национальной задолженности, т.е. существует возможность превысить лимиты кредитной задолженности, устанавливаемые Фондом по отдельным странам.

В то же время лизинг может обладать и рядом недостатков.

1.Арендатор не выигрывает на повышении остаточной стоимости оборудования (в частности из-за инфляции).

2.Если это финансовый лизинг, а НТП делает изделие устаревшим, арендные платежи не прекращаются до конца контракта.

3.Сложность организации.

4.Считается, что стоимость лизинга больше, чем ссуды, но нельзя забывать, что риск устаревшего оборудования ложится на арендодателя, и поэтому он берет большую комиссию для компенсации.

Как уже было сказано выше, лизинг подразделяют на оперативный и финансовый. И тот, и другой содержат в себе множество различных форм. Например, при оперативном лизинге автотранспортных средств от арендатора требуется гарантия того, что по истечении срока аренды машина будет иметь определенную остаточную стоимость. Аренда с такой гарантией называется арендой открытого типа (open-end), а без нее - закрытого типа (closedend).

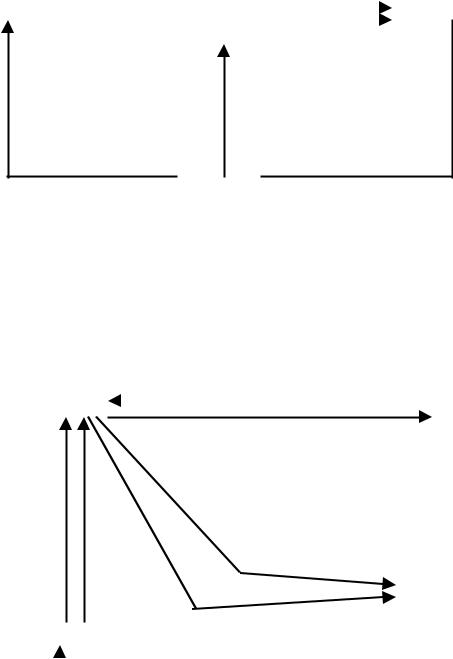

Лизинг, выходящий за национальные рамки - международный, который в свою очередь делится на экспортный и импортный. Техника лизинговых операций отражена на рис.8.5.

Так как часто лизинговой компании не хватает собственных средств для осуществления лизинговых операций, то она может привлекать их. Такая операция получила название лизинга с дополнительным привлечением средств – рис.8.6.

Арендодатель |

Заявка на оборудование |

Производитель |

|

||

|

|

|

|

Плата за оборудование |

|

|

Заявка на |

Оборудование |

Арендны |

оборудова |

|

ние |

|

|

е |

|

|

|

|

|

платежи |

|

|

Арендатор

Рис.5.5. Лизинговая операция

Подсчитано, что свыше 85% всех лизинговых сделок являются лизингом с привлечением средств. Арендодатель берет долгосрочную ссуду у одного или нескольких кредитов на сумму до 80 % стоимости сдаваемых в аренду активов, причем арендные платежи и оборудование служат обеспечением ссуды.

80-процентная

|

ссуда без |

права |

|

|

регресса |

на |

|

|

арендатора |

|

Источник |

Арендодатель |

|

|

|

|

|

дополнительных |

|

средств

Платежи по ссудам

Арендные платежи

Заявка на |

Заявка на |

|

оборудование |

||

оборудование |

||

|

|

|

Плата за |

Производитель |

|

Арендатор |

оборудование |

|

|

|

|

|

|||

оборудование |

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рис. 5.6. Лизинг с дополнительным привлечением средств

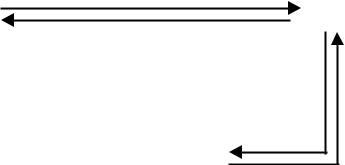

Часто лизинг осуществляется не напрямую, а через посредника – рис.5.7.

Оборудование

Арендодатель

Посредник

Арендные платежи

Арендные платежи

Оборудование

Потребитель

Рис. 5.7. Лизинг через посредника

Разновидностью лизинга стали сделки “дабл дип”, применяемые в международной сфере. Их смысл заключается в комбинации налоговых выгод в двух и более странах. Например, в начале 80-х годов приобретение ряда самолетов было кредитовано через “дабл дип” между США и Великобританией. Выгоды от налоговых льгот в Великобритании больше, если арендодатель имеет право собственности, а в США - если арендодатель имеет только право владения. Лизинговая компания в Великобритании покупает самолет, отдает его в аренду американской лизинговой компании, а та, в свою очередь, - местным авиакомпаниям.

Следует назвать и такой вид лизинга, как обратный лизинг (lease-back). Предположим, что у предприятия есть оборудование, но не хватает средств для производственной деятельности. Тогда оно продает это оборудование лизинговой компании, а последняя сдает его в лизинг этому же предприятию. У предприятия происходит временное высвобождение денежных средств.

Лизинг - операция, отличающаяся довольно сложной организацией. Во многих сделках имеют место как минимум три контракта:

1.Между арендатором и арендодателем.

2.Между поставщиком и арендодателем.

3.Между арендодателем и его банком.

В лизинге очень важна гарантия того, что к концу контракта оборудование будет иметь определенную остаточную стоимость. Для этого существует система страхования остаточной стоимости.

Если платежи по лизингу производятся равными суммами, то сумма платежа определяется по формуле сложных процентов:

П = |

|

С + Р |

||

|

1 |

|||

1− |

||||

|

(1+ Р)Т |

|||

|

|

|

||

где:

П - сумма платежа по лизингу, р.; С - стоимость лизингового оборудования, р.;

Р - процентная ставка, доли единицы; т - количество выплат платежа, ед.

Практически любой лизинговый контракт должен включать в себя следующие элементы:

1.Объект.

2.Сроки поставки.

3.Срок аренды.

4.Право собственности арендодателя.

5.Риски, ответственность, техгарантии.

6.Использование оборудования.

7.Уход, ремонт и модификации.

8.Убытки, несчастные случаи.

9.Страхование.

10.Арендные платежи, комиссии.

11.Пени за просрочку платежей.

12.Возможность покупки.

13.Условия расторжения договора.

14.Возврат оборудования.

15.Налоги, пошлины.

16.Появление новых обстоятельств.

17.Дополнительные права сторон.

18.Улаживание споров, арбитраж.

19.Задерживающие условия (контракт вступает в силу лишь по получении гарантии

и т.д.).

20.Обязательства предоставить необходимую информацию (например баланс).

21.Подписи сторон и тех, кто в последствии будет правоприемниками.

22.Места нахождения сторон.

23.Приложения (описание материала и т.д.)

24.Гарантия остаточной стоимости.

25.Гарантия банка.

Одной из разновидностей лизинга является селинг, который представляет собой специфическую форму обязательства, регламентируемую договором имущественного найма и состоящую в передаче собственником своих прав по пользованию и распоряжению его имуществом селинг-компании. При этом собственник остается владельцем переданного имущества и может по первому требованию его возвратить.

Селинг-компания привлекает и свободно использует по своему усмотрению имущество и отдельные имущественные права предприятия и частных лиц. В качестве имущества могут выступать: деньги, ценные бумаги, земельные участки, предприятия, здания, оборудование и пр.

По форме финансирования селинговая деятельность близка к банковской деятельности. Она может осуществляться любыми торгово-промышленными предприятиями как побочная деятельность, однако экономически целесообразнее создавать специализированные селинг-компании.

Аренда определяется как имущественный наем и представляет собой основанное на договоре срочное возмездное владение и пользование имущественным комплексом (здание, помещение, оборудование, предприятие, земля, природные ресурсы, другое имущество). Сущность аренды состоит в предоставлении одной стороной (арендодателем) другой стороне (арендатору) товара в исключительное пользование на установленный срок за определенное вознаграждение на основе договора аренды (табл. 5.3.).

Таблица 5.3. Взаимосвязь и основные различия арендных и лизинговых отношений

Параметры сравнений |

Арендные отношения |

|

Лизинговые отношения |

|

||

Субъекты отношений |

Арендатор и арендодатель |

|

Лизингодатель, |

|

||

|

|

|

|

лизингополучатель |

и |

|

|

|

|

|

поставщик |

(изготовитель |

|

|

|

|

|

имущества) |

|

|

Объекты отношений |

Любое |

имущество, |

не |

Любые |

непотребляемые |

|

|

ограниченное в обороте, |

вещи, используемые |

для |

|||

|

включая земельные участки |

предпринимательства, |

|

|||

|

|

|

|

|

|

и природные объекты |

кроме |

земли |

и |

других |

|||||||

|

|

|

|

|

|

|

|

|

|

|

природных объектов |

|

|||||

Правовое |

регулирование |

В |

|

|

|

основном |

Имущественными, |

|

|||||||||

отношений сторон |

|

|

имущественными |

кредитными |

|

|

и |

||||||||||

|

|

|

|

|

|

првоотношениями |

коммерческими |

|

|

||||||||

|

|

|

|

|

|

|

|

|

|

|

правоотношениями |

|

|||||

Отношения |

с |

продавцом |

Имеет только арендодатель- |

Лизингополучатель |

имеет |

||||||||||||

имущества |

|

|

|

|

покупатель |

|

|

права |

и |

несет |

обязанности |

||||||

|

|

|

|

|

|

|

|

|

|

|

покупателя, |

лизингодатель и |

|||||

|

|

|

|

|

|

|

|

|

|

|

получатель |

|

выступает |

||||

|

|

|

|

|

|

|

|

|

|

|

солидарными |

кредиторами |

|||||

|

|

|

|

|

|

|

|

|

|

|

продавца |

|

|

|

|

||

Ответственность |

|

|

Отвечает арендодатель |

Лизингодатель |

не отвечает |

||||||||||||

наймодателя |

за |

недостатки |

|

|

|

|

|

за |

состояние |

имущества, |

|||||||

переданного |

пользователю |

|

|

|

|

|

кроме |

|

случаеы, |

когда |

|||||||

имущества |

|

|

|

|

|

|

|

|

|

продавца выбирает он сам |

|||||||

Риск |

случайной |

гибели |

По |

общему |

правилу несет |

Несет |

|

|

пользователь- |

||||||||

имущества |

|

|

|

|

собственник-арендодатель |

лизингополучатель |

|

||||||||||

Обязанности наймодателя |

|

Собственник имущества |

Финансирование сделки |

||||||||||||||

Уведомление |

продавца, |

с |

Не производится |

Лизингодатель |

|

обязан |

|||||||||||

какой целью приобретается |

|

|

|

|

|

сообщить |

|

о |

передаче |

||||||||

имущество |

|

|

|

|

|

|

|

|

|

имущества |

|

в |

аренду |

||||

|

|

|

|

|

|

|

|

|

|

|

определенному лицу |

|

|||||

Страхование |

арендованного |

Как |

правило, |

производит |

Производит |

пользователь, |

|||||||||||

имущества |

|

|

|

|

собственник |

|

|

если иное не предусмотрено |

|||||||||

|

|

|

|

|

|

|

|

|

|

|

в договоре |

|

|

|

|||

Правовая форма отношений |

Двухстороннее |

соглашение |

Трехстороннее |

соглашение |

|||||||||||||

|

|

|

|

|

|

об аренде имущества |

о |

лизинге |

либо |

два |

|||||||

|

|

|

|

|

|

|

|

|

|

|

договора: купли-продажи и |

||||||

|

|

|

|

|

|

|

|

|

|

|

лизинга |

|

|

|

|

||

Право |

|

собственности |

Если предусматривается, то |

Обычно |

|

предполагается |

|||||||||||

пользователя |

|

на |

объект |

в форме договора купли- |

опцион |

|

|

|

|

||||||||

аренды |

после |

возмещения |

продажи |

|

|

|

|

|

|

|

|

|

|

||||

его стоимости |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Расторжение |

договора |

по |

Ведет |

к |

прекращению |

Не |

|

|

|

|

освобождает |

||||||

вине пользователя |

|

|

арендных |

платежей, кроме |

лизингополучателя |

от |

|||||||||||

|

|

|

|

|

|

неустоойки |

|

|

полного погашения долга за |

||||||||

|

|

|

|

|

|

|

|

|

|

|

весь срок, как если бы |

||||||

|

|

|

|

|

|

|

|

|

|

|

договор не был расторгнут |

||||||

При расчете |

платежей |

за |

Спрос |

и |

|

предложение |

Цена |

|

объекта, |

срок |

|||||||

объект |

|

|

пользования |

(конъюнктура) |

|

договора, |

|

|

процентная |

||||||||

учитываются |

|

|

|

|

|

|

|

|

|

ставка, |

|

|

|

остаточная |

|||

|

|

|

|

|

|

|

|

|

|

|

стоимость имущества и др. |

||||||

Арендная плата состоит из амортизационных отчислений от стоимости арендованного имущества и арендованного процента. В арендную плату также могут входить средства, передаваемые арендатором арендодателю для ремонта объектов во время или по истечении срока аренды.

Арендный процент представляет собой часть прибыли, которая может быть получена арендодателем от использования имущества, которое он сдает в аренду арендатору.

Аренда имущества или аренда предприятия есть не что иное, как аренда капитала и аренда рынка. Арендодатель сдает в аренду не просто имущество: речь идет об аренде