- •Фінанси підприємств

- •Вареник Вікторія Миколаївна

- •Лекція 1. Основи фінансів підприємств

- •1.1. Поняття та види підприємств в Україні.

- •1.2. Сутність та функції фінансів підприємств.

- •1.3. Принципи організації фінансів підприємств

- •1.4. Групи фінансових відносин, які належать до фінансів підприємств.

- •Тема 2. Фінансові ресурси підприємств

- •2.1. Сутність власних фінансових ресурсів підприємства.

- •2.2. Склад власних фінансових ресурсів підприємств.

- •2.3. Характеристика власних фінансових ресурсів підприємства.

- •Тема 2. Фінансові ресурси підприємств

- •3.1. Сутність запозичених фінансових ресурсів підприємства.

- •3.2. Склад та характеристика запозичених фінансових ресурсів підприємств.

- •Склад запозичених фінансових ресурсів підприємств

- •3.3. Характеристика запозичених фінансових ресурсів підприємств.

- •4.1. Оцінка фінансового стану підприємств, її необхідність і значення.

- •4.2. Інформаційне забезпечення оцінки фінансового стану підприємств.

- •Інформаційні потреби основних користувачів фінансових звітів

- •Призначення основних компонентів фінансової звітності

- •4.3. Види фінансового аналізу.

- •5.1. Сутність фінансового контролю.

- •5.2. Види фінансового контролю підприємств.

- •5.3. Необхідність фінансового контролю на підприємствах.

- •6.1. Сутність грошового обороту та сфери застосування готівкових та безготівкових розрахунків.

- •6.2. Рахунки підприємств.

- •6.3. Види грошових розрахунків.

- •7.1. Сутність готівкової форми розрахунків.

- •7.2. Основні вимоги до організації і проведення готівкових розрахунків.

- •7.3. Контроль за дотриманням касової дисципліни та відповідальність за порушення

- •7.1. Сутність готівкової форми розрахунків

- •Працюємо з готівкою (пам’ятка касиру)

- •7.2. Основні вимоги до організації і проведення готівкових розрахунків

- •7.3. Контроль за дотриманням касової дисципліни та відповідальність за порушення

- •Санкції за порушення у сфері обігу готівки

- •Оприбуткування готівки та касова книга філії

- •Ведення касової книги відокремленим підрозділом

- •Прибутковий касовий ордер

- •Заповнення прибуткового касового ордера

- •Видатковий касовий ордер

- •Порядок заповнення реквізитів видаткового касового ордера

- •8.1. Сутність безготівкової форми розрахунків.

- •8.2. Характеристика форм безготівкових розрахунків

- •Лекція 9. Грошові потоки підприємства

- •9.1. Сутність грошових потоків підприємства.

- •9.2. Структура грошових потоків підприємства.

- •Класифікація грошових потоків за видами звичайної діяльності підприємства

- •1. За масштабами обслуговування господарського процесу виділяються наступні види грошових потоків:

- •2. За видами господарської діяльності відповідно до міжнародних стандартів обліку виділяють наступні види грошових потоків:

- •3. За спрямованістю руху коштів виділяють два основних види грошових потоків:

- •4. За методом обчислення обсягу виділяють наступні види грошових потоків підприємства:

- •5. За рівнем достатності обсягу виділяють наступні види грошових потоків підприємства:

- •6. За методом оцінки в часі виділяють наступні види грошового потоку:

- •7. За безперервністю формування в розглянутому періоді розрізняють наступні види грошових потоків підприємства:

- •8. За стабільністю тимчасових інтервалів формування регулярні грошові потоки характеризуються наступними видами:

- •9.3. Звіт про рух грошових коштів підприємства.

- •Звіт про рух грошових коштів (за прямим методом)

- •Рух грошових коштів у результаті операційної діяльності

- •10.1. Сутність витрат підприємства.

- •1) Зовнішні - відноситься зміна:

- •2) Внутрішні - є зміна:

- •10.2. Види витрат підприємства.

- •10.3. Методи диференціації витрат.

- •Залежність видатків від зміни обсягів господарської діяльності

- •11.1. Визнання витрат

- •11.2. Собівартість: її склад та види.

- •11.3. Кошторис: сутність, цілі і методи складання.

- •12.1. Сутність та функції прибутку підприємства.

- •12.2. Фінансові результати діяльності підприємства

- •12.3. Звіт про фінансові результати підприємства.

- •Звіт про фінансові результати (Звіт про сукупний дохід)

- •І. Фінансові результати

- •II. Сукупний дохід

- •III. Елементи операційних витрат

- •Іv. Розрахунок показників прибутковості акцій

- •13.1. Сутність рентабельності підприємства.

- •13.2. Методи обчислення рентабельності.

- •13.3. Класифікація показників рентабельності.

- •14.1. Визначення основних засобів підприємства.

- •14.2. Склад і структура основних засобів підприємства. Класифікація основних засобів:

- •Класифікація основних засобів

- •14.3. Фінансове забезпечення ремонту основних виробничих засобів.

- •14.4. Інформаційне забезпечення основних засобів підприємства.

- •15.1. Сутність амортизації підприємства.

- •15.2. Види вартості основних засобів підприємства.

- •15.3. Методи нарахування амортизації. Методи амортизації

- •Методи нарахування амортизації основних засобів

- •Класифікація груп основних засобів та мінімально допустимі строки їх корисного використання (амортизації)

- •Методи нарахування амортизації основних засобів

- •16.1. Визначення нематеріальних активів підприємства.

- •16.2. Оцінка нематеріальних активів підприємства.

- •16.3. Амортизація нематеріальних активів підприємства.

- •Строки нарахування амортизації нематеріальних активів

- •17.1. Сутність поточних фінансових потреб.

- •17.2. Визначення оборотних активів підприємств.

- •17.3. Структура оборотних активів підприємств.

- •17.4. Характеристика оборотних активів підприємств.

- •18.1. Сутність та структура виробничих запасів підприємств.

- •18.2. Оцінка вибуття виробничих запасів.

- •Оцінка запасів на дату балансу

- •19.1. Сутність та види дебіторської заборгованості підприємств.

- •19.2. Оцінка дебіторської заборгованості підприємств.

- •19.3. Методи розрахунку резерву сумнівних боргів.

- •20.1. Кругообіг коштів підприємств та необхідність залучення кредитів.

- •20.2. Класифікація кредитів, що надаються підприємствам

- •20.3. Види банківського кредиту та їхня характеристика.

- •Класифікація факторингових операцій

- •21.1. Порядок надання банківського кредиту

- •Рейтингова шкала для визначення класу позичальника

- •Порівняльна характеристика банківського та лізингового кредиту

- •22.1. Система оподаткування підприємств та її становлення в Україні.

- •22.2. Вплив непрямих податків на діяльність підприємств.

- •22.3. Оподаткування суб'єктів малого підприємництва.

- •23.1. Сутність фінансової кризи на підприємствах.

- •23.2. Симптоми фінансової кризи.

- •23.3. Фактори, що спричиняють фінансову кризу на підприємствах.

- •Класифікація факторів, що обумовлюють появу та розгортання кризових явищ на підприємстві

- •24.1. Економічна сутність та порядок проведення фінансової санації.

- •24.2. Планування та фінансування санації підприємств.

- •24.3. Санаційний аудит.

- •24.4. Фінансові джерела санації підприємств.

- •25.1. Порядок оголошення підприємств банкрутом.

- •1. Підстави та порядок подання заяви щодо порушення справи про банкрутство боржника

- •2. Ухвала щодо порушення справи про банкрутство

- •3. Підготовче засідання

- •4. Попереднє засідання арбітражного суду

- •5. Проведення зборів кредиторів і утворення комітету кредиторів

- •6. Визнання боржника банкрутом

- •25.2. Задоволення претензій кредиторів.

- •25.3. Санація через реорганізацію (реструктуризацію).

- •25.4. Мирова угода.

- •25.5. Приховане, фіктивне та навмисне банкрутство.

- •Список використаних джерел

22.2. Вплив непрямих податків на діяльність підприємств.

Практика оподаткування використовує кілька видів непрямих податків —універсальні та специфічні акцизи, а також мито. Специфічні акцизи встановлюються на обмежений перелік товарів. У цьому разі застосовуються диференційовані ставки для окремих груп, видів товарів.

Універсальні акцизи виникли на початку нашого століття. Вони відрізняються від специфічних тим, що мають ширшу базу оподаткування та уніфіковані ставки. У податковій практиці використовуються три форми універсальних акцизів.

Податок з продажу. Застосовується у сфері оптової та роздрібної торгівлі. Об’єктом оподаткування є реалізація товарів на заключному етапі. При цьому оподаткування здійснюється один раз. Ця форма використовувалась нетривалий час в останній період існування Радянського Союзу, але поширена в інших країнах.

Податок з обороту. Стягується з валового обороту на всіх стадіях руху товарів. При цьому допускається подвійне оподаткування, оскільки у валовий оборот включаються податки, що були сплачені раніше. Цей податок широко і протягом тривалого періоду (з початку 30-х і до початку 90-х років) використовувався у Радянському Союзі. Ставки податку з обороту були диференційовані за видами товарів.

Податок на додану вартість. Сплачується на всіх етапах руху товарів, робіт, послуг.

Об’єктом оподаткування є не валовий оборот, а додана вартість. При цьому застосовуються уніфіковані ставки. Це полегшує обчислення податку і контроль за його надходженням. Обчислення і стягнення податку на додану вартість потребує чіткого визначення об’єкта оподаткування — доданої вартості. Можливі два способи її визначення: заробітна плата + прибуток; виручка від реалізації – матеріальні витрати. Цей податок набув значного поширення в країнах Західної Європи.

В Україні використовуються три види непрямих податків: акцизний збір (специфічний акциз), податок на додану вартість (універсальний акциз), мито.

Непрямі податки включають у ціни товарів, що реалізуються, робіт, що виконуються, послуг, що надаються. Отже, ці податки є ціноутворюючим елементом і можуть суттєво впливати на загальний рівень цін.

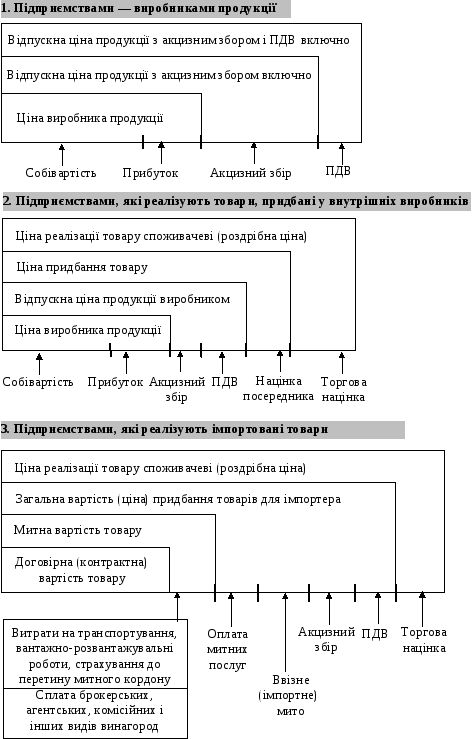

На рис. 22.2 зображено структурно-логічну схему формування цін реалізації товарів з урахуванням непрямих податків. Слід звернути увагу, що є особливості у визначенні бази (об’єкта) для обчислення окремих видів непрямих податків залежно від сфери діяльності, умов придбання товарів.

Рис. 22.2. Структурно-логічна схема формування цін реалізації товарів із включенням у них непрямих податків

У відпускну ціну продукції підприємств виробничої сфери можуть бути включені два непрямі податки: акцизний збір і податок на додану вартість.

Акцизний збір, що включається в ціну, розраховується у твердих сумах з одиниці реалізованого товару, або виходячи з відсоткової ставки податку до ціни виробника продукції.

Податок на додану вартість, що включається в ціну, розраховується виходячи з відсоткової ставки податку до ціни виробника і суми акцизного збору, включеного в ціну.

Такий самий порядок включення ПДВ в ціну виконаних робіт і надання послуг. Різниця в тім, що роботи, які виконуються (будівельні, монтажні, науково-дослідні, проектно-пошукові та ін.), а також надані послуги не обкладаються акцизним збором.

Є особливості визначення суми непрямих податків, що включаються в ціну реалізації товару споживачу (роздрібну ціну), за реалізації підприємствами товарів, придбаних усередині країни та імпортованих. Акцизний збір і ПДВ включають у відпускну ціну виробника продукції. Отже, підприємства торгівлі купують товари за ціною, що включає ці непрямі податки. З прийняттям Закону України «Про податок на додану вартість» з 1 жовтня 1997 р. ПДВ з валового доходу (торгових націнок), отриманого підприємствами торгівлі, безпосередньо не встановлюється. Підприємства торгівлі обчислюють ПДВ від загальної вартості (ціни) придбаних товарів і суми торгової націнки.

Ціна реалізації споживачам імпортованих товарів може включати три види непрямих податків: ввізне мито, акцизний збір, ПДВ.

Ввізне мито встановлюється у твердих ставках в ЕКЮ (ЄВРО) з одиниці товарів, що імпортуються, або у відсотках до митної вартості імпортованих товарів.

Сума акцизного збору, що включається в ціну, визначається у твердих сумах з одиниці товарів, що імпортуються, або за ставками у відсотках до обороту, що включає: митну вартість придбаних товарів та ввізне (імпортне) мито.

Митна вартість придбаних товарів включає витрати: на їх придбання (контрактна вартість); на транспортування, вантажно-розвантажувальні роботи, страхування до перетину митного кордону; на сплату брокерських, агентських, комісійних та інших видів винагород.

Податок на додану вартість, що включається в ціну, визначається у відсотках до обороту, що включає митну вартість придбаних товарів, ввізне мито, акцизний збір (якщо це підакцизний товар). Для обчислення ПДВ щодо імпорту в оподаткований оборот не включається оплата митних послуг.

Непрямі податки мають, в основному, фіскальне спрямування. Однак було б неправильно заперечувати регулюючу функцію непрямих податків. На суму непрямих податків відповідно зростає ціна товарів, що впливає на їх виробництво й реалізацію.

Реальними платниками непрямих податків є покупці (споживачі) товарів, робіт, послуг. Ними можуть бути: фізичні особи (населення); юридичні особи; фізичні особи — суб’єкти господарської діяльності; організації, установи, що не є суб’єктами господарювання.

Населення сплачує непрямі податки зі своїх власних доходів. Відтак більше податків сплачують ті категорії населення, що більше споживають товарів, мають більш високі доходи.

Достатньо складним є вплив непрямих податків на фінансову діяльність, фінансовий стан суб’єктів підприємництва. Останні є платниками непрямих податків, коли вони купують товари, роботи, послуги. Водночас суб’єкти підприємництва, реалізуючи товари, роботи, послуги, у складі виручки від реалізації одержують на свої рахунки певні суми непрямих податків, сплачених покупцями (споживачами), а отже вони є платниками непрямих податків до бюджету.

При цьому вплив непрямих податків на фінансову діяльність суб’єктів підприємництва залежить від багатьох обставин і чинників. Цей вплив можна розглядати у двох аспектах.

По-перше, він пов’язаний зі сплатою непрямих податків у процесі придбання товарно-матеріальних цінностей, оплати виконаних робіт і отриманих послуг. На даному етапі сплата непрямих податків здійснюється за рахунок оборотних коштів суб’єктів підприємництва, тобто має місце тимчасова іммобілізація оборотних коштів для сплати податків. У цьому разі необхідно врахувати такі чинники: умови оплати та обсяги придбання товарно-матеріальних цінностей, ставки й пільги щодо податків, джерела і терміни відшкодування сплачених непрямих податків суб’єктам підприємницької діяльності.

По-друге, цей вплив пов’язаний із надходженням непрямих податків на рахунки суб’єктів підприємства, які реалізують товари, роботи, послуги. Непрямі податки, що надходять на рахунки суб’єктів підприємництва, використовуються для відшкодування сплачених ними непрямих податків у процесі придбання товарно-матеріальних цінностей (робіт, послуг). При цьому, певний час, до перерахування в бюджет, непрямі податки можуть залишатися в розпорядженні (обороті) підприємств. Відтак необхідно враховувати: умови реалізації та оплати, обсяги й напрямки реалізації товарів (робіт, послуг); ставки й пільги щодо непрямих податків; терміни їх сплати у бюджет.

Вплив непрямих податків на фінансову діяльність, фінансовий стан суб’єктів підприємництва залежно від сфери їхньої діяльності виявляється по-різному. Тому є певні особливості впливу непрямих податків на діяльність підприємств виробничої сфери (з урахуванням галузі), тих, які займаються торгово-посередницькою діяльністю, тих, що надають послуги (у тім числі фінансові).

Розглянемо особливості обчислення та сплати в бюджет окремих непрямих податків та їхній вплив на фінансово-господарську діяльність підприємств.