- •О.В. Хорошилова и.А. Гунина е.С. Дедова

- •Введение

- •Фирма (предприятиЕ) как элемент рыночной экономики

- •1.1. Экономика как объект изучения

- •1.2. Сущность фирмы (предприятия) как объекта и субъекта экономики

- •1.3. Внешняя и внутренняя среда фирмы (предприятия)

- •1.4. Организационно-правовые формы предприятий в России

- •1.5. Характеристика и виды предпринимательской деятельности

- •Формы организации крупного бизнеса

- •1.6. Нормативно-правовые акты, регламентирующие деятельность предприятия

- •1.7. Показатели программы производства и реализации продукции

- •1.8. Имущество предприятия

- •1.9. Факторы развития предприятия

- •Вопросы для самоконтроля

- •2. Основы организации и управления производством на предприятии

- •2.1. Производственный процесс и основные принципы его организации

- •2.2. Производственная структура и инфраструктура

- •Предприятия

- •2.3. Типы, формы и методы организации производства

- •2.4. Цели, функции и процесс управления предприятием

- •2.5. Методы управления

- •2.6. Основы логистического, финансового и информационного менеджмента фирмы

- •Основы менеджмента логистики

- •Основы управления информацией

- •3. Основные фонды и производственная мощность предприятия

- •3.1. Сущность и виды основных фондов

- •3.2. Оценка основных фондов

- •1) Равномерный;

- •2) Ускоренный;

- •3) Замедленный;

- •4) Производственный.

- •3.3. Воспроизводство и выбытие основных фондов

- •3.4. Производственная мощность предприятия

- •3.5. Показатели использования основных фондов

- •3.6. Улучшение использования основных

- •Производственных фондов

- •Вопросы для самоконтроля

- •4. Оборотные средства предприятия

- •4.1. Сущность и состав оборотных средств

- •4.2. Оборотные производственные фонды

- •И фонды обращения

- •4.3. Определение потребности в оборотных средствах

- •4.4. Показатели эффективности использования

- •Оборотных средств

- •Пути ускорения оборачиваемости оборотных средств

- •Вопросы для самоконтроля

- •5. Персонал предприятия,

- •Производительность и оплата труда

- •5.1. Состав и структура трудовых ресурсов

- •Фирмы (предприятия)

- •5.2. Нормирование труда.

- •Классификация затрат рабочего времени

- •5.3. Определение численности персонала

- •По категориям

- •5.4. Производительность труда и методы ее измерения

- •Методы измерения производительности труда

- •5.5. Факторы и пути повышения

- •5.6. Оплата труда персонала

- •Вопросы для самоконтроля

- •6. Издержки производства

- •И себестоимость продукции

- •6.1. Сущность и виды издержек производства

- •6.2. Экономические элементы затрат на производство и реализацию продукции

- •6.3. Классификация затрат на постоянные и переменные, прямые и косвенные

- •6.4. Сущность и виды себестоимости продукции

- •6.5. Калькулирование себестоимости единицы продукции

- •6.6. Методы планирования затрат на производство

- •6.7. Факторы снижения себестоимости продукции

- •Вопросы для самоконтроля

- •7. Капитал, доходы, расходы и финансовые результаты деятельности

- •Предприятия

- •7.1. Капитал предприятия

- •Капитал

- •7.2. Доходы организации

- •7.3. Расходы организации

- •7.4. Виды финансовых результатов. Сущность прибыли

- •1. Объем реализации.

- •2. Себестоимости единицы продукции.

- •3. Цена на продукции.

- •7.5. Формирование, распределение и использование

- •Прибыли предприятия

- •7.6. Система показателей рентабельности

- •7.7. Определение критического объема выпуска продукции

- •7.8. Налогообложение предприятий

- •Вопросы для самоконтроля

- •8. Ценообразование на предприятии

- •8.1. Теоретические основы цены

- •8.2. Система цен и их классификация

- •8.3. Методы определения цен

- •Основные методы установления цен на товары и услуги

- •8.4. Ценовая политика предприятия

- •Вопросы для самоконтроля

- •9. Инновационная и инвестиционная

- •Деятельность предприятия

- •9.1. Инновационная деятельность предприятия

- •9.2. Понятие инвестиций. Виды инвестиций.

- •Источники финансирования инвестиционной

- •Деятельности

- •9.3. Регулирование инвестиционной деятельности

- •9.4. Основные инвестиционные программы предприятия

- •Оценка эффективности инвестиций

- •Результат (р) Затраты (з)

- •Технико-экономическое обоснование проекта

- •Мероприятия

- •Вопросы для самоконтроля

- •Заключение

- •Библиографический список

- •Оглавление

Оценка эффективности инвестиций

Применительно к каждому из проектов или их совокупности решают задачу оценки:

реализуемости проектов, то есть возможности их осуществления с учетом ограничений технического, финансового и экономического характера;

абсолютной эффективности проектов, то есть превышения значимости достигаемых результатов над значимостью требуемых затрат (расхода ресурсов);

сравнительной эффективности при сопоставлении альтернативных вариантов.

Эффективность проекта характеризуют системой показателей, отражающих соотношение затрат и результатов применительно к интересам участников проекта. В самом общем виде эффективность есть соотношение результата (Р) и затрат (З) для достижения этого результата.

Результат (р) Затраты (з)

Эффективность = . / . (9.1)

Разность между результатом и затратами служит показателем эффекта, равного

эффект = результаты – затраты. (9.2)

Различают коммерческую (финансовую), бюджетную, экономическую эффективность.

Коммерческая эффективность характеризует финансовую состоятельность и инвестиционную привлекательность проекта для его непосредственных участников.

Бюджетная эффективность отражает финансовые последствия реализации проекта для местного, регионального и федерального бюджета.

Экономическая эффективность учитывает результаты и затраты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов непосредственных участников проекта и допускающие стоимостное измерение.

В процессе разработки проекта производится оценка его социальных и экономических последствий, а также затрат, связанных с социальными мероприятиями и охраной окружающей среды.

Оценивают результаты и затраты в пределах расчетного периода. Продолжительность расчетного периода принимают с учетом:

продолжительности создания, эксплуатации и (при необходимости) ликвидации объекта;

средневзвешенного нормативного срока службы основного технологического оборудования;

достижения заданных характеристик прибыли;

требований инвестора.

Для оценки инвестиционных решений применяют методику ЮНИДО, в отечественной практике – разработанные на ее основе Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Согласно этим методикам все методы делят на упрощенные, используемые для предварительного отбора, и учитывающие стоимость денег во времени.

Простые показатели эффективности капиталовложений.

Период окупаемости (возврата) отражает связь между чистыми инвестициями и ежегодными поступлениями от осуществления инвестиционного решения

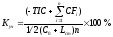

(9.3)

(9.3)где Pо – период окупаемости (возврата);

TIC – чистые инвестиции;

CF – среднегодовая стоимость денежных поступлений от вложенного капитала (состоит из амортизации и прибыли).

Под чистыми инвестициями понимают разницу между первоначальными вложениями в проект и выручкой от продажи излишнего оборудования, других, ставших излишними основных средств.

Срок окупаемости учитывает только первоначальные капитальные вложения в сравнении с чистой прибылью.

, (9.4)

, (9.4)где Sо – срок окупаемости проекта;

NP – средняя годовая величина прибыли от вложенного капитала.

Простая норма прибыли показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования

, (9.5)

, (9.5)где SRR – простая норма прибыли;

Учетная норма прибыли отражает эффективность инвестиций в виде процентного отношения денежных поступлений к сумме первоначальных инвестиций

, (9.6)

, (9.6)где ARR – учетная норма прибыли.

Учетный коэффициент окупаемости вычисляют делением средней ежегодной прибыли на средние инвестиционные затраты:

, (9.7)

, (9.7)где Куч – учетный коэффициент окупаемости;

СFi – потоки денежных средств с 1-го по n-й год;

n – экономический срок жизни инвестиций;

Lст – ликвидационная (остаточная) стоимость проекта.

Пример. Для приобретения нового оборудования необходимы денежные средства в размере 1 000 тыс. р. Предполагается ежегодное получение дохода после уплаты налогов в течение пяти лет без существенных ежегодных колебаний в сумме 250 тыс. р. Считаем, что хотя оборудование не будет полностью изношенным, стоимость его через пять лет будет равна стоимости металла. Затраты на оборудование будут возмещены за счет прибыли от выручки от продажи продукции в сумме 50 тыс. р. И амортизационных отчислений в сумме 200 тыс. р. В год.

Решение:

Ро = 1000 / (50+200) = 4 года.

Срок окупаемости по нашему проекту составляет

1 000 / 50 = 20 лет

Простая норма прибыли составляет:

50 / 1 000 × 100 % = 5 %

Учетная норма прибыли: (200 + 50) / 1 000 = 25 % в год.

Показатели оценки на основе дисконтирования денежных потоков

При оценке того или иного инвестиционного решения сопоставляются затраты и результаты, осуществляемые в разные моменты времени. Перед оценкой необходимо привести их в сопоставимый вид, «привести» к одному и тому же моменту времени. Таким моментом может быть дата регистрации предприятия, дата принятия решения об инвестировании.

В международной практике применяют также показатели, учитывающие неравноценность затрат и результатов, осуществляемых в разные периоды времени. Главный показатель из этой группы – чистая текущая стоимость (NVP). Синонимы: чистый денежный дисконтированный доход, чистая приведенная стоимость. Это основной показатель оценки эффективности инвестций.

Процесс дисконтирования представляет собой – приведение денежного потока инвестиционного проекта к единому моменту времени.

, (9.8)

, (9.8)где СFt—денежный поток в году t;

Т—экономический срок жизни инвестиций.

Формулу можно модифицировать, тогда из состава денежного потока выделим капитальные вложения (финансируемые или из уставного капитала, либо из заемных средств) и, обозначив их С0, также обозначив через (

)

денежный поток в году t, считая от даты

начала инвестиций, подсчитанный без

первоначальных капиталовложений,

получим

)

денежный поток в году t, считая от даты

начала инвестиций, подсчитанный без

первоначальных капиталовложений,

получим .

(9.9)

.

(9.9)Таким образом, NPV можно рассматривать и как разницу между отдачей капитала и вложенным капиталом.

NPV показывает баланс между результатами и затратами, притоками и оттоками денежных средств:

если NPV > 0 – проект одобряют;

если NPV < 0 – проект отклоняют.

Внутренняя норма доходности; проверочный дисконт, обозначается IRR(internal rate of return)– норма дисконта, при которой уравновешивается текущая стоимость притоков денежных средств и текущая стоимость их оттоков, образовавшихся в результате реализации инвестиционного проекта.

Если IRR для проекта больше требуемой инвестором отдачи, (минимальной нормы доходности), то проект принимают, если ниже – отклоняют.

Экономический смысл этого показателя: можно принимать инвестиционное решение, уровень доходности которого не ниже цены источника средств для данного проекта. Чаще всего можно увидеть сопоставление со ставкой банковского процента, если проект финансируется за счет банковского кредита.

Процедура расчета не очень сложна и определяется решением уравнения

NPV = 0

или

. (9.10)

. (9.10)Индекс доходности,индекс выгодности, profitability index (PI)называют иногдаотношением результата(выгод) – затраты показывают соотношение отдачи капитала и вложенного капитала.

Для реальных инвестиций, длящихся несколько лет

, (9.11)

, (9.11)где CFt—финансовый итог в году t, подсчитанный без первоначальной инвестиции (если они приходятся на этот год);

(Cо)t—первоначальные инвестиции в году t, начиная от даты начала инвестиций.

Если PI> 1 – проект одобряют;

если PI< 1 – проект отклоняют.

Срок окупаемости, период возврата инвестиций (payback period), PP– это период, за который отдача на капитал достигает значения суммы первоначальных инвестиций.

Срок окупаемости определяют без учета фактора времени (статический РР) и с учетом фактора времени (динамический РР). Наиболее точное определение срока окупаемости: срок окупаемости представляет собой теоретически необходимое время для полной компенсации инвестиций дисконтированными доходами, продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

Пример.

По потоку платежей оцените инвестиционный проект, используя показатели NPV, РI, дисконтированный РР, IRR.

Исходные данные:

Ставка сравнения (коэффициент дисконтирования) 12 %.

Год

0

1

2

3

4

5

6

Денежные поступления по годам, тыс. р.

-900

100

200

100

300

400

600

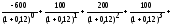

При ставке сравнения равной 10 % чистая текущая стоимость равна:

NPV =

тыс.

р.

тыс.

р.

Из расчетов получили, что чистая текущая стоимость больше нуля, то есть проект можно принять к рассмотрению.

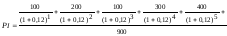

2) Индекс выгодности (доходности) инвестиций показывает отношение отдачи и вложенного капитала, учитывает фактор времени. Для данного примера PI составляет:

Таким образом, можно сделать вывод, что проект следует принять.

Определим динамический срок окупаемости инвестиций.

Сумма инвестиций составляет 900 тыс. р. За первые 5 лет после завершения инвестиций потоки составят:

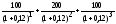

CF1+CF2+CF3+CF4+CF5 =

+

++

=737,52

< 900

=737,52

< 900За шесть лет:

CF1+CF2+CF3+CF4+CF5+CF6=737,52+

=1041,48

> 900

=1041,48

> 900Срок возврата = 5+

года

годаТаким образом, можно сделать вывод о выгодности предложенного проекта