- •Содержание

- •Рабочая программа дисциплины Пояснительная записка

- •Тематический план изучения дисциплины

- •Содержание дисциплины

- •Раздел 1. Основы организации работы по ведению бухгалтерского учета в кредитных организациях

- •Тема 1. Сущность и содержание бухгалтерского учета кредитных организаций

- •Тема 2. План счетов бухгалтерского учета кредитной организации и его составляющие

- •Тема 3. Бухгалтерский учет основной (уставной) деятельности коммерческих банков

- •Раздел 2. Бухгалтерский учет банковских операций по расчетно-кассовому обслуживанию

- •Тема 4. Организация и учет расчетных операций банков

- •Тема 5. Организация и учет межбанковских расчетов в российской федерации

- •Тема 6. Организация и порядок учета кассовых операций в банке

- •Раздел 3. Бухгалтерский учет банковских операций, приносящих основной доход

- •Тема 7. Организация и учет кредитных операций в коммерческих банках

- •Тема 8. Организация и порядок учета лизинговых и факторинговых операций банка

- •Тема 9. Организация и порядок учёта депозитных операций коммерческих банков

- •Тема 10. Организация и порядок учета операций банка с ценными бумагами

- •Тема 11. Организация и бухгалтерский учет операций в иностранной валюте

- •Раздел 4. Бухгалтерский учет внутрихозяйственных банковских операций

- •Тема 12. Организация и порядок учета внутрибанковских операций

- •Тема 13. Порядок формирования и учет финансовых результатов деятельности банка

- •Тема 14. Финансовая (бухгалтерская) отчетность и аудит в коммерческих банках

- •Вопросы для подготовки к практическим занятиям

- •Теоретические вопросы

- •Практическая работа «операционный день»

- •Образцы составления Оборотной ведомости и Лицевого счета

- •Коммерческий банк «Прогресс»

- •Коммерческий банк «Прогресс» Баланс на начало дня (тыс. Руб.)

- •Журнал (перечень) банковских операций за день (тыс. Руб.)

- •Вопросы для подготовки к экзамену

- •Дополнительная литература

- •Журналы

- •2. Учет расчетов гарантированными аккредитивами отражается следующими проводками:

- •3. По предоставленному межбанковскому кредиту проценты начисляются и зачисляются следующими проводками:

- •4. Учет потребительских кредитов отражается следующими проводками:

- •5. Учет доходов банка отражается следующими проводками:

- •6. Амортизация основных средств отражается следующими проводками:

- •7. Учет начисления дивидендов акционерам банка отражается следующими проводками:

- •8. Нарисовать схему расчетов непокрытыми аккредитивами с соответствующими бухгалтерскими проводками.

- •9. Начисление и уплата процентов по полученным межбанковским кредитам (выбрать правильный ответ):

- •10. В операционное время в банке совершаются следующие операции (выбрать один правильный ответ):

- •11. Учет операций с иностранной валютой.

- •12. Расчеты инкассовыми поручениями:

- •13. Учет операций с ценными бумагами.

- •14. Расчеты чеками в бухгалтерском учете отражаются следующими проводками (выбрать один правильный ответ):

- •15. Учет кредитов, предоставленных юридическим лицам, отражается следующими проводками:

- •16. Система нормативного регулирования российского бухгалтерского учета кредитных организаций.

- •17. Нарисовать схему децентрализованных межбанковских расчетов – расчеты между головным банком и его филиалом - платежными поручениями с соответствующими бухгалтерскими проводками.

- •22. Учет обеспечения по предоставленным и погашенным кредитам юл (вид обеспечения - имущество) отражается следующими проводками (один правильный ответ):

- •23. Учет полученных межбанковских депозитов (открытие и закрытие депозита) отражается следующими проводками:

- •24. Для совершения операций на организованном рынке ценных бумаг коммерческий банк должен получить лицензию, которую выдает следующий регулирующий орган рф:

- •37. Начисление амортизации основных средств отражается следующими проводками:

- •43. Учет операций с ценными бумагами.

- •44. Укажите правильную нумерацию бик ркц в Тюменской области:

- •45. Учет материальных запасов отражается следующими проводками:

- •46. Учет операций с иностранной валютой.

- •47. Нарисовать схему централизованных межбанковских расчетов (Два ркц) платежными поручениями с соответствующими бухгалтерскими проводками.

- •48. Показать правильное строение лицевого счета по расчетному счету (в евро):

- •49. Система нормативного регулирования российского бухгалтерского учета кредитных организаций.

- •50. Отметить виды безналичных расчетов по экономическому содержанию (1 правильный ответ):

- •51. Переоценка валютных средств при повышении курса отражается следующими проводками:

- •52. Учет обеспечения по полученным и погашенным мб кредитам (вид обеспечения - имущество) отражается следующими проводками (один правильный ответ):

- •53. Выдача денежного чека при открытии расчетного счета отражается следующими проводками:

- •54. Котируемые ценные бумаги, приобретаемые с целью получения дохода от реализации, а также цб, которые не предназначены для удержания в портфеле свыше 180 дней (один правильный ответ):

- •1.1. Бухгалтерский учет в банке, его основные задачи

- •1.2. Система нормативного регулирования российского бухгалтерского учета, в том числе и бухгалтерского учета кредитных организаций

- •1.3. Учетная политика кредитной организации

- •1.4. Предмет бухгалтерского учета в банках

- •1.5. Основные принципы бухгалтерского учета в банках

- •1.6. Метод бухгалтерского учета

- •Лекция 2. План счетов бухгалтерского учета кредитной организации и его составляющие

- •2.1. Характеристика плана счетов бухгалтерского учета в кредитных организациях

- •Раздел 2 «Денежные средства и драгоценные металлы».

- •2.2. Типы хозяйственных операций и их влияние на баланс банка

- •2.3. Аналитический и синтетический учет в банках

- •Форма основного лицевого счета

- •Форма баланса банка

- •2.4. Техника и формы бухгалтерского учета в банках

- •3.1. Бухгалтерская отчетность коммерческих банков и работа по ее составлению

- •3.2. Организация банковского аудита

- •Раздел 1. Основы организации работы по ведению бухгалтерского учета в кредитных организациях

- •План счетов бухгалтерского учета кредитной организации и его составляющие

- •21.05.08

- •22.05.08

- •23.05.08

- •21.05.08

- •22.07.08

- •23.07.08

- •22.05.08

- •Организация и учет межбанковских расчетов в российской федерации

- •Раздел 3. Бухгалтерский учет банковских операций, приносящих основной доход организация и учет кредитных операций

- •Учет межбанковских кредитов

- •Организация и порядок учета операций банка с ценными бумагами

- •Бухгалтерский учет операций банка в иностранной валюте

- •Раздел 4. Бухгалтерский учет внутрихозяйственных банковских операций

- •Организация и порядок учета внутрибанковских операций

- •Порядок формирования и учет финансовых результатов деятельности банка. Отчетность коммерческого банка.

- •Глоссарий

- •Бухгалтерского учета в кредитных организациях Российской Федерации

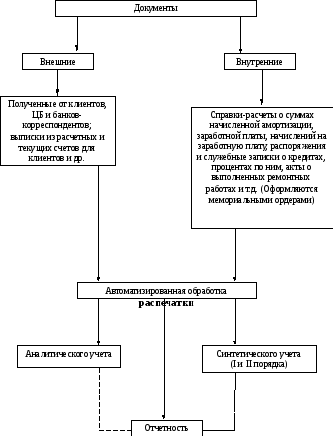

2.4. Техника и формы бухгалтерского учета в банках

Под техникой бухгалтерского учета понимается процесс группировки информации, содержащейся в документах и получение отчетных сведений.

Учетно-операционная работа – это работа с клиентами по выполнению их требований и поручений, оформленных соответствующими документами. Это дает возможность правильного отражения их в учете на лицевых счетах клиентов и на счетах бухгалтерского учета.

Операционное время – это время, отведенное для работы с клиентами. Документы, поступившие в банк от клиентов в операционное время, отражаются в учете и в балансе в тот же день, а поступившие в послеоперационное время отражаются в учете на следующий рабочий день банка. Схема автоматизированной мемориально-ордерной формы учета представлена на рис. 2.4.3.

Рис.2.4.3.

С хема

автоматизированной мемориально-ордерной

формы учета

хема

автоматизированной мемориально-ордерной

формы учета

Сверка данных

синтетического и аналитического учета

и отчетности

ЛЕКЦИЯ 3. ФИНАНСОВАЯ (БУХГАЛТЕРСКАЯ) ОТЧЕТНОСТЬ И АУДИТ В КОММЕРЧЕСКИХ БАНКАХ

Бухгалтерская отчетность коммерческих банков и работа по ее составлению

Организация банковского аудита

3.1. Бухгалтерская отчетность коммерческих банков и работа по ее составлению

Бухгалтерская отчетность - единая система данных об имущественном и финансовом положении банка, о результатах его хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам.

Основное значение банковской отчетности — быть источником достоверной, полной и оперативной экономической информации о деятельности банка. Банковская отчетность должна быть понятна существующим и потенциальным инвесторам и кредиторам, давать им представление о суммах, времени и рисках, связанных с ожидаемыми доходами, предоставлять информацию о составе и видах привлекаемых ресурсов, их размещении, наличии резервов на возможные потери по ссудам и т.д.

Таким образом, показатели банковской отчетности могут быть в определенной степени лишь относительно точными. В этой связи большая ответственность за правильное использование отчетности ложится на ее пользователя, который обязан уметь адекватно истолковать ее и применять при выработке решений. Он должен понимать ее и определять, какую отчетность и как, в какой сфере деятельности использовать.

Методологическим центром по организации бухгалтерского учета в банках является Банк России. В соответствии с Федеральным законом от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» ЦБ РФ устанавливает обязательные для банков правила ведения бухгалтерского учета, составления и представления бухгалтерской отчетности.

О принципах составления отчетности банков

Банк России дает более широкое определение отчетности.

Под банковской отчетностью понимается предусмотренная действующим законодательством России и нормативными документами ЦБ РФ форма получения информации о деятельности кредитных организаций, при которой Банк России получает информацию в виде установленных отчетных документов (форм отчетности), утвержденных им, подписанных электронной цифровой подписью или собственноручно лицами, ответственными за достоверность представленных сведений.

Основными признаками отчетности являются:

обязательность — каждая кредитная организация обязана представлять отчетность по установленным показателям формам, адресам и срокам;

документальная обоснованность — все данные отчетности формируются на основе первичных учетных документов, в частности разрабатываемых в соответствии с Планом счетов бухгалтерского учета и Правилами, а также иных документов, предусмотренных нормативными актами ЦБ РФ;

юридическая сила — формы отчетности являются официальными документами кредитной организации, которая в соответствии с действующим законодательством несет ответственность за достоверность, правильность оформления и своевременность представления.

Получение Банком России отчетности от кредитных организаций и необходимо для разработки и проведения денежно-кредитной и валютной политики, осуществления надзора за деятельностью банков, валютного контроля и регулирования, а также для составления платежного баланса Российской Федерации, анализа поступлений и остатков на счетах по учету средств федерального бюджета и государственных внебюджетных фондов, осуществления контроля над ликвидацией банков.

Правила составления отчетности, представляемой в особом порядке, устанавливаются соответствующими нормативными актами ЦБ РФ.

Банк России вправе по решению своего руководства наряду с отчетностью, включенной в перечень, запрашивать от банков отдельные сведения и разъяснения в разовом порядке, а также проводить единовременные обследования деятельности банков.

К лицам, проверяющим и подписывающим формы, относятся руководитель банка, главный бухгалтер (лица, их замещающие), либо другие должностные лица, подписи которых предусмотрены в формах. Лица, подписавшие и завизировавшие формы отчетности, несут ответственность за их достоверность, полноту и своевременность представления в Банк России.

Основными требованиями, предъявляемыми Банком России к банкам при составлении и представлении отчетности, является полнота заполнения, достоверность отчетных данных и своевременность их представления.

В соответствии с этим должны выполняться следующие условия.

В формах отчетности приводятся все предусмотренные в них показатели. В случае отсутствия данных по одному или нескольким показателям в соответствующем месте проставляется ноль для цифровых показателей.

В отчетности банка должна быть обеспечена сопоставимость отчетных данных с показателями предыдущего отчетного периода.

Банки при необходимости представляют в ЦБ РФ краткие пояснения о причинах изменений отдельных показателей по сравнению с данными за предыдущий отчетный период.

В случае представления банками отчетности только в электронном виде, отчетность на бумажных носителях хранится в банках и должна быть предъявлена по первому требованию Банка России.

Особенности банковской отчетности

Отчетность банков существенно отличается от отчетности хозяйствующих субъектов.

Организации должны составлять бухгалтерскую отчетность за месяц, квартал и год нарастающим итогом с начала отчетного года, которая включает:

• бухгалтерский баланс;

• отчет о прибылях и убытках;

• приложения к ним;

• пояснительную записку;

• аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности, если организация подлежит обязательному аудиту в соответствии с федеральными законами.

Причем в полном объеме отчетность организаций представляется по итогам за истекший год.

В банке ежедневно закрывают и распечатывают баланс, сальдово-оборотную ведомость, ведомость остатков по лицевым счетам - все это отдельно по каждой группе счетов: балансовым, доверительного управления, внебалансовым, счетам срочных операций, счетам депо и другие регистры бухгалтерского учета.

Отчетность кредитной организации определена Указаниями ЦБ РФ 16.01.01. № 1376-У «О перечне, формах и порядке составления и предоставления форм отчетности кредитных организаций в Центральный банк российской Федерации».

Разнообразна и частота представления отчетности в территориальные учреждения Банка России:

Ежедневно, например,

«Отчет о конверсионных операциях»

Далее, пятидневки:

«Отчет о кассовых оборотах»

Еженедельная форма:

«Отчет об открытых валютных позициях»

Декадная форма:

«Отчет по картотекам к внебалансовым счетам»

Отчетность за истекший месяц (в отличие от месячной нарастающим итогом у организаций).

Квартальная с нарастающим итогом;

Годовая.

На нерегулярной основе.

Ежегодно банк комплексно проверяется территориальным учреждением Банка России, несколько раз в год, налоговой службой проверяется своевременность списания сумм налоговых платежей с расчетных счетов клиентов банка, тоже несколько раз в год проверяют органы Федерального казначейства. Выездные проверки осуществляют также внебюджетные государственные фонды.

Это связано с особенностями бухгалтерского учета и отчетности в банках, с большей «прозрачностью» и нормативностью по сравнению с бухучетом организаций, порой чуть ли не единственной возможностью отследить операции нефинансовых агентов экономики по их работе с обслуживающим банком.

Отчетность по итогам месяца

Данная отчетность банка является основной и поэтому самой обширной. Рассмотрим наиболее важные формы отчетности.

Форма 101 «Оборотная ведомость по счетам бухгалтерского учета кредитной организации», обороты в которой показаны за отчетный месяц. В отчет включаются все счета второго порядка, по которым ведутся операции банка, т.е. в общем отчете - оборотные ведомости отдельно по главам: А, Б, В, Г и Д.

Форма 110 «Расшифровки отдельных балансовых счетов». Для большей прозрачности отчетности счета второго порядка делятся на группы лицевых счетов по определенным экономическим признакам.

Форма № 115 «Сведения о резервах на возможные потери по ссудам» отражает сумму ссудной задолженности и ее структуру, объем сформированного резерва и недосозданный резерв.

Форма № 125 «Сведения об активах и пассивах по срокам востребования и погашения». По вертикали формы показаны активы и пассивы по срокам востребования в соответствии с балансовыми счетами, по горизонтали - по срокам, оставшимся до погашения. И другие формы.

Квартальная отчетность

Форма № 102 «Отчет о прибылях и убытках кредитной организации». Все доходы и расходы банка представлены по синтетическим счетам первого и второго порядка и более детально по статьям в разрезе символов. Символ, как уже говорилось, включается в 14-18 разряды лицевого счета, т.е. конкретная статья формы может включать один или группу нескольких лицевых счетов по одному символу.

Форма № 251 «Структура платежей кредитной организации (филиала)». Целью введения отчетности является получение ЦБ РФ сведений о платежах банков, осуществляемые через системы расчетов без привлечения Банка России. Данные о структуре таких платежей необходимы для определения общего объема безналичных платежей, получения характеристик каждой из систем расчетов, показателей объемов транзитных платежей, осуществляемых банками, как через корсчета, так и через систему внутрибанковских расчетов. Полученные данные позволяют проанализировать достаточность расчетных услуг в регионах, эффективность функционирования различных систем расчетов, получить сводные данные по платежной системе России для формирования статистики по международным стандартам.

Форма № 253 «Сведения о клиентской сети кредитной организации (филиала)» позволяет получить количественные данные, характеризующие структуру клиентской сети банков в разрезе клиентов и открытых ими счетов, проанализировать достаточность расчетных услуг в регионах, получить сводные данные по платежной системе России.

Годовая отчетность

Годовой отчет представляется кредитными организациями, не имеющими филиалов, в срок не позднее 20 января года, следующего за отчетным, кредитными организациями, имеющими в своем составе филиалы, - не позднее 25 января года, следующего за отчетным.

Кредитная организация представляет в территориальное учреждение Банка России по месту нахождения годовой отчет в следующем объеме:

оборотная ведомость по счетам бухгалтерского учета кредитной организации за декабрь отчетного года с учетом заключительных оборотов (форма № 101);

Форма № 102 «Отчет о прибылях и убытках кредитной организации».

расчет собственных средств (капитала) по состоянию на 1 января года, следующего за отчетным (форма № 134);

расшифровки отдельных балансовых счетов для расчета обязательных нормативов и значения обязательных нормативов по состоянию на 1 января года, следующего за отчетным (форма № 135);

расчет резерва на возможные потери по ссудам по состоянию на 1 января года, следующего за отчетным (форма № 115);

расчет резервов на возможные потери по состоянию на 1 января года, следующего за отчетным (форма № 155);

данные об использовании прибыли по состоянию на 1 января года, следующего за отчетным (форма № 126);

данные о движении денежных средств по состоянию на 1 января года, следующего за отчетным (форма № 123);

отчет о состоянии внутреннего контроля в банке по состоянию на 1 января года, следующего за отчетным;

пояснительная записка.

Пояснительная записка должна быть подготовлена кредитной организацией на основе произведенного кредитной организацией анализа финансового состояния и содержать следующую информацию:

перечень областей рынка, где сосредоточены основные операции кредитной организации, оказывающие наибольшее влияние на изменение финансового результата, зависимость рентабельности кредитной организации от отдельных доходов по их видам;

краткий обзор:

существенных изменений, произошедших в деятельности кредитной организации, а также событий, оказавших или способных оказать влияние на финансовую устойчивость кредитной организации, ее политику (стратегию) за отчетный год,

направлений (степени) концентрации рисков, связанных с различными банковскими операциями, характерными для данной кредитной организации;

перечень существенных изменений, внесенных кредитной организацией в ее учетную политику, влияющих на сопоставимость отдельных показателей деятельности кредитной организации;

применяемые кредитной организацией методы управления контроля за ликвидностью, платежеспособностью, рисками, в том числе:

финансовыми - кредитный риск, риск ликвидности, ценовой риск, риск изменения процентных ставок, базисный риск, валютный риск, рыночный риск, риск инфляции риск неплатежеспособности,

функциональными - стратегический риск, технологический риск, риск операционных и накладных расходов (риск неэффективности), риск внедрения новых продуктов и технологий (внедренческий риск),

прочими - риск несоответствия, риск потери репутации;

краткий обзор системы внутреннего контроля кредитной организации, пути совершенствования;

стратегию развития кредитной организации:

перспективные направления деятельности;

пути повышения эффективности и способы достижения конкурентного преимущества и поддержания соответствия между целями кредитной организации и имеющимися у нее ресурсами в условиях изменяющейся рыночной экономики и правил банковского регулирования.

Кроме того, в пояснительной записке должны быть приведены:

перечень форм отчетности, не представленных кредитной организацией в составе годового отчета, причины их непредставления;

пояснения по заполнению отдельных форм отчетности, входящих в состав годового отчета;

данные о подтверждении клиентами остатков средств, числящихся на их счетах по состоянию на 1 января (сообщается о количестве счетов, по которым не получены подтверждения остатков, их удельный вес в общем количестве открытых в кредитной организации счетов, удельный вес остатка средств, числящихся на счетах клиентов, по которым кредитной организацией получены подтверждения, в общем объеме таких средств) и причины, по которым не получены подтверждения;

результаты инвентаризации и ревизий кассы. В случае выявления излишков или недостач необходимо отметить их влияние на изменение финансового результата;

результаты сверки обязательств и требований по срочным операциям, а также дебиторской задолженности с поставщиками, подрядчиками, покупателями и клиентами (контрагентами) кредитной организации;

сведения о длительности дебиторской задолженности и незавершенного строительства.

О международных стандартах финансовой отчетности

В Программе реформирования бухучета в соответствии с международными стандартами финансовой отчетности, утвержденной постановлением Правительства РФ от 6 марта 1998г. № 283, под международными стандартами финансовой отчетности (МСФО) подразумеваются стандарты IAS (широко распространены также, в частности в США, стандарты US GAAР).

Принципы стандартов IAS необходимо отразить в отечественных нормативных документах, относящихся к подготовке финансовой отчетности, что и предусмотрено Программой.

Программа подразумевает, в частности, принятие соответствующих изменений и дополнений в Федеральный закон «О бухгалтерском учете» и в иные нормативные документы, которые регламентируют порядок подготовки и представления отчетности.

Стандарты IAS (International Accounting Standards) были приняты Комитетом по международным стандартам финансовой отчетности, образованным в 1973 г. в Лондоне. В 2001 г. функции этого Комитета были переданы в части подготовки и внедрения МСФО Совету по международным стандартам финансовой отчетности со штаб-квартирой в Лондоне. Нa сегодняшний день утвержден 41 стандарт IAS.

Актами, регламентирующими порядок ведения бухгалтерского учета и составления отчетности кредитных учреждений, являются нормативные документы Центрального банка Российской Федерации. Таким образом, большая часть методологической работы по переводу финансовой отчетности кредитных организаций на международные стандарты придется на ЦБ РФ.

Переход на МСФО для бухгалтера в идеальном варианте не должен технически отличаться от обычных изменений в бухгалтерском учете и составлении отчетности, так как, прежде чем предъявлять требования к работе, нужно утвердить обязанности и подробно разъяснить, как необходимо проводить эту работу.