- •Программа учебной дисциплины «Экономика общественного сектора»

- •Санкт-Петербург

- •Экономическая теория общественного сектора

- •1.2. Сущность государства в экономической теории

- •1.3. Экономическая роль государства

- •1.4. Масштабы государственного сектора экономики и тенденции его развития

- •1.5. Изъяны рынка и необходимость государственного вмешательства в экономику

- •Вопросы для повторения и задания

- •Глава 2 Необходимость государственного сектора экономики. Эффективность и справедливость

- •2.1. Эффективность рынка

- •2.2. Фундаментальные теоремы экономики благосостояния

- •2.3. Справедливость и эффективность

- •2.4. Общественный выбор. Теорема о невозможности

- •2.5. Функции общественного благосостояния

- •Вопросы для повторения и задания

- •Глава 3 Общественные блага

- •3.1. Понятие общественных благ и их свойства

- •3.2. Причины сбоя рынка в случае общественных благ

- •3.3. Негосударственный сектор и производство общественных благ

- •3.4. Государственный сектор и производство общественных благ

- •Вопросы для повторения и задания

- •Глава 4 Внешние эффекты

- •4.1. Понятие внешнего эффекта

- •4.2. Рыночный сбой при внешних эффектах

- •4.3. Различные решения проблемы внешних эффектов

- •4.4. Проблема общинной собственности и возможности ее решения

- •Вопросы для повторения и задания

- •Глава 5 Асимметричная информация

- •5.1. Сущность и формы асимметричной информации

- •5.2. Неэффективность рынка в условиях асимметричной информации

- •5.3. Проблема принципал – агент

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу I

- •Раздел II

- •Общественный выбор

- •Глава 6

- •Общественный выбор

- •6.1. Голосование в условиях демократии. Парадокс голосования

- •Парадокс голосования

- •6.2. Механизм общественного выбора. Парадокс Кондорсе

- •6.3. Теорема медианного избирателя

- •6.4. Проблемы мажоритарного голосования в условиях прямой демократии

- •6.5. Мажоритарное голосование в условиях представительной демократии

- •Вопросы для повторения и задания

- •Глава 7 Институциональные изъяны государства

- •7.1. Проблема неэффективности государственного сектора

- •7.2. Агентские отношения в государственном секторе экономики

- •7.3. Бюрократическая монополия

- •7.4. Погоня за рентой

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу II

- •Раздел III

- •Эффективность государственного сектора и проблема его реформирования

- •Глава 8

- •Производство в государственном секторе экономики

- •8.1. Необходимость производства товаров и услуг в государственном секторе

- •8.2. Масштабы государственного производства

- •8.3. Провалы рынка и общественное производство частных благ

- •8.4. Проблема эффективности государственных предприятий

- •8.5. Реструктуризация государственных предприятий

- •Вопросы для повторения и задания

- •Глава 9 Анализ затрат и выгод по проектам государственных расходов

- •9.1. Анализ издержек и выгод в общественном секторе

- •9.2. Критерий для реализации проекта государственных расходов

- •9.3. Оценка затрат и выгод, не имеющих стоимостного выражения

- •9.4. Теневые и рыночные цены

- •9.5. Дисконтирование при оценке общественных проектов

- •9.6. Распределение выгод от общественного проекта

- •9.7. Эффективность издержек

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу III

- •Часть вторая

- •10.2. Меркантилизм о финансах

- •10.3. Взгляды физиократов на финансы

- •10.4. Идеи классиков политэкономии

- •Вопросы для повторения и задания

- •Глава 11 Теории бюджета

- •11.1. Бюджет как историческая категория

- •11.2. Бюджет как социально‑экономическая категория. Функции бюджета

- •11.3. Бюджет как инструмент государственного регулирования социально‑экономического развития страны

- •11.4. Дефицит бюджета. Временные рамки бюджета

- •11.5. История бюджета в России

- •Вопросы для повторения и задания

- •Глава 12 Теории государственных финансов, используемые в макроэкономике

- •12.1. Инструменты государственного регулирования при микро– и макроэкономических подходах к роли государства

- •Инструментами государственного регулирования в различных моделях являются:

- •12.2. Теория «неоклассического синтеза» п. Самуэльсона и д. Хикса

- •12.3. Компромисс между государственным вмешательством в экономику и издержками на его осуществление

- •12.4. Дефицит, экономическая стабильность и рост

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу IV

- •Раздел V

- •13.2. Структура финансовой системы. Европейская система интегрированных экономических счетов

- •13.3. Общественные финансы современной России: масштабы и возможности

- •Вопросы для повторения и задания

- •Глава 14 Бюджетная система России

- •14.1. Бюджетное устройство

- •14.2. Бюджетный процесс и его участники

- •14.3. Бюджетная классификация

- •Вопросы для повторения и задания

- •Глава 15 Фонды в структуре общественных финансов

- •15.1. Классификация фондов

- •15.2. Социально‑экономическое содержание фондов

- •15.3. Особенности формирования источников фондов и направлений их расходования

- •15.4. Бюджетные фонды

- •15.5. Государственные социально‑страховые внебюджетные фонды. Социальное страхование

- •15.6. Экономические внебюджетные фонды

- •15.7. Негосударственные социальные внебюджетные фонды

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу V

- •Раздел VI

- •16.2. Бюджеты 2006–2008 гг.

- •Бюджетная политика на 2006–2008 гг.

- •16.3. Государственный долг

- •Вопросы для повторения и задания

- •Глава 17 Общественные финансы и развитие социальной сферы

- •17.1. Реализация социальных приоритетов в правительственных программах долгосрочного и среднесрочного развития России

- •17.2. Бюджетные и внебюджетные источники финансирования социальной сферы в Российской Федерации

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу VI

- •Раздел VII

- •18.2. Распределение налогового бремени

- •18.3. Предложение труда и налогообложение

- •18.4. Оптимальное налогообложение

- •18.5. Как избежать налогов

- •Вопросы для повторения и задания

- •Глава 19 Налоговая система и налоговая реформа в России

- •19.1. Типы налоговых систем

- •19.2. Структура доходов бюджетной системы рф

- •19.3. Налоговая реформа в действии

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу VII

- •Раздел VIII

- •20.2. Разграничение основных понятий бюджетного федерализма

- •20.3. Преимущества и недостатки бюджетной децентрализации

- •Вопросы для повторения и задания

- •Глава 21 Зарубежные модели бюджетного федерализма

- •21.1. Модель фискального федерализма

- •21.2. Модель конкурентного федерализма

- •21.3. Канадская модель бюджетного федерализма

- •Вопросы для повторения и задания

- •Глава 22 Особенности российского бюджетного федерализма

- •22.1. Специфика российской модели

- •22.2. Этапы развития российского бюджетного федерализма

- •22.3. Перспективы развития бюджетного федерализма в Российской Федерации. Реформа федеративных отношений и местного самоуправления

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу VIII

- •Раздел IX

- •23.2. Источники формирования ресурсов некоммерческого сектора

- •23.3. Формы финансового регулирования деятельности некоммерческого сектора

- •23.4. Формы и методы организационно‑финансового регулирования деятельности некоммерческого сектора в России

- •Вопросы для повторения и задания

- •Дополнительная литература к разделу IX

- •Глоссарий

19.2. Структура доходов бюджетной системы рф

Современная налоговая система Российской Федерации базируется на требованиях рыночных отношений с учетом перспектив социально‑экономического развития. До перестройки взаимоотношения государства с юридическими и физическими лицами основывались на административно‑централизованных формах хозяйствования. Поскольку государство являлось собственником средств производства, оно управляло экономикой, изымая в бюджет до 80–90 % всей прибыли, создаваемой предприятиями. Доля бюджета государства достигала 60 % национального дохода. Действовавшая система налогообложения была направлена на перераспределение средств от экономически сильных субъектов к слабым. Помимо этого, между бюджетами разного уровня возникали споры из‑за доходов, так как не было четкого разграничения поступлений между ними.

Формирование рыночных отношений в России привело к необходимости серьезного реформирования налоговой системы. На сегодняшний день по своей структуре и построению российская налоговая система такая же, что и распространенные в мировой практике системы налогообложения. На территории России в настоящее время взимается несколько десятков налогов и сборов, что позволяет решать разнообразные задачи и реализовывать различные функции.

Новизна налоговой системы Россиипроявляется в том, что она88:

• базируется на правовой основе – Налоговом кодеке РФ;

• построена по единым принципам, имеет единый механизм исчисления и сбора налогов;

• включает новые налоги и предусматривает существенные изменения в порядке исчисления налоговых льгот;

• устанавливает четкую последовательность при уплате налогов;

• обеспечивает более справедливое распределение налогового бремени между отдельными категориями получателей дохода;

• представляет собой сочетание двух основных видов налогов – прямых и косвенных.

Структурно налоговая система Российской Федерации состоит из следующих элементов:

• налоговое право России.Страна имеет федеративное государственное устройство, поэтому все нормативно‑правовые акты, регулирующие налоговые отношения, кодифицированы в Налоговом кодексе РФ и разделяются по уровням органов государственной власти на федеральные, региональные и местные законы и нормативные акты органов исполнительной власти;

• субъектыналоговой системы, к которым относятся:

налогоплательщики;

налоговые агенты;

налоговые органы;

сборщики налогов;

третьи лица;

банки и кредитные учреждения;

• налоговые отношения,которыми связаны субъекты системы. Под налоговыми отношениями понимаются властные отношения по установлению, введению и взиманию налогов и сборов в России, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения89;

• налоги и сборы,которые являются предметом налоговых отношений.

Если соединить все элементы налоговой системы, то можно сделать вывод, что налоговая система России представляет собой совокупность субъектов, которые связаны налоговыми отношениями по поводу взимания налогов и сборов на основе действующего налогового права.

Налоговые доходы,являющиеся основным источником дохода бюджета, разделяются насобственные,поступающие в один уровень бюджетной системы, ирегулирующие (закрепленные),которые в определенной пропорции разделяются между всеми уровнями бюджета.

Налоговым кодексом РФ в 2005 г. определены 9 федеральных налогов, 3 – региональных и 2 – местных.

Учитывая, что в нашей стране бюджетная система построена с учетом федеративного устройства государства, налоговая система включает налоги, поступающие в какой‑либо один уровень бюджетной системы, а также налоги, которые делятся между бюджетами.

Согласно ст. 13 Налогового кодекса РФ к федеральным налогам и сборамотносятся:

1. Налог на добавленную стоимость (НДС).

2. Акцизы.

Акциз

Слово «акциз» имеет латинские корни и восходит к глаголу «обрезать». Акциз – налог, которым облагаются некоторые виды товаров и услуг – как правило, предметы роскоши и предметы не первой необходимости. Будучи косвенным налогом, он включается в цену товара.

Акциз – «родной брат» пошлины и таможенных сборов, но собирается в отличие от них с отечественного производителя за право торговать внутри страны. Эти «родственники» являются древнейшими видами налогов и применяются уже не одну тысячу лет.

3. Налог на доходы физических лиц (НДФЛ).

В Дании наивысшая ставка подоходного налога равняется 68 %. С учетом 1 %‑ного налога на имущество общий подоходный налог может в исключительных случаях превысить 100 %! Страна с самой низкой ставкой подоходного налога – Бахрейн. В Катаре подоходный налог вообще не взимают.

4. Единый социальный налог (ЕСН).

5. Налог на добычу полезных ископаемых (НДПИ).

6. Водный налог.

7. Сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

8. Госпошлина.

Согласно ст. 14 Налогового кодекса РФ к региональным налогамотносятся:

1. Налог на имущество организаций.

2. Налог на игорный бизнес.

3. Транспортный налог.

В соответствии со ст. 15 местные налогивключают:

1. Земельный налог.

2. Налог на имущество физических лиц.

К федеральным налогам относятся наиболее существенные доходные источники – НДС, большинство акцизов, большая часть налога на добычу природных ископаемых, таможенные пошлины, водный налог, госпошлины. К налогам, которые делятся между бюджетами разных уровней, относятся налог на прибыль, НДФЛ, налоги на малый бизнес и другие налоги. Так, налог на прибыль делится следующим образом: предприятие‑налогоплательщик платит 24 % от прибыли, из которых в федеральный бюджет идет 6,5 % налога, а 17,5 % достается бюджету региональному.

Существуют также специальные налоговые режимы,которые могут предусматривать введение федеральных налогов, не указанных выше. Порядок установления таких налогов и порядок введения в действие и применения специальных налоговых режимов определяются Налоговым кодексом РФ. Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов. К ним относятся:

• упрощенная система налогообложения для субъектов малого бизнеса;

• система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

• единый сельскохозяйственный налог;

• система налогообложения при выполнении соглашений о разделе продукции.

Федеральные налоги и сборы,установленные Налоговым кодексом РФ и обязательные к уплате на всей территории Российской Федерации, включают: НДС, акцизы, НДФЛ, ЕСН, налог на прибыль организаций, НДПИ, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Региональные налогиустанавливаются Налоговым кодексом РФ и законами субъектов РФ и обязательны к уплате на территориисоответствующего субъекта: налог на имущество организаций, транспортный налог, налог на игорный бизнес.

Местные налогиустанавливаются НК РФ и нормативными правовыми актами представительных органов муниципальных образований и обязательны к уплате на территории соответствующего муниципального образования. К ним относятся земельный налог, налог на имущество физических лиц.

Таким образом, в России действует трехуровневая налоговая система.

К первому уровнюотносятся федеральные налоги и сборы, которые взимаются на территории всей страны и регулируются российским законодательством и нормативными актами федеральных исполнительных органов власти. До 2005 г. ежегодно законом о федеральном бюджете на очередной финансовый год устанавливались нормативы отчислений от регулирующих налогов в региональные бюджеты90, с внесением изменений в Налоговый кодекс РФ на среднесрочный период закреплены ставки основных налогов, которые распределяются между несколькими бюджетами. Так, ставка налога на прибыль организаций составляет 24 %, из них 6,5 % поступает в федеральный бюджет, 17,5 % – в бюджет субъектов Федерации.

Второй уровень– налоги краев, областей, автономной области, автономных округов, регионов и республик в составе Российской Федерации.

Третий уровень– местные налоги. Помимо земельного налога и налога на имущество физических лиц к местным налогам относятся регистрационные сборы с физических лиц, занимающихся предпринимательской деятельностью, курортные сборы и др.

Помимо общих налогов в России взимаются также целевые налоги,поступающие в специальные бюджетные и внебюджетные фонды. Наиболее важными из них являются социальные платежи, направляемые в государственные внебюджетные фонды социального страхования: Пенсионный фонд, Фонд социального страхования, фонды обязательного медицинского страхования. Это ЕСН, размеры которого снижены в настоящее время с 35,6 до 26 %.

Доходы бюджетасостоят из нескольких частей. Основная это налоги,однако есть и другие составляющие – неналоговые доходы, безвозмездные перечисления.

Первая часть– налоги, составляют примерно 90 % всех доходов федерального бюджета.

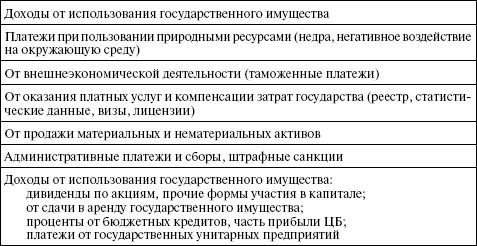

Вторая часть доходной части бюджета– неналоговые доходы (табл. 19.2). К ним относятся все те доходы, которые собираются государством за счет владения и использования имущества, находящегося в государственной или муниципальной собственности, доходы от платных услуг, оказываемых бюджетными учреждениями, средства, полученные в результате применения мер гражданско‑правовой ответственности (штрафы, конфискации, компенсации, возмещение вреда), часть доходов от деятельности государственных предприятий и т. д.

Таблица 19.2

Неналоговые доходы бюджета

Третья часть доходов бюджета – безвозмездные перечисления.Это финансовая помощь из бюджетов вышестоящего уровня бюджетам нижестоящим. Подробно о формах такой помощи –межбюджетных трансфертах– см. раздел VIII.