- •Глава1. Многообразие экономической науки

- •1. От меркантилизма к маржинализму

- •2. Разделение на микроэкономику и макроэкономику

- •Глава2. Франсуа Кенэ и физиократы

- •1. Школа физиократов

- •2. Денежное обращение между классами

- •2.1. Три класса

- •2.2. Обращение богатства

- •3.1. Потребление бесплодного класса и воспроизводство

- •3.2. Чистый продукт и удержания

- •3.3. Ежегодное воспроизводство нации

- •4. Незаконченная теория

- •4.1. Теория общества

- •4.2. Двусмысленность системы физиократов

- •Глава3. Адам Смит и формирование Классической школы

- •1. Размышления об обществе

- •2. Разделение труда и обмен

- •2.1. Необходимые для существования продукты

- •2.2 Общество как торговый союз

- •2.3. Реальная теория рыночной экономики

- •3.1. Богатство как власть над чужим трудом

- •3.2. Мера меновой ценности

- •3.3. Определение меновой ценности

- •3.4. Естественная и рыночная цена

- •4. Незаконченная теория прибыли

- •4.1. Разделение общества на общественные классы

- •4.2. Трактовка заработной платы и ренты

- •4.3. Специфика прибыли

- •4.4. Неопределимость прибыли

- •5. Неопределимость рынка

- •Глава4. Давид Рикардо: распределение и деньги

- •1. Первый современный экономист

- •2. Теория цены как индикатора затрат на производство

- •2.1. Свободно воспроизводимые товары

- •2.2. Труд прямой и косвенный

- •3. Теория распределения доходов и накопления капитала

- •3.1. Обратная зависимость между заработной платой и прибылью

- •3.2. Тенденция к стационарному состоянию

- •3.3. Спор между Рикардо и Мальтусом: рождение макроэкономики

- •4. Связь между нормой прибыли и естественной ценой

- •4.1. От “модификации“ теории —к другой теории

- •4.2. Норма прибыли как норма излишков

- •5. Двойственная теория денег

- •5.2. Ортодоксальная составляющая монетаризма Рикардо

- •5.3. Неортодоксальная составляющая монетаризма Рикардо

- •Глава5. Маржиналистская теория ценности: полезность, редкость, равновесие

- •1.”Маржиналистская революция”

- •2. Полезность и редкость: Карл Менгер, Стенли Джевонс

- •2.1 Блага и потребности

- •2.2. Закон убывания предельной полезности

- •2.3. Цены как индикаторы относительной редкости благ

- •3.1. Фундаментальная симметрия

- •3.2. Отношение между издержками и произведенным количеством

- •3.3. Закон непропорциональной производительности

- •3.4. Критика Сраффой частного маршаллианского равновесия

- •3.5. “Спор двух Кембриджей” о капитале как факторе производства

- •4.1. Теория общественного богатства

- •4.2. Основные принципы теории меновой ценности

- •4.3. Модель ТОРВ

- •4.4. Значение общего равновесия по Вальрасу

- •1. Кейнсианская революция

- •2. Теория занятости

- •2.1. Классическая теория: “закон Сэя” и полная занятость

- •2.2. Кейнс о законе Сэя

- •2.3. Отсутствие механизма саморегулирования для достижения полной занятости

- •3. Теория эффективного спроса

- •3.1. Общее равновесие

- •3.2. Теория инвестиций

- •4. Теория предпочтения ликвидности

- •4.1. Денежная теория процента

- •4.2. Спрос на деньги

- •4.3. Конвенциональная норма процента и финансовый фактор

- •5. Своеобразие макроэкономической теории Кейнса

- •5.1. Теоретическое своеобразие

- •5.2. Практическое своеобразие

- •1. “Базовый лагерь”: войсковой смотр

- •2.1. Существование межвременного равновесия

- •2.2. Ограничения модели

- •3. Функционирование рынка

- •3.1. Постановка проблемы

- •3.2. Устойчивость общего вальрасовского равновесия

- •3.3. Осуществление обменов

- •4. Интеграция денег в ТОРВ

- •4.1. Нейтральность денег

- •4.2. Количественная теория денег

- •4.3. Эффект реальных кассовых остатков

- •4.4. Деньги как средство хранения ценности

- •4.5 “Монетарное laissez-faire”

- •4.6. Своеобразие денег

- •5. Заключение

Хиксом в его знаменитой статье 1937 г., Кейнс и классики (Mr. Keynes and the Classics)1, это стандартная версия кейнсианской теории: схема IS-LM. Она подразумевает одновременное определение всех неизвестных модели (нормы процента, национального дохода, совокупных инвестиций и совокупных сбережений) на основе четырех уравнений: равновесия на рынке денег (уравнение (13)), кривой предельной эффективности капитала, связывающей уровень инвестиций и норму процента, функции сбережения, полученной из функции потребления (уравнение (10)), и равновесия между совокупными инвестициями и сбережениями (уравнение (8)). Такое решение формально является корректным, но оно нарушает логику теории Кейнса, включая в нее “классическую” зависимость инвестиций от сбережений. “Синтез” теории Кейнса и классической теории, названный впоследствии “неоклассическим синтезом”, был, впрочем, одной из целей Хикса.

Необходимо рассмотреть и иное толкование, основанное на анализе Кейнсом “психологических и деловых мотивов предпочтения ликвидности” (именно так названа глава 15 Общей теории).

4.3. Конвенциональная норма процента и финансовый фактор

Еще в главе 12, посвященной долгосрочным ожиданиям, Кейнс утверждал, что прогнозирование цен на финансовых рынках носит конвенциональный характер. В главе 15 он возвращается к этому вопросу, касаясь психологических аспектов спекулятивного мотива:

“Видимо, точнее было бы сказать не то, что норма процента есть в значительной степени психологический феномен, а что она есть в значительной степени конвенциальный феномен. Ведь ее фактическая величина в большой мере определяется преобладающим

1 Вышедшей в Econometrica в апреле 1937 г., немногим позже Общей теории.

взглядом на ее ожидаемую в будущем величину. Любой уровень процента действительно будет устойчивым, если он с достаточной убежденностью принимается за таковой, притом, разумеется, что в изменяющейся общественной ситуации происходят колебания в силу всякого рода причин вокруг ожидаемого нормального уровня” (219, 272-273).

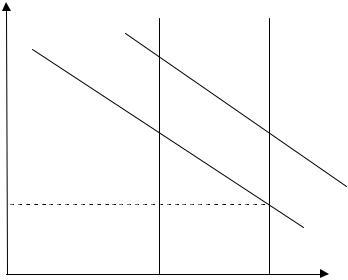

Аналитически эта идея может быть выражена следующим образом. Мы видели, что спрос на деньги, возникающий под воздействием спекулятивного мотива L2, является обратной функцией нормы процента i. Положение этой кривой определяется совокупностью конвенциональных факторов, среди которых и преобладающее мнение о величине “нормального” уровня нормы процента ic. Необходимо отметить, что для того, чтобы быть “нормальным”, этот уровень необязательно должен быть “объективным” в том смысле, в каком таковым является предельная производительность капитала (в натуральном выражении) у классиков или естественная норма процента у Викселля. Достаточно того, чтобы преобладающее мнение (операторы финансового рынка,

занимающие на нем лидирующие позиции, leadership), считало ее нормальной. Любое отклонение рыночной нормы процента i* от конвенциональной нормы процента ic ведет к сдвигу кривой L, как видно на рис. 7.

i

M1 M2

i*1=ic=i*3

A |

C |

|

L3 |

i*2 |

B |

|

|

|

L1 |

Рис. 7. Рыночная и конвенциональная нормы процента

В момент времени t1 спрос на деньги L1 взаимодействует с экзогенным предложением M1 таким образом, что равновесная норма процента денежного рынка в точке A равна i1*, совпадающей с конвенциональной нормой ic. Финансовые органы управления принимают решение о проведении экспансионистской денежной политики снижения нормы процента с целью стимулирования инвестиций для увеличения уровня национального дохода и занятости. Для этого они увеличивают денежную массу с M1 до M2, что приводит к сдвигу вправо (вертикальной) кривой предложения денег. Равновесие на денежном рынке в период времени t2 представлено тогда точкой B; ей соответствует рыночная норма процента i2* < i1*. Но данная норма процента, согласно преобладающему мнению, оказывается ненормально низкой, поскольку она меньше ic, считающейся нормальной. Если данная конвенция устойчива, то агенты, естественно, будут ожидать повышения этой нормы процента, что, учитывая существование

обратной зависимости между долговременной нормой процента и стоимостью ценных бумаг1, означает что они ожидают снижения стоимости ценных бумаг. В дальнейшем они, в соответствии с уровнем своего богатства, уменьшают его долю, представленную ценными бумагами, и увеличивают наличность. Кривая спроса на деньги сдвигается тогда вправо. Этот процесс продолжается до тех пор, пока рыночная норма процента будет ниже, чем конвенциональная, т.е. до тех пор, пока агенты ожидают ее повышения. Он заканчивается в периоде t3, когда вновь эти нормы процента уравниваются (равновесие в этом случае представлено точкой C). Это означает, что описанная денежная политика нерезультативна, поскольку дополнительное предложение денег может привести только к временному уменьшению нормы процента; впоследствии оно нейтрализуется поведением агентов (предъявляющих спрос на деньги).

Нужно заметить, что норма процента ic не является минимальной, т.е. той нормой процента, ниже которой, что бы ни случилось, кредиторы отказываются приобретать облигации. Действительно, в период t2 реальная (рыночная) норма процента опускается ниже ic, хотя это и временное явление. Данная ситуация, следовательно, отличается от ситуации кризиса ликвидности (“ловушки ликвидности”), также упомянутой Кейнсом, но рассматриваемой им как “частный случай” (стp. 223); тем не менее, именно это понятие закрепилось в стандартной кейнсианской

1 Если процентная ставка по некоторой облигации номинальной стоимостью X1 равна i1, то приносимый ею ежегодный доход определяется как x1 = i1 X1. Если процентная ставка поднимается до уровня i2 > i1, конкуренция между новыми облигациями, выпущенными при этой ставке процента, и старыми облигациями приведет к снижению цен последних, поскольку их уровень доходности будет равен также i2. Это возможно при рыночной стоимости X2

= x1 / i2 = X1 i1 / i2, где X2 < X1..

литературе1. Конвенциональная норма процента может установиться на любом уровне, который преобладающее мнение считает “нормальным”.

В дальнейшем мы увидим, что в практическом плане существование конвенциональной нормы процента имеет важные последствия для определения конъюнктурной политики, направленной на увеличение уровня занятости. В теоретическом плане оно приводит к радикальному изменению денежной теории процента: вместо ситуации, когда предложение денег экзогенно, а норма процента (определяемая взаимодействием спроса и предложения денег) эндогенна, мы имеем ситуацию с экзогенной долговременной нормой процента и эндогенным количеством денег (определяемым на основе конвенциональной нормы процента и кривой спроса на деньги).

Еще одна модификация денежной теории Кейнса касается, на этот раз, и предложения денег, и аддитивности совокупного спроса на деньги (определяемого как сумма L1 и L2). В главе 15 Общей теории Кейнс вновь возвращается к введенному им в Трактате о деньгах (Treatise on Money) различию (компонентах совокупного спроса на деньги). Трансакционный мотив представляется здесь как композиция мотива, связанного с доходом, объясняющего хранение наличных денег в период между получением и использованием дохода, и коммерческого мотива, ввиду которого ”деньги держат для того, чтобы оплачивать издержки на ведение дел до получения выручки от продажи продукции..., чтобы компенсировать интервал между закупками товаров и их реализацией” (211). Как указывает его название, этот мотив спроса на деньги связан с финансированием коммерческой деятельности.

Этот анализ представлен Кейнсом в двух статьях, сопровождающих публикацию Общей теории, где он стремится

1 В схеме Хикса IS-LM минимальный уровень объясняется требуемым кредиторами вознаграждением за риск, и ведет к существованию на LM горизонтального участка.

показать различия между своей денежной теорией процента и так называемой теорией “заемных средств”, которую отстаивали английские экономисты Джон Хикс и Деннис Робертсон, а также шведский экономист Бертил Олин. Согласно этой теории норма процента определяется в результате взаимодействия спроса на финансирование, независимо от его назначения (осуществление сделок, инвестиции, спекуляция) и предложения совокупных “заемных средств”, независимо от источников последних (средства федерального бюджета, банковский кредит, сбережения домашних хозяйств). Результатом, разумеется, является то, что выставленная Кейнсом за дверь зависимость уровня инвестиций от поведения, связанного со сбережениями, вновь проникает через окно. Таким образом, Кейнс, более или менее последовательно отстаивая свои позиции, для исследования роли банковского кредита вводит новый мотив, связанный с коммерческой деятельностью, чтобы рассмотреть дополнительный мотив спроса на деньги, названный им

коммерческим мотивом.

При рассмотрении гипотезы автономности инвестиций по отношению к сбережениям возникает следующий вопрос: если инвестиции не финансируются за счет имеющихся в момент их осуществления сбережений (как это предполагает классическая теория), то каким образом это происходит? Кейнс отвечает, что источником их финансирования является банковский кредит, т.е. ликвидные средства, предоставляемые предприятиям банковской системой:

“Мы будем называть “финансами” этот аванс в форме наличности, требуемой для осуществления текущих инвестиционных решений. С этой точки зрения инвестиционные финансы, разумеется, лишь частный случай финансов, необходимых в любом производственном процессе; но так как они подвержены особым только им свойственным колебаниям, было полезно (как я полагаю сейчас) рассмотреть их отдельно при анализе различных источников

спроса на деньги. Они могут рассматриваться, если можно так выразиться, как лежащие на полпути между активным и пассивным балансами. [...]“Финансы” и “финансовые обязательства” являются не более чем дебиторские и кредиторские записи в бухгалтерских книгах, позволяющие предпринимателям продвигаться вперед» с уверенностью”1.

Долгосрочная норма процента по ценным бумагам оказывает, разумеется, влияние на принятие экономических решений об осуществлении инвестиций, но такие решения могут быть приняты и в условиях, когда они еще не профинансированы финансовым рынком: банковский кредит покрывает разницу между инвестициями и сбережениями, которые появятся только в результате вызванного им роста национального дохода. Эти “финансы” являются, таким образом, не результатом предварительного сбережения, а решением банковской системы предоставить кредит на основе созданных ею ликвидных средств:

“Инвестиционные решения предпринимателя могут финансироваться двумя способами. Во-первых, он может получить достаточное по объему краткосрочное финансирование на период осуществления инвестиций. Во-вторых, в конечном итоге он может финансировать свои краткосрочные обязательства путем эмиссии на удовлетворительных условиях обязательств долгосрочных”2.

Таким образом, банковская система — т.е. структура, объединяющая центральный банк и коммерческие банки — не только предоставляет наличные средства для финансирования текущего производства; она обеспечивает на краткосрочную перспективу финансирование инвестиций, которые консолидируются

1 J.M. Keynes. The Alternative Theories of the Rate of Interest. The Economic Journal, июнь 1937, в The Collected Writings, т. XIV, стp. 208-209.

2 J.M. Keynes. The 'Ex Ante' Theory of the Rate of Interest. The Economic Journal, декабрь 1937, в The Collected Writings, т. XIV, стp. 217.

затем выпуском долгосрочных ценных бумаг, оплачиваемых за счет сбережений, вызванных инвестициями.

Данный анализ подтверждает теорию Кейнса следующими двумя способами. С одной стороны, он подтверждает идею автономности инвестиций по отношению к сбережениям, имеющую столь важное значение в теории эффективного спроса: инвестиции определяют величину сбережений, а не наоборот. С другой стороны, развиваемая денежная теория сложнее простого равновесия на рынке денег, на которое ссылается стандартная кейнсианская теория. В ней рассматриваются два различных вида спроса на деньги, удовлетворяемые различным образом: спрос, соответствующий краткосрочному финансированию текущего производства и инвестиций, удовлетворяемый эндогенным образом (предложение наличности приводится в соответствие со спросом) банковской системой при заданной краткосрочной норме процента, и спрос, вызываемый спекулятивным мотивом, удовлетворяемый на денежном рынке предложением денег за счет средств федерального бюджета, ограничиваемый конвенциональной долгосрочной нормой процента. Этой денежной теорией особое значение придается двум видам деятельности, исследуемым Кейнсом в главе 12 Общей теории: коммерческой деятельности и спекулятивной деятельности, взаимодействие которых он анализирует в другой весьма сложной главе этой работы, главе 17, посвященной “основным свойствам процента и денег”. Такой неортодоксальный ход Кейнса был впоследствии поддержан так называемыми “посткейнсианцами”, выступившими против его банализации стандартной кейнсианской теории. Его своеобразие будет продемонстрировано со всей очевидностью в настоящий момент.